ईरान युद्ध बढ़ने से तेल और डॉलर में तेज़ी आने से सोने की कीमतों में गिरावट आई

- एसवीबी की विफलता का जटिल विवरण अभी भी अज्ञात है, और वर्तमान स्थिति भावनाओं से प्रेरित है

- बॉन्ड बाजार में उतार-चढ़ाव उस स्तर तक बढ़ गया है जो ग्रेट फाइनेंशियल क्राइसिस के बाद से नहीं देखा गया है और इससे शेयरों में बिकवाली हो सकती है

- इस बीच, बिटकॉइन में हाल ही में $200 बिलियन का प्रवाह देखा गया है, जो पिछले 7 दिनों में 38% अधिक है

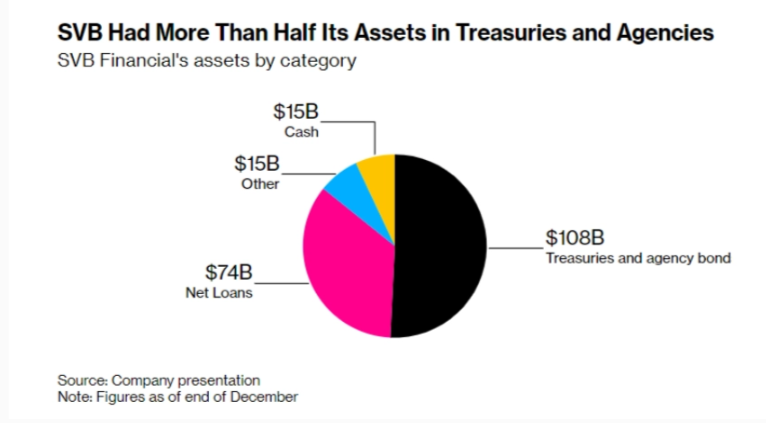

SVB सार्वजनिक रूप से कारोबार करने वाला बैंक था। यह नई तकनीकों पर केंद्रित था, जिसका अर्थ है कि इसने अपना अधिकांश व्यवसाय यू.एस. स्टार्टअप्स के साथ किया। हाल के सप्ताहों में, एसवीबी फाइनेंशियल ग्रुप ने घोषणा की कि उसने अपने वित्त को मजबूत करने के लिए प्रतिभूतियों में 21 बिलियन डॉलर और नए शेयरों में 2.25 बिलियन डॉलर की बिक्री की है।

इसने इसके निवेशकों को परेशान किया, जो अंततः बैंक से अपना पैसा निकालना चाहते थे। नए खरीदारों को खोजने के प्रयासों को छोड़ दिया गया और फेडरल डिपॉजिट इंश्योरेंस कॉर्प ने बैंक को बंद करने के लिए मजबूर किया।

उन्हीं तकनीकी कंपनियों के कारण SVB इतनी तेजी से विकसित हुआ कि SVB विफल हो गया। शाखाओं पर दौड़ के साथ, SVB को बांड बेचने पड़े (जो उनके कुछ मूल्य खो चुके थे), जिसके परिणामस्वरूप $1.8 बिलियन का नुकसान हुआ जो परिपक्वता तक आयोजित होने पर बैलेंस शीट पर नहीं पड़ता।

SVB की समस्याएं सिल्वरगेट कैपिटल (NYSE:SI) और क्रेडिट सुइस (NYSE:CS) के बंद होने के साथ-साथ हुईं।

मुझे विश्लेषकों और सट्टेबाजों की कई टिप्पणियों का सामना करना पड़ा है, जिनमें कुछ परिणामों पर चर्चा की गई है, जिनसे मैं असहमत हूं। इसके अलावा, ये टिप्पणियाँ अक्सर अनुचित धारणाओं पर आधारित प्रतीत होती हैं।

जो कुछ हुआ है उसके बारे में हमें अभी भी बहुत कम जानकारी है, और सभी प्रमुख (अप्रत्याशित) घटनाओं को जोड़ने वाला एकमात्र सामान्य सूत्र यह है कि हम कितना कम जानते हैं, दोनों के बारे में कि वे कैसे प्रकट होते हैं और आने वाले महीनों और वर्षों में क्या हो सकता है। .

मामलों की वर्तमान स्थिति भावनाओं से प्रेरित होती है, जो आम तौर पर गलत आकलन की ओर ले जाती है।

कई लोग इस घटना के आसपास के अज्ञातों पर ध्यान केंद्रित नहीं कर रहे हैं:

- बैंक ने लंबी अवधि के ट्रेजरी बॉन्ड में इतनी पूंजी क्यों लगाई?

- पीटर थिएल (और अन्य) स्टार्टअप्स/व्यवसायों को डिपॉजिट की सुरक्षा के लिए तैयारी करने की सलाह क्यों दे रहे थे?

- क्या कोई और हितों का टकराव था?

- अन्य बैंकों को अपने "सुरक्षित" निवेशों के साथ समान समस्याएँ क्या हो सकती हैं?

फिलहाल, यूरोपीय संघ की ओर से भी, समाधान तरलता की समस्या का समाधान करना है, लेकिन शोधन क्षमता की समस्या का नहीं। उत्तरार्द्ध को कम महत्व दिया जाता है या यहां तक कि गैर-मौजूद माना जाता है, और मुख्य समाधान भाषणों को आश्वस्त करने पर आधारित है।

{{ईसीएल-164||ईसीबी}} ने आगे बढ़कर समस्या की क्षेत्रीय प्रकृति पर जोर देते हुए ब्याज दरों में 50 आधार अंकों की वृद्धि की। क्या क्षेत्रीय बैंकिंग संकट केवल एक निहित घटना है, या एकदम सही तूफान आ रहा है?

जब भी हमारे पास इस तरह के प्रश्न होते हैं, तो सबसे पहले देखने के लिए बांड बाजार होता है। तनाव का कोई भी संकेत यहां प्रकट होगा।

चलिए बॉन्ड वोलैटिलिटी इंडेक्स को स्टॉक वोलेटिलिटी इंडेक्स से ओवरले करते हैं।

मूव, सूचकांक जो यू.एस. बांड बाजार की निहित अस्थिरता को मापता है, दो मूल्यों के माध्यम से "भावनात्मक स्थिति" निर्धारित करता है, 80 अंक बाजार की शांति का प्रतिनिधित्व करते हैं और 100 अंक अत्यधिक अस्थिरता का प्रतिनिधित्व करते हैं।

जब सूचकांक 80 से नीचे गिर गया और 38 पर पहुंच गया, तो यह अब तक के सबसे निचले स्तर का प्रतिनिधित्व करता है, यह संकेत देता है कि स्टॉक गिरने जा रहे हैं। हालांकि, इसके बाद यह 100 के ऊपर वापस आ गया है।

ऐसा इसलिए है क्योंकि निवेशक बॉन्ड में लौट आए हैं। पिछले कुछ महीनों में यह 100 के स्तर पर वापस आ गया है। यह अब 180 पर वापस आ गया है। यह अत्यधिक उच्च अस्थिरता है, जो निवेशकों की ओर से जोखिम से बचने का संकेत देता है।

इस तरह की बॉन्ड अस्थिरता ग्रेट फाइनेंशियल क्राइसिस के बाद से नहीं देखी गई है। VIX के साथ इसके संबंध का अर्थ है कि एक परिसंपत्ति वर्ग में अस्थिरता आम तौर पर दूसरे में अस्थिरता की ओर ले जाती है।

बस यह देखें कि ये रेखाएँ कितनी बारीकी से एक-दूसरे का अनुसरण करती हैं, इसलिए यदि एक का रुझान अधिक है, तो दूसरे को भी ऊपर खींचा जाएगा। क्या इसका मतलब शेयरों के लिए व्यापक बिकवाली का दबाव है?

उस ने कहा, हम सभी देजा वु के बारे में सोच रहे हैं - भले ही यह 2008-09 की सबप्राइम/प्रतिभूतिकृत बंधक पराजय न हो, मैं गारंटी नहीं दे सकता (और कोई भी नहीं कर सकता) कि कुछ भी अप्रिय नहीं होगा।

लेकिन अगर कोई एक विषय है जो इन सभी (अतीत) घटनाओं को एकजुट करता है, जैसा कि ऊपर उल्लेख किया गया है, तो यह है कि हम कितने कम जानते हैं कि वे वास्तविक समय में कैसे सामने आ रहे हैं। डर अभी भी एक प्रणालीगत छूत का है।

क्या यह घबराहट वायरल हो सकती है और बैंकिंग प्रणाली के पतन का कारण बन सकती है?

10-2 साल के ट्रेजरी यील्ड स्प्रेड ने 1980 के दशक की शुरुआत के बाद से अपनी सबसे बड़ी चाल चली है। क्या यह अच्छी बात नहीं है, आप कह सकते हैं? उल्टे प्रतिफल वक्र मंदी के प्रमुख संकेतक हैं।

तो क्या इसका मतलब यह है कि एक मजबूत कदम उच्चतर शांति ला सकता है? सिद्धांत में।

स्प्रेड को S&P 500 के साथ ओवरले करते हुए, जब भी बाद वाला नकारात्मक क्षेत्र (2001-2007-2020) से बाहर निकला, उपरोक्त चार्ट में दिखाया गया भालू बाजार शुरू हुआ।

मैं यह नहीं कह रहा हूं कि यह 100% बार होगा, लेकिन यह निश्चित है कि बांड बाजार में उतार-चढ़ाव सामान्य तौर पर बाजार के लिए अच्छी बात नहीं है।

इन सबके जरिए बैंक सोना खरीदना जारी रखते हैं। अकेले 2022 में, केंद्रीय बैंकों ने रिकॉर्ड 1,136 टन सोना खरीदा, जिसकी कीमत लगभग 70 बिलियन डॉलर थी।

बैंकिंग संकट के मंडराते समय सोना मार्च 2022 के उच्च स्तर (8 मार्च के स्तर से आज तक +9%) पर पहुंच रहा है।

क्या यह 52-सप्ताह का नया उच्च स्तर बना सकता है?

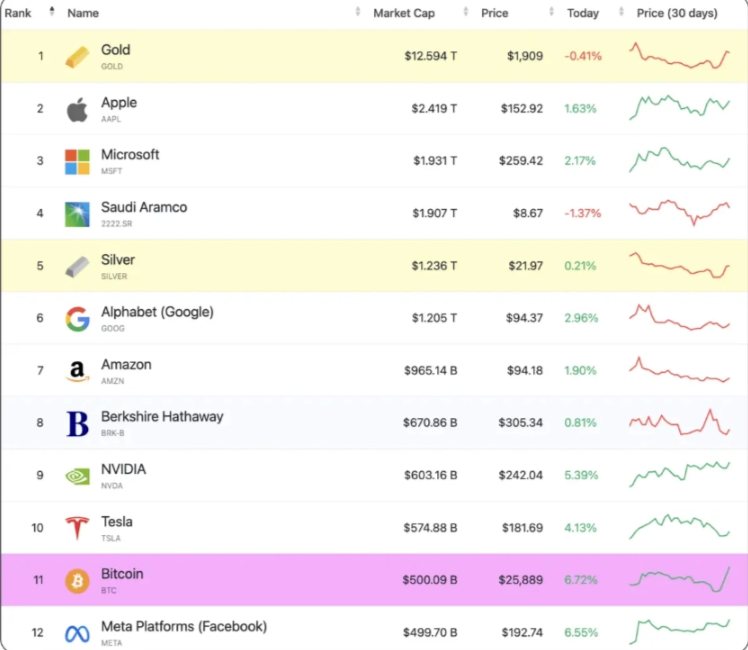

इस बीच, चूंकि यह बाजार पूंजीकरण द्वारा दुनिया की सबसे मूल्यवान संपत्ति के शीर्ष पर बना हुआ है, बिटकॉइन रैंकिंग में ऊपर चढ़ रहा है (वीसा और मेटा से अधिक)।

बिटकॉइन उन लोगों की संख्या है जो इसमें विश्वास रखते हैं, उस विश्वास की तीव्रता, और यह भविष्य के मूल्य का प्रतिनिधित्व करता है।

तो हम कह सकते हैं कि यह अभी भी काफी कम मूल्य का है, और यह जितना अधिक समय तक जीवित रहता है, उतना ही कम जोखिम और सोने की तरह मूल्य का स्थायी भंडार बनने की कार्यक्षमता अधिक होती है।

पिछले सप्ताह में, क्रिप्टोक्यूरेंसी बाजार में $ 200 बिलियन का प्रवाह देखा गया है। पिछले सात दिनों में बिटकॉइन 38% ऊपर है, जबकि Ethereum 26% ऊपर है (इस लेखन के अनुसार)।

और कुल क्रिप्टो मार्केट कैप $918 बिलियन से बढ़कर $1.17 ट्रिलियन हो गया है। क्या लोग बीटीसी में तेजी से पैसा डाल रहे हैं, फेड बैंकों को उबारने के लिए पतली हवा से $ 300 बिलियन प्रिंट कर सकता है?

कैथी वुड ने कॉइनबेस ग्लोबल इंक (NASDAQ:COIN) के ARK नेक्स्ट जेनरेशन इंटरनेट ETF (NYSE:ARKW) और ARK इनोवेशन ETF (NYSE: ARKK), 2023 में खरीदे गए सभी शेयरों का लगभग 30 प्रतिशत हिस्सा है।

यहां तक कि बफेट, जो क्रिप्टोकरेंसी के आलोचक रहे हैं, ने भी नूबैंक (ब्राज़ीलियाई फिनटेक जायंट) पर दांव लगाया है, जो क्रिप्टो ट्रेडिंग सेवाएं प्रदान करता है।

शायद CZ (Binance) सही है?

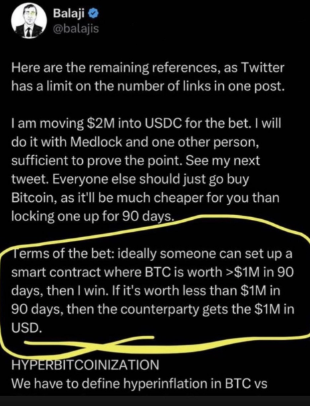

या बालाजी (कॉइनबेस के पूर्व मुख्य प्रौद्योगिकी अधिकारी)?

उद्यमी, कौंसिल के सह-संस्थापक, 21 Inc/Earn, कॉइनबेस के पूर्व CTO, और आंद्रेसेन होरोविट्ज़ के जनरल पार्टनर, बालाजी $2 मिलियन की शर्त लगा रहे हैं कि 1 BTC की कीमत 90 दिनों में $1 मिलियन हो जाएगी।

इसकी वजह बैंकों का दिवालिया होना है।

इस बीच, जब फेड ने अपना बजट जारी किया तो बिटकॉइन 28,000 डॉलर तक पहुंच गया, जिससे पता चला कि संकट के जवाब में 300 अरब डॉलर अर्थव्यवस्था में इंजेक्ट किए जाएंगे।

घटना, जिसे कम करके नहीं आंका जाना चाहिए, व्यावहारिक रूप से विपरीत रणनीति, यानी मात्रात्मक सहजता को अपनाकर मात्रात्मक कसौटी को समाप्त कर दिया।

बिटकॉइन अभी अस्थिर है, और यह बाद में बग़ल में जाने की संभावना है। लेकिन साथ ही, इसे $26K के स्तर को बनाए रखना होगा जो गति को $30K तक ले जाने की अनुमति दे सकता है।

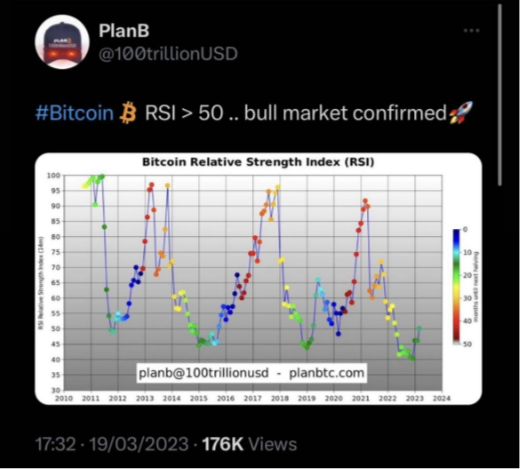

साथ ही, प्लानबी के अनुसार, बुल मार्केट फिर से शुरू होने वाला है।

हम देख सकते हैं कि डिजिरिटल करेंसी 4 साल के मूविंग एवरेज (1,458 दिन) के साथ-साथ तेजी से आरएसआई से ऊपर है।

ऐतिहासिक रूप से, SMA 1458 संकेतक बिटकॉइन के लिए एक विश्वसनीय समर्थन साबित हुआ है।

अंत में, बाजार केवल वही कर रहा है जो उसने हमेशा किया है क्योंकि निवेशक व्यवहार पिछले 100 वर्षों में ज्यादा नहीं बदला है।

***

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए अनुरोध, प्रस्ताव, सलाह, सलाह या सिफारिश नहीं है क्योंकि इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहता हूं कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है और इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।