Brookfield ने AI चिप रेंटल बेट का विस्तार करने के लिए Ori Industries खरीदा

- इंटेल और एनवीडिया दो चरम सीमाओं के उदाहरण हैं

- एक स्टॉक परवलयिक हो गया है, जबकि दूसरा एक मजबूत डाउनट्रेंड में है

- आइए, InvestingPro टूल का उपयोग करके दोनों मामलों पर करीब से नज़र डालें।

Intel (NASDAQ:INTC) 120.1 बिलियन डॉलर के मार्केट कैप के साथ 2022 के पूर्व-मंदी बाजार के उच्च स्तर से -58% या अधिक है।

दूसरी ओर, Nvidia (NASDAQ:NVDA), उच्चतम स्तर से +15% है, जिसे "नया Tesla" या "नया Apple भी कहा जाता है ," $963 बिलियन के मार्केट कैप के साथ (स्टॉक लगभग 6% प्री-मार्केट है, इस लेख को लिखने के समय इसे $1 ट्रिलियन डॉलर का मूल्यांकन दिया गया है)।

Intel Corporation और Nvidia दोनों संबंधित क्षेत्रों में काम करते हैं, प्रौद्योगिकी के विभिन्न पहलुओं पर ध्यान केंद्रित करते हैं।

इंटेल के सेगमेंट में क्लाइंट कंप्यूटिंग ग्रुप (CCG), डेटा सेंटर ग्रुप (DCG), इंटरनेट ऑफ थिंग्स ग्रुप (IOTG), Mobileye, नॉन-वोलाटाइल मेमोरी सॉल्यूशंस ग्रुप (NSG), और प्रोग्रामेबल सॉल्यूशंस ग्रुप (PSG) शामिल हैं। सीसीजी सेगमेंट पीसी प्रयोग के लिए समर्पित है, जबकि डीसीजी सेगमेंट कंप्यूटिंग, स्टोरेज और नेटवर्किंग के लिए प्लेटफॉर्म विकसित करता है। IOTG खंड विभिन्न उद्योगों के लिए उच्च-प्रदर्शन कंप्यूटिंग प्लेटफॉर्म पर ध्यान केंद्रित करता है, और Mobileye खंड ड्राइवर सहायता और स्वायत्त ड्राइविंग समाधान प्रदान करता है। NSG खंड स्मृति और भंडारण उत्पादों की पेशकश करता है, और PSG खंड प्रोग्राम करने योग्य अर्धचालकों में माहिर है।

एनवीडिया, इस बीच, पीसी ग्राफिक्स, जीपीयू और एआई में माहिर है। इसके दो सेगमेंट हैं जीपीयू और टेग्रा प्रोसेसर। GPU उत्पाद ब्रांड गेमिंग, डिज़ाइन, AI और क्लाउड-आधारित विज़ुअल डेटा प्रोसेसिंग जैसे विभिन्न बाज़ारों को पूरा करते हैं। टेग्रा ब्रांड मोबाइल उपकरणों, रोबोट, ड्रोन और कारों को लक्षित करते हुए एक ही चिप में जीपीयू और मल्टी-कोर सीपीयू को जोड़ता है। NVIDIA के प्लेटफॉर्म गेमिंग, पेशेवर विज़ुअलाइज़ेशन, डेटा सेंटर और ऑटोमोटिव अनुप्रयोगों के लिए डिज़ाइन किए गए हैं, जिनमें AI सुपरकंप्यूटर, ऑटोमोटिव कंप्यूटिंग प्लेटफ़ॉर्म और क्लाउड गेमिंग सेवाएं शामिल हैं।

गुणक तुलना

अचंभित होने से बचने के लिए, खुद से न केवल कंपनी के प्रदर्शन और विकास क्षमता के बारे में पूछना महत्वपूर्ण है, बल्कि इससे भी महत्वपूर्ण बात:

- मध्यम अवधि में विकास कितना विश्वसनीय है?

- मौजूदा मूल्यांकन पहले से ही इस वृद्धि को कितना कम कर रहे हैं?

तो आइए नजर डालते हैं वैल्यूएशन पर:

- पी/आय: इंटेल (नकारात्मक), एनवीडिया (201 X)

- पी/बिक्री: इंटेल (2.1X), एनवीडिया (37X)

- पी/बुक: इंटेल (1.2X), एनवीडिया (39.3X)

संभावित खतरों को स्वीकार करना महत्वपूर्ण है। एनवीडिया का उच्च मूल्यांकन उन लोगों के लिए महत्वपूर्ण जोखिम का संकेत देता है जो अभी खरीदते हैं।

निश्चित रूप से, अल्पावधि में, बाजार के आख्यानों का स्टॉक की कीमतों पर महत्वपूर्ण प्रभाव पड़ सकता है, संभावित रूप से उन्हें और भी अधिक बढ़ा सकता है।

हालांकि, फंडामेंटल ने अंततः शेयर को महत्वपूर्ण सोच के बाद जमीन पर गिरा दिया। जबकि कुछ साल पहले स्टॉक खरीदने वालों को फायदा हो सकता है, जो लोग अब बाजार में खरीदारी करने पर विचार कर रहे हैं, उन्हें खुद से एक साधारण सवाल पूछना चाहिए:

इस शेयर के लिए अभी भी इच्छुक खरीदार किस वैल्यूएशन पर होंगे?

यह हमेशा ध्यान में रखना महत्वपूर्ण है कि वास्तव में एक मजबूत स्टॉक के विकास को क्या प्रेरित करता है: मुख्य रूप से आय और कुछ हद तक लाभांश। एक तीसरा कारक भी है, जिसे अक्सर सट्टा के रूप में संदर्भित किया जाता है, जिसमें मूल्यांकन और पी/ई अनुपात शामिल होते हैं जो समय-समय पर उतार-चढ़ाव करते हैं।

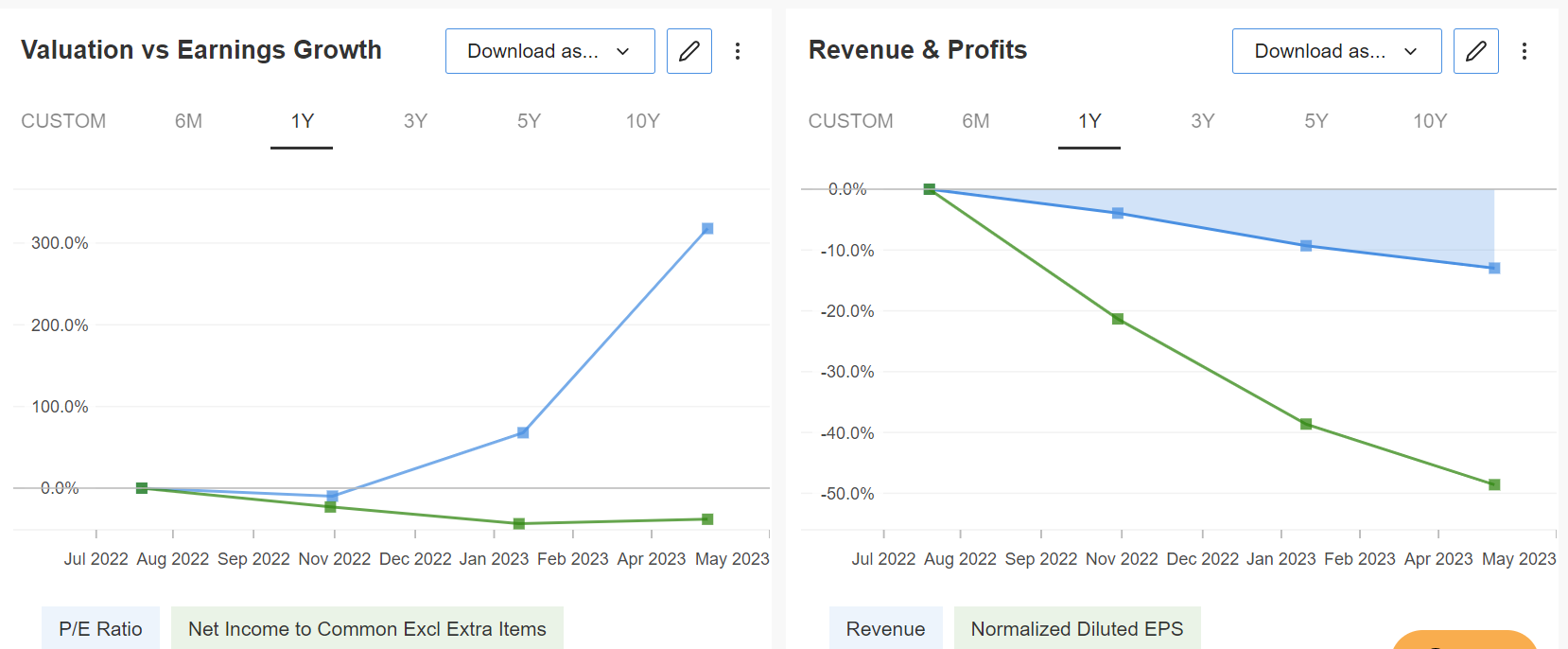

InvestingPro का उपयोग करते हुए, आइए इन कारकों के बीच के संबंध को देखें।

पाठक इस लिंक के माध्यम से साइन अप करके बाजार में हर प्रमुख नाम के लिए एक ही विश्लेषण कर सकते हैं।

Source: InvestingPro

स्टॉक को नई ऊंचाई पर ले जाने वाली बात कथा और अटकलबाजी है, विकास नहीं।

निश्चित रूप से, भविष्य की संभावनाएं (अभी के लिए कागज पर) उत्साहजनक हैं, लेकिन यहां समस्या यह है कि वे बड़े पैमाने पर मौजूदा मूल्यों की कीमत हैं। और क्या होगा अगर, किसी कारण से, अनुमान नकारात्मक नहीं हैं, लेकिन बाजार की अपेक्षा से कम हैं?

इंटेल के मामले में, हाल की कमाई के परिणामस्वरूप स्टॉक में गिरावट आई है, लेकिन यह जरूरी नहीं कि खरीदारी का अवसर हो।

लेकिन, एक विरोधाभासी परिप्रेक्ष्य लेते हुए, हम स्टॉक पर संभावित प्रभाव पर विचार कर सकते हैं यदि परिणाम महत्वपूर्ण गिरावट के बाद अपेक्षा से बेहतर हो।

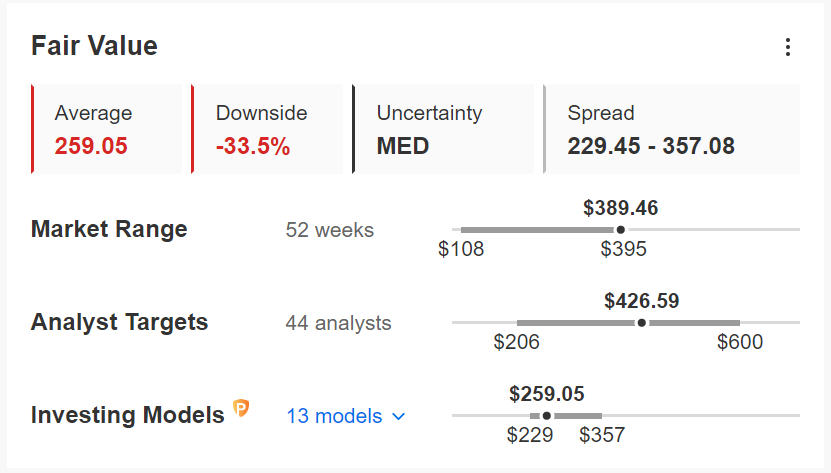

मूल्य लक्ष्य

मैं इस बात पर जोर देना चाहता हूं कि कई विश्लेषक, जिनके पास अक्सर उचित विश्लेषण की कमी होती है और केवल बाजार की गति का अनुसरण करते हैं, ने एनवीडिया के लिए $426 का औसत लक्ष्य मूल्य निर्धारित किया है।

वे इस उम्मीद में ऐसा करते हैं कि जनता स्टॉक के लिए झुंड जारी रखेगी और फिर स्टॉक रैली होने पर क्रेडिट का दावा करेगी।

हालाँकि, यह एनवीडिया के वास्तविक आंतरिक मूल्य को नहीं दर्शाता है। इसके बजाय, मैं सावधानी बरतता हूं और इन्वेस्टिंगप्रो के गणितीय मॉडल पर भरोसा करता हूं, जो लगभग $259 (मौजूदा स्तरों से -33%) के मूल्य का अनुमान लगाता है, जिससे मुझे अधिक सतर्क और आत्मविश्वासी बना दिया जाता है।

Source: InvestingPro

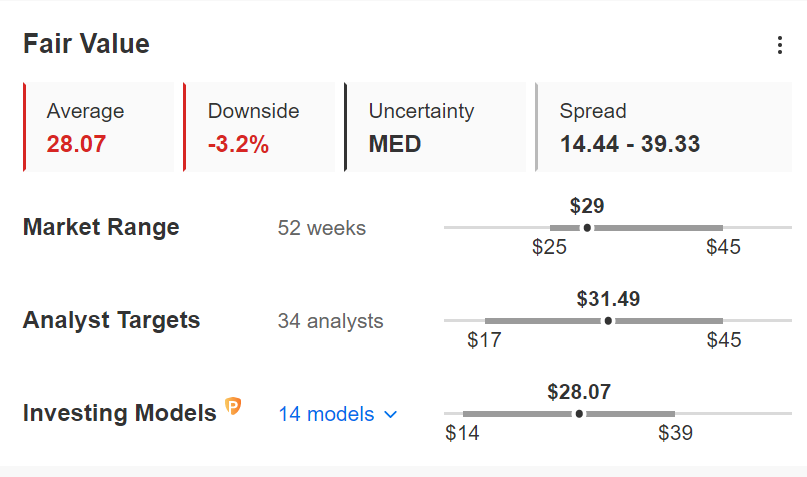

इंटेल कॉर्पोरेशन के लिए, विश्लेषक और गणितीय मॉडल मौजूदा कीमत के साथ काफी अच्छी तरह से मेल खाते हैं।

Source: InvestingPro

जबकि मैं स्वीकार करता हूं कि एनवीडिया के लिए सकारात्मक गति अपने स्टॉक को ऊंचा करना जारी रख सकती है, यह याद रखना महत्वपूर्ण है कि एक अनुचित वृद्धि अक्सर अधिक महत्वपूर्ण और अचानक गिरावट की ओर ले जाती है।

दूसरी ओर, इंटेल अपने कारोबार में चुनौतियों का सामना कर रहा है और रिकवरी की दिशा में काम कर रहा है। यदि इसकी वित्तीय स्थिति में कोई सकारात्मक बदलाव नहीं होता है, तो संभावना है कि अधिकांश नकारात्मक उम्मीदें पहले ही शेयर की कीमत में शामिल हो चुकी हैं।

इसके विपरीत, इस मामले में सकारात्मक आश्चर्य की संभावना है।

हालाँकि, व्यक्तिगत रूप से, मेरे पास इनमें से किसी भी कंपनी में शेयर नहीं हैं। मैं उन निवेशों से बचना पसंद करता हूँ जिनकी व्यापक रूप से चर्चा होती है और जो जनता के बीच लोकप्रिय हैं।

InvestingPro टूल जानकार निवेशकों को स्टॉक का विश्लेषण करने में सहायता करते हैं, जैसा कि मैंने इस लेख में किया था। वॉल स्ट्रीट विश्लेषक अंतर्दृष्टि को व्यापक मूल्यांकन मॉडल के साथ जोड़कर, निवेशक अपने रिटर्न को अधिकतम करते हुए सूचित निर्णय ले सकते हैं।

अपना InvestingPro निःशुल्क 7-दिवसीय परीक्षण अभी शुरू करें!

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह एक याचना, प्रस्ताव, सलाह, परामर्श या निवेश सिफारिश नहीं है। इसलिए, इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहता हूं कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है; इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।