ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

- फेडरल रिजर्व द्वारा बुधवार को ब्याज दरें 0.25% बढ़ाकर 2001 के बाद सबसे अधिक होने की उम्मीद है।

- फेड चेयरमैन पॉवेल की तीखी चेतावनियों के बावजूद, अधिकांश व्यापारी यह शर्त लगा रहे हैं कि मौजूदा सख्ती के चक्र में यह आखिरी और अंतिम दर वृद्धि होगी।

- ऐसे में, बढ़ते जोखिम के कारण निवेशकों को आने वाले हफ्तों में तेज उतार-चढ़ाव के लिए तैयार रहना चाहिए क्योंकि फेड अधिकारी दरों को उस स्तर से ऊपर ले जा सकते हैं जहां बाजार वर्तमान में अनुमान लगाता है और उन्हें लंबे समय तक वहां बनाए रख सकता है।

वॉल स्ट्रीट पर गर्मियों का सबसे व्यस्त सप्ताह आ गया है, सभी की निगाहें आगामी फेडरल रिजर्व दर निर्णय पर हैं, साथ ही दुनिया की कुछ सबसे बड़ी कंपनियों की कमाई पर भी।

महत्वपूर्ण सप्ताह में प्रवेश करते हुए, शेयर बाजार की रैली उल्लेखनीय रूप से व्यापक हो गई है, ब्लू-चिप डॉव जोन्स इंडस्ट्रियल एवरेज फरवरी 2017 के बाद से अपनी सबसे लंबी जीत की लकीर को छूने के लिए सोमवार को लगातार 11वें सत्र में बढ़ रही है।

टेक-हैवी नैस्डैक कंपोजिट, जिसने वर्ष की पहली छमाही के दौरान बाजार को ऊपर उठाया, वास्तव में पिछले दो हफ्तों में पिछड़ गया है क्योंकि निवेशकों ने सौदेबाजी के लिए गैर-तकनीकी शेयरों पर ध्यान दिया, ऊर्जा, स्वास्थ्य सेवा से लेकर बैंकों तक के क्षेत्रों को ऊपर उठाया।

ऐसे में, जब फेडरल रिजर्व बुधवार को 14:00 ईटी (18:00 जीएमटी) पर अपने नवीनतम मौद्रिक नीति निर्णय की घोषणा करेगा तो बहुत कुछ दांव पर होगा।

क्या उम्मीद करें

जून की बैठक में रोक पर रहने के बाद, अमेरिकी केंद्रीय बैंक द्वारा फेडरल ओपन मार्केट कमेटी की बैठक के समापन के बाद ब्याज दरों में 25 आधार अंकों की बढ़ोतरी की व्यापक उम्मीद है।

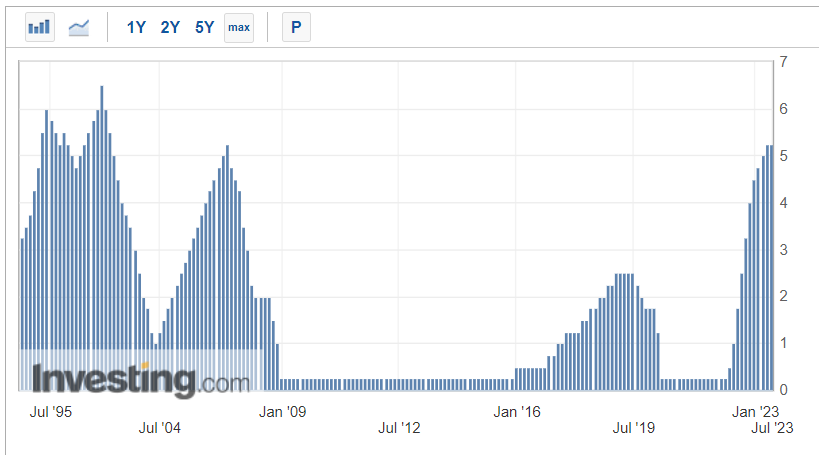

इससे बेंचमार्क फेड फंड की लक्ष्य सीमा 5.25% और 5.50% के बीच हो जाएगी, जो जनवरी 2001 के बाद से सबसे अधिक है।

फेड अध्यक्ष जे पॉवेल 14:30 ईटी पर फेड का बयान जारी होने के आधे घंटे बाद एक प्रेस कॉन्फ्रेंस आयोजित करेंगे, जिसमें निवेशक नए सुराग तलाश रहे हैं कि वह मुद्रास्फीति के रुझान और अर्थव्यवस्था को कैसे देखते हैं और क्या यह भविष्य में मौद्रिक नीति को सख्त करने की गति को प्रभावित करेगा।

पिछले महीने फेड की पिछली बैठक में, पॉवेल ने बाजार को चेतावनी दी थी कि एफओएमसी सदस्यों ने अत्यधिक उच्च मुद्रास्फीति को कम करने के लिए चल रही लड़ाई में इस वर्ष नीति दर को कम से कम दो बार बढ़ाना उचित समझा।

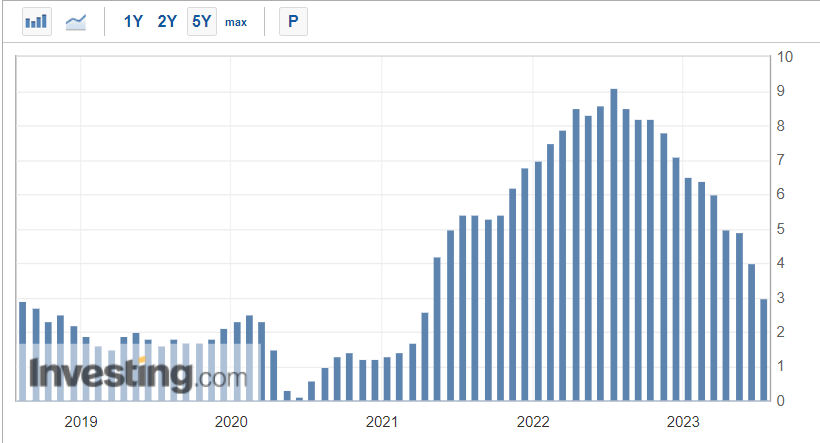

हालाँकि, व्यापारी यह शर्त लगा रहे हैं कि बुधवार का कदम फेड के ऐतिहासिक सख्ती अभियान में अंतिम दर वृद्धि होगी, जो मार्च 2022 में शुरू हुआ और पिछली गर्मियों में सीपीआई 9.1% पर पहुंच गया।

Investing.com फेड रेट मॉनिटर टूल के अनुसार, साल के अंत तक दर में अतिरिक्त वृद्धि की केवल 31% संभावना है, जबकि इसके विपरीत पॉवेल की बार-बार की चेतावनियों के बावजूद दर में कटौती की संभावना लगभग 8% है।

दरअसल, हाल के आंकड़ों के मुताबिक मुद्रास्फीति कम चल रही है, जिससे पता चला है कि जून के माध्यम से 12 महीनों में अमेरिकी उपभोक्ता कीमतें 3.0% बढ़ी हैं। यह मार्च 2021 के बाद से सबसे छोटी वार्षिक वृद्धि थी और मई में 4.0% की बढ़त के बाद थी।

कोर सीपीआई, जिसमें अस्थिर भोजन और ऊर्जा की कीमतें शामिल नहीं हैं, पिछले महीने वार्षिक आधार पर घटकर 4.8% हो गई, जो मई में 5.3% की वृद्धि से कम थी। यह दो साल से अधिक समय में सबसे कम वार्षिक लाभ भी था।

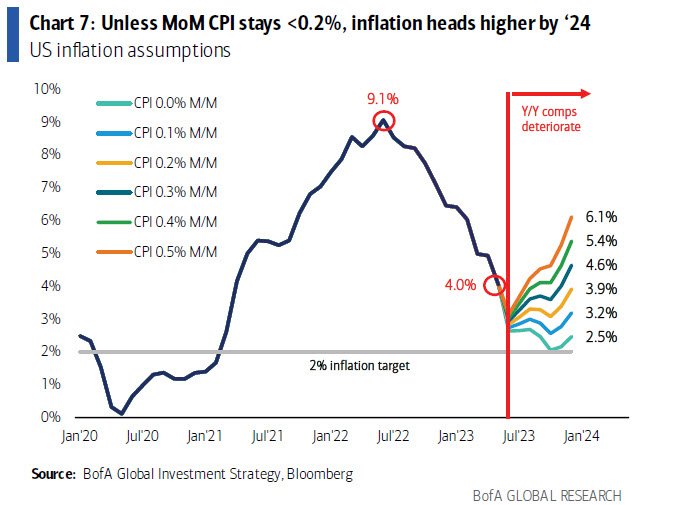

मुद्रास्फीति कम होने के संकेतों के बावजूद, यह ध्यान रखना महत्वपूर्ण है कि उपभोक्ता कीमतें केंद्रीय बैंक के 2% लक्ष्य से काफी ऊपर चल रही हैं। इसके अलावा, कुछ फेड अधिकारी चिंतित हैं कि मुद्रास्फीति में मौजूदा नरमी अस्थायी होगी और अंतर्निहित मूल्य दबाव बना रह सकता है।

आखिरी चीज जो फेड देखना चाहता है वह मुद्रास्फीति के दबाव में फिर से तेजी लाना है, क्योंकि यह उसके सख्त अभियान के अंत का संकेत है। दरअसल, हाल के सप्ताहों में तेल और गैसोलीन की कीमतों में बढ़ोतरी के साथ, इस बात की स्पष्ट संभावना है कि वर्ष के अंत तक सीपीआई 3.9% से 4.6% की सीमा तक वापस बढ़ सकता है।

Source: BofA

इसके अलावा, ऊंची दरों के बावजूद अर्थव्यवस्था उम्मीद से कहीं बेहतर बनी हुई है। इस साल संभावित अमेरिकी मंदी की व्यापक उम्मीदों के बावजूद, मजबूत श्रम बाजार और मजबूत उपभोक्ता खर्च के बीच वॉल स्ट्रीट पर कई लोगों की अपेक्षा से अर्थव्यवस्था काफी अधिक लचीली साबित हुई है।

- भविष्यवाणी:

इसे ध्यान में रखते हुए, मुझे उम्मीद है कि पॉवेल दोहराएंगे कि इस साल के अंत में अतिरिक्त दर में बढ़ोतरी आवश्यक होगी, और अमेरिकी केंद्रीय बैंक मुद्रास्फीति को अपने 2% लक्ष्य पर वापस लाने के लिए दृढ़ता से प्रतिबद्ध है।

इस प्रकार, मेरा मानना है कि बाजार अपने आप से आगे बढ़ रहा है और फेड नीति निर्माताओं को मिशन पूरा होने की घोषणा करने और दरों में बढ़ोतरी को समाप्त करने का संकेत देने के लिए अभी भी एक लंबा रास्ता तय करना बाकी है।

सभी बातों पर विचार करते हुए, मुझे आशा है कि अमेरिकी केंद्रीय बैंक सितंबर या नवंबर में एक और दर वृद्धि का दरवाजा खुला छोड़ देगा, जबकि इस बात पर जोर दिया जाएगा कि निर्णय डेटा पर निर्भर रहेगा।

यदि कुछ भी हो, तो फेड के पास ब्याज दरों में कटौती करने की तुलना में उन्हें बढ़ाने की अधिक गुंजाइश है, यह मानते हुए कि यह संख्याओं का अनुसरण करता है। यदि अमेरिकी केंद्रीय बैंक बहुत जल्द नीति में ढील देना शुरू कर देता है, तो उसे एक बड़ी नीतिगत त्रुटि होने का खतरा है, जिससे मुद्रास्फीति का दबाव पिछले साल के उच्चतम स्तर की ओर फिर से बढ़ना शुरू हो सकता है।

कुल मिलाकर, मेरा मानना है कि फेड द्वारा मूल्य स्थिरता बहाल करने की अपनी लड़ाई में किसी विराम या मोड़ के विचार पर विचार करने से पहले, नीति दर को कम से कम आधे प्रतिशत अंक बढ़ाकर 5.75% और 6.00% के बीच करने की आवश्यकता होगी।

ऐसे में, यह जोखिम बढ़ रहा है कि फेड अधिकारी दरें उस स्तर से ऊपर ले जा सकते हैं जहां बाजार वर्तमान में अनुमान लगा रहा है और उन्हें वहां लंबे समय तक बनाए रख सकते हैं क्योंकि अर्थव्यवस्था को धीमा करने और मुद्रास्फीति को शांत करने के लिए उनके लिए अभी भी अधिक काम करना बाकी है।

अब क्या करें

शेयर बाजार में लगातार हो रही तेजी के बीच फेडरल रिजर्व का एक सख्त संदेश निवेशकों को दुविधा में डाल रहा है: बढ़ती इक्विटी में निवेश कैसे बनाए रखा जाए और आसन्न सुधार की संभावना से भी कैसे बचा जाए।

जबकि मैं वर्तमान में एसपीडीआर डॉव जोन्स इंडस्ट्रियल एवरेज ईटीएफ ट्रस्ट (NYSE:DIA), SPDR S&P 500 (NYSE:SPY), और इनवेस्को QQQ ट्रस्ट (NASDAQ:QQQ) के माध्यम से डॉव जोन्स इंडस्ट्रियल एवरेज, S&P 500, और Nasdaq 100 पर बना हुआ हूं। मौजूदा माहौल के बीच नई खरीदारी को लेकर सतर्क रहें।

कुल मिलाकर, धैर्य बनाए रखना और अवसर के प्रति सतर्क रहना महत्वपूर्ण है, खासकर जब कमाई का मौसम पूरे जोरों पर है। विस्तारित स्टॉक न खरीदना, और किसी विशेष कंपनी या क्षेत्र में बहुत अधिक ध्यान केंद्रित न करना अभी भी महत्वपूर्ण है।

इसे ध्यान में रखते हुए, मैंने उच्च गुणवत्ता वाले शेयरों की एक वॉचलिस्ट बनाने के लिए इन्वेस्टिंग प्रो स्टॉक स्क्रिनर का उपयोग किया, जो मौजूदा पृष्ठभूमि के बीच मजबूत सापेक्ष ताकत दिखा रहे हैं और जिनका अभी भी कम मूल्यांकन किया गया है।

आश्चर्य की बात नहीं है कि सूची में शामिल होने वाले कुछ नामों में Google-पैरेंट अल्फाबेट (NASDAQ:GOOGL), मेटा प्लेटफ़ॉर्म (NASDAQ:META), Adobe (NASDAQ:ADBE), सिस्को (NASDAQ:CSCO), Netflix (NASDAQ:NFLX), Comcast (NASDAQ:) शामिल हैं। CMCSA), क्वालकॉम (NASDAQ:QCOM), एप्लाइड मटेरियल्स (NASDAQ:AMAT), एनालॉग डिवाइसेस (NASDAQ:ADI), और लैम रिसर्च (NASDAQ:LRCX) आदि कुछ नाम हैं।

Source: InvestingPro

Source: InvestingPro

इन्वेस्टिंगप्रो का स्टॉक स्क्रीनर एक शक्तिशाली उपकरण है जो निवेशकों को मजबूत संभावना वाले सस्ते शेयरों की पहचान करने में सहायता कर सकता है। इस टूल का उपयोग करके, निवेशक विशिष्ट मानदंडों और मापदंडों के आधार पर शेयरों के विशाल ब्रह्मांड को फ़िल्टर कर सकते हैं।

आवश्यक जानकारी और डेटा को अनलॉक करने के लिए अपना 7-दिवसीय निःशुल्क परीक्षण शुरू करें!

***

प्रकटीकरण: मैं व्यापक आर्थिक माहौल और कंपनियों की वित्तीय स्थिति दोनों के चल रहे जोखिम मूल्यांकन के आधार पर व्यक्तिगत स्टॉक और ईटीएफ के अपने पोर्टफोलियो को नियमित रूप से पुनर्संतुलित करता हूं। इस लेख में चर्चा किए गए विचार पूरी तरह से लेखक की राय हैं और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।