पेंटागन की रिपोर्ट: अमेरिका ने चार दिन में ईरान पर हवाई वर्चस्व हासिल किया

- बैंक ऑफ जापान में बदलाव, फिच की रेटिंग में गिरावट और फेड के आउटलुक से वैश्विक बांड हिल गए।

- लंबी अवधि के बांड बाजार में दुर्लभ उथल-पुथल देखी जा रही है।

- निवेशक विभाजित: बफेट और मस्क आशावादी, एकमैन मंदी।

पिछले हफ्ते वैश्विक बांड बाजारों पर तिहरी मार पड़ी, बैंक ऑफ जापान ने अपने उपज वक्र नियंत्रण कार्यक्रम को ढीला कर दिया, फिच ने अमेरिकी ट्रेजरी को डाउनग्रेड कर दिया, और कमोडिटी की बढ़ती कीमतों ने फेड फंड वायदा के लिए "लंबे समय तक उच्चतर" की कहानी को पुनर्जीवित कर दिया।

कारकों के इस संयोजन के कारण आमतौर पर स्थिर दीर्घकालिक बांड बाजार में असाधारण अस्थिरता पैदा हो गई। जापानी 10-वर्षीय पैदावार वक्र नियंत्रण समाचार पर लगभग 27% बढ़ गई और अगले दिनों में 10% और बढ़ गई।

{{23706|यू.एस. बदले में, 30-वर्षीय उपज में पिछले सप्ताह लगभग 4.2% की वृद्धि हुई, जो दीर्घकालिक बांड बाजार से अपरिचित लोगों के लिए एक बड़ा बदलाव है।

{{23706|यू.एस. बदले में, 30-वर्षीय उपज में पिछले सप्ताह लगभग 4.2% की वृद्धि हुई, जो दीर्घकालिक बांड बाजार से अपरिचित लोगों के लिए एक बड़ा बदलाव है। इसी प्रकार, यू.एस. 10-वर्षीय पैदावार शुक्रवार को 3.3% सही होने से पहले पिछले सप्ताह लगभग 5.6% बढ़ी।

इसी प्रकार, यू.एस. 10-वर्षीय पैदावार शुक्रवार को 3.3% सही होने से पहले पिछले सप्ताह लगभग 5.6% बढ़ी।  वक्र के छोटे सिरे पर चीजें बहुत कम अस्थिर रही हैं, 2-वर्ष और 3-माह की पैदावार पूरे सप्ताह लगभग स्थिर रही है।

वक्र के छोटे सिरे पर चीजें बहुत कम अस्थिर रही हैं, 2-वर्ष और 3-माह की पैदावार पूरे सप्ताह लगभग स्थिर रही है।

इससे उपज वक्र व्युत्क्रम में सुधार हुआ है, लंबी अवधि के बांड अल्पकालिक बांड के करीब उपज दे रहे हैं। हालाँकि, ऐतिहासिक परिप्रेक्ष्य से उलटाव गहरा बना हुआ है, जो एन.वाई. फेड के मॉडल के अनुसार, अगले 12 महीनों में अमेरिकी मंदी की 66% संभावना का संकेत देता है।

जबकि सामान्य शेयर बाजार ने पिछले कुछ समय में अपना पहला नकारात्मक सप्ताह पेश करके कई घटनाओं का जवाब दिया, यह कहना सुरक्षित है कि वैश्विक पूंजी बाजारों में चल रहे बड़े बदलाव से स्टॉक कुल मिलाकर अप्रभावित रहा।

स्टॉक आम तौर पर सुर्खियों में रहते हैं क्योंकि वे अर्थव्यवस्था की दिन-प्रतिदिन की गतिविधियों का आकलन करने का एक आसान, आकर्षक तरीका हैं - साथ ही, वे आपको जल्दी अमीर बनाने का भ्रम भी पेश करते हैं। हालाँकि, दीर्घावधि में पूंजी बाज़ार के लिए सबसे महत्वपूर्ण चर समय के साथ पैसे की लागत है।

कारकों के वर्तमान संयोजन से पता चलता है कि निवेशक उत्तरोत्तर उच्च ब्याज दरों और मुद्रास्फीति में लंबे समय तक मूल्य निर्धारण कर रहे हैं, साथ ही उच्च ऋण के लिए डिफ़ॉल्ट जोखिम में वृद्धि और वैश्विक बांड बाजार में तेजी से बदलाव हो रहे हैं।

हालांकि इसने अमेरिकी बांडों में सामान्य बिकवाली पैदा की है (याद रखें, बांड पैदावार और बांड की कीमतें विपरीत दिशाओं में चलती हैं), वॉरेन बफेट और एलोन मस्क जैसे कुछ निवेशक इस स्थिति को कुछ रसदार लघु और दीर्घकालिक जोड़ने के विपरीत अवसर के रूप में देखते हैं। -उनके पोर्टफोलियो में अवधि की परिपक्वता। इसके विपरीत, अरबपति बिल एकमैन बड़े पैमाने पर 30-वर्षीय बांड कम कर रहे हैं।

आइए उनके मामलों पर एक नजर डालें और मूल्यांकन करें कि क्या यह कार्रवाई करने का अच्छा समय है या नहीं।

बेयर केस

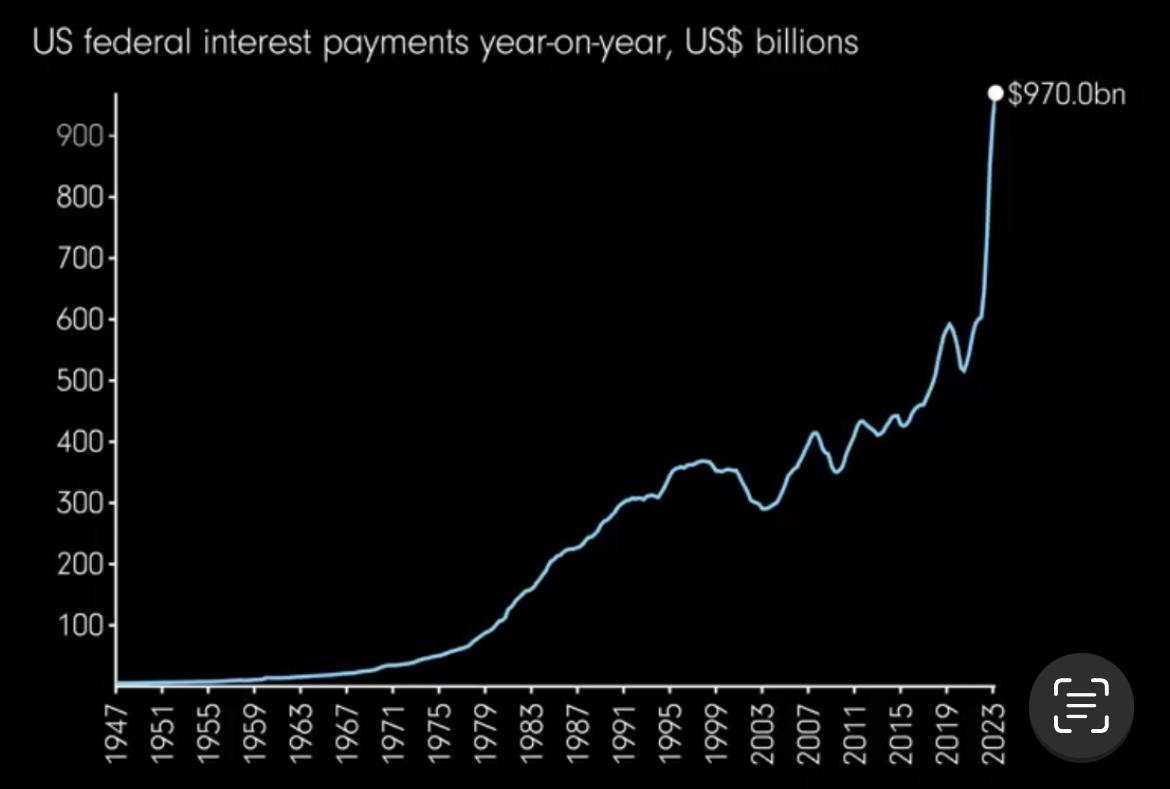

लंबे समय तक उच्च ब्याज दरों का मतलब है कि संघीय सरकार को अपने ऋण पर अधिक कीमत चुकानी होगी। हाल के अनुमानों के अनुसार, अमेरिकी ऋण पर ब्याज दरें प्रति वर्ष 1 ट्रिलियन डॉलर तक पहुँचने के करीब हैं।

क्या इसका मतलब यह है कि अमेरिका अपने ऋण पर चूक करेगा? शायद ही ऐसा हो. हालाँकि, बढ़ी हुई लागत के साथ, सरकारी डिफ़ॉल्ट की संभावना को बाजार में मूल्यांकित करने की आवश्यकता है - इसीलिए फिच ने अमेरिकी ऋण को डाउनग्रेड किया - जिससे जोखिम भरी संपत्ति के लिए उच्च प्रीमियम हो गया।

इसके अलावा, एकमैन ने मामला बनाया कि यदि दीर्घकालिक {{ईसीएल-733||यू.एस. मुद्रास्फीति मौजूदा 2% के बजाय 3% पर स्थिर होने वाली थी, संभावना यह है कि 30-वर्षीय ट्रेजरी पैदावार 5.5% तक पहुंच जाएगी।

"मुझे आश्चर्य हुआ है कि संरचनात्मक परिवर्तनों के आलोक में अमेरिकी दीर्घकालिक दरें कितनी कम बनी हुई हैं, जिससे दीर्घकालिक मुद्रास्फीति के उच्च स्तर की संभावना है, जिसमें डी-वैश्वीकरण, उच्च रक्षा लागत, ऊर्जा संक्रमण, बढ़ती पात्रताएं शामिल हैं, और श्रमिकों की अधिक सौदेबाजी की शक्ति, ”उन्होंने कहा।

जून के दौरान, अमेरिकी मुद्रास्फीति में 3% की वृद्धि दर्ज की गई, जो 30-वर्षीय ट्रेजरी पैदावार में 4.2% तक की वृद्धि के साथ मेल खाती है, जो नवंबर की शुरुआत के बाद से एक स्तर तक नहीं पहुंची है।

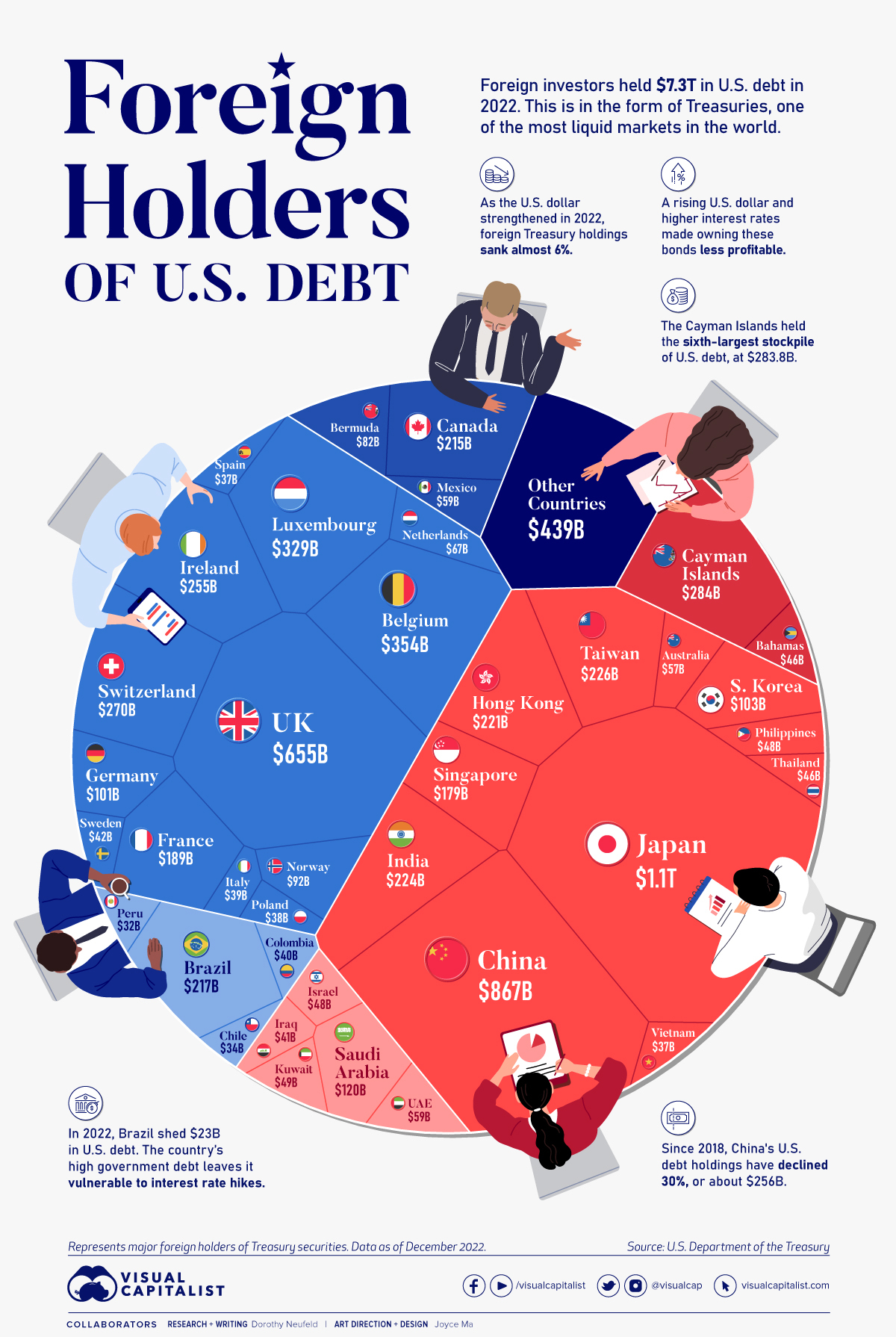

दीर्घकालिक राजकोष के लिए मंदी के मामले का दूसरा भाग यह है कि जापान वर्तमान में चीन को पीछे छोड़ते हुए अमेरिकी ऋण का सबसे बड़ा खरीदार है।

Source: U.S. Department of the Treasury, Visual Capitalist

Source: U.S. Department of the Treasury, Visual Capitalist

अपने स्वयं के ट्रेजरी को स्वतंत्र रूप से व्यापार करने की अनुमति देकर, बीओजे अमेरिकी ट्रेजरी की तुलना में अपने सरकारी बांडों के सापेक्ष आकर्षण को बढ़ाएगा। यह रणनीतिक कदम इसे अपने स्वयं के ऋण के संभावित खरीदार के रूप में स्थापित करता है।

अंत में, निकट भविष्य में चीन द्वारा लक्षित कथित भू-राजनीतिक परिवर्तनों के साथ-साथ आर्थिक कारकों का संयोजन अमेरिकी ऋण के दूसरे सबसे बड़े धारक को अन्य सरकारी खजाने की तलाश करने के लिए प्रेरित कर सकता है।

जिस पर एकमैन ने निष्कर्ष निकाला:

उन्होंने कहा, "32 ट्रिलियन डॉलर के कर्ज और जहां तक नजर जाती है बड़े घाटे और उच्च पुनर्वित्त दरों के साथ, ट्रेजरी की बढ़ती आपूर्ति का आश्वासन दिया गया है।"

"जब आप नए जारी करने को मात्रात्मक सख्ती के साथ जोड़ते हैं, तो यह कल्पना करना कठिन है कि बाजार भौतिक रूप से उच्च दरों के बिना आपूर्ति में इतनी बड़ी वृद्धि को कैसे अवशोषित करता है।"

बुल केस

एकमैन की स्थिति को ग्रह के कुछ महानतम निवेशकों द्वारा चुनौती दी जा रही है। पिछले शुक्रवार को, बफेट ने एनबीसी को बताया कि वह अमेरिकी ट्रेजरी के आसपास के कथित जोखिमों से अचंभित हैं, उन्होंने कहा:

“बर्कशायर ने पिछले सोमवार को अमेरिकी ट्रेजरी में 10 बिलियन डॉलर खरीदे। हमने इस सोमवार को ट्रेजरीज़ में $10 बिलियन खरीदे। और अगले सोमवार के लिए एकमात्र सवाल यह है कि क्या हम 3-महीने या 6-महीने में 10 बिलियन डॉलर खरीदेंगे" टी-बिल, बफेट ने कहा।

“कुछ चीजें हैं जिनके बारे में लोगों को चिंता नहीं करनी चाहिए। यह एक है।"

इसी तरह, अरबपति टेल्सा के मालिक एलन मस्क ने पिछले हफ्ते कहा था कि अल्पकालिक अमेरिकी टी-बिल इस बिंदु पर "बिना सोचे-समझे" हैं।

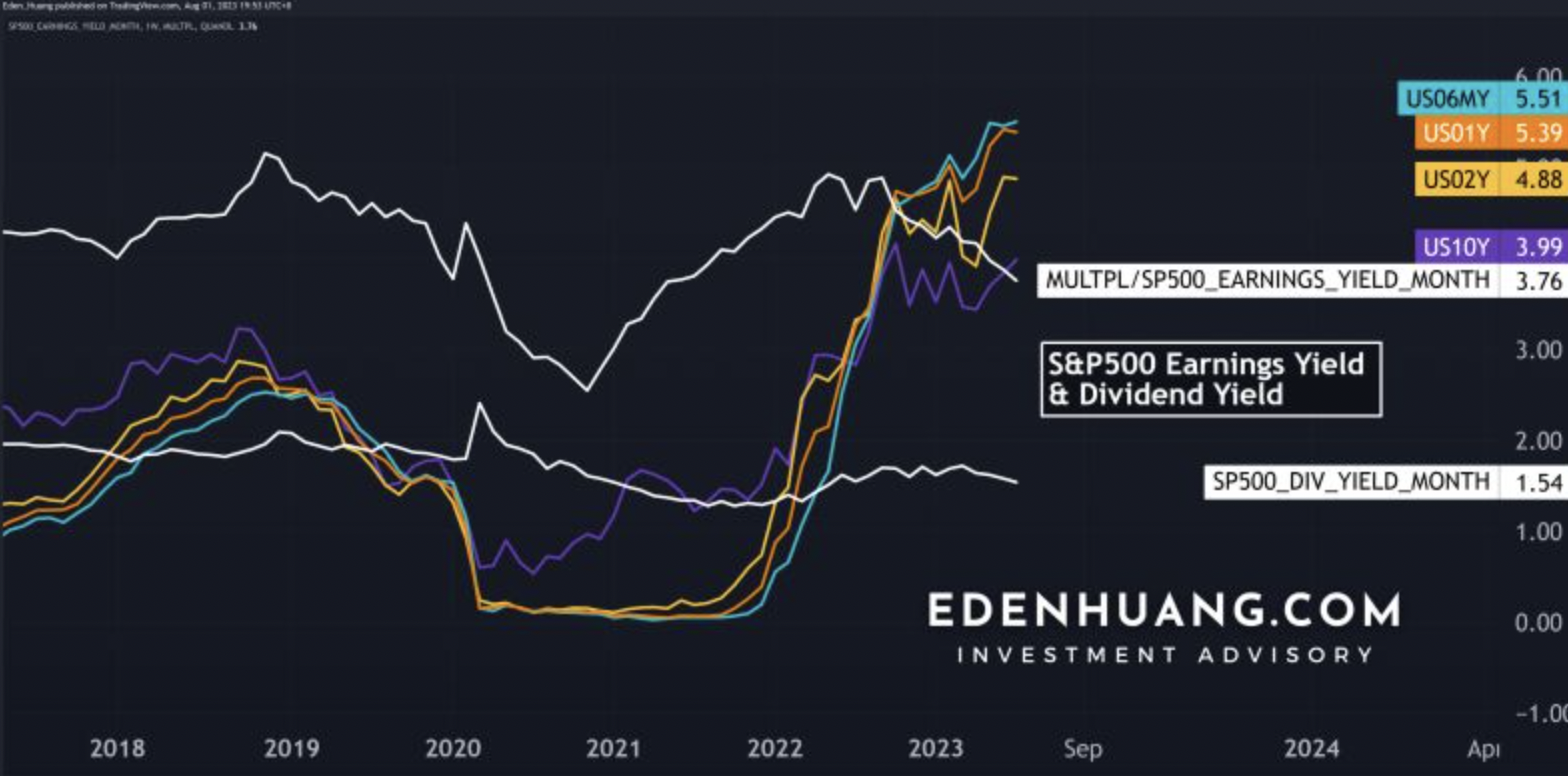

दरअसल, एसएंडपी 500 आय (3.89) और औसत लाभांश (1.52) दोनों 10-वर्षीय उपज और अल्पकालिक ट्रेजरी दोनों से नीचे कारोबार कर रहे हैं। और जोड़ने पर भी उल्लेखनीय रूप से राजकोष के करीब।

Source: Eden Huang

Source: Eden Huang

इसका तात्पर्य शेयरों के लिए एक समस्याग्रस्त सहसंबंध है, लेकिन आगे बढ़ने वाले बांडों के लिए यह सकारात्मक है, क्योंकि यह उपज-भूखे निवेशकों को "जोखिम-मुक्त" बांडों में ले जाता है।

ट्रेजरी और नैस्डेक के बीच का अंतर 2021 की शुरुआत के बाद से सबसे बड़े स्तर तक बढ़ गया है, जिसका अर्थ है कि कुछ देना होगा। नैस्डैक के स्पष्ट रूप से ओवरसोल्ड स्तर पर पहुंचने के साथ, यह दावा करना मुश्किल नहीं है कि सहसंबंध जल्द ही उलटफेर के लिए तैयार है।

Source: Tavi Costa, Bloomberg

Source: Tavi Costa, Bloomberg

इसके अलावा, अमेरिकी ट्रेजरी विभाग ने आगामी वर्ष में अमेरिकी सरकारी ऋण को पुनर्खरीद करने के अपने इरादे की घोषणा की। पिछले दशकों में देखी गई प्रथाओं से हटकर, इस कदम का उद्देश्य 23 ट्रिलियन डॉलर के विशाल सरकारी बांड बाजार में तरलता को बढ़ाना है। 2000 के दशक की शुरुआत के बाद से यह ट्रेजरी का पहला बायबैक कार्यक्रम होगा।

निवेशकों के लिए, यह एक और संकेत है कि शेष जोखिमों के बावजूद, निकट भविष्य में मांग ऊंची बनी रहेगी।

अंत में, एक ऐतिहासिक परिप्रेक्ष्य से, ब्लूमबर्ग डेटा के अनुसार, लंबी अवधि के ट्रेजरीज़ (यानी, दस या अधिक वर्षों में परिपक्व होने वाले) ने छह महीनों में 10% की वृद्धि की है, जो फेड की दर बढ़ोतरी के चरम पर है। चरम के बाद के 12 महीनों में, परिणाम और भी बेहतर हैं, लंबी अवधि की दरें औसतन 13% बढ़ रही हैं और उसी समय सीमा में हर अन्य वित्तीय परिसंपत्ति से आगे निकल रही हैं।

यह दृष्टिकोण बैंक ऑफ अमेरिका द्वारा समर्थित है:

बोफा के रणनीतिकार मार्क कबाना और मेघन स्विबर ने लिखा, "लंबी पैदल यात्रा चक्र के अंत में लंबी अवधि तक जाना स्टीपनर की तुलना में अधिक सुसंगत व्यापार है, जो फेड से कठिन लैंडिंग परिणाम पर अधिक सशर्त है।"

इसी तरह, गोल्डमैन सैक्स और जेपीमॉर्गन भी निवेशकों को लंबी अवधि के अमेरिकी ट्रेजरी खरीदने की संभावना तलाशने की सलाह दे रहे हैं।

गोल्डमैन सैक्स ने इस विचार का खंडन किया कि जापानी निवेशक अपनी ट्रेजरी संपत्ति बेच रहे हैं या निवेशक आगामी नीलामी की प्रत्याशा में बढ़े हुए जोखिम प्रीमियम की मांग कर रहे हैं। इसके अलावा, बैंक के रणनीतिकारों ने इस बात पर जोर दिया कि फिच की ओर से क्रेडिट डाउनग्रेड में नई जानकारी नहीं दी गई है, क्योंकि एजेंसी द्वारा उठाई गई चिंताएं, जैसे वाशिंगटन में राजनीतिक अनिश्चितताएं, पहले से ही सार्वजनिक डोमेन में थीं।

बदले में, जेपीमॉर्गन के विश्लेषकों ने देखा कि दीर्घकालिक ऋण में निवेशकों की स्थिति की कम संतृप्ति और वर्तमान चक्र के लिए अपने चरम स्तरों के आसपास पैदावार की निरंतरता को देखते हुए, निवेश पर विचार करने में आकर्षण बढ़ रहा है। ये समय-सीमाएँ.

बॉटम लाइन

स्टॉक की कीमतें तेजी से बढ़ रही हैं (कम से कम अल्पावधि में), इस बिंदु पर निवेशकों के लिए अल्पकालिक ट्रेजरी से दूर रहने का कोई तर्क नहीं है। इसका मतलब यह नहीं है कि निवेशकों को अपनी सारी संपत्ति बेच देनी चाहिए और सीधे बांड में कूद जाना चाहिए। हालाँकि, इन स्तरों पर अल्पकालिक पैदावार ऐसे समय में बाजार की अस्थिरता से बड़ी सुरक्षा प्रदान करती है जब मुद्रास्फीति कम होती दिख रही है।

लंबी अवधि के स्पेक्ट्रम में चर्चा अधिक जटिल हो जाती है क्योंकि उन परिसंपत्तियों को परिपक्वता तक रखने के इच्छुक लोगों के लिए कई प्रतिकूल परिस्थितियां उत्पन्न हो सकती हैं। हालाँकि, अच्छे बांड व्यापारी महान विरोधाभासी अवसरों को पहचानने के लिए जाने जाते हैं, और यह उनमें से एक हो सकता है।

आख़िरकार, अगर यह वॉरेन बफेट के लिए काफी अच्छा है, तो यह मेरे लिए भी काफी अच्छा है।

प्रकटीकरण: लेखक के पास वर्तमान में 2-वर्षीय बांड हैं और वह जल्द ही 10-वर्षीय बांड खरीदना चाह सकता है।