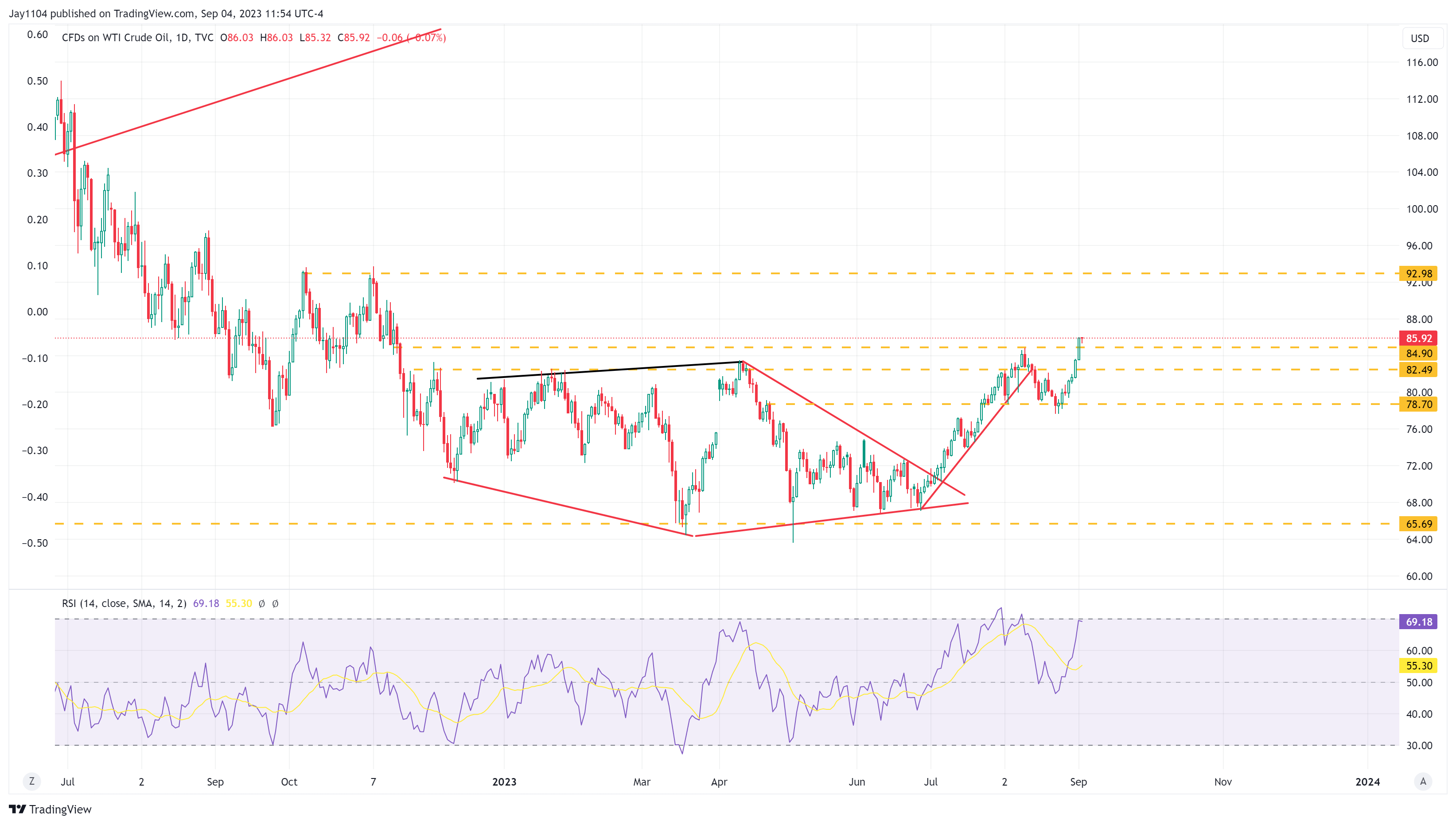

ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

अवकाश-छोटा व्यापारिक सप्ताह नए डेटा की अपेक्षा करने की तुलना में पिछले सप्ताह के डेटा को पचाने पर अधिक ध्यान केंद्रित करेगा। इस आगामी सप्ताह में देखने लायक मुख्य डेटा ISM Services सूचकांक है, जो 6 सितंबर को सुबह 10 बजे जारी होने की उम्मीद है। विश्लेषकों का अनुमान है कि सेवा समग्र 52.7 से थोड़ा कम होकर 52.5 पर आ जाएगा।

इससे भी महत्वपूर्ण बात यह है कि पिछले सप्ताह के आंकड़े तत्काल आर्थिक मंदी के बारे में चिंताओं को कम करते दिखे। परिणामस्वरूप, अटलांटा फेड के जीडीपी नाउ मॉडल सहित जीडीपी मॉडल काफी हद तक अपरिवर्तित रहे हैं। जीडीपीनाउ मॉडल वर्तमान में तीसरी तिमाही के लिए 5.6% विकास दर की भविष्यवाणी करता है, जो 5.9% के पिछले अनुमान से थोड़ा कम है।

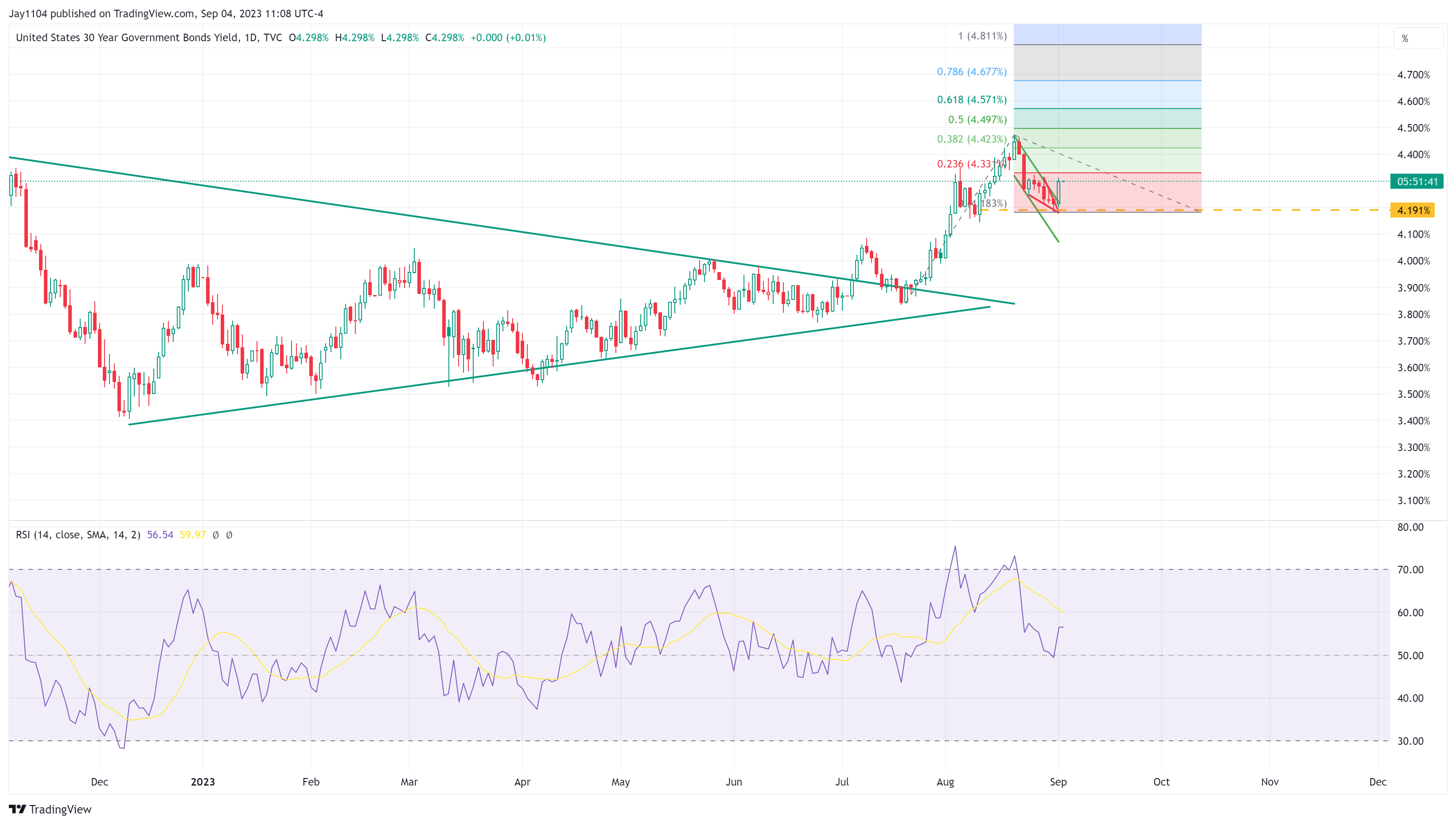

इसने शुक्रवार को उच्च पैदावार में योगदान दिया, जो पिछले कुछ हफ्तों में देखी गई प्रवृत्ति को जारी रखता है। 30-वर्षीय उपज एक बार फिर ऊपर की ओर अग्रसर है। ऐसा लगता है कि 30-वर्षीय उपज अपने अगले ऊपर की ओर बढ़ने के लिए तैयार है क्योंकि यह अल्पकालिक तेजी के झंडे के पैटर्न से मुक्त हो गया है। इससे संभावित रूप से एक महत्वपूर्ण उछाल आ सकता है, जो संभवतः अगले कुछ हफ्तों में लगभग 4.8% तक पहुंच सकता है।

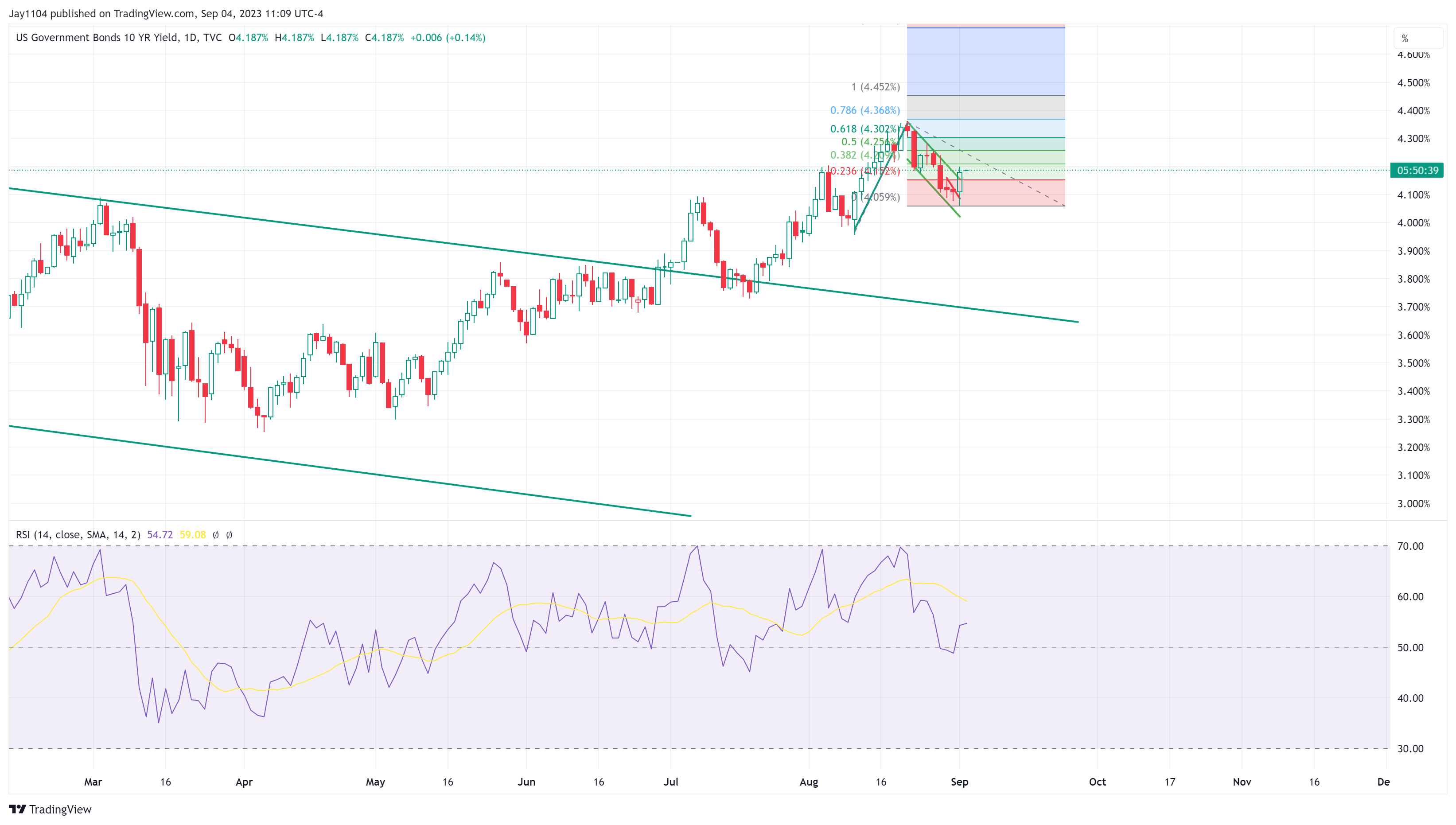

एक समान पैटर्न 10-वर्ष दर में मौजूद है, जिससे निकट अवधि में ट्रेजरी लगभग 4.5% तक बढ़ सकती है।

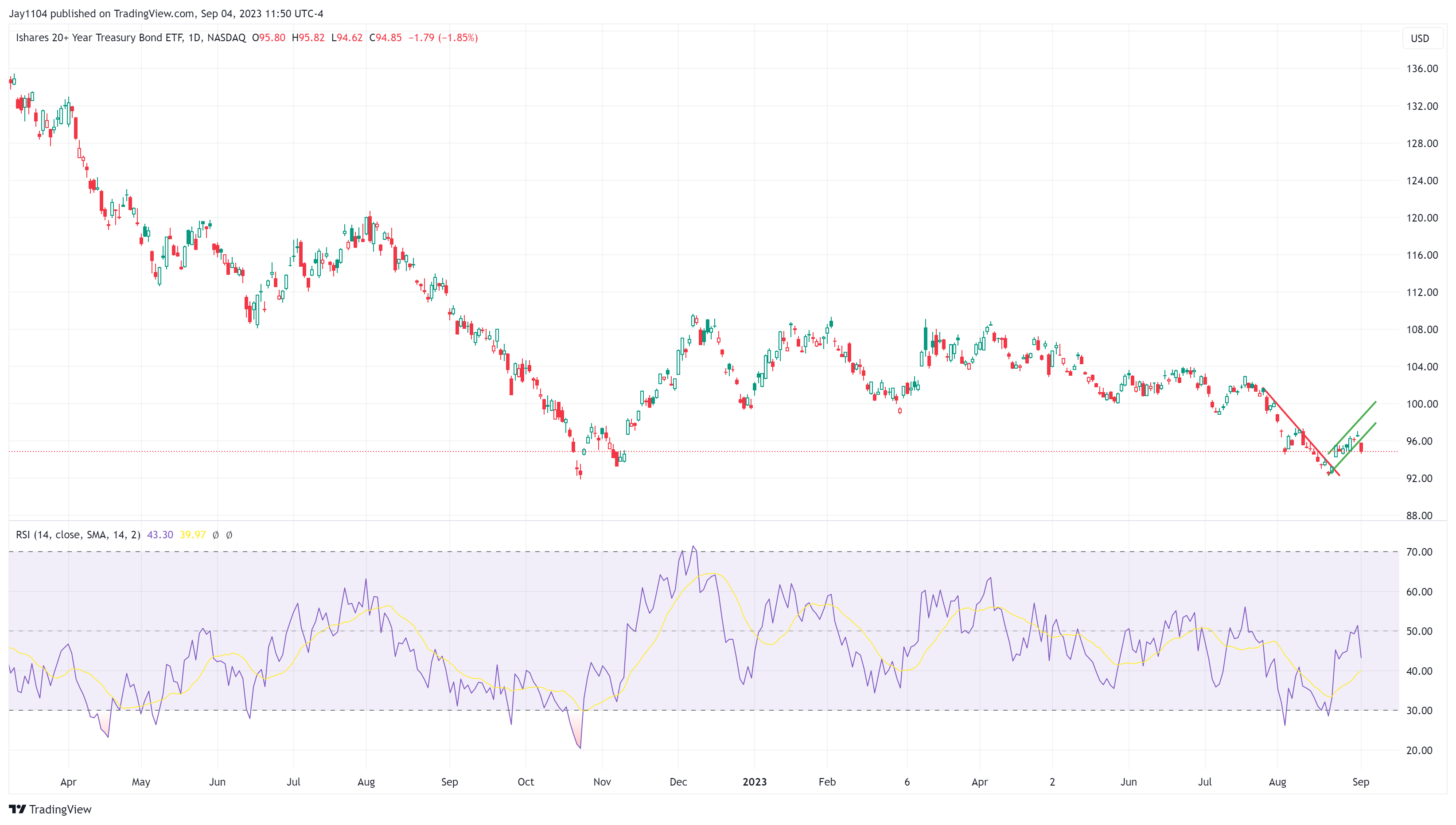

यह स्पष्ट रूप से iShares 20+ वर्ष ट्रेजरी बॉन्ड ETF (NASDAQ: TLT) के लिए मंदी है क्योंकि लंबी अवधि की दरें ऊंची हो जाती हैं, जिसका अर्थ है कि TLT कम हो जाता है और संभवतः लगभग $92.50 के हाल के निचले स्तर को पार कर जाता है और ETF को धक्का देता है। अक्टूबर 2022 के निचले स्तर $91.85 से काफी नीचे।

अपेक्षा से अधिक मजबूत अमेरिकी अर्थव्यवस्था से उच्च ब्याज दरों को बढ़ावा मिलने की संभावना है, जिससे फेडरल रिजर्व को विस्तारित अवधि के लिए अधिक प्रतिबंधात्मक दरें बनाए रखने के लिए प्रेरित किया जाएगा। इसके अतिरिक्त, बढ़ती हुई तेल और गैसोलीन की कीमतें 2023 के शेष समय में मुख्य मुद्रास्फीति को बढ़ा सकती हैं।

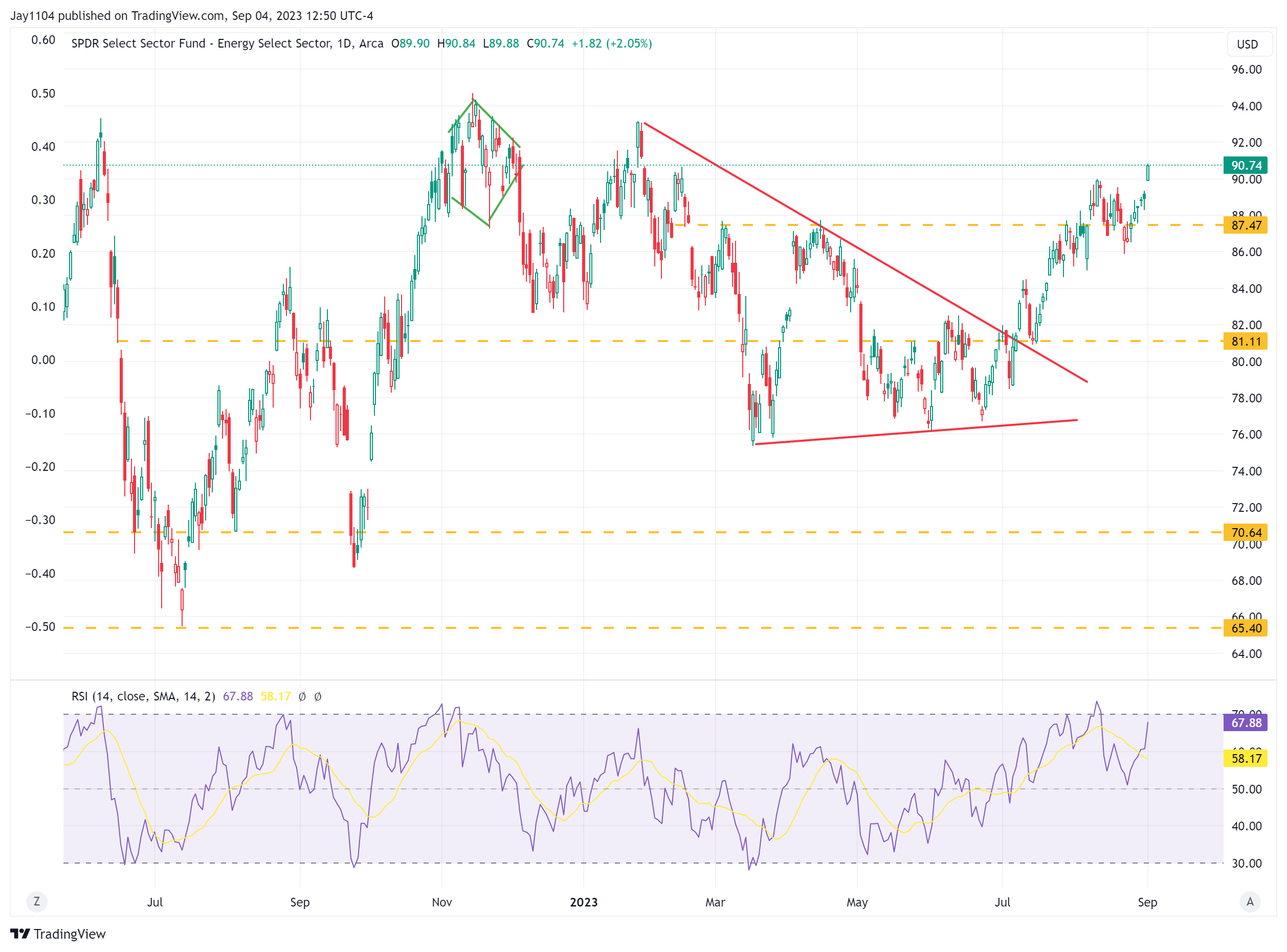

ओपेक+ के मूल्य निर्धारण उद्देश्यों, अमेरिकी रणनीतिक पेट्रोलियम रिजर्व की कमी और चीन से अतिरिक्त उत्तेजक उपायों की संभावना के कारण WTI सूचकांक पर तेल की कीमतें 85 डॉलर प्रति बैरल से ऊपर चढ़ गईं। ये कारक आने वाले हफ्तों में तेल की कीमतों को लगभग 92 डॉलर प्रति बैरल तक धकेल सकते हैं।

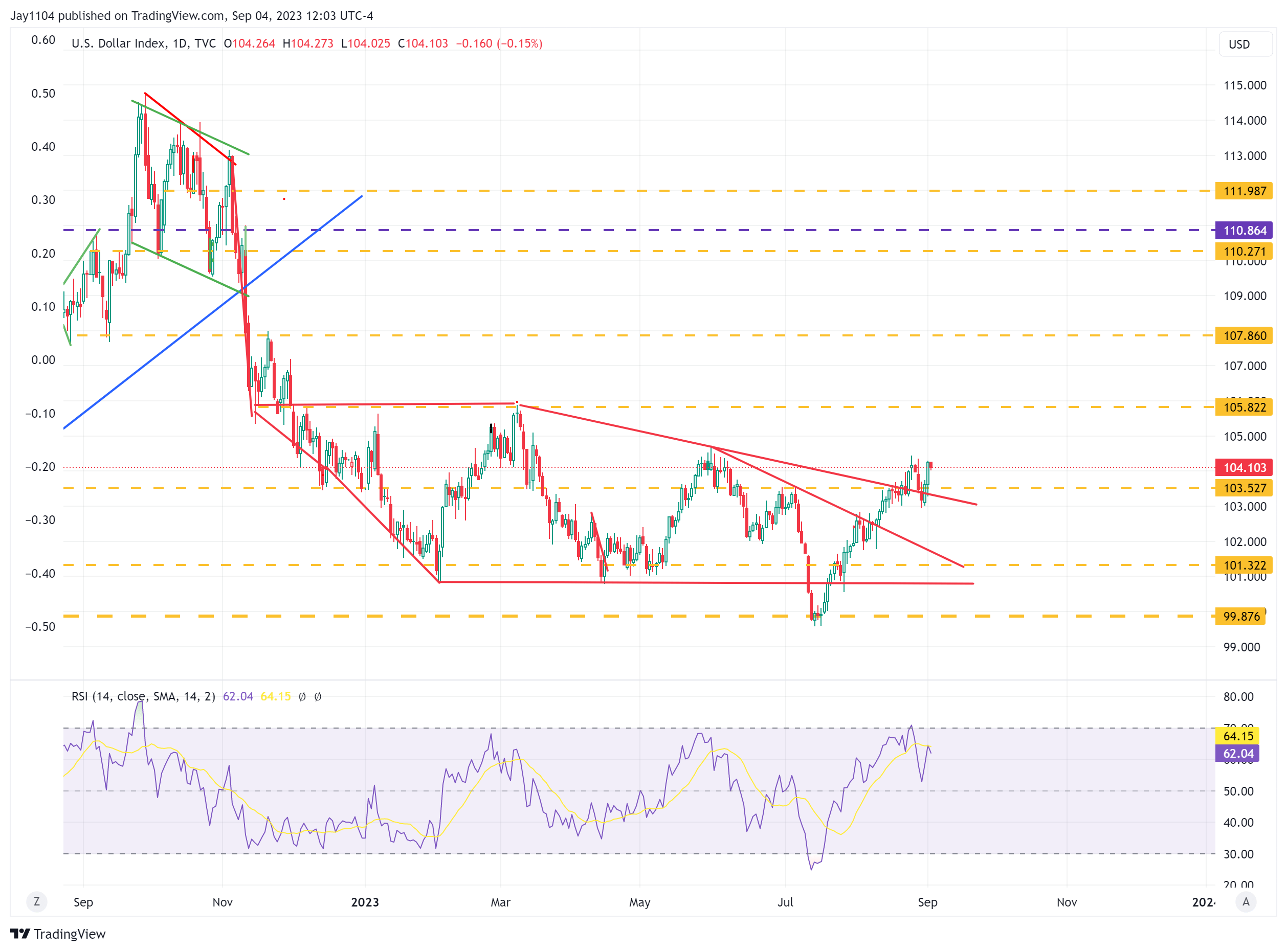

कारकों के इस संगम से अमेरिकी डॉलर, जो पहले से ही अपने अगले सार्थक उत्थान के लिए तैयार है। वर्तमान में 104.20 पर कारोबार कर रहा है, 104.50 से ऊपर का धक्का अगले चरण को 106 के स्तर तक बढ़ा सकता है, जो बाद में 108 की ओर बढ़ने के लिए मंच तैयार कर सकता है। अगले कई हफ्तों में, डॉलर 111 के आसपास वापस चढ़ने की क्षमता रखता है।

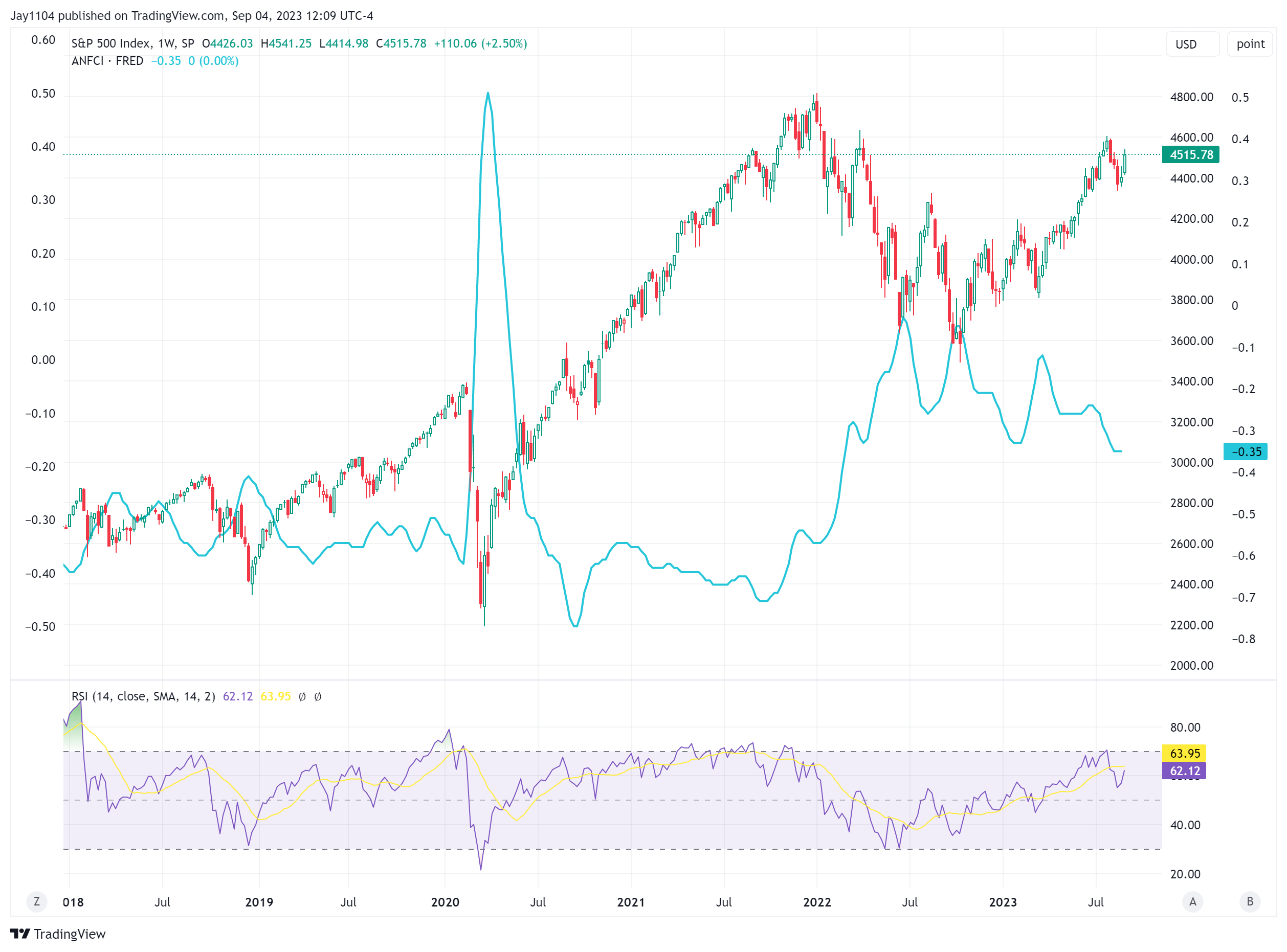

उच्च ब्याज दरें, तेल की बढ़ती कीमतें और मजबूत होता डॉलर वित्तीय स्थिति सख्त होने के कारण स्टॉक की कीमतों पर महत्वपूर्ण गिरावट का दबाव डालेगा। ऐतिहासिक रूप से कठिन वित्तीय स्थितियों ने इक्विटी के लिए प्रतिकूल परिस्थिति का काम किया है। एसवीबी (सिलिकॉन वैली बैंक) के बाद स्टॉक बढ़ने का प्राथमिक चालक वित्तीय स्थितियों को आसान बनाना था। जैसे-जैसे ये स्थितियाँ कड़ी होंगी, वे स्टॉक की कीमतों पर अंकुश लगाएंगी, बाजार में तरलता कम करेंगी और इक्विटी बाजारों को नीचे धकेलने की संभावना होगी।

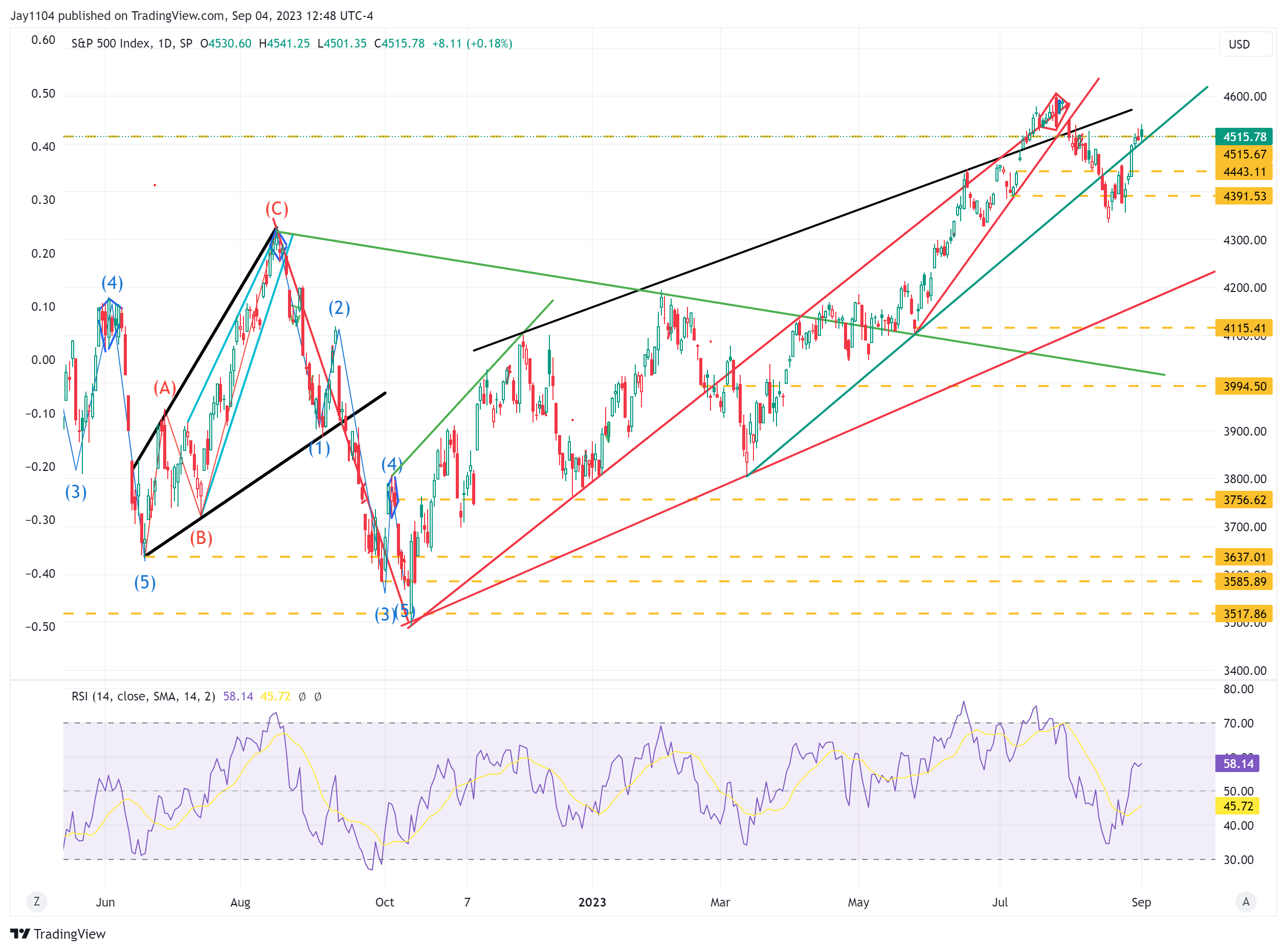

मुझे उम्मीद है कि यह प्रवृत्ति आने वाले हफ्तों में भी जारी रहेगी और यह एक व्यापक विषय है जिस पर मैं पिछले कुछ समय से ध्यान केंद्रित कर रहा हूं। मेरा मानना है कि एसएंडपी 500 1 जून से अपने पूरे लाभ को त्यागने की प्रक्रिया में है। इसके परिणामस्वरूप सूचकांक 4,100 से 4,200 की सीमा पर वापस आने की संभावना है।

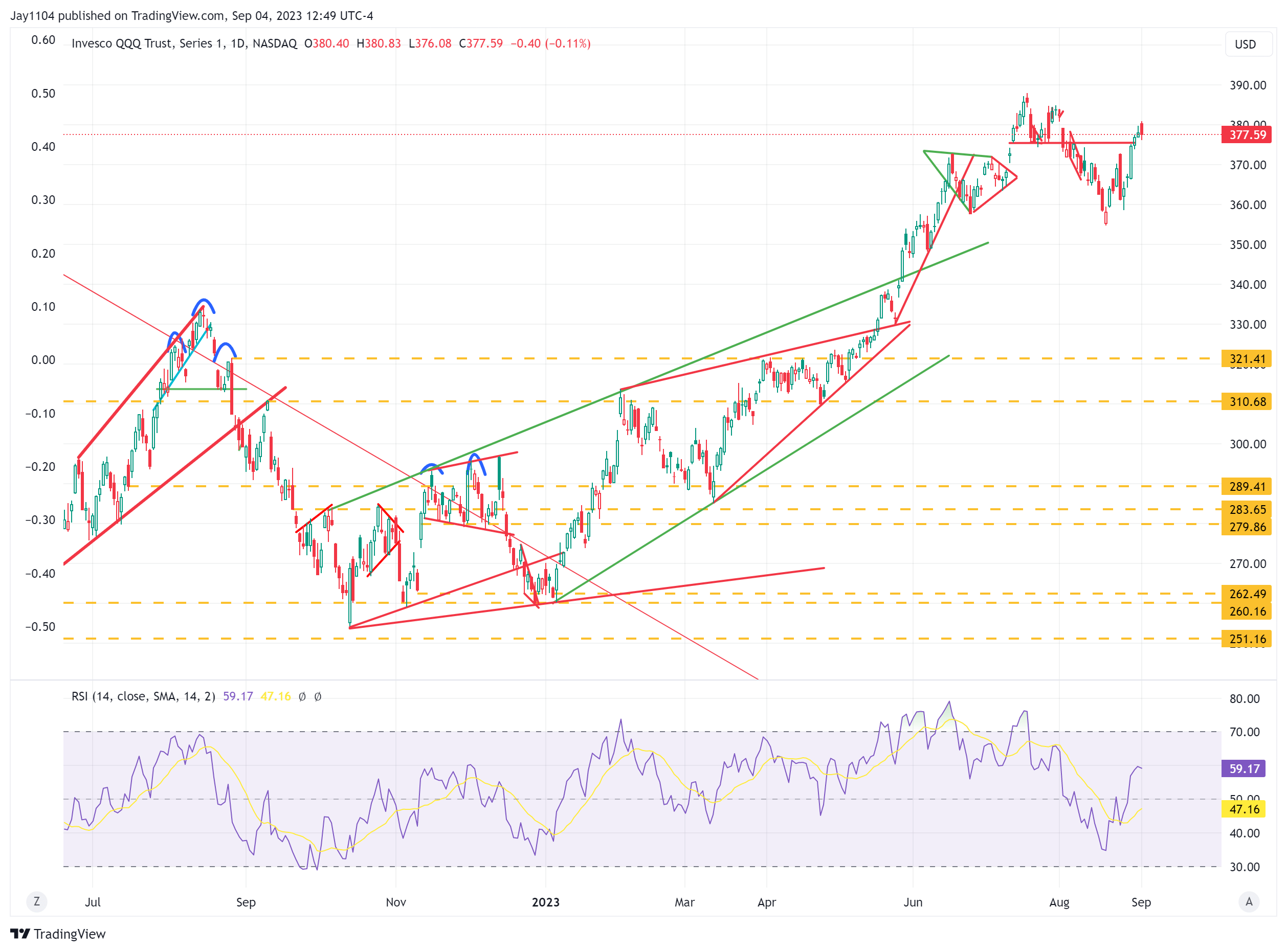

बाज़ार की यही गतिशीलता QQQ के नीचे व्यापार करने का भी कारण बनेगी, जो संभावित रूप से अगले कई हफ्तों में $330 से नीचे गिर जाएगी।

हालाँकि, तेल की ऊंची कीमतों के कारण XLE में तेजी आ सकती है और यह $94 के आसपास अपनी पिछली ऊंचाई पर पहुंच सकता है।

इस बीच, मेटा (NASDAQ:META) करीब से देखने लायक स्टॉक बना हुआ है, क्योंकि यह नवंबर की शुरुआत में सबसे निचले स्तर पर पहुंचने वाले मार्केट लीडर्स में से एक था, जो कि Nasdaq 100 के हिट होने से लगभग दो महीने पहले था। दिसंबर के अंत में यह न्यूनतम स्तर पर बंद हुआ। मेटा ने पहले ही कई रुझानों को तोड़ दिया है, और इसका रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई) स्पष्ट रूप से नीचे की ओर है।

इसके अतिरिक्त, मेटा ने फरवरी 2022 से एक अंतर भर दिया लेकिन आगे बढ़ने में विफल रहा; इसने जुलाई 2023 से एक अंतर भी भर दिया, जो अब प्रतिरोध के रूप में कार्य कर रहा है। अप्रैल 2023 के अंत तक $200 के निशान के आसपास एक अधूरा अंतर बना हुआ है। यदि मेटा $305 से ऊपर तोड़ने में विफल रहता है और इसके बजाय $290 के आसपास की प्रवृत्ति रेखा को तोड़ता है, तो यह संभवतः $235 की ओर एक बड़ी गिरावट को ट्रिगर करेगा। ऐसा कदम नैस्डैक 100 के लिए भी एक नकारात्मक संकेतक होगा।

इस सप्ताह का निःशुल्क यूट्यूब वीडियो: