आने वाले हफ़्ते में बाज़ार में देखने लायक पाँच बातें

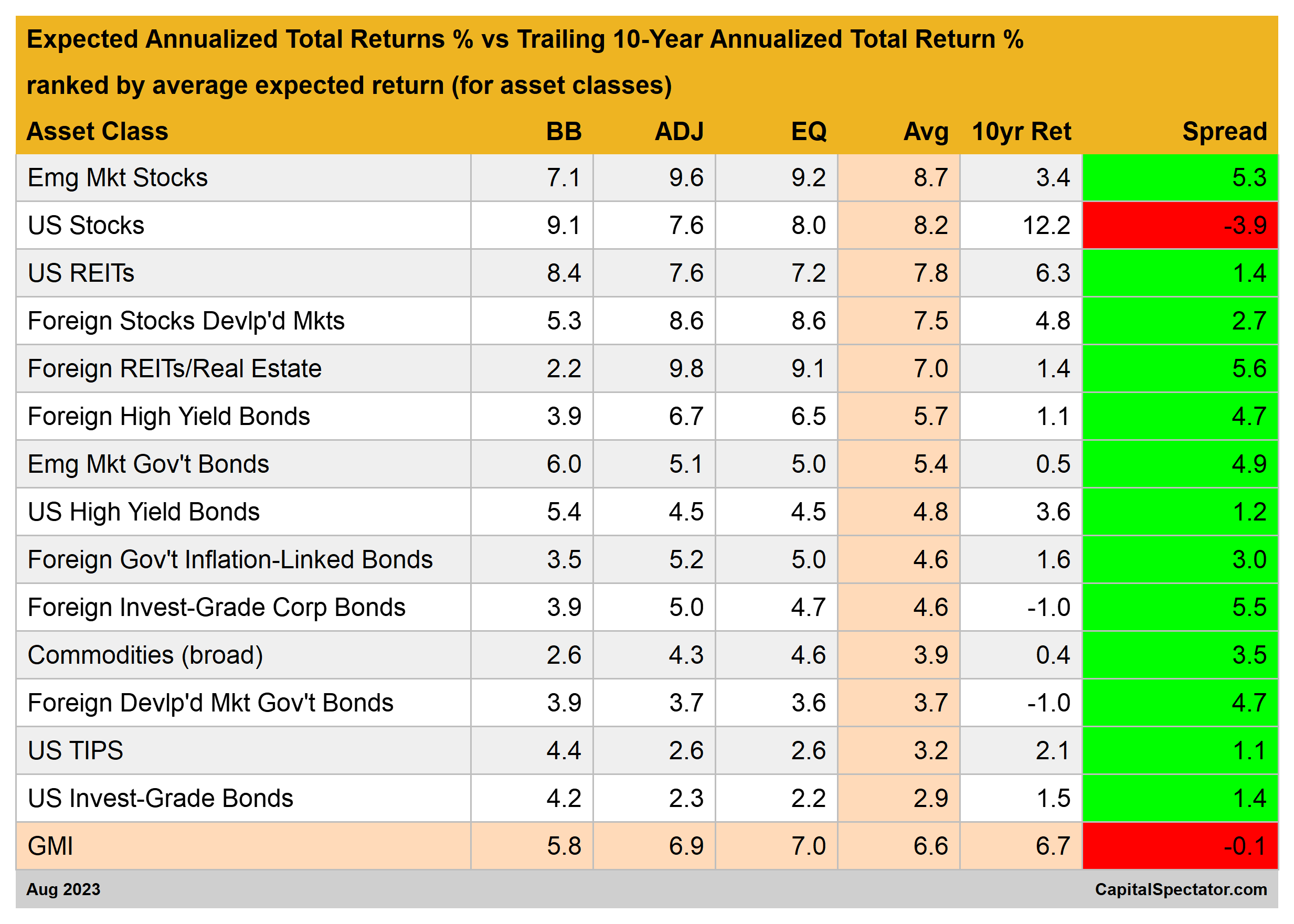

ग्लोबल मार्केट इंडेक्स (जीएमआई) के लिए अपेक्षित रिटर्न पिछले महीने की तुलना में अगस्त में बढ़ गया। इस बेंचमार्क के लिए आज का संशोधित दीर्घकालिक पूर्वानुमान - एक बाजार-मूल्य-भारित पोर्टफोलियो जो ईटीएफ प्रॉक्सी के एक सेट के माध्यम से सभी प्रमुख परिसंपत्ति वर्गों (नकदी को छोड़कर) को रखता है - वार्षिक 6.6% रिटर्न तक पहुंच गया, जो 2023 में अब तक का सबसे अधिक है।

जीएमआई के अधिकांश घटक अपने मौजूदा 10-वर्षीय रिटर्न के ऊपर पूर्वानुमान (नीचे परिभाषित पद्धतियाँ) दर्शाते रहते हैं। विषम अनुमान पोर्टफोलियो रणनीतियों में लंबी अवधि के लिए सकारात्मक अल्फा (जीएमआई के सापेक्ष) उत्पन्न करने की तलाश में आवंटन को झुकाने का आधार प्रदान करते हैं।

अमेरिकी शेयर बाजार का अपेक्षाकृत नरम पूर्व-प्रदर्शन दृष्टिकोण इसके 10-वर्षीय प्रदर्शन के मुकाबले काफी बेहतर बना हुआ है। अमेरिकी शेयरों में पिछले दशक में प्राप्त लाभ से काफी कम रिटर्न अर्जित करने का अनुमान है, जिसका अर्थ है कि पोर्टफोलियो में अमेरिकी शेयरों के लिए आवंटन में कटौती करना समय पर है - विशेष रूप से उन पोर्टफोलियो में जहां अमेरिकी इक्विटी भार रणनीतिक लक्ष्यों से ऊपर है।

जीएमआई अनंत समय क्षितिज वाले औसत निवेशक के लिए इष्टतम पोर्टफोलियो के सैद्धांतिक बेंचमार्क का प्रतिनिधित्व करता है। उस आधार पर, जीएमआई परिसंपत्ति आवंटन और पोर्टफोलियो डिजाइन पर शोध के लिए शुरुआती बिंदु के रूप में उपयोगी है। जीएमआई का इतिहास बताता है कि इस निष्क्रिय बेंचमार्क का प्रदर्शन अधिकांश सक्रिय परिसंपत्ति आवंटन रणनीतियों के साथ प्रतिस्पर्धी है, खासकर जोखिम, व्यापारिक लागत और करों के समायोजन के बाद।

यह संभव है कि ऊपर दिए गए कुछ, अधिकांश, या संभवतः सभी पूर्वानुमान कुछ हद तक व्यापक होंगे। हालाँकि, GMI के अनुमान इसके घटकों के अनुमान से कुछ अधिक विश्वसनीय होने की उम्मीद है। विशिष्ट बाजारों (अमेरिकी स्टॉक, कमोडिटी आदि) के लिए पूर्वानुमान जीएमआई अनुमान में पूर्वानुमानों को एकत्र करने की तुलना में अधिक अस्थिरता और ट्रैकिंग त्रुटि के अधीन हैं, एक प्रक्रिया जो समय के साथ कुछ त्रुटियों को कम कर सकती है।

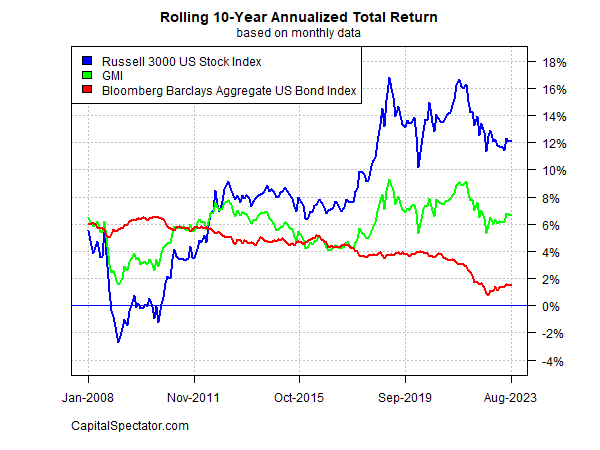

जीएमआई का वास्तविक कुल रिटर्न समय के साथ कैसे विकसित हुआ है, इस संदर्भ के लिए, 10-वर्षीय वार्षिक आधार पर बेंचमार्क के ट्रैक रिकॉर्ड पर विचार करें। नीचे दिया गया चार्ट पिछले महीने के दौरान जीएमआई के प्रदर्शन बनाम अमेरिकी शेयरों और अमेरिकी बांडों के प्रदर्शन की तुलना करता है। GMI का वर्तमान 10-वर्षीय रिटर्न 6.6% है। यह पिछले साल के हालिया स्तरों से ऊपर है लेकिन पिछले पांच साल की अवधि के उच्चतम स्तर से काफी नीचे है।

यहां इस बात का संक्षिप्त सारांश दिया गया है कि पूर्वानुमान कैसे तैयार किए जाते हैं और उपरोक्त तालिका में अन्य मैट्रिक्स की परिभाषाएँ दी गई हैं:

बीबी: बिल्डिंग ब्लॉक मॉडल भविष्य का अनुमान लगाने के लिए प्रॉक्सी के रूप में ऐतिहासिक रिटर्न का उपयोग करता है। प्रयुक्त नमूना अवधि जनवरी 1998 में शुरू होती है (ऊपर सूचीबद्ध सभी परिसंपत्ति वर्गों के लिए सबसे प्रारंभिक उपलब्ध तिथि)। प्रक्रिया में प्रत्येक परिसंपत्ति वर्ग के लिए जोखिम प्रीमियम की गणना करना, वार्षिक रिटर्न की गणना करना और फिर कुल रिटर्न पूर्वानुमान उत्पन्न करने के लिए अपेक्षित जोखिम-मुक्त दर जोड़ना है। अपेक्षित जोखिम-मुक्त दर के लिए, हम 10-वर्षीय ट्रेजरी मुद्रास्फीति-संरक्षित सुरक्षा (टीआईपीएस) पर नवीनतम उपज का उपयोग कर रहे हैं। इस उपज को "सुरक्षित" परिसंपत्ति के लिए जोखिम-मुक्त, वास्तविक (मुद्रास्फीति-समायोजित) रिटर्न का बाजार अनुमान माना जाता है - इस "जोखिम-मुक्त" दर का उपयोग नीचे उल्लिखित सभी मॉडलों के लिए भी किया जाता है। ध्यान दें कि यहां इस्तेमाल किया गया बीबी मॉडल मूल रूप से इबॉट्सन एसोसिएट्स (मॉर्निंगस्टार का एक प्रभाग) द्वारा उल्लिखित पद्धति पर आधारित है।

ईक्यू: इक्विलिब्रियम मॉडल रिवर्स इंजीनियरों को जोखिम के माध्यम से रिटर्न की उम्मीद थी। सीधे रिटर्न की भविष्यवाणी करने की कोशिश करने के बजाय, यह मॉडल भविष्य के प्रदर्शन का अनुमान लगाने के लिए जोखिम मेट्रिक्स का उपयोग करने के कुछ हद तक अधिक विश्वसनीय ढांचे पर निर्भर करता है। यह प्रक्रिया इस मायने में अपेक्षाकृत मजबूत है कि रिटर्न का अनुमान लगाने की तुलना में जोखिम का पूर्वानुमान लगाना थोड़ा आसान है। तीन इनपुट:

* समग्र पोर्टफोलियो के जोखिम के अपेक्षित बाजार मूल्य का अनुमान, जिसे शार्प अनुपात के रूप में परिभाषित किया गया है, जो जोखिम प्रीमियम से अस्थिरता (मानक विचलन) का अनुपात है। ध्यान दें: यहां और संपूर्ण "पोर्टफोलियो" को GMI के रूप में परिभाषित किया गया है

* प्रत्येक परिसंपत्ति की अपेक्षित अस्थिरता (मानक विचलन) (जीएमआई के बाजार घटक)

* पोर्टफोलियो (जीएमआई) के सापेक्ष प्रत्येक परिसंपत्ति के लिए अपेक्षित सहसंबंध

संतुलन रिटर्न का अनुमान लगाने के लिए इस मॉडल को शुरुआत में प्रोफेसर बिल शार्प द्वारा 1974 के पेपर में रेखांकित किया गया था। सारांश के लिए, निवेश में पोर्टेबल एमबीए के अध्याय 3 में गैरी ब्रिंसन का स्पष्टीकरण देखें। मैं अपनी पुस्तक डायनेमिक एसेट एलोकेशन में भी मॉडल की समीक्षा करता हूं। ध्यान दें कि यह पद्धति प्रारंभ में जोखिम प्रीमियम का अनुमान लगाती है और फिर कुल रिटर्न पूर्वानुमानों पर पहुंचने के लिए अपेक्षित जोखिम-मुक्त दर जोड़ती है। अपेक्षित जोखिम-मुक्त दर ऊपर बीबी में उल्लिखित है।

एडीजे: यह पद्धति एक अपवाद के साथ ऊपर उल्लिखित संतुलन मॉडल (ईक्यू) के समान है: पूर्वानुमानों को अल्पकालिक गति और दीर्घकालिक औसत प्रत्यावर्तन कारकों के आधार पर समायोजित किया जाता है। मोमेंटम को पिछले 12-महीने की चलती औसत के सापेक्ष वर्तमान कीमत के रूप में परिभाषित किया गया है। माध्य प्रत्यावर्तन कारक का अनुमान पिछले 60-महीने (5-वर्ष) चलती औसत के सापेक्ष वर्तमान कीमत के रूप में लगाया जाता है। संतुलन पूर्वानुमानों को 12-महीने और 60-महीने की चलती औसत के सापेक्ष मौजूदा कीमतों के आधार पर समायोजित किया जाता है। यदि मौजूदा कीमतें चलती औसत से ऊपर (नीचे) हैं, तो असमायोजित जोखिम प्रीमियम अनुमान कम (बढ़े हुए) हो जाते हैं।

समायोजन का सूत्र बस मौजूदा कीमत के औसत को दो चलती औसतों के व्युत्क्रम में लेना है। उदाहरण के लिए: यदि किसी परिसंपत्ति वर्ग की मौजूदा कीमत उसके 12-महीने के मूविंग औसत से 10% अधिक है और उसके 60-महीने के मूविंग औसत से 20% अधिक है, तो असमायोजित पूर्वानुमान 15% (10% और 20% का औसत) कम हो जाता है। यहां तर्क यह है कि जब कीमतें हाल के इतिहास की तुलना में अपेक्षाकृत अधिक होती हैं, तो संतुलन के पूर्वानुमान कम हो जाते हैं। दूसरी ओर, जब कीमतें हाल के इतिहास की तुलना में अपेक्षाकृत कम होती हैं, तो संतुलन पूर्वानुमान बढ़ा दिए जाते हैं।

औसत: यह कॉलम प्रत्येक पंक्ति (संपत्ति वर्ग) के लिए तीन पूर्वानुमानों का एक सरल औसत है

10-वर्षीय रिट: वास्तविक रिटर्न के परिप्रेक्ष्य के लिए, यह कॉलम वर्तमान लक्ष्य माह के माध्यम से परिसंपत्ति वर्गों के लिए पिछले 10-वर्षीय वार्षिक कुल रिटर्न को दर्शाता है।

फैलाव: औसत-मॉडल ने 10-वर्षीय रिटर्न से कम का अनुमान लगाया है।