अमेरिका, इज़राइल ने ईरान पर हमला किया, अब तक जो कुछ ज्ञात है

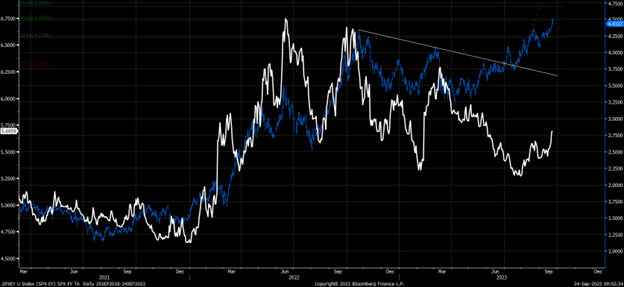

पिछले सप्ताह शेयरों को झटका लगा, एस&पी 500 में 3% से अधिक की गिरावट आई और नैस्डेक 100 में लगभग 3.5% की गिरावट आई। रसेल 2000 का प्रदर्शन और भी ख़राब रहा, लगभग 4% गिर गया। हालाँकि बाज़ारों में गिरावट आई है, आइए वास्तविकता का सामना करें: उनमें और भी गिरावट आ सकती है। एसएंडपी 500 अपने चरम से केवल 6% कम है, और नैस्डैक 100 केवल 7.7% कम हुआ है। यह अपेक्षाकृत मामूली है, यह देखते हुए कि नैस्डैक अभी भी अपने दिसंबर के निचले स्तर से लगभग 38% ऊपर है, और एसएंडपी 500 अपने अक्टूबर के निचले स्तर से 23.5% चढ़ गया है।

इस मोड़ पर, S&P 500 ने अपने संपूर्ण लाभ का केवल 23.6% ही वापस पाया है। कोई 38.2% तक रिट्रेसमेंट की उम्मीद कर सकता है, जो सूचकांक को 4,178 तक नीचे खींच लेगा, जबकि 61.8% रिट्रेसमेंट इसे 3,977 तक लाएगा। ये किसी भी इलियट तरंग और फाइबोनैचि विश्लेषण में मानक पुलबैक स्तर हैं। ब्याज दरों में बड़े पैमाने पर बढ़ोतरी को देखते हुए, मुझे आश्चर्य होगा अगर पिछले सप्ताह की गिरावट ही इसका अंत है। क्या अगले कुछ दिनों में सूचकांक में उछाल आ सकता है? संभवतः. लेकिन मेरा मानना है कि मंदी अभी ख़त्म नहीं हुई है।

अमेरिकी डॉलर सूचकांक तेजी के लिए तैयार है

इतना ही नहीं, बल्कि 105.6 पर प्रतिरोध हासिल करने के बाद डॉलर अब एक बड़े ब्रेकआउट के मुहाने पर है। ऐसा स्पष्ट प्रतीत होता है कि डॉलर येन के मुकाबले मजबूत होना जारी रख सकता है, विशेष रूप से पिछले सप्ताह बैंक ऑफ जापान की निष्क्रियता और बढ़ती मुद्रास्फीति दर को देखते हुए।

इस बीच, यूरोपीय सेंट्रल बैंक अपने अगले कदमों के बारे में अनिश्चित लग रहा है, और बैंक ऑफ इंग्लैंड को पिछले सप्ताह दरें बढ़ानी चाहिए थीं, लेकिन उसने पीछे हटने का फैसला किया। अमेरिकी अर्थव्यवस्था दुनिया के अधिकांश देशों की तुलना में बेहतर प्रदर्शन कर रही है, जिससे पता चलता है कि डॉलर को यूरो, पाउंड और येन के मुकाबले मजबूत होना चाहिए।

यदि पीपुल्स बैंक ऑफ चाइना लगातार युआन के लिए दैनिक फिक्सिंग दर को बेहद निम्न स्तर पर निर्धारित नहीं करता, तो डॉलर युआन के मुकाबले मजबूत होता। हालाँकि, युआन की विनिमय दर उतनी मुक्त-अस्थायी नहीं है जितना कई लोग मानते हैं।

दरें बढ़ीं: स्टॉक के लिए आगे और भी मुश्किलें?

लेकिन इस समय शेयरों के सामने बड़ी समस्या यह है कि मई के मध्य से दरों में नाटकीय रूप से वृद्धि हुई है, और जब दरों में बड़ा बदलाव आया, तो एसएंडपी 500 की कमाई उपज में बड़ी गिरावट आई।

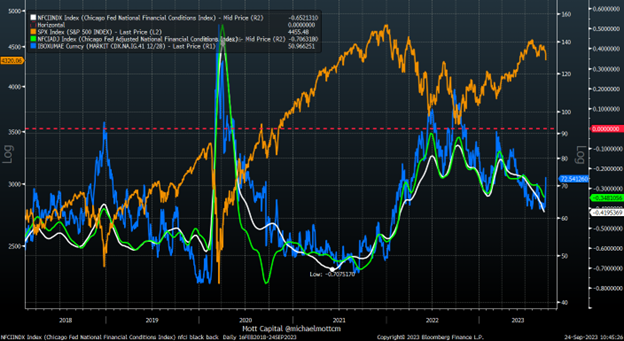

इससे एसएंडपी 500 की आय उपज और अनुबंध की 10-वर्षीय दर के बीच प्रसार हुआ, और यह एक सामान्य स्थिति थी जिसे हमने वित्तीय स्थितियों में ढील के कारण पूरे बाजार में देखा, क्योंकि अधिकांश निवेशकों का मानना था कि फेड आक्रामक रूप से कटौती करेगा। दरें बाद में 2023 में। स्पष्ट रूप से, फेड ने पिछले सप्ताह यह स्पष्ट कर दिया कि बाजार का दांव गलत था।

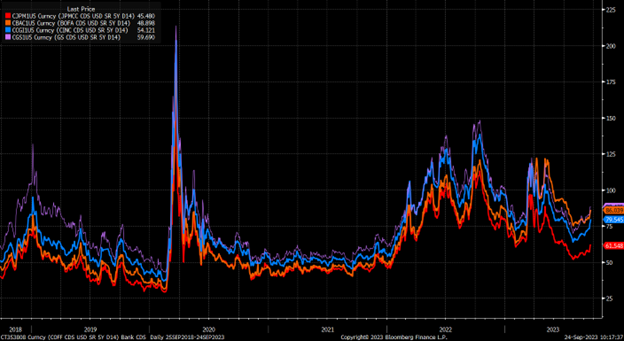

हमने देखा कि उच्च उपज और निवेश ग्रेड ऋण के साथ भी ऐसा ही होता है, जैसे कि स्प्रेड अनुबंधित होता है, एक संकेत जो बताता है कि निवेश ग्रेड और यहां तक कि उच्च उपज अमेरिकी ट्रेजरी की तुलना में कम प्रीमियम पर व्यापार करने के योग्य है।

लेकिन ऐसा लगता है कि हाई यील्ड स्प्रेड इंडेक्स पिछले कुछ दिनों में तेजी से ऊपर जा रहा है और जैसे-जैसे यह ऊपर की ओर बढ़ रहा है, यह बदल रहा है, यह सुझाव देगा कि एसएंडपी 500 के लिए कमाई की उपज भी अधिक बढ़नी चाहिए।

हाई यील्ड कॉरपोरेट बॉन्ड ईटीएफ एचवाईजी में गिरावट आई

इसका अनिवार्य रूप से तात्पर्य यह है कि इस आगामी सप्ताह की निगरानी के लिए HYG सबसे महत्वपूर्ण ईटीएफ है, खासकर जब से HYG ने हाल के महीनों में बने सममित त्रिकोण को तोड़ दिया है। यदि HYG की गिरावट नीचे की ओर बढ़ती है, तो यह संभवतः संकेत देगा कि S&P 500 भी इसका अनुसरण करने के लिए तैयार है।

प्रसार और बढ़ सकता है

यह मानने का एक वैध कारण है कि HYG में गिरावट जारी रह सकती है, खासकर जब से यह TLT, IEF, या LQD में गिरावट को प्रतिबिंबित नहीं करता है। ये क्रमशः 20-वर्ष+ ट्रेजरी बॉन्ड ईटीएफ, 7-10-वर्षीय ट्रेजरी ईटीएफ और कॉर्पोरेट बॉन्ड ईटीएफ का प्रतिनिधित्व करते हैं।

यह प्रवृत्ति प्रमुख बैंकों के क्रेडिट डिफॉल्ट स्वैप में भी स्पष्ट है। जैसे-जैसे इन स्वैप का मूल्य बढ़ता है, यह समग्र क्षेत्र में बढ़ते जोखिमों का संकेत देता है, और यह बाकी शेयर बाजार के लिए एक चेतावनी है।

इसलिए, भले ही ट्रेजरी दरों में बहुत अधिक वृद्धि न हो या केवल बग़ल में समेकित हो, एक जोखिम है कि प्रसार बढ़ता रहेगा, क्योंकि संभवतः उन्हें शुरू से ही कम होना चाहिए था। ऐसा लगता है कि जोखिम वाले परिसंपत्ति वर्ग फेड दर में कटौती पर भरोसा कर रहे थे और मौद्रिक नीति उतनी प्रतिबंधात्मक नहीं रहने की उम्मीद कर रहे थे जैसा कि फेड के सितंबर के आर्थिक अनुमानों के सारांश में अनुमान लगाया गया था।

बाजार ने गलत धारणा बना ली. अब, मुझे ऐसा प्रतीत होता है कि इक्विटी बाजार और उच्च-उपज वाले जंक बांड बाजार दोनों को ट्रेजरी बाजार के साथ संरेखित होने की आवश्यकता है। इससे वित्तीय स्थिति सख्त होने की संभावना है, जो शेयरों के लिए अनुकूल नहीं है।

अर्धचालक समर्थन के नीचे टूट जाते हैं

फिलाडेल्फिया सेमीकंडक्टर इंडेक्स ने गुरुवार को अपनी नेकलाइन तोड़ दी, फिर शुक्रवार को उस ब्रेक का दोबारा परीक्षण किया और असफल रहा। जब तक 3,390 का स्तर सोमवार को शीघ्रता से पुनः प्राप्त नहीं हो जाता, उच्च समापन के साथ, सूचकांक लगभग 3 से 4% कम अगले समर्थन स्तर के साथ टूटा हुआ प्रतीत होता है।

टेक शेयरों में भी गिरावट आ सकती है

प्रौद्योगिकी ईटीएफ (एक्सएलके) हीरे के पैटर्न से नीचे टूटने के बाद तकनीकी सहायता पर प्रतीत होता है। यह चार्ट भी काफी समझौतापूर्ण प्रतीत होता है। जब तक XLK $164 क्षेत्र से ऊपर बने रहने का प्रबंधन नहीं करता, 5 से 6% की गिरावट ETF को मई के अंत के स्तर पर वापस ला सकती है। इसके अतिरिक्त, XLK नीचे की ओर झुका हुआ RSI प्रदर्शित करता है और अभी तक 30 के स्तर तक भी नहीं पहुंचा है।

क्या उपभोक्ता विवेकाधीन स्टॉक भी इसका अनुसरण करेंगे?

उपभोक्ता विवेकाधीन ETF (NYSE:XLY) के लिए भी यही स्थिति है, XLY को लगभग $160 का समर्थन प्राप्त है। आगे 4% गिरावट की आशंका है। इससे भी अधिक चिंता की बात यह है कि इस चार्ट पर दीर्घकालिक तकनीकी क्षति स्पष्ट है। XLY अगस्त 2022 में अपने उच्चतम स्तर पर पहुंच गया, जुलाई 2023 में उन उच्चतम स्तर को पार कर गया, फिर विफल रहा, पुनः परीक्षण किया गया और फिर से विफल रहा। यह उस क्षेत्र के लिए अच्छा संकेत नहीं है जिसके जल्द ही उच्च स्तर पर पहुंचने की उम्मीद है।

इस सप्ताह का निःशुल्क YouTube वीडियो: