- अमेज़न ने एआई क्षेत्र की प्रमुख कंपनी एंथ्रोपिक में महत्वपूर्ण निवेश किया है

- कंपनी का मुख्य व्यवसाय, खुदरा, इसका सबसे मजबूत स्तंभ बना हुआ है, जो इसके संपन्न ई-कॉमर्स सेगमेंट द्वारा समर्थित है

- क्या एआई में हालिया निवेश एक और मजबूत स्तंभ जोड़ेगा और विकास को गति देने में मदद करेगा?

अमेज़ॅन (NASDAQ:AMZN) 2023 में उल्लेखनीय वापसी कर रहा है, वर्ष की शुरुआत से इसके स्टॉक में 55% से अधिक की वृद्धि हुई है, जो 2022 में लगभग 50% की गिरावट के बाद वापस आ गया है।

लेकिन जैसे-जैसे अमेरिकी रिटेल के लिए क्षितिज पर बादल छाने लगते हैं और कंपनी की बिक्री वृद्धि निकट अवधि के शिखर पर पहुंचती दिखाई देती है, निवेशकों को आश्चर्य होने लगता है कि क्या सिएटल, वाशिंगटन स्थित दिग्गज कंपनी क्लाउड कंप्यूटिंग और ई से परे अपने परिचालन में विविधता लाने में सक्षम होगी। -वाणिज्य स्थान.

इस प्रश्न का समाधान करने के लिए, अमेज़ॅन ओपनएआई के प्राथमिक प्रतिद्वंद्वियों में से एक एंथ्रोपिक में $ 4 बिलियन का पर्याप्त निवेश करके कृत्रिम बुद्धिमत्ता (एआई) के अत्यधिक प्रतिस्पर्धी क्षेत्र में एक रणनीतिक शुरुआत कर रहा है (ओपनएआई चैटजीपीटी के पीछे डेवलपर है)।

यह साहसिक कदम अमेज़ॅन को माइक्रोसॉफ्ट कॉरपोरेशन (NASDAQ:MSFT) और अल्फाबेट (NASDAQ:GOOG) जैसे तकनीकी दिग्गजों के साथ कड़ी प्रतिस्पर्धा के लिए रणनीतिक रूप से तैयार करता है, दोनों ही जोरदार तरीके से अपनी उपस्थिति को आगे बढ़ा रहे हैं। एआई सेक्टर.

एंथ्रोपिक में अमेज़ॅन का निवेश न केवल क्लाउड कंप्यूटिंग सेवाओं में अपनी स्थिति को मजबूत करता है, बल्कि ई-कॉमर्स और मजबूत नकदी प्रवाह में अपने गढ़ का लाभ उठाता है, जिससे शीर्ष प्रदर्शन करने वाले विकास शेयरों के बीच अपनी पकड़ मजबूत होती है।

अमेज़ॅन की गतिविधियों की विविध श्रृंखला में गहराई से जाने के लिए, इसका मुख्य व्यवसाय मजबूत बना हुआ है, जो इसके संपन्न ई-कॉमर्स सेगमेंट द्वारा समर्थित है। दूसरी तिमाही में, अमेज़ॅन ने कुल $134.4 बिलियन राजस्व में से ऑनलाइन स्टोर्स से $53 बिलियन और तीसरे पक्ष की बिक्री से $32.3 बिलियन का पर्याप्त राजस्व दर्ज किया।

इसके अतिरिक्त, अमेज़ॅन प्राइम, इसका विश्व स्तर पर लोकप्रिय वीडियो स्ट्रीमिंग और 200 मिलियन से अधिक ग्राहकों के साथ वफादारी कार्यक्रम, होल फूड्स के साथ, 2017 में अधिग्रहित एक खुदरा श्रृंखला, और अमेज़ॅन वेब सर्विसेज (एडब्ल्यूएस), जो क्लाउड कंप्यूटिंग बाजार में 40% की कमान संभालते हैं, महत्वपूर्ण योगदान देते हैं। इसकी विकास क्षमता के लिए.

इन विविध क्षेत्रों में अमेज़ॅन की उपस्थिति को ध्यान में रखते हुए, इसका वर्तमान पी/ई अनुपात 103.6X है, जो क्षेत्र के औसत से अधिक है, जरूरी नहीं कि इसे ओवरवैल्यूड स्टॉक के रूप में वर्गीकृत किया जाए।

कई कारक अमेज़ॅन की उच्च भविष्य की उम्मीदों की ओर इशारा करते हैं। इनमें सबसे प्रमुख AWS है, जो कंपनी के लिए एक प्रमुख राजस्व चालक है, जो अल्फाबेट (NASDAQ:GOOGL) और Microsoft की Azure सेवा जैसे प्रतिस्पर्धियों को पीछे छोड़ देता है। अमेज़ॅन कृत्रिम बुद्धिमत्ता समर्थन के साथ अपनी क्लाउड सेवा स्थिति को सक्रिय रूप से मजबूत कर रहा है।

अमेज़ॅन के सीईओ एंडी जेसी ने इस बात पर प्रकाश डाला कि वैश्विक सूचना प्रौद्योगिकी खर्च का 90% अभी भी ऑन-प्रिमाइसेस है और अभी तक क्लाउड में परिवर्तित नहीं हुआ है, जो इस क्षेत्र में अपार संभावनाओं को रेखांकित करता है।

ईंट-और-मोर्टार क्षेत्र में, होल फूड्स, शीर्ष 10 स्टोर श्रृंखलाओं में से एक है, लेकिन अपने प्रतिद्वंद्वियों की तुलना में इसकी बाजार हिस्सेदारी अपेक्षाकृत मामूली है, जो विकास के लिए महत्वपूर्ण गुंजाइश का संकेत देती है।

इसके अलावा, अमेज़ॅन ने चालू तिमाही के लिए मजबूत कमाई दर्ज की है, जो पिछले साल की गिरावट के बाद निवेशकों को खुश कर रही है। दूसरी तिमाही के परिणाम उम्मीदों से अधिक रहे, प्रति शेयर आय (ईपीएस) $0.65 के साथ, जो कि इन्वेस्टिंगप्रो की भविष्यवाणियों से 90% अधिक है। $134.4 बिलियन का दूसरी तिमाही का राजस्व भी उम्मीदों से 2.3% अधिक है।

तीसरी तिमाही को देखते हुए, जिसकी घोषणा 26 अक्टूबर को होने की उम्मीद है, अमेज़ॅन के प्रदर्शन को विश्लेषकों का समर्थन मिल रहा है, 24 ने अपने पूर्वानुमानों को ऊपर की ओर संशोधित किया है। ईपीएस पूर्वानुमान $0.58 और तिमाही राजस्व $141.6 बिलियन है, जो कंपनी के भविष्य के लिए सकारात्मक दृष्टिकोण दर्शाता है।

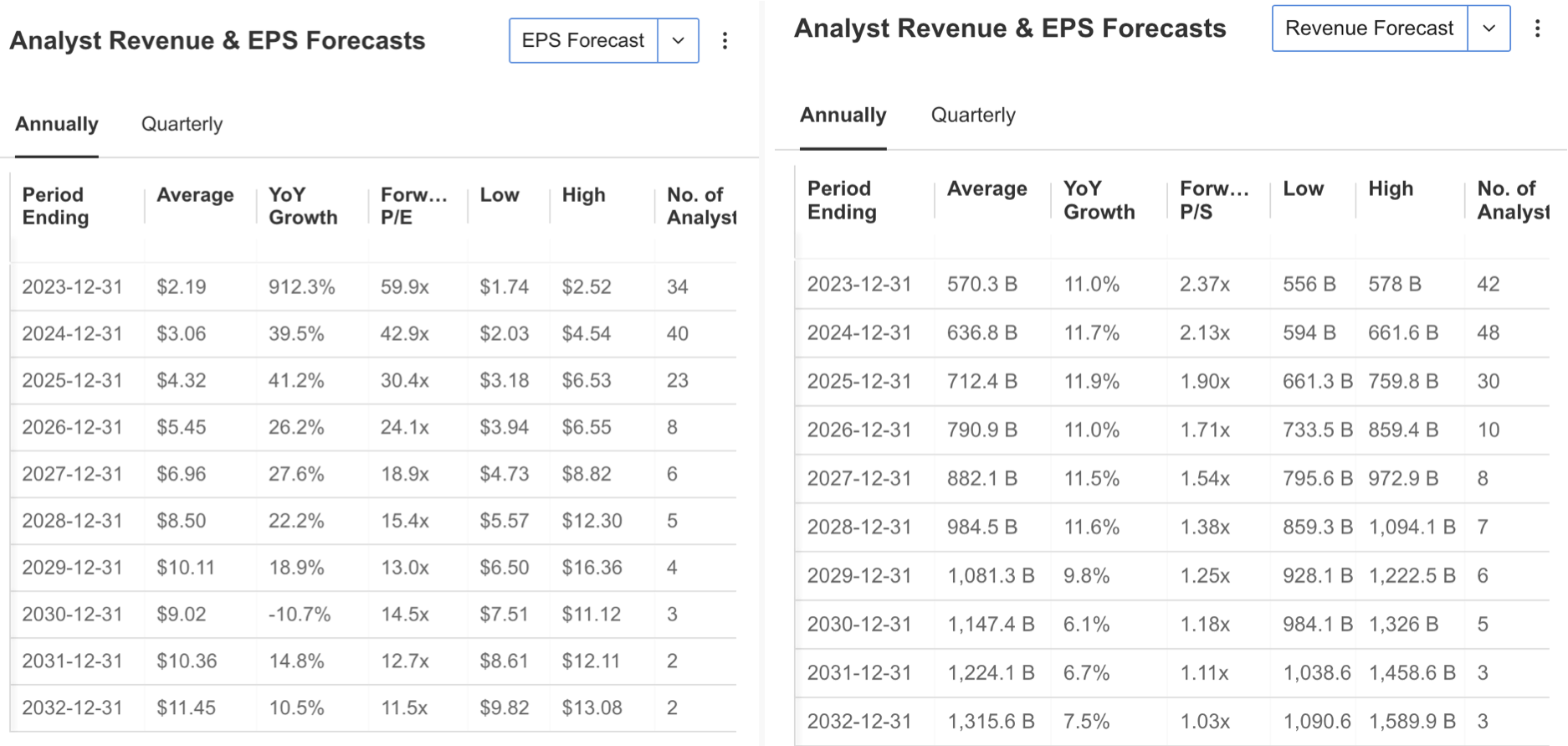

Source: InvestingPro

तदनुसार, वर्ष के अंत तक एएमजेडएन के लिए $2.19 का ईपीएस अपेक्षित है, जिसमें 912% की वार्षिक वृद्धि का पूर्वानुमान है, जबकि राजस्व 11% बढ़कर $570.3 बिलियन सालाना होने का अनुमान है। विश्लेषकों ने अगले वर्षों में 11% की औसत राजस्व वृद्धि का अनुमान जारी रखा है, जबकि ईपीएस के उच्च लेकिन अधिक मध्यम दर से बढ़ने की उम्मीद है।

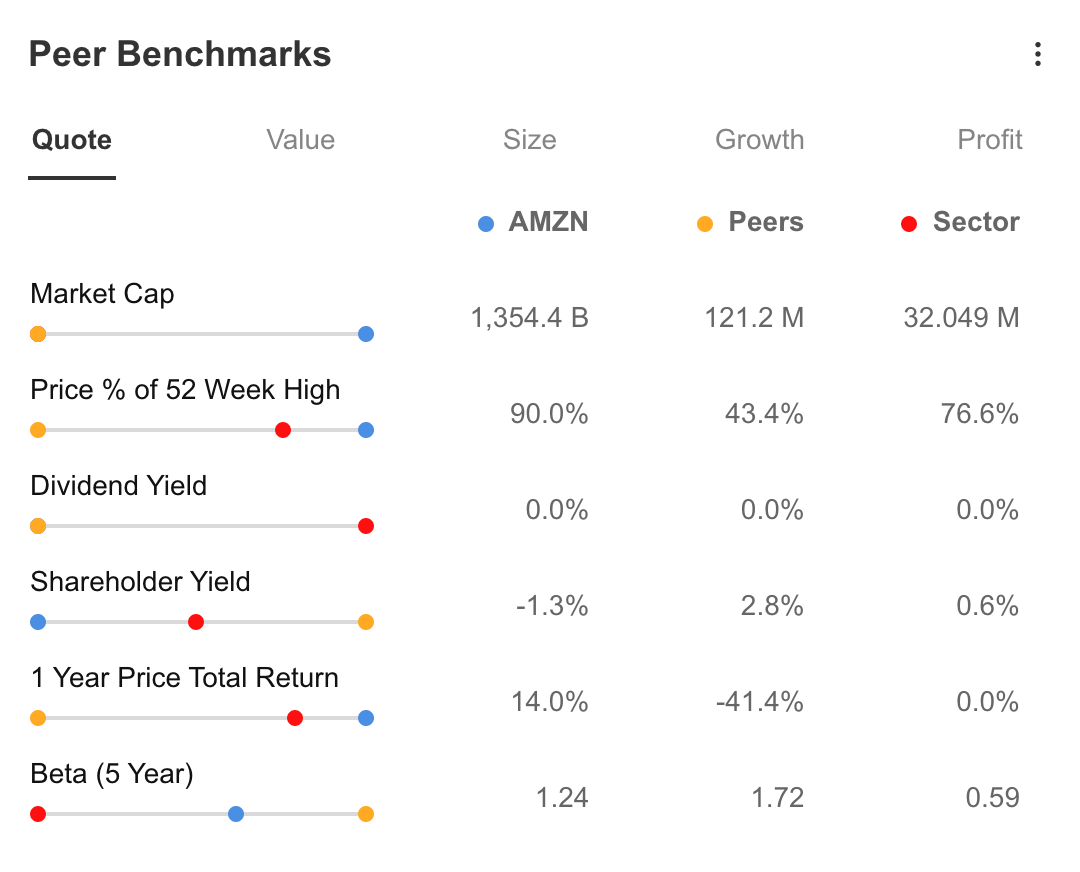

Source: InvestingPro

जब हम 1.3 ट्रिलियन डॉलर के बाजार पूंजीकरण वाली दिग्गज कंपनी अमेज़ॅन की तुलना उसके साथियों से करते हैं, तो हम देख सकते हैं कि इसके शेयर की कीमत 90% के करीब है, जबकि इसके साथी पिछले 1 साल के शिखर के 40% करीब हैं। हालाँकि कंपनी के लाभांश भुगतान की कमी लंबी अवधि के निवेशकों के लिए एक बाधा प्रतीत होती है, लेकिन इसका औसत वार्षिक रिटर्न सकारात्मक रहकर इसकी भरपाई करता है जबकि इसके साथी नकारात्मक रुख अपनाते हैं।

जबकि अमेज़ॅन ने 1.24 का बीटा मान बनाए रखा है, जो अभी भी अपने साथियों से कम है, यह बाजार में बदलावों पर तेजी से प्रतिक्रिया करने की क्षमता रखता है।

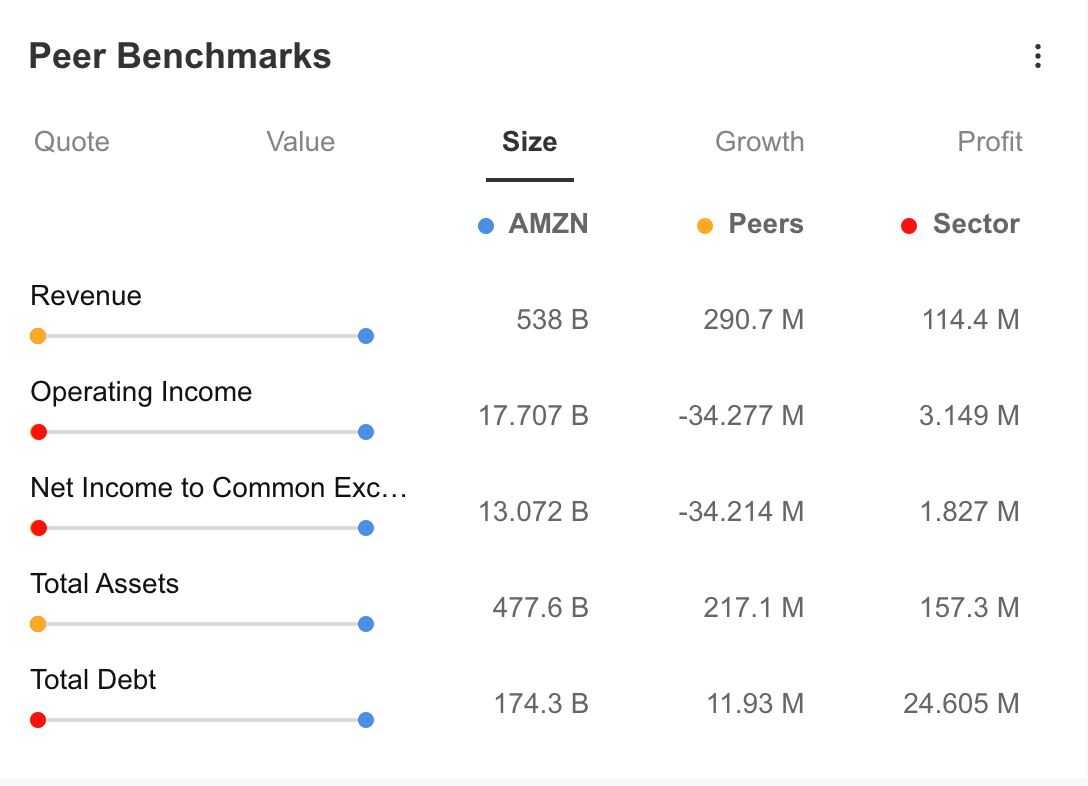

Source: InvestingPro

हालाँकि, राजस्व, कुल संपत्ति से लेकर कुल देनदारियों के मामले में अमेज़ॅन को अपने साथियों पर बढ़त हासिल है।

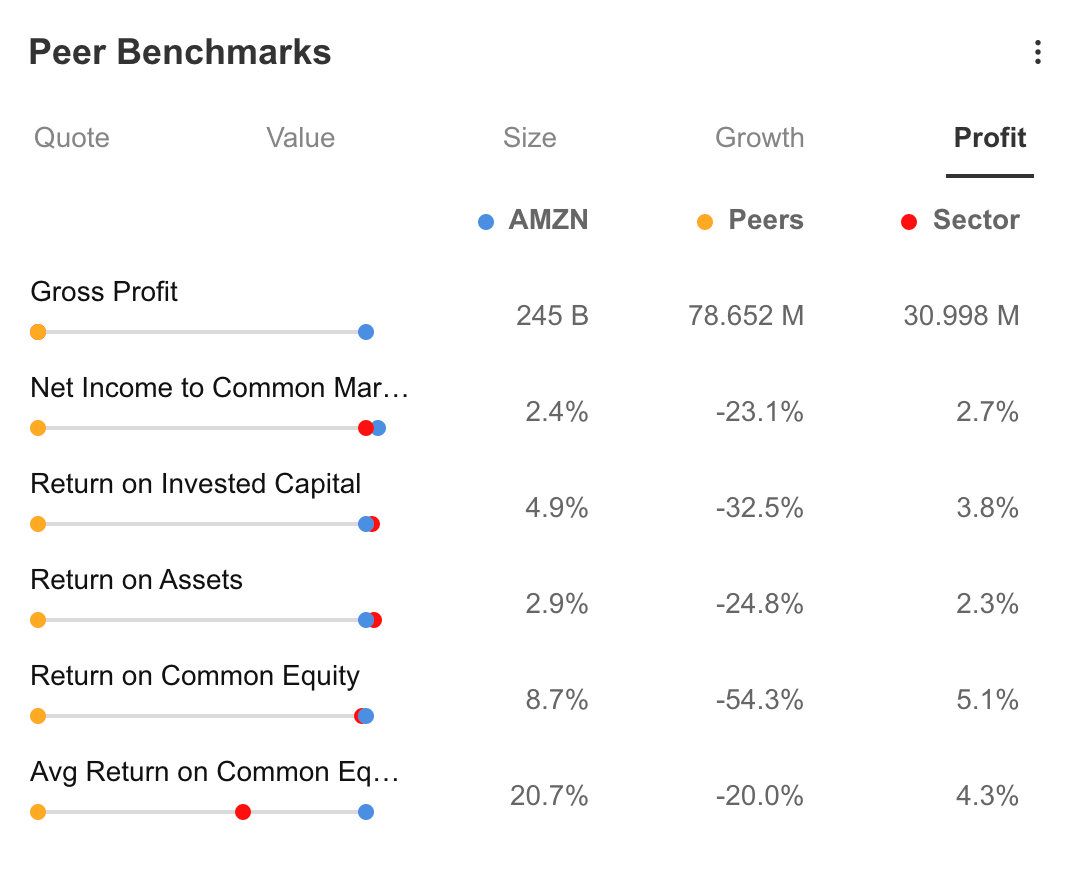

Source: InvestingPro

कंपनी अपनी उच्च विकास क्षमता के साथ-साथ अपनी लाभप्रदता वाली वस्तुओं के कारण भी अलग है।

Source: InvestingPro

अमेज़न की ताकत और कमजोरियाँ

इन्वेस्टिंगप्रो के अनुसार अमेज़न की ताकतें:

- राजस्व वृद्धि में तेजी.

- शुद्ध लाभ में वृद्धि की उम्मीदें।

- उच्च दीर्घकालिक रिटर्न की संभावना।

- पिछले 6 महीनों में शेयर मूल्य में वृद्धि।

- अमेज़ॅन प्राइम और एडब्ल्यूएस सपोर्ट रेवेन्यू जैसी उच्च-मार्जिन वाली गतिविधियाँ।

जबकि अमेज़ॅन की ताकत में मजबूत राजस्व वृद्धि, बढ़ते मुनाफे की उम्मीदें और दीर्घकालिक रिटर्न का वादा शामिल है, इसने उच्च-मार्जिन गतिविधियों और एआई में अपने निवेश से सकारात्मक प्रभाव भी देखा है। हालाँकि, इसकी कमजोरियों में लाभांश वितरण का अभाव, उच्च पी/ई अनुपात, लगातार ऋण स्तर और चल रहे निवेशों से जुड़ी पर्याप्त लागतें शामिल हैं जो अस्थायी रूप से लाभप्रदता को प्रभावित कर सकती हैं।

Source: InvestingPro

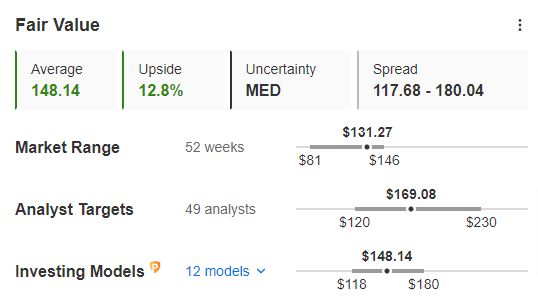

मौजूदा आंकड़ों के आलोक में, एएमजेडएन के उचित मूल्य विश्लेषण का अनुमान है कि 12 वित्तीय मॉडलों के अनुसार और मध्यम अनिश्चितता के साथ इसकी कीमत 148 डॉलर होगी। तदनुसार, यह उल्लेख किया जा सकता है कि AMZN 13% की छूट पर चल रहा है। 49 विश्लेषकों की राय के अनुसार, सर्वसम्मति के पूर्वानुमान से पता चलता है कि स्टॉक में $169 तक जाने की क्षमता है।

अमेज़ॅन: तकनीकी दृश्य

पिछले महीने $140 के औसत तक पहुंचने के बाद, एएमजेडएन स्टॉक ने गति खो दी है और लगभग दो महीनों के लिए $130-$140 रेंज में बग़ल में चला गया है।

ब्याज दरों में तेजी से वृद्धि के साथ, 2022 में अमेज़ॅन के स्टॉक में एक महत्वपूर्ण सुधार चरण आया। यह गिरावट का रुझान साल के अंत तक जारी रहा और $81 के निचले स्तर तक पहुँच गया। हालाँकि, नया साल मांग में वृद्धि लेकर आया, जिससे तेजी से सुधार हुआ।

2021 के शिखर से 2022 के निचले स्तर तक मूल्य आंदोलन की जांच करने पर, यह स्पष्ट है कि शेयर की कीमत को Fib 0.618 के प्रमुख सुधार स्तर पर प्रतिरोध मिला, जो कि $145 है। इसलिए, $145 AMZN के लिए एक महत्वपूर्ण प्रतिरोध बिंदु है।

सितंबर के मध्य में, कीमत इस स्तर से उछल गई, और पिछले सप्ताह तेज गिरावट ने इसे 2023 के लिए बढ़ती प्रवृत्ति रेखा और 50-दिवसीय चलती औसत (एमए) से नीचे धकेल दिया। विशेष रूप से, एंथ्रोपिक के साथ अमेज़ॅन के सहयोग का शेयर की कीमत पर सीमित प्रभाव पड़ा।

तकनीकी दृष्टिकोण से, यदि एएमजेडएन सप्ताह के शेष भाग के दौरान $135 के स्तर को पार कर सकता है, तो यह $145 के प्रतिरोध को तोड़ने पर निर्भर होकर, ऊपर की ओर गति प्राप्त कर सकता है। यह कदम संभावित रूप से अल्पावधि में $160 के लक्ष्य की ओर गति बढ़ा सकता है।

इसके विपरीत, निचले क्षेत्र में $120 रेंज तक वापसी संभव है। इस स्तर के ठीक नीचे, 200-दिवसीय चलती औसत $110 पर प्राथमिक समर्थन के रूप में कार्य करता है।

***

अस्वीकरण: लेखक के पास इनमें से कोई भी शेयर नहीं है। यह सामग्री, जो पूरी तरह शैक्षिक उद्देश्यों के लिए तैयार की गई है, को निवेश सलाह नहीं माना जा सकता है।