ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

- डेल्टा एयर लाइन्स गुरुवार को तीसरी तिमाही की आय रिपोर्ट करने के लिए तैयार है

- कंपनी ने हाल ही में राजस्व धाराओं में विविधता लाने और दीर्घकालिक विकास को बढ़ावा देने के लिए कदम उठाए हैं

- इसके बावजूद, भू-राजनीतिक और आर्थिक अनिश्चितताएं स्टॉक के आगे बढ़ने के लिए प्रतिकूल परिस्थितियां पैदा करती हैं

- क्या तीसरी तिमाही की आय रिपोर्ट स्टॉक के लिए रुझान में बदलाव ला सकती है?

यात्रा उद्योग ने सप्ताह की शुरुआत गलत तरीके से की, क्योंकि इज़राइल पर हमास के आतंकवादी हमले ने यात्रा-संबंधी व्यवसायों की लाभप्रदता पर तेल की कीमतें बढ़ने के प्रभाव के बारे में चिंताएं बढ़ा दीं। परिणामस्वरूप, डेल्टा एयर लाइन्स (NYSE:DAL) में सोमवार को 4% तक की गिरावट आई।

लेकिन जहां संघर्ष के बढ़ने के बीच अल्पकालिक दृष्टिकोण जोखिम भरा प्रतीत होता है, वहीं दीर्घकालिक परिप्रेक्ष्य निश्चित रूप से अधिक आशाजनक है, लाभप्रदता बढ़ाने और राजस्व स्रोतों में विविधता लाने के उद्देश्य से डेल्टा के रणनीतिक उपायों के लिए धन्यवाद।

एयरलाइन ने अपनी उद्योग स्थिति को मजबूत करने और दीर्घकालिक विकास को सुविधाजनक बनाने के उद्देश्य से पर्यटन-केंद्रित निवेशकों सर्टरेस और नाइटहेड के साथ-साथ निजी विमानन सेवा प्रदाता व्हील्स अप एक्सपीरियंस के साथ साझेदारी की है।

फिर भी, डेल्टा को कई चुनौतियों का सामना करना पड़ रहा है, जिसमें ईंधन की बढ़ती कीमतें, गर्मियों के बाद यात्री यातायात में कमी की उम्मीदें और विमान रखरखाव लागत में वृद्धि शामिल है।

कंपनी की तीसरी तिमाही की आय से क्या उम्मीद करें?

डेल्टा एयर लाइन्स गुरुवार, 12 अक्टूबर को अपनी तीसरी तिमाही की आय का अनावरण करने के लिए तैयार है। जुलाई से अपनी Q2 आय रिपोर्ट में, कंपनी ने अपेक्षाओं को पार किया, प्रति आय का दावा किया $2.68 का शेयर (ईपीएस), 11.6% की बढ़त।

तिमाही राजस्व ने भी बेहतर प्रदर्शन किया, पूर्वानुमानों से 1.5% अधिक, $15.57 बिलियन पर आ गया।

Source: InvestingPro

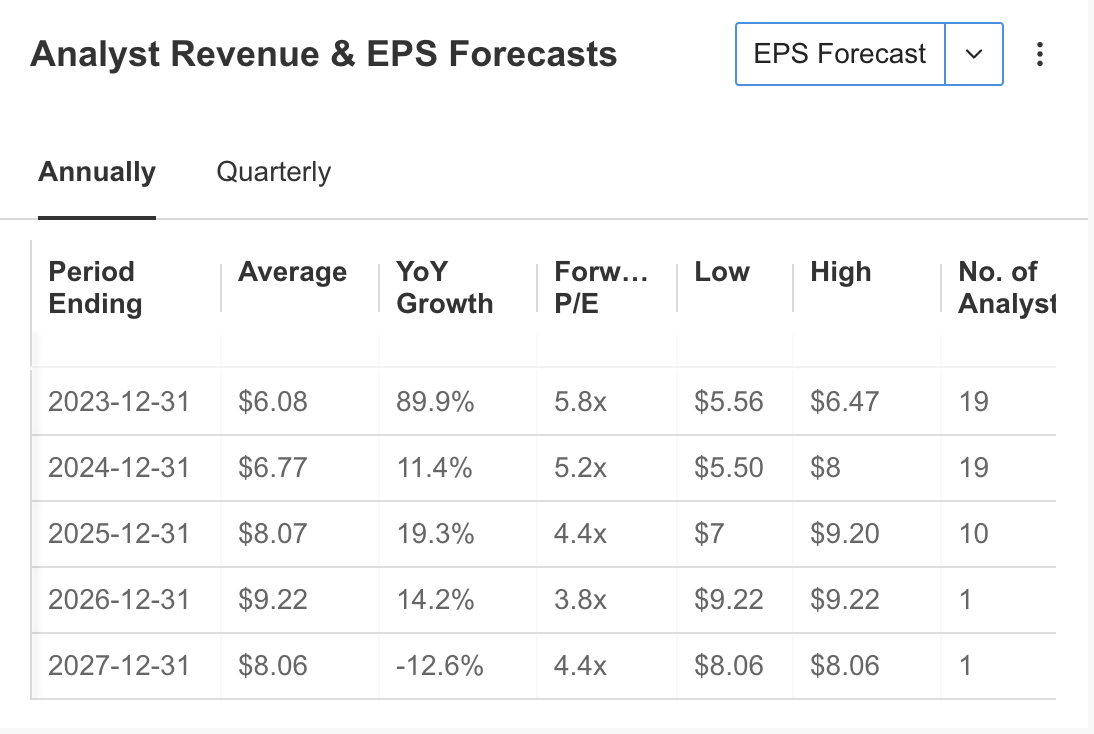

इस सप्ताह घोषित होने वाली आय रिपोर्ट में, इन्वेस्टिंगप्रो का अनुमान है कि ईपीएस $1.96 पर घोषित किया जाएगा, जो पिछले वर्ष की तुलना में 25% अधिक है।

हालाँकि, कंपनी का राजस्व लगभग $15.13 बिलियन होने की उम्मीद है, जो पिछले वर्ष की समान अवधि की तुलना में 13% अधिक है।

Source: InvestingPro

तीसरी तिमाही में गिरावट के बावजूद, डेल्टा को वर्ष के अंत तक $6 के वार्षिक ईपीएस तक पहुंचने की उम्मीद है, जो साल-दर-साल 90% अधिक है। दीर्घकालिक मार्गदर्शन फिलहाल मध्यम वृद्धि को दर्शाता है।

जैसे ही हम इस सप्ताह डेल्टा एयर लाइन्स के Q3 वित्तीय परिणाम जारी करने के करीब पहुंच रहे हैं, इस बिंदु तक कंपनी के प्रमुख वित्तीय मैट्रिक्स का आकलन करना महत्वपूर्ण है।

डेल्टा एयर लाइन्स: मौलिक दृश्य

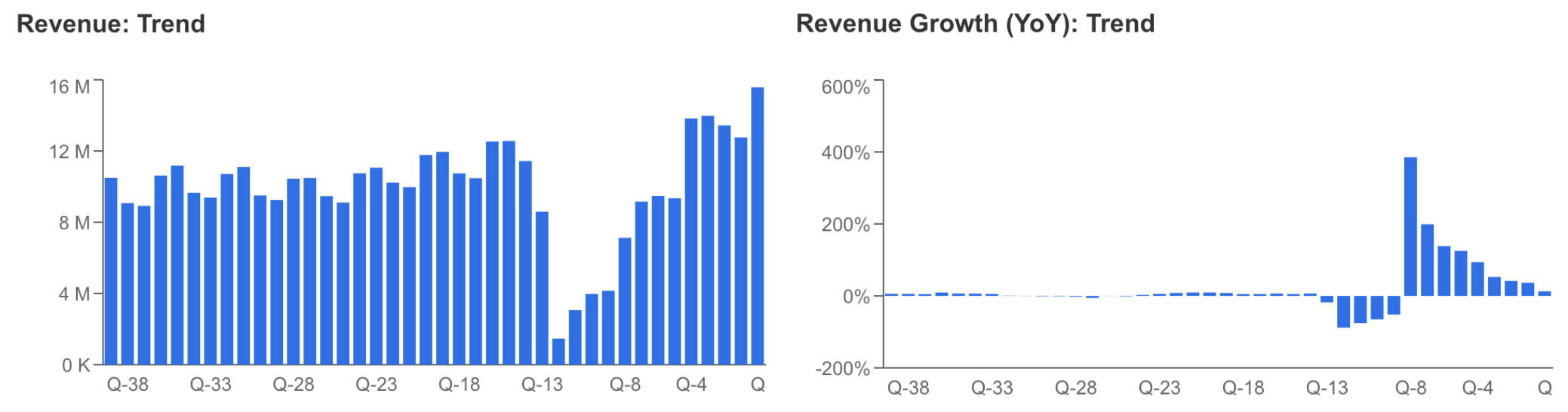

पिछले वर्ष की तुलना में गर्मियों की अवधि के दौरान कंपनी की राजस्व वृद्धि एक सकारात्मक आकर्षण बनी हुई है। अनुमान यह है कि तीसरी तिमाही का राजस्व $15 बिलियन के आसपास रहेगा।

यह ध्यान देने योग्य बात है कि जबकि तिमाही राजस्व वृद्धि लगातार बनी हुई है, आधार प्रभाव के कारण विकास में स्वाभाविक मंदी हो सकती है।

Source: InvestingPro

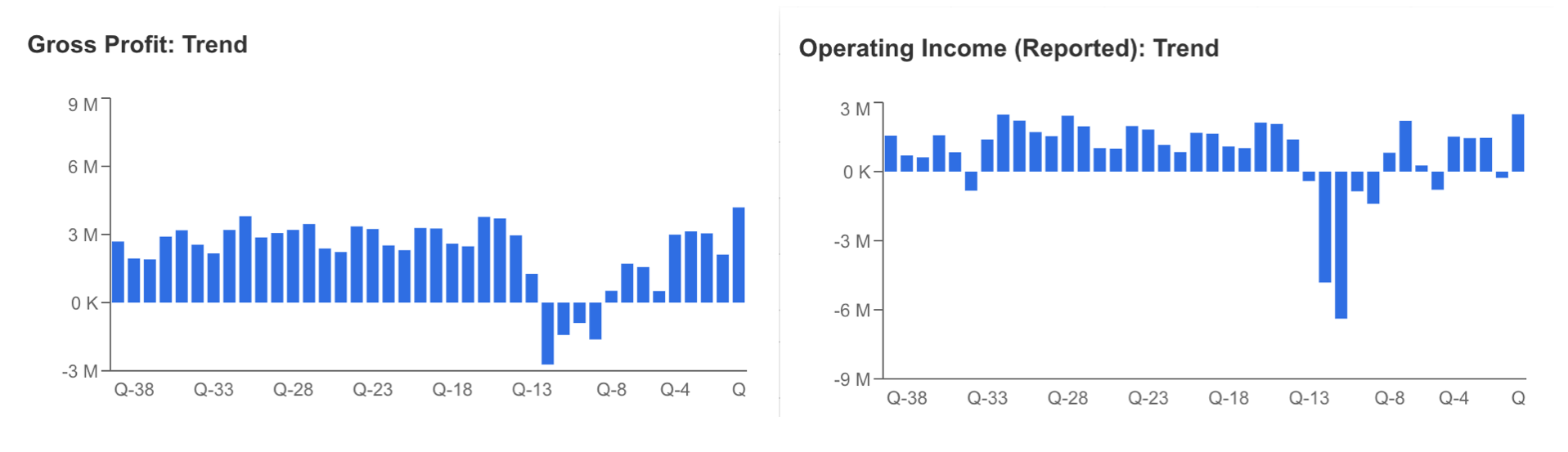

इसके अलावा, हालांकि लागत वृद्धि ने सकल लाभप्रदता को नकारात्मक रूप से प्रभावित करना जारी रखा, पिछली तिमाही में राजस्व वृद्धि ने सकल लाभ को पिछली तिमाही की तुलना में दोगुना करने में सक्षम बनाया।

इस बिंदु पर, तथ्य यह है कि दूसरी तिमाही में परिचालन लाभ में सुधार हुआ और पहली तिमाही में नकारात्मक आने के बाद 2.5 बिलियन डॉलर पर आ गया, इसका काफी प्रभाव पड़ा।

Source: InvestingPro

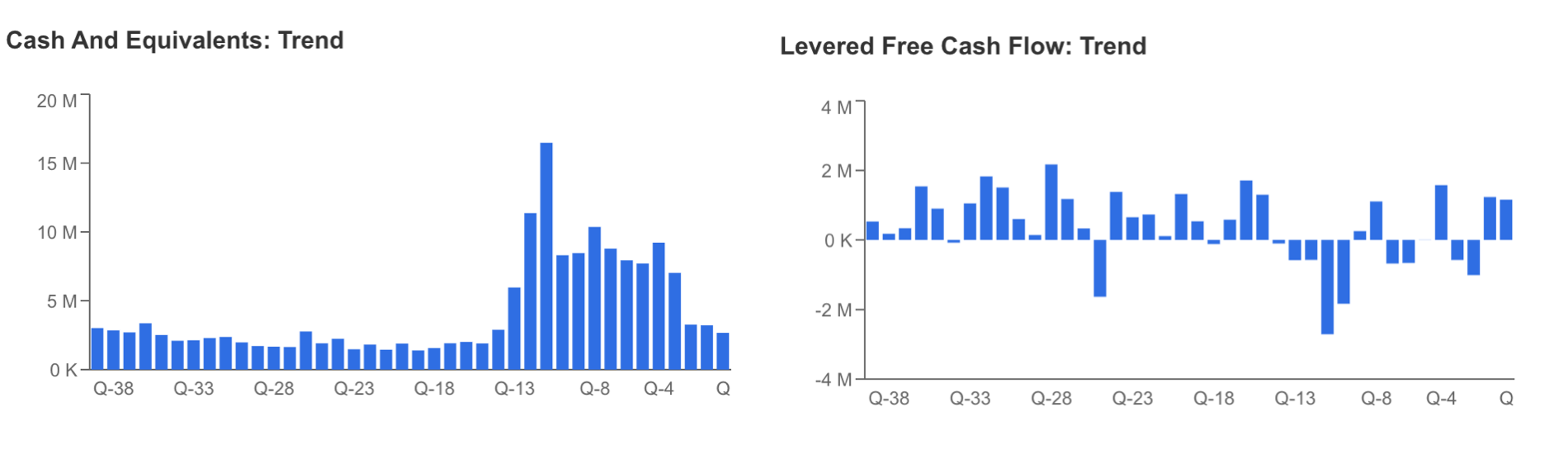

हालाँकि डेल्टा एयर लाइन्स में पिछली 2 तिमाहियों में सुधार की प्रवृत्ति देखी गई है, लेकिन पिछले वर्ष की तुलना में मुक्त नकदी प्रवाह में 30% की गिरावट को एक समस्या के रूप में देखा जा सकता है।

इसके अलावा, दूसरी तिमाही के नतीजों में नकदी और समान संपत्तियों में गिरावट का रुख जारी रहा।

इसलिए, इस सप्ताह घोषित होने वाली आय रिपोर्ट में, नकदी और नकदी समकक्षों में विकास, जो पिछली तिमाही में $2.7 बिलियन था, पर बारीकी से नजर रखी जाएगी।

Source: InvestingPro

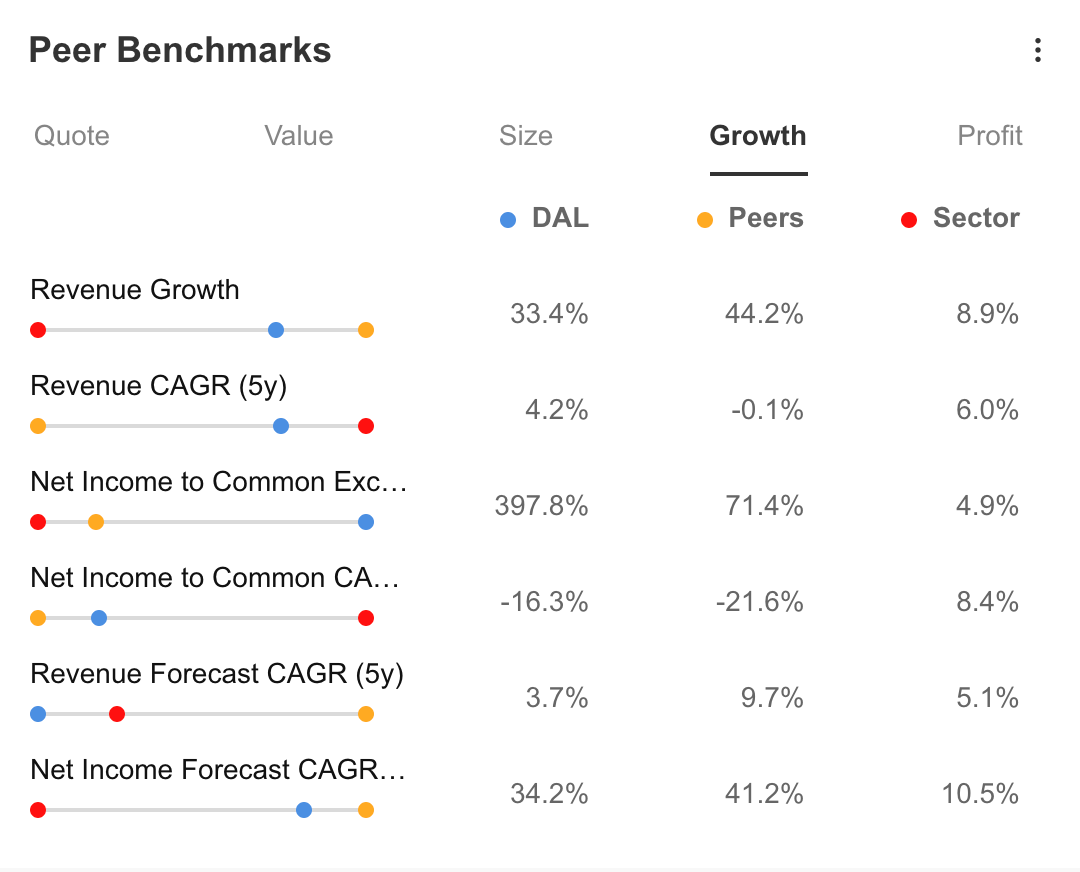

जब हम पिछले वर्ष के दौरान डेल्टा एयर लाइन्स के विकास प्रदर्शन की तुलना उसके साथियों और उद्योग से करते हैं, तो हम एक सामान्य रूपरेखा स्थापित कर सकते हैं।

इन्वेस्टिंगप्रो प्लेटफॉर्म का उपयोग करके किए गए विश्लेषण के आधार पर, डेल्टा ने 33% राजस्व वृद्धि के साथ, उद्योग की तुलना में अधिक राजस्व वृद्धि दर प्रदर्शित की है, लेकिन अपने साथियों की तुलना में कम है।

कंपनी 4% की औसत से सकारात्मक चक्रवृद्धि वार्षिक वृद्धि दर बनाए रखती है, जबकि साथियों को नकारात्मक वृद्धि का सामना करना पड़ रहा है।

फिर भी, राजस्व और शुद्ध लाभ दोनों के लिए 5-वर्षीय विकास पूर्वानुमान इसके समकक्षों की तुलना में कम हैं, जो संभावित सुधार के क्षेत्रों का संकेत देते हैं।

Source: InvestingPro

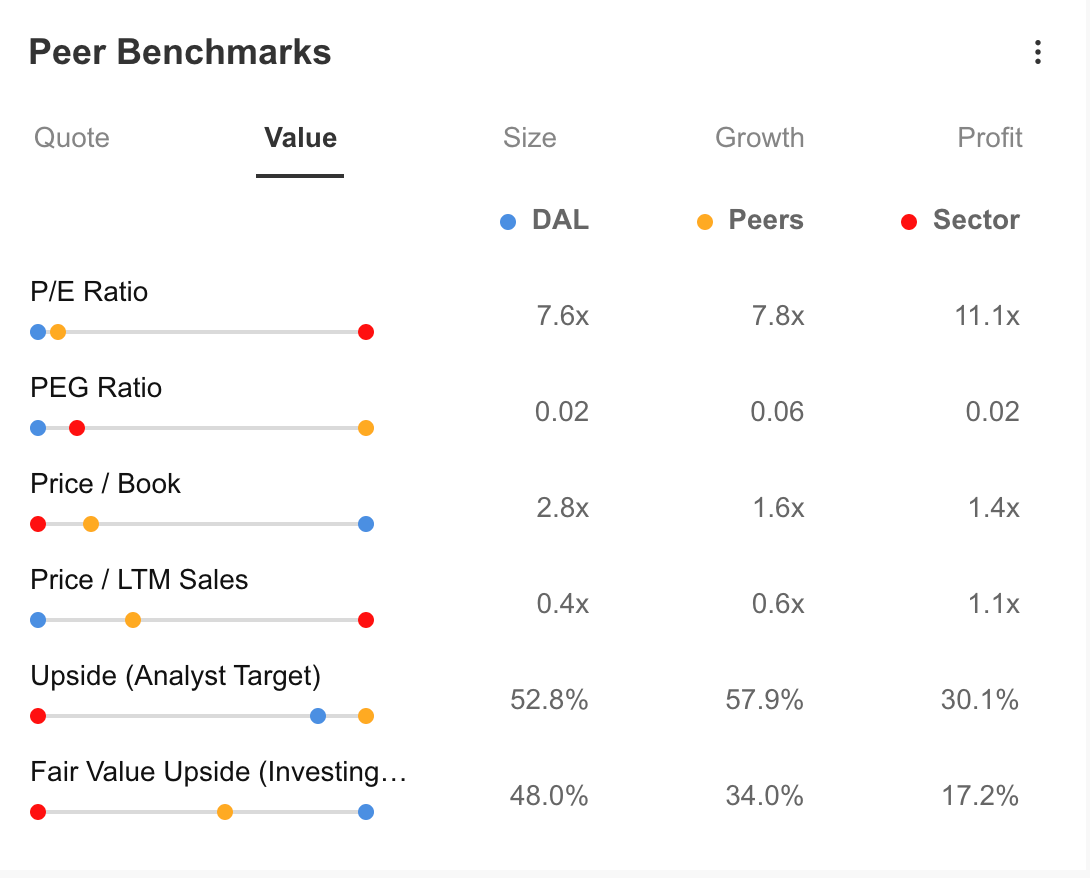

कंपनी के अनुपातों का विश्लेषण करते हुए, डेल्टा वर्तमान में 7.6x के मूल्य-से-आय अनुपात का दावा करता है, जो उद्योग के औसत 11x से कम है, लेकिन अपनी सहकर्मी कंपनियों के साथ संरेखित है।

इसके अलावा, 0.02 का पीईजी (मूल्य/आय-से-विकास) अनुपात इसे सेक्टर के अनुरूप और इसकी समकक्ष कंपनियों से नीचे रखता है।

कुछ हद तक मिश्रित वित्तीय दृष्टिकोण के बावजूद, डीएएल स्टॉक में 48% की बढ़ोतरी के पूर्वानुमान के साथ उचित मूल्य होने का अनुमान है, जो इसकी सहकर्मी कंपनियों से बेहतर प्रदर्शन करने की क्षमता का संकेत देता है।

Source: InvestingPro

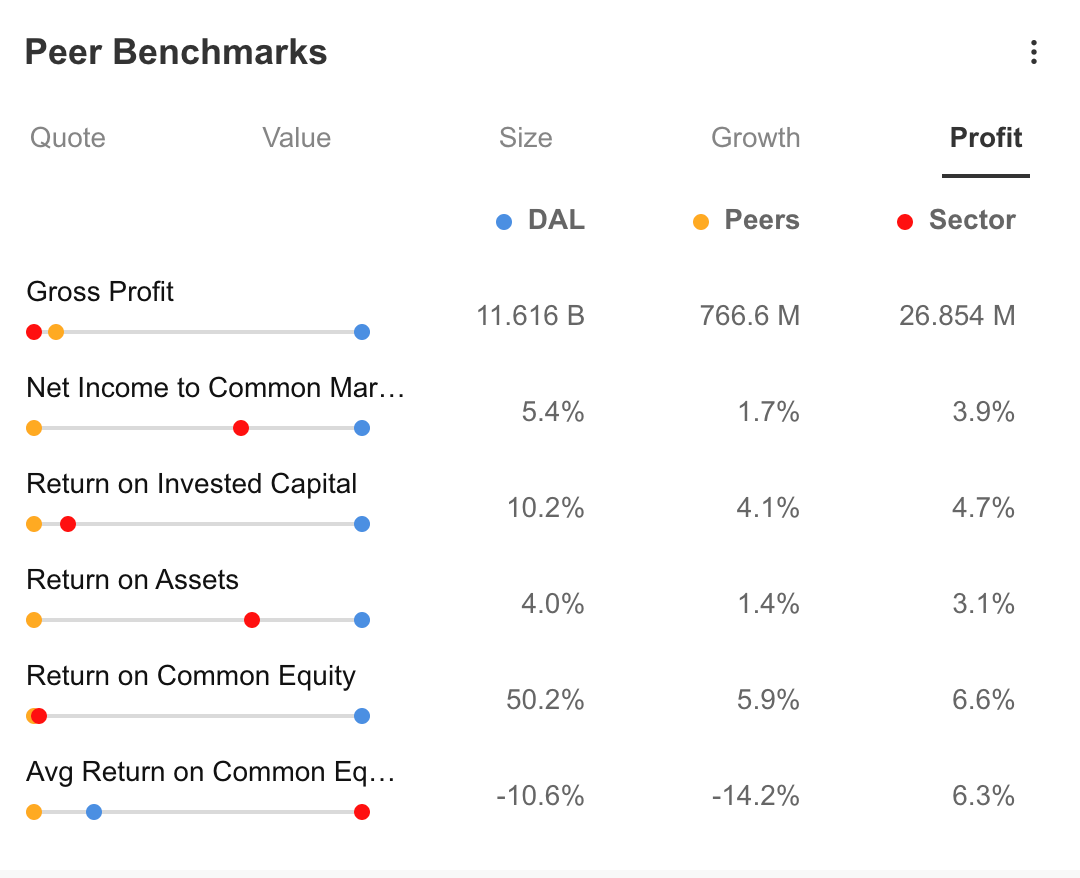

जब लाभप्रदता के संदर्भ में विश्लेषण किया जाता है, तो डेल्टा एयर लाइन्स अपने साथियों और सामान्य रूप से उद्योग की तुलना में काफी अच्छा प्रदर्शन कर रही है।

Source: InvestingPro

संक्षेप में, इन्वेस्टिंगप्रो डेल्टा एयरलाइंस के सकारात्मक पहलुओं पर इस प्रकार प्रकाश डालता है:

- प्रति शेयर आय लगातार बढ़ रही है।

- उच्च शेयरधारक रिटर्न.

- शुद्ध लाभ में वृद्धि की उम्मीद.

- एयरलाइन उद्योग में प्रमुख खिलाड़ियों में से एक होने के नाते।

हालाँकि, कुछ ऐसे मानदंड हैं जो आने वाले समय में नुकसान पैदा कर सकते हैं:

- पिछले महीने ख़राब प्रदर्शन.

- अल्पकालिक देनदारियाँ तरल परिसंपत्तियों के ऊपर मंडरा रही हैं, जिसे एक चेतावनी संकेत माना जा सकता है।

डेल्टा एयर लाइन्स का समग्र वित्तीय प्रदर्शन वर्तमान में औसत आंका गया है। हालांकि कंपनी का विकास परिदृश्य स्वस्थ दिखाई दे रहा है, लेकिन नकदी प्रवाह और लाभप्रदता के मामले में सुधार की गुंजाइश है। इसके अतिरिक्त, पिछले वर्ष के दौरान स्टॉक ने कमजोर प्रदर्शन किया है।

इस जानकारी और डेल्टा एयर लाइन्स (डीएएल) के उचित मूल्य विश्लेषण के आधार पर, यह अनुमान लगाया गया है कि स्टॉक एक साल की अवधि में लगभग 50% की वृद्धि क्षमता के साथ $52 तक पहुंच सकता है।

19 विश्लेषकों के बीच आम सहमति भी उचित मूल्य मूल्यांकन के अनुरूप $55 के औसत मूल्य लक्ष्य की ओर इशारा करती है।

डेल्टा एयर लाइन्स: तकनीकी दृश्य

वर्ष की पहली तिमाही में, डेल्टा एयर लाइन्स के स्टॉक ने एक विस्तृत मूल्य सीमा के भीतर क्षैतिज गति प्रदर्शित की, जिसके बाद दूसरी तिमाही में ऊपर की ओर रुझान देखा गया।

हालाँकि, उसी वर्ष, स्टॉक, जो $49 क्षेत्र में अपने चरम पर पहुंच गया, ने जुलाई में एक महत्वपूर्ण सुधार शुरू किया।

तकनीकी दृष्टिकोण से, वर्ष के निम्न और उच्च स्तर के आधार पर, ऐसा प्रतीत होता है कि $35 पर डीएएल की वर्तमान कीमत संभावित समर्थन स्तर (फाइबर 0.786) से मेल खाती है।

यदि हाल के जोखिमों का सीमित प्रभाव पड़ता है और Q3 के वित्तीय परिणाम सकारात्मक होते हैं, तो अंतिम तिमाही में DAL स्टॉक के $40 रेंज की ओर बढ़ने की संभावना है।

$38 से $40 का मूल्य क्षेत्र एक महत्वपूर्ण प्रतिरोध क्षेत्र है जिसे ऊपर की ओर रुझान जारी रखने के लिए पार किया जाना चाहिए। इसके विपरीत, यदि $35 के समर्थन स्तर का उल्लंघन होता है, तो इससे $30 से नीचे का परीक्षण हो सकता है।

निष्कर्ष

निष्कर्षतः, डेल्टा एयर लाइन्स ने हाल के सहयोगों के माध्यम से दीर्घकालिक विकास और लाभप्रदता की दिशा में महत्वपूर्ण कदम उठाए हैं, जो एक सकारात्मक विकास है। हालाँकि, लाभप्रदता की चुनौतियों में मिश्रित वित्तीय प्रदर्शन, नकदी प्रवाह की कमज़ोरियाँ और ऋण प्रबंधन संबंधी चिंताएँ शामिल हैं।

इसके अतिरिक्त, क्षेत्र में भू-राजनीतिक जोखिम और आर्थिक अनिश्चितताएं ऐसे कारक हैं जो एयरलाइन के लिए चुनौतियां पैदा कर सकते हैं।

***

अस्वीकरण: लेखक के पास इनमें से कोई भी शेयर नहीं है। यह सामग्री, जो पूरी तरह शैक्षिक उद्देश्यों के लिए तैयार की गई है, को निवेश सलाह नहीं माना जा सकता है।