ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

दो सप्ताह पहले मैंने बताया था उच्च ब्याज दरों का एक प्रभाव यह है कि जैसे-जैसे दरें बढ़ती हैं, लीवरेज्ड रिटर्न रणनीतियां तेजी से खराब होती जाती हैं। आज, मैं ऊंची ब्याज दरों के एक और परिणाम के बारे में बात करना चाहता हूं जो मेरे लिए बहुत अधिक मजेदार और रोमांचक है। इसमें ट्रेजरी बांड नकद-वायदा आधार शामिल है।

मैं जानता हूं, यह उतना दिलचस्प नहीं लगता। कई वर्षों से, ऐसा नहीं हुआ है। लेकिन हाल ही में, यह वास्तव में, वास्तव में दिलचस्प हो गया है - और संस्थागत निश्चित आय वाले निवेशकों और हेजर्स को यह जानने की जरूरत है कि उच्च ब्याज दरों का एक बड़ा प्रभाव यह है कि यह बांड अनुबंध को नकारात्मक रूप से उत्तल बनाता है, इस बात का जिक्र नहीं है कि अभी बांड अनुबंध भी बेतहाशा महंगा लग रहा है.

कुछ पृष्ठभूमि आवश्यक है. सीबीओटी बांड वायदा अनुबंध (और अन्य बांड अनुबंध जैसे अल्ट्रा, (10y) नोट, 5y, और 2y) के लिए कॉल करता है। नकद निपटान के बजाय वास्तविक ट्रेजरी प्रतिभूतियों की भौतिक डिलीवरी।

फिलहाल, 'मजबूत' ट्रेजरी जारी करने के पैटर्न के लिए धन्यवाद, ऐसी अद्भुत 54 प्रतिभूतियां हैं जो दिसंबर बांड वायदा अनुबंध के खिलाफ वितरित की जा सकती हैं। वायदा अनुबंध छोटा अनुबंध के तहत अपने दायित्वों को पूरा करने के लिए इनमें से किसी भी बांड को वितरित कर सकता है और डिलीवरी महीने के भीतर किसी भी समय ऐसा कर सकता है।

अब, अगर हमने अभी कहा कि शॉर्ट कोई भी बांड वितरित कर सकता है, तो शॉर्ट स्पष्ट रूप से सबसे कम कीमत वाला बांड चुनेगा। सबसे कम-कूपन बांड लगभग हमेशा सबसे कम कीमत वाला होगा; अभी, 1.125%-8/15/2040 की कीमत 55.5 डॉलर है।[1] लेकिन अगर हम पहले से ही जानते हैं कि कौन सा बांड वितरित किया जाने वाला है, और यह हमेशा वितरित करने के लिए इष्टतम बांड है, तो वायदा अनुबंध उस बांड पर सिर्फ एक आगे का अनुबंध है, और यह बहुत ही अरुचिकर हो जाता है (उस बांड की तरलता का उल्लेख नहीं करना चाहिए) अनुबंध की तरलता निर्धारित करेगा)।

इसलिए, जब अनुबंध विकसित किया गया था तो सीबीओटी ने निर्धारित किया था कि जब बांड वितरित किया जाएगा तो इसकी कीमत, अनुबंध की कीमत के सापेक्ष, एक रूपांतरण कारक के अनुसार होगी, जिसका उद्देश्य सभी बांडों को कमोबेश समान स्तर पर रखना है।[2 ] जब वह उस विशेष बांड को वितरित करता है तो अनुबंध की कीमत का भुगतान वायदा मूल्य, कारक और डिलीवरी तिथि पर अर्जित ब्याज द्वारा किया जाता है, न कि बाजार में बांड की कीमत से।

क्योंकि रूपांतरण कारक तय है, लेकिन सभी बांडों की अवधि अलग-अलग होती है, जो बांड सबसे सस्ता-से-डिलीवर होता है ("सीटीडी") ब्याज दरों में बदलाव के साथ बदलता है। जब ब्याज दरें गिरती हैं, तो छोटी अवधि के बांड की कीमत लंबी अवधि के बांड की तुलना में अधिक धीमी गति से बढ़ती है और इसलिए वे अपेक्षाकृत सस्ते हो जाते हैं और सीटीडी बन जाते हैं।

जब ब्याज दरें बढ़ती हैं, तो लंबी अवधि के बांड की कीमत छोटी अवधि के बांड की तुलना में अधिक तेज़ी से गिरती है और इसलिए उस परिस्थिति में CTD बन जाते हैं। और यहाँ बकवास है: जब ब्याज दरें 6% "अनुबंध दर" से काफी नीचे थीं, तो सीटीडी बांड सबसे कम अवधि के वितरण योग्य पर लॉक हो गया, जो आमतौर पर सबसे कम परिपक्वता अवधि का वितरण योग्य भी होता था, क्योंकि वह बांड सस्ता और सस्ता हो गया था। और जैसे-जैसे बाज़ार बढ़ता गया, और बढ़ता गया और बढ़ता गया, सस्ता होता गया।

परिणाम यह है कि बांड अनुबंध, जैसा कि पहले उल्लेख किया गया है, अंततः सीटीडी (और उस पर एक छोटी अवधि का सीटीडी) पर एक फॉरवर्ड अनुबंध बन गया, जिसका मतलब था कि वायदा अनुबंध की अस्थिरता कम थी, वायदा की निहित अस्थिरता विकल्प कम थे, और वायदा अनुबंध की कीमत मध्यस्थों के लिए अरुचिकर थी क्योंकि यह स्पष्ट रूप से सीटीडी की अग्रिम कीमत थी।

यह स्थिति दशकों तक बनी रही। पिछली बार बांड और 10-वर्षीय नोट पर 6% तक का रिटर्न मिला था (यह वह जगह है जहां सारा उत्साह अधिकतम होता है, क्योंकि आखिरकार रूपांतरण कारक उन सभी को कमोबेश विनिमेय बनाने के लिए डिज़ाइन किया गया है) वह स्तर) 2000 था। [संयोग से या नहीं, यह उस समय के बारे में सही था जब मैंने विशेष रूप से एक निश्चित-आय सापेक्ष मूल्य रणनीतिकार/सेल्समैन बनना बंद कर दिया और विकल्प और फिर मुद्रास्फीति का कारोबार शुरू कर दिया।]

तो, अब लंबी बांड उपज 4.96% है, और दिसंबर बांड अनुबंध टोकरी में वितरण योग्य बांड की उपज 5.03% और 5.22% के बीच है। इससे दिलचस्प होना शुरू हो जाता है. आज तक, CTD बांड 4.75%-फरवरी 15, 2041 है। यदि आप वह बांड खरीदते हैं और अनुबंध बेचते हैं,[3] तो आपके लिए सबसे खराब स्थिति यह है कि आप उस बांड को अनुबंध में वितरित करते हैं और लगभग 12 खो देते हैं /32वें ले जाने के बाद।

तथापि।

क्योंकि आपके पास वायदा अनुबंध कम है, आप जिस समय डिलीवरी करना चुनते हैं उस समय आप जो भी बांड आपके लिए सबसे अधिक फायदेमंद है, उसे वितरित कर सकते हैं। यदि कोई अन्य बांड 4.75एस-फरवरी41 से सस्ता है, तो आप वह बांड खरीदते हैं, फरवरी41एस बेचते हैं, और डिलीवरी करते हैं। और जाहिर है, यह आपके लिए एक लाभ है। और आप उस स्विच को डिलीवरी तक, जितनी बार चाहें उतनी बार कर सकते हैं।

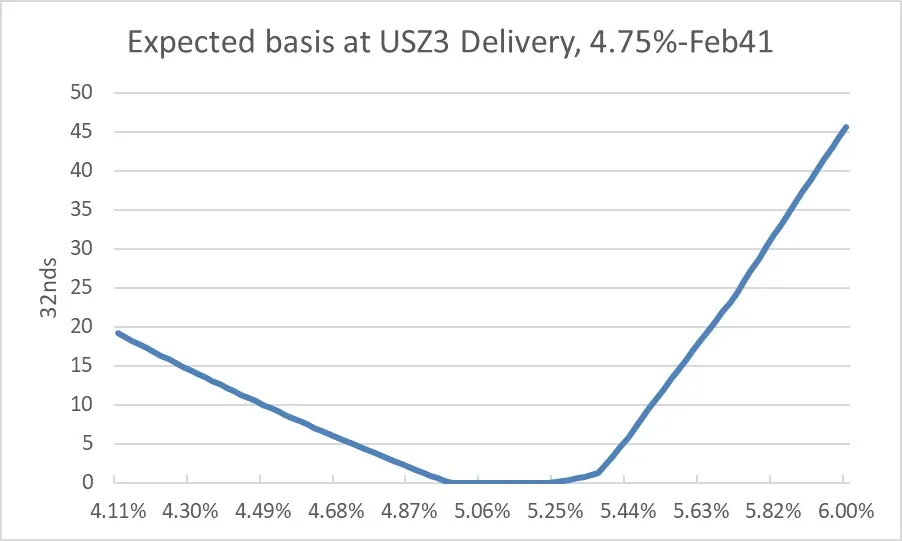

क्या आप अनुमान लगा सकते हैं कि बांड कब स्विच होंगे? निश्चित रूप से, क्योंकि हम बांड की अवधि जानते हैं, हम सामान्य उपज वक्र बदलाव के लिए सीटीडी - और स्विचिंग के मूल्य का अनुमान लगा सकते हैं। जबकि वितरण योग्य वक्र का तीव्र और समतल होना भी मायने रखता है, याद रखें कि संभावित स्विच बिंदु पर अस्थिरता जोड़ने वाली कोई भी चीज़ आपके लिए मूल्य जोड़ती है, वायदा छोटा होता है। यहाँ, मोटे तौर पर, उस फ़रवरी41 बांड की डिलीवरी का अपेक्षित आधार दिया गया है।

अब क्या यह दिलचस्प नहीं है? यदि बांड बाजार में तेजी आती है, तो हम जानते हैं कि छोटी अवधि के बांड सीटीडी बन जाएंगे, जो 41 फरवरी को आगे बढ़ा देंगे। और यदि बांड बाजार में बिकवाली होती है, तो हम जानते हैं कि लंबी अवधि के बांड 41 फरवरी को सीटीडी के रूप में प्रतिस्थापित कर देंगे।

ध्यान दें कि यह कुछ-कुछ ऑप्शंस स्ट्रैंगल जैसा दिखता है? ऐसा इसलिए है क्योंकि यह अनिवार्य रूप से है। आपके पास एक गला घोंटने का सामान है, और आप उस गला घोंटने के लिए 12/32वां भुगतान कर रहे हैं। (स्पॉयलर अलर्ट: आप बाज़ार में एक तुलनीय विकल्प स्थिति को लगभग 28/32वें समय में बेच सकते हैं, जिससे उस बांड का आधार लगभग आधा अंक सस्ता हो जाता है, या समकक्ष वायदा लगभग आधा अंक समृद्ध हो जाता है।

ठीक है - यदि आप एक निश्चित-आय सापेक्ष मूल्य रणनीतिकार नहीं हैं... और चलो इसका सामना करते हैं, वे एक मरती हुई नस्ल हैं तो आप परवाह क्यों करते हैं?

यदि आप एक पुराने बांड पोर्टफोलियो प्रबंधक हैं, तो आप अपनी स्थिति के लिए वायदा का उपयोग हेज के रूप में कर सकते हैं; आप वास्तविक बांड खरीदे बिना शीघ्रता से लंबे बांड प्राप्त करने के लिए वायदा का उपयोग कर सकते हैं, या क्योंकि आपको अपने भौतिक बांड को रेपो करने की अनुमति नहीं है, लेकिन आप वायदा अनुबंध खरीदकर कुछ समान लाभ प्राप्त कर सकते हैं। आप अपनी स्थिति में उत्तलता प्राप्त करने के लिए, या अपने बंधक पोर्टफोलियो में नकारात्मक उत्तलता को रोकने के लिए वायदा पर विकल्प खरीद सकते हैं।

अच्छा अंदाजा लगाए? उनमें से कोई भी चीज़ उस तरह से काम नहीं करती जैसे वह 15 महीने पहले करती थी।

क्योंकि लंबी अवधि के बांड अब CTD हैं, अनुबंध में अधिक अस्थिरता है। इसका मतलब यह है कि उन वायदा विकल्पों में अधिक अंतर्निहित अस्थिरता है। इसके अलावा, बांड अनुबंध की अब उचित मूल्य के टिक के भीतर होने की गारंटी नहीं है क्योंकि CTD लॉक है। जब मैंने जेपी मॉर्गन के वायदा समूह के लिए काम किया, तो हमने सोचा कि अगर वायदा अनुबंध में 6 टिक अमीर या सस्ते हैं तो यह रोमांचक था। खैर, हम एक ऐसे वायदा अनुबंध पर विचार कर रहे हैं जिसकी कीमत आधे अंक से कम है![4]

अंत में - जैसा कि मैंने कहा, बांड अनुबंध में अब नकारात्मक उत्तलता है, जिसका अर्थ है कि जब आपका अनुबंध लंबा होता है तो आप रैली में कमजोर प्रदर्शन करेंगे और सेलऑफ़ में कमजोर प्रदर्शन करेंगे (सर्वोत्तम मामले में, 12 टिकों का शुद्ध आधार अर्जित करते हुए) . क्योंकि जब आप बांड अनुबंध के स्वामी होते हैं तो आपकी स्थिति विपरीत होती है जिसका मैंने ऊपर वर्णन किया है: आप एक छोटे से व्यक्ति हैं।

यदि आपका अनुबंध लंबा है तो जैसे-जैसे बाजार में बिकवाली होगी, बांड अनुबंध तेजी से नीचे चला जाएगा क्योंकि यह लंबी और लंबी अवधि की डिलिवरेबल्स को ट्रैक करता है। और यदि बाजार में तेजी आती है, तो अनुबंध धीरे-धीरे बढ़ेगा क्योंकि यह छोटी अवधि के डिलिवरेबल्स को ट्रैक करता है।

निहितार्थ यह है कि विशेष रूप से क्योंकि बांड अनुबंध समृद्ध है, यह इस समय लंबी नकदी स्थिति के लिए एक बचाव के रूप में बहुत अच्छा है, और छोटी स्थिति के लिए एक बहुत खराब बचाव है। और लंबी बंधक स्थितियों को हेज करना बहुत अच्छा है, क्योंकि जब आप अनुबंध बेचते हैं तो आप अपनी लघु-उत्तलता स्थिति को जोड़ने के बजाय कुछ उत्तलता भी उठाते हैं।

मुझे यकीन है, यह सब "बेसबॉल के अंदर" जैसा लगता है। और ऐसा इसलिए है, क्योंकि ज्यादातर लोग जो इस सामान का व्यापार करते थे और इसे समझते थे, वे सेवानिवृत्त हो चुके हैं, कोने के कार्यालयों में चले गए हैं, या पुराने मुद्रास्फीति वाले लोग हैं जो सिर्फ आश्चर्य करते हैं कि हमारे पास वितरण योग्य टिप्स अनुबंध क्यों नहीं है। लेकिन जैसा कि दो सप्ताह पहले मेरे लेख में हुआ था, मुझे लगता है कि यह कुछ ऐसा है जिसे इंगित करना महत्वपूर्ण है। हम उच्च दरों के 'स्थूल' निहितार्थों से इतने अधिक प्रभावित हैं कि हम चीजों के 'सूक्ष्म' पक्ष के कुछ महत्वपूर्ण प्रभावों को भूल जाते हैं।

[1] मैं इसे गैर-बंधक लोगों के लिए अधिक सुलभ बनाने के लिए दशमलव का उपयोग कर रहा हूं, लेकिन हम सभी जानते हैं कि इसका वास्तव में मतलब 55-16 है।

[2] रूपांतरण कारक इस प्रश्न का उत्तर है, "इस बांड की कीमत क्या होगी यदि, डिलीवरी महीने के पहले दिन, इसकी परिपक्वता पर ठीक 6% उपज हो"? तो अगस्त-40 के उपरोक्त 1-1/8 का दिसंबर अनुबंध में रूपांतरण कारक 0.4938 है, जबकि अगस्त-40 के 3-7/8 का रूपांतरण कारक 0.7794 है।

[3] मैं यहां अधिक तकनीकी बारीकियों से सार निकाल रहा हूं कि कोई बांड आधारित व्यापार को कैसे मापता है, फिर से संक्षिप्तता और पहुंच के लिए।

[4] यहां एक बड़ी चेतावनी है कि डिलिवरेबल बॉन्ड यील्ड कर्व के आकार के लिए मेरे मॉडल में यील्ड कर्व की गतिशीलता पुरानी है, क्योंकि मैंने वर्षों से इस मॉडल का उपयोग नहीं किया है... इसलिए अनुबंध कहीं भी हो सकता है 10 टिकों से लेकर 20 टिकों तक समृद्ध। लेकिन यह समृद्ध है!