ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

मुझे लगता है कि यह महत्वपूर्ण है कि मैं कभी-कभी पाठकों को उस तथ्य की याद दिलाता हूं जो भारी मात्रात्मक साक्ष्य द्वारा समर्थित है, और फिर भी अधिकांश अर्थशास्त्रियों (और केंद्रीय बैंकरों) द्वारा इसे लगभग नजरअंदाज कर दिया गया है: मुद्रास्फीति धन के स्टॉक की तुलना में तेजी से बढ़ने का परिणाम है। वास्तविक आर्थिक विकास. अवधि।

एमवी=पीक्यू

इसका मतलब यह नहीं है कि अगर हम उस तथ्य को याद रखें तो मुद्रास्फीति की भविष्यवाणी करना आसान है, लेकिन कम से कम हम अच्छी दिशात्मक भविष्यवाणी कर सकते हैं जब, मान लीजिए, एक वर्ष में धन का भंडार 25% बढ़ जाता है, बजाय इसके कि मुद्रास्फीति के बारे में कुछ बकवास की जाए। मामला "अस्थायी" है।

हालाँकि, मुझे एहसास है कि जब कोई उस समीकरण का उल्लेख करता है तो बहुत से लोग यह सोचकर टाल देते हैं कि यह मुद्रावादियों और कीनेसियनों के बीच एक धार्मिक तर्क बन गया है। तो चलिए मैं कुछ डेटा निकालता हूँ। ध्यान रखें, कि मुद्रा आपूर्ति, वास्तविक जीडीपी (विशेषकर) और कीमतों के आंकड़ों में माप त्रुटि है। और, जैसा कि मैंने पहले लिखा है, एम में तेज बदलाव वेग पर एक अल्पकालिक प्रभाव पैदा कर सकते हैं जब तक कि क्यू और पी पकड़ नहीं लेते - मेरा 'ट्रेलर एक स्प्रिंग द्वारा जुड़ा हुआ' सादृश्य। लेकिन समय के साथ, वेग में एक झटका कम महत्वपूर्ण हो जाता है (और उलट जाता है, जो कि हम बीच में हैं), और इसलिए हम सरल बीजगणित से यह देखने की उम्मीद करेंगे कि मूल्य स्तर में बदलाव की एक अच्छी भविष्यवाणी दी गई है एम/क्यू द्वारा. यह है?

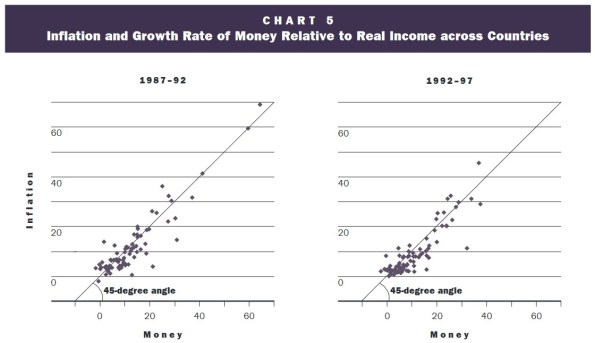

सबसे पहले, मैं फेडरल रिजर्व आर्थिक समीक्षा से अपना एक पसंदीदा चार्ट साझा करना चाहता हूँ। मैं इसे वर्षों से उपयोग कर रहा हूं।

यह 5-वर्ष की अवधि से अधिक है, और आप देख सकते हैं कि धन/आय के अनुपात में परिवर्तन और कीमतों में परिवर्तन में एक बहुत अच्छा सहसंबंध है - विशेष रूप से बड़े परिवर्तनों के लिए। (वैसे, मूल लेख अभी भी पढ़ने लायक है)।

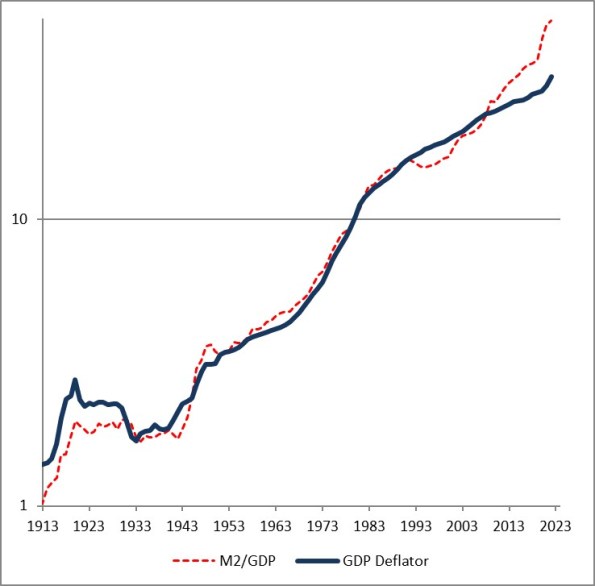

यहां उस नोट का एक और चार्ट है, जिसे मेरे द्वारा 2022 के अंत तक अपडेट किया गया है।

तथ्य यह है कि समय के साथ मूल्य स्तर जीडीपी के मुकाबले पैसे के अनुपात से थोड़ा कम हो गया है, इस तथ्य का प्रतिबिंब है कि पिछले 110 वर्षों में पैसे का वेग थोड़ा कम हो गया है, और फिर और अधिक तेजी से। यदि आप सोचते हैं कि वेग पूरी तरह से पलट जाएगा, तो नीली रेखा अंततः लाल रेखा के साथ मिल जाएगी - लेकिन मेरे दिमाग में, यह मानने का कोई कारण नहीं है कि वेग स्थिर है या समय के साथ पूरी तरह से मतलब-वापस हो रहा है, केवल यह कि यह स्थायी रूप से प्रवृत्ति नहीं करता है पैसा, कीमतें और जीडीपी की तरह उच्च या निम्न।

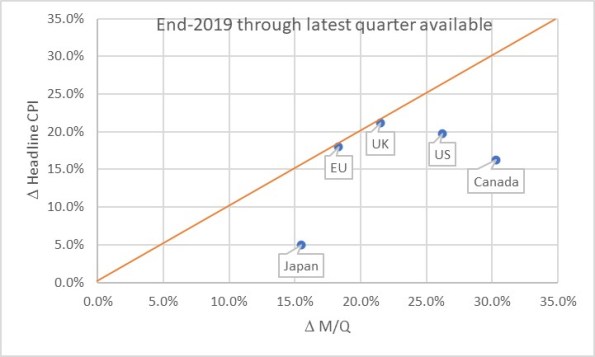

जाहिर है, यह हमें इस सवाल की ओर ले जाता है कि हम अभी कहां हैं। यहां पांच देशों/क्षेत्रों के लिए एम/क्यू में परिवर्तन के परिणामस्वरूप हेडलाइन कीमतों (सीपीआई) में बदलाव का एक चार्ट दिया गया है।

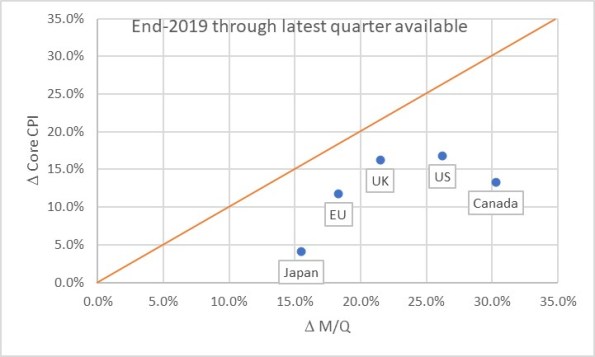

चार्ट मूल रूप से कहता है कि यूके और ईयू में कीमतें बिल्कुल वैसी ही बढ़ी हैं जैसी आपने भविष्यवाणी की होती अगर आपको पहले से पता होता कि एम और क्यू क्या करने जा रहे हैं। स्वाभाविक रूप से, हममें से कोई भी यह नहीं जानता था। जापान, अमेरिका और कनाडा में अभी तक कीमतों में उतनी वृद्धि नहीं हुई है जितनी आपने उम्मीद की होगी। ऐसा न होने का एक कारण वह प्रभाव है जिसका मैंने पहले उल्लेख किया था: COVID के दौरान खातों में धन का प्रवाह इतना तेज़ था कि कीमतों को समायोजित करने का समय नहीं था। वास्तव में, यह केवल इतना करीब है क्योंकि भोजन और ऊर्जा अधिक तेजी से समायोजित होते हैं... यदि आप चित्र को केवल मुख्य मुद्रास्फीति के साथ देखते हैं, तो ऐसा प्रतीत होता है कि 45-डिग्री रेखा पर वापस आने के लिए अभी भी कुछ सुधार करना बाकी है। चूंकि ऊर्जा की कीमतें और भोजन की कीमतें कुछ मायने रखती हैं, मुख्य मुद्रास्फीति कुछ समय के लिए थोड़ी बुलबुला बनी रहनी चाहिए।

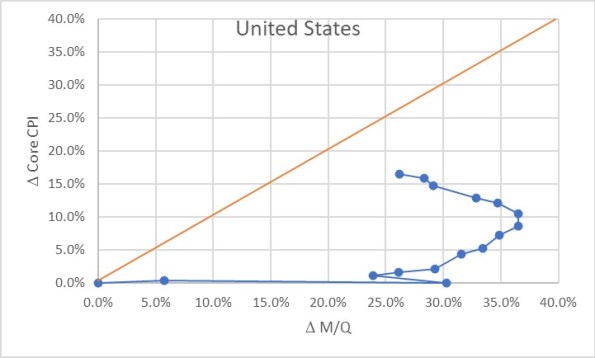

अब, लाइन पर वापस आने के तीन तरीके हैं। हम कीमतों में बढ़ोतरी देख सकते हैं. हम जीडीपी में बढ़ोतरी देख सकते हैं।' या हम मुद्रा आपूर्ति में गिरावट देख सकते हैं। बाद के दो प्रभाव उपभोक्ताओं के लिए बेहतर हैं। "जीडीपी में वृद्धि" हर किसी के लिए सर्वोत्तम है, हालांकि यह टुकड़ों में सबसे धीमी गति से बढ़ने वाली बात है। "मुद्रा आपूर्ति में गिरावट" विकल्प उपभोक्ताओं के लिए सबसे अच्छा है, लेकिन निवेशकों के लिए सबसे खराब है। वर्तमान में, हम इन तीनों को थोड़ा-थोड़ा देख रहे हैं। लेकिन यहां वह जगह है जहां मुझे इस बात पर प्रकाश डालना चाहिए कि इस प्रक्रिया में फेड की बैलेंस शीट में कमी कितनी महत्वपूर्ण रही है। यहां केवल अमेरिका के लिए 2019Q4 से वर्तमान तक का चार्ट है, जो दर्शाता है कि समय के साथ यह संबंध कैसे विकसित हुआ।

प्रारंभ में, निश्चित रूप से, कीमतों में कोई बदलाव नहीं होने के साथ पैसे में भारी वृद्धि हुई, क्योंकि 2020 में सीओवीआईडी की मार पड़ी। फेड को (30%, 0%) बिंदु पर काम करना पड़ा क्योंकि लॉकडाउन हटना शुरू हो गया था 2020 की गर्मियों के अंत में। एक तिमाही में तीव्र उलटफेर 2020Q3 में बड़े पैमाने पर जीडीपी स्पाइक का परिणाम था।

उस समय, हमने अनुमान लगाया होगा कि यदि कुछ और नहीं हुआ, तो हम मूल्य स्तर में धीरे-धीरे 23% या इतनी वृद्धि देखेंगे। यदि फेड ने तुरंत पैसे की छपाई बंद कर दी होती, तो शायद बहुत कम होता। इसके बजाय, पैसे की छपाई काफी समय तक जारी रही, 2022 के मध्य तक हम 2019 के अंत के बाद से एम/क्यू में लगभग 37% का बदलाव देख रहे थे। ठीक उसी समय, फेड चिंतित हो गया और उसने मुद्रा को छोटा करना शुरू कर दिया। बैलेंस शीट (और दरों में बढ़ोतरी, हालांकि आप देखेंगे कि इस चार्ट पर पैसे की कीमत नहीं दिखाई देती है, बल्कि केवल इसकी मात्रा दिखाई देती है!), कुछ अच्छी वृद्धि के साथ मिलकर, कीमतों पर दबा हुआ दबाव कम हो गया है। 2023Q3 के अंत तक, कुल एम/क्यू परिवर्तन 26.2% था, जबकि मुख्य कीमतें 16.4% बढ़ गई थीं (मुख्य कीमतें, ऊर्जा में 33% वृद्धि और खाद्य कीमतों में 25% वृद्धि सहित, 19.5% ऊपर हैं) 2019 का अंत)।

यदि यहां से मुद्रा आपूर्ति केवल सकल घरेलू उत्पाद की दर से बढ़ती है, तो यह रेखा लंबवत हो जाएगी और लाइन पर वापस आने से पहले हमारे पास 'मेकअप' के लिए मुख्य मुद्रास्फीति में लगभग 10% की वृद्धि होगी। अच्छी खबर यह है कि फेड अभी भी अपनी बैलेंस शीट को कम कर रहा है; बुरी खबर यह है कि अप्रैल से एम2 में गिरावट बंद हो गई है। अधिक बुरी खबर यह है कि पेरोल, बकाया और अन्य डेटा को देखते हुए, अगली कुछ तिमाहियों में जीडीपी नरम या नकारात्मक होने की संभावना है। हम यह भी उम्मीद कर सकते हैं कि वेग पूरी तरह से पूर्व-सीओवीआईडी स्तरों तक नहीं पहुंचेगा, लेकिन यह उम्मीद करने के लिए "अगर ऐसा हुआ तो निश्चित रूप से अच्छा होगा" के अलावा कोई कारण नहीं है। इसलिए, मुझे लगता है कि हम अभी भी न केवल ब्याज दर संरचना में, बल्कि मुद्रास्फीति के प्रक्षेप पथ में भी उच्चतर की ओर देख रहे हैं।

उपरोक्त चार्ट पर सबसे आश्चर्यजनक बिंदु, मेरे विचार से, विशेष रूप से पहले चार्ट पर जापान बिंदु है। आश्चर्यजनक बात यह है कि जापान की मुद्रास्फीति दर यहां के अन्य देशों की तुलना में कम है। उन्होंने कम पैसा जोड़ा है, इसलिए पहली बार में आप कम मुद्रास्फीति की उम्मीद करेंगे। लेकिन आश्चर्य की बात यह है कि येन भी एक पूर्ण टोकरी का मामला है, जिसका अर्थ है कि आयात - जैसे, तेल या गैसोलीन - की कीमत अन्य देशों की तुलना में बहुत अधिक बढ़ गई है। 2019 के अंत से अमेरिकी डॉलर में कच्चा तेल अमेरिकी डॉलर के संदर्भ में लगभग 22% बढ़ गया है। येन के संदर्भ में यह 66% बढ़ गया है! और फिर भी, इसके बावजूद जापानी मुद्रास्फीति अपेक्षाकृत कम बनी हुई है। अभी तक। ये चार्ट मुझे बताते हैं कि मैं जापानी मुद्रास्फीति खरीदना चाहता हूं और ईयू और यूके मुद्रास्फीति को बेचना चाहता हूं, जहां कीमतें जापान की तुलना में पहले से ही मनी गीजर के प्रभाव को प्रतिबिंबित करने के करीब हैं।