ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

- फेडरल रिजर्व के नीतिगत दृष्टिकोण पर बढ़ती अनिश्चितता के बीच निवेशकों को अगले सप्ताह अधिक अस्थिरता के लिए तैयार रहना चाहिए।

- यू.एस. सीपीआई मुद्रास्फीति, नवीनतम खुदरा बिक्री आंकड़े, और थोक कीमतों के साथ-साथ प्रमुख खुदरा विक्रेताओं की कमाई पर ध्यान केंद्रित किया जाएगा।

- क्या आप मौजूदा बाज़ार की अस्थिरता से निपटने के लिए अधिक व्यावहारिक व्यापार विचारों की तलाश कर रहे हैं? इन्वेस्टिंगप्रो को आज ही आज़माएं।

- इस ब्लैक फ्राइडे पर 55% छूट के लिए इन्वेस्टिंगप्रो की क्षमता को अनलॉक करें और फिर कभी बाजार विजेता बनने से न चूकें!

निवेशकों को अगले सप्ताह ताजा उथल-पुथल के लिए तैयार रहना चाहिए क्योंकि शेयर बाजार को कई बाजार-परिवर्तनकारी घटनाओं का सामना करना पड़ेगा, जिसमें प्रमुख आर्थिक आंकड़ों के साथ-साथ प्रमुख अमेरिकी खुदरा विक्रेताओं की कमाई भी शामिल है।

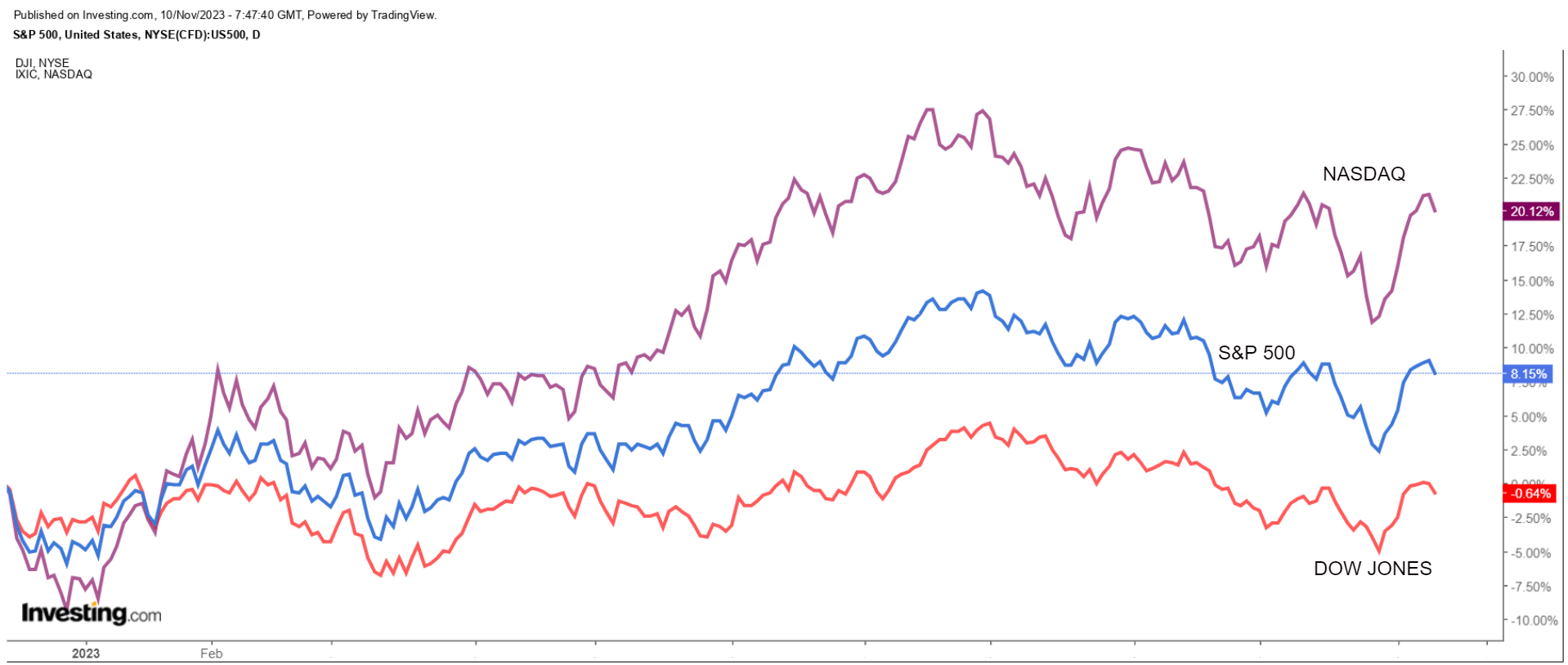

गुरुवार को अमेरिकी शेयरों में गिरावट आई, जिससे दो वर्षों में एसएंडपी 500 और नैस्डेक कंपोजिट की सबसे लंबी जीत का सिलसिला समाप्त हो गया। बेंचमार्क एसएंडपी 500 ने आठ दिनों की बढ़त का सिलसिला तोड़ दिया, जबकि टेक-हेवी नैस्डेक ने नौ दिनों की जीत का सिलसिला खत्म कर दिया।

फ़ेडरल रिज़र्व के अध्यक्ष जेरोम पॉवेल ने कहा कि केंद्रीय बैंक "आश्वस्त नहीं" है कि उसने मुद्रास्फीति के खिलाफ लड़ाई में पर्याप्त काम किया है, जिसके बाद शेयरों में बिकवाली हुई।

फेड की मौद्रिक नीति योजनाओं को लेकर निवेशकों में अनिश्चितता बढ़ने के साथ, आने वाले सप्ताह के दौरान बहुत कुछ दांव पर होगा।

यू.एस. सीपीआई रिपोर्ट - मंगलवार, 14 नवंबर

फेड अध्यक्ष जेरोम पॉवेल ने दोहराया कि उनका मुख्य उद्देश्य मुद्रास्फीति को नियंत्रण में लाना है, अगले सप्ताह की CPI रिपोर्ट आने वाले महीनों में फेड की नीतिगत चालों को निर्धारित करने में महत्वपूर्ण होगी।

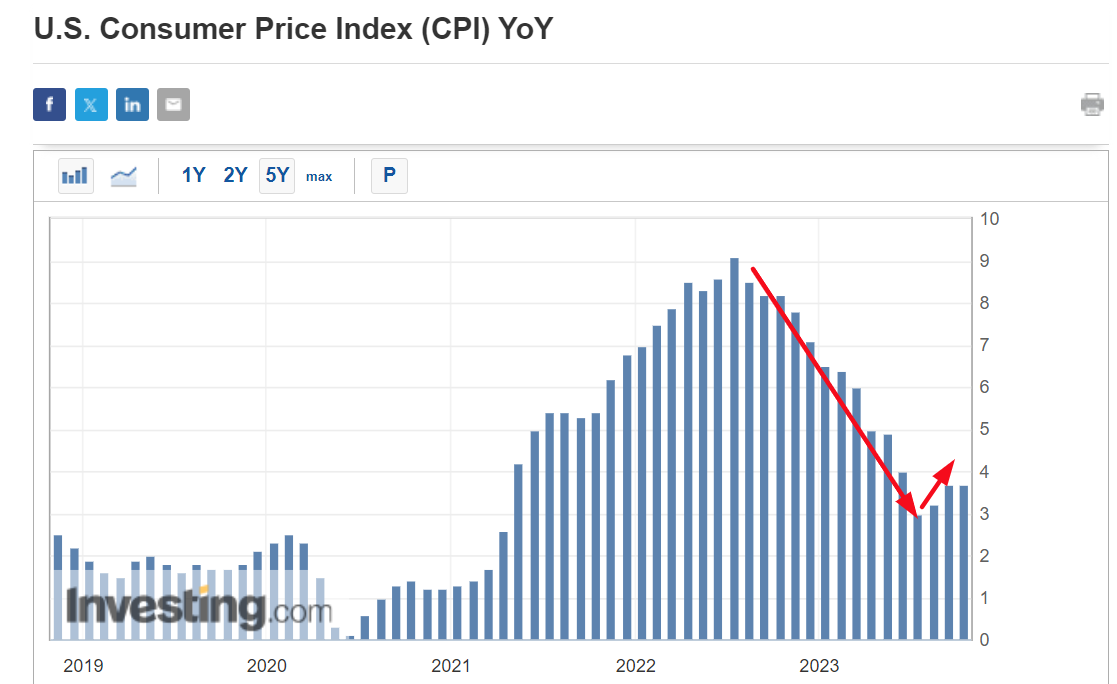

अमेरिकी सरकार अक्टूबर मुद्रास्फीति रिपोर्ट मंगलवार को सुबह 8:30 बजे ईटी पर जारी करेगी और यह संख्या सितंबर की 3.7% साल-दर-साल गति से अधिक हो सकती है।

Investing.com के अनुसार, उपभोक्ता मूल्य सूचकांक सितंबर में 0.4% बढ़ने के बाद माह पर 0.1% बढ़ने का अनुमान है। मुख्य वार्षिक मुद्रास्फीति दर में 3.8% की वृद्धि देखी जा रही है, जो पिछले महीने में 3.7% की वार्षिक गति से तेज हो रही है।

2022 की गर्मियों के बाद से मुद्रास्फीति में काफी कमी आई है, जब यह 40 साल के उच्चतम स्तर 9.1% पर पहुंच गई थी, हालांकि, हाल के महीनों में कीमतों में बढ़ोतरी फिर से शुरू हो गई है और अभी भी अमेरिकी केंद्रीय बैंक के लक्ष्य से लगभग दोगुनी गति से बढ़ रही है।

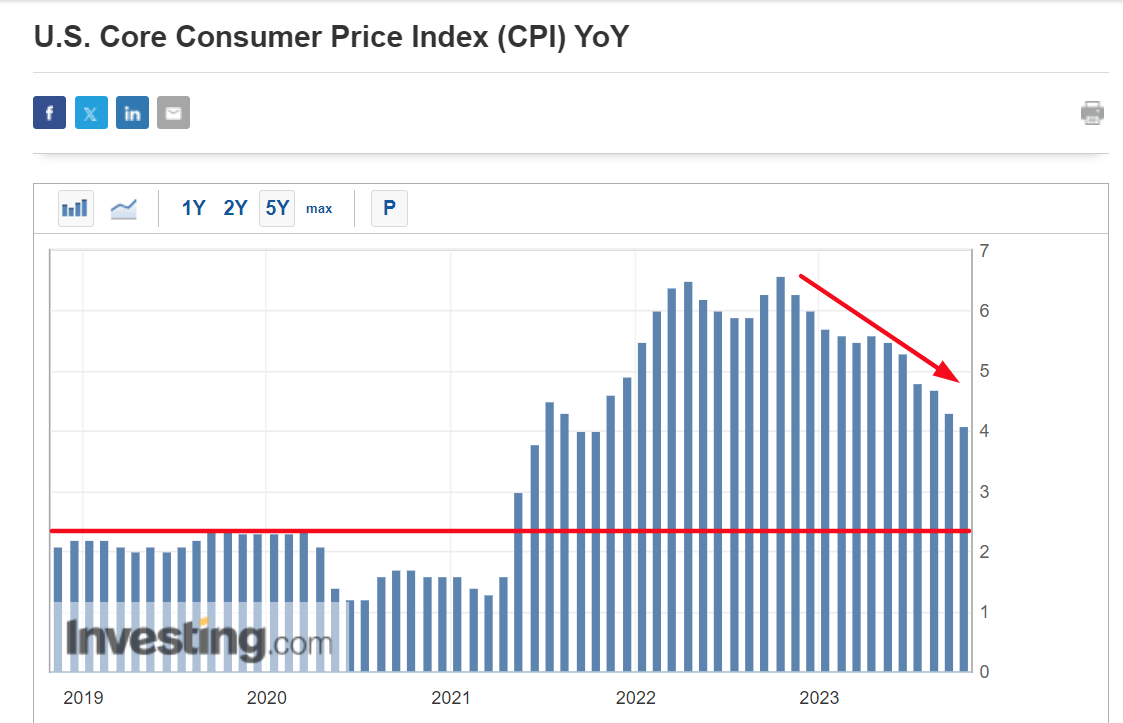

इस बीच, अक्टूबर कोर सीपीआई सूचकांक - जिसमें खाद्य और ऊर्जा की कीमतें शामिल नहीं हैं - 0.3% बढ़ने की अपेक्षित है, जो पिछले में देखी गई समान वृद्धि के बराबर है। महीना। वर्ष-दर-वर्ष आंकड़े का अनुमान 4.1% लाभ का है, जो सितंबर में देखी गई समान वृद्धि दर्ज करता है।

मुख्य आंकड़े पर फेड अधिकारियों द्वारा बारीकी से नजर रखी जाती है, जो मानते हैं कि यह मुद्रास्फीति की भविष्य की दिशा का अधिक सटीक आकलन प्रदान करता है।

भविष्यवाणी: मेरा मानना है कि सीपीआई रिपोर्ट मुद्रास्फीति में नई वृद्धि के भौतिक जोखिम को रेखांकित करेगी, जो पहले से ही फेड द्वारा अपने 2% लक्ष्य सीमा के अनुरूप मानी जाने वाली तुलना में कहीं अधिक तेज़ी से चल रही है।

वार्षिक सीपीआई 3.9% या उससे अधिक तक पहुंचने के साथ एक उल्लेखनीय ऊंचा आंकड़ा, मुद्रास्फीति के खिलाफ अपनी लड़ाई को बनाए रखने के लिए अमेरिकी केंद्रीय बैंक पर दबाव बनाए रखेगा।

गुरुवार को आईएमएफ के एक कार्यक्रम में की गई टिप्पणी में, पॉवेल ने स्वीकार किया कि पिछले वर्ष के दौरान अमेरिकी मुद्रास्फीति में कमी आई है, लेकिन संकेत दिया कि फेड यह स्वीकार करने के लिए तैयार नहीं है कि मुद्रास्फीति स्थायी रूप से कम होने की राह पर है।

फेड अध्यक्ष ने कहा, ''मूल्य स्थिरता बहाल करने की लड़ाई को अभी लंबा रास्ता तय करना है।''

पॉवेल ने कहा कि "अगर नीति को और सख्त करना उचित होगा, तो हम ऐसा करने में संकोच नहीं करेंगे।"

इसलिए, मेरी राय है कि वर्तमान माहौल फेड का संकेत नहीं है जिसे नीति पर ध्यान देने की आवश्यकता होगी और नीति निर्माताओं को मुद्रास्फीति के मोर्चे पर मिशन पूरा होने की घोषणा करने के लिए तैयार होने से पहले अभी भी एक लंबा रास्ता तय करना है।

यू.एस. खुदरा बिक्री, पीपीआई - बुधवार, 15 नवंबर

अमेरिकी केंद्रीय बैंक के डेटा-निर्भर होने के कारण, निवेशक नवीनतम खुदरा बिक्री आंकड़ों के साथ-साथ अक्टूबर उत्पादक मूल्य सूचकांक रिपोर्ट पर भी ध्यान देंगे, जो बुधवार को सुबह 8:30 बजे ईटी पर आने वाले हैं।

पिछले महीने खुदरा बिक्री उम्मीदों से परे जाने के बाद, मुख्य सवाल यह है कि क्या उपभोक्ता खर्च इतना मजबूत रहेगा कि फेड अर्थव्यवस्था को शांत करने के अपने प्रयासों को जारी रख सके या अमेरिकी खरीदार अंततः तनाव के संकेत दिखाएंगे।

अर्थशास्त्रियों का अनुमान है कि हेडलाइन नंबर में महीने-दर-महीने -0.1% की गिरावट आएगी, जो सितंबर के +0.7% लाभ से तेज गिरावट है, साथ ही महीने के दौरान ऑटो बिक्री कमजोर रहेगी।

ऑटो और गैस श्रेणियों को हटाने के बाद, कोर खुदरा बिक्री में 0.2% की वृद्धि होने की उम्मीद है, जबकि पिछले महीने में 0.6% की वृद्धि देखी गई थी।

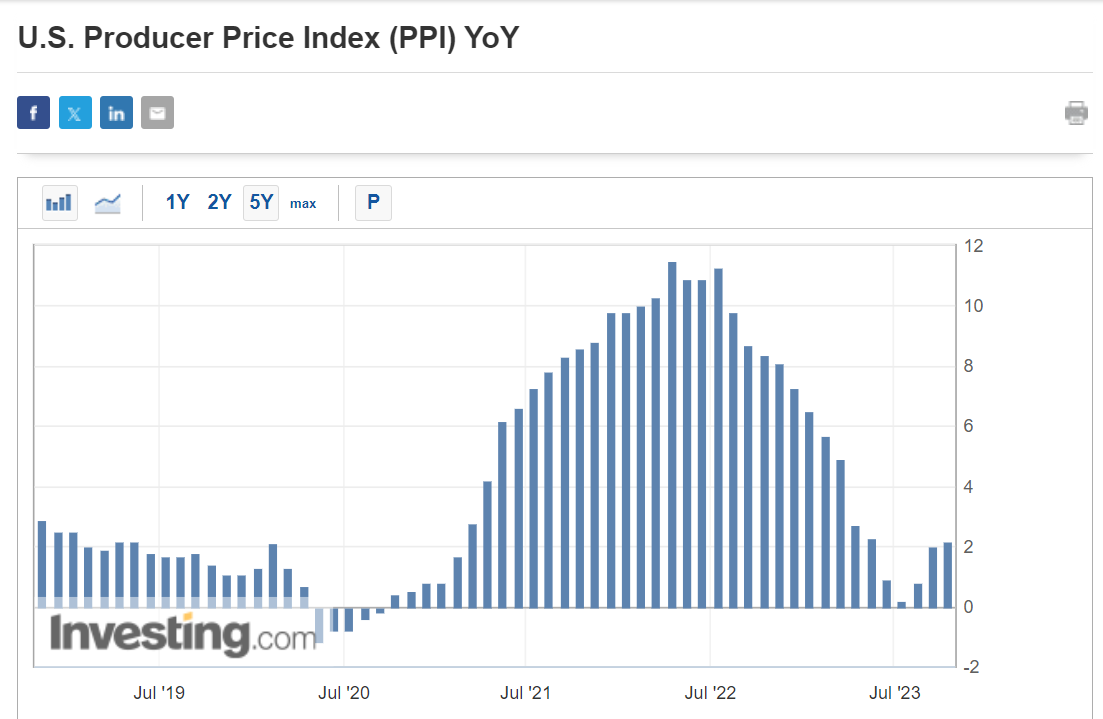

इस बीच, तेल और गैसोलीन की कीमतों में हालिया वृद्धि के बीच उत्पादक कीमतों पर नवीनतम अपडेट मुद्रास्फीति पर नजर रखने वालों को एक और चर्चा का मुद्दा देगा।

सितंबर में 2.2% बढ़ने के बाद साल-दर-साल अक्टूबर की हेडलाइन रीडिंग 2.3% बढ़ने की उम्मीद है। यदि यह वास्तव में सच है, तो यह लगातार चौथा महीना होगा जब थोक कीमतें पिछले महीने से बढ़ी हैं।

वार्षिक कोर पीपीआई दर 2.7% पर स्थिर रहने का अनुमान है, एक स्तर जो फेड के लिए अभी भी बहुत अधिक है।

भविष्यवाणी: मेरा अनुमान है कि ये रिपोर्टें अर्थव्यवस्था को शांत करने और मुद्रास्फीति को फिर से बढ़ने से रोकने के लिए दरों को ऊंचा रखने के मामले को मजबूत करेंगी।

पॉवेल ने गुरुवार को कहा कि फेड "मौद्रिक नीति का एक रुख हासिल करने के लिए प्रतिबद्ध है जो समय के साथ मुद्रास्फीति को 2% तक नीचे लाने के लिए पर्याप्त प्रतिबंधात्मक है; हमें विश्वास नहीं है कि हमने ऐसा रुख हासिल कर लिया है।"

इस अनुस्मारक ने कि फेड का लंबी पैदल यात्रा चक्र जीवित है, व्यापारियों को दिसंबर या जनवरी में दर में वृद्धि की अपनी उम्मीदों को बढ़ाने के लिए मजबूर किया है, हालांकि, Investing.com फेड रेट मॉनिटर टूल के अनुसार संभावनाएं अभी भी कम हैं।

इसके अलावा, बाजार सहभागियों ने जून 2024 तक अमेरिकी केंद्रीय बैंक की पहली दर कटौती पर दांव लगाया, जबकि मई में कटौती शुरू होने का पूर्व अनुमान था।

खुदरा विक्रेता की आय - पूरे सप्ताह

अगले सप्ताह प्रमुख अमेरिकी खुदरा विक्रेताओं की आगामी आय पर भी ध्यान केंद्रित रहेगा क्योंकि तीसरी तिमाही का रिपोर्टिंग सीज़न समाप्त होने वाला है।

खुदरा विक्रेता वित्तीय परिणाम देने वाला अंतिम समूह होंगे और निवेशक लगातार उच्च मुद्रास्फीति और आसन्न मंदी की चिंताओं की पृष्ठभूमि में उपभोक्ता खर्च के स्वास्थ्य के बारे में अधिक जानकारी की तलाश में होंगे।

आने वाले सप्ताह में Q3 परिणामों की रिपोर्ट करने के लिए निर्धारित लंबी सूची में शीर्ष पर वॉलमार्ट (NYSE:WMT), होम डिपो (NYSE:HD), टारगेट (NYSE:TGT) हैं। ), टीजेएक्स कंपनियां (NYSE:TJX), मैसीज (NYSE:M), रॉस स्टोर्स (NASDAQ:ROST), गैप (NYSE:{ {7925|जीपीएस}}), और बीजे होलसेल क्लब (एनवाईएसई:बीजे)।

अन्य हाई-प्रोफ़ाइल रिटेलर कंपनियाँ, जैसे बेस्ट बाय (NYSE:BBY), लोव्स कंपनीज़ इंक (NYSE:LOW), कोहल्स कॉर्प (NYSE:KSS ), नॉर्डस्ट्रॉम (NYSE:JWN), बर्लिंगटन स्टोर्स (NYSE:BURL), एबरक्रॉम्बी एंड फिच कंपनी (NYSE:ANF), अमेरिकन ईगल आउटफिटर्स (NYSE) :AEO), और डिक्स स्पोर्टिंग गुड्स इंक (NYSE:DKS) के रिपोर्ट परिणाम अगले सप्ताह आने वाले हैं।

अधिकांश खुदरा विक्रेता - जो शायद बदलती आर्थिक स्थितियों और उपभोक्ता खर्च के प्रति सबसे अधिक संवेदनशील हैं - ने इस वर्ष बढ़ी हुई मुद्रास्फीति और धीमी आर्थिक वृद्धि के निराशाजनक व्यापक आर्थिक दृष्टिकोण के बीच संघर्ष किया है।

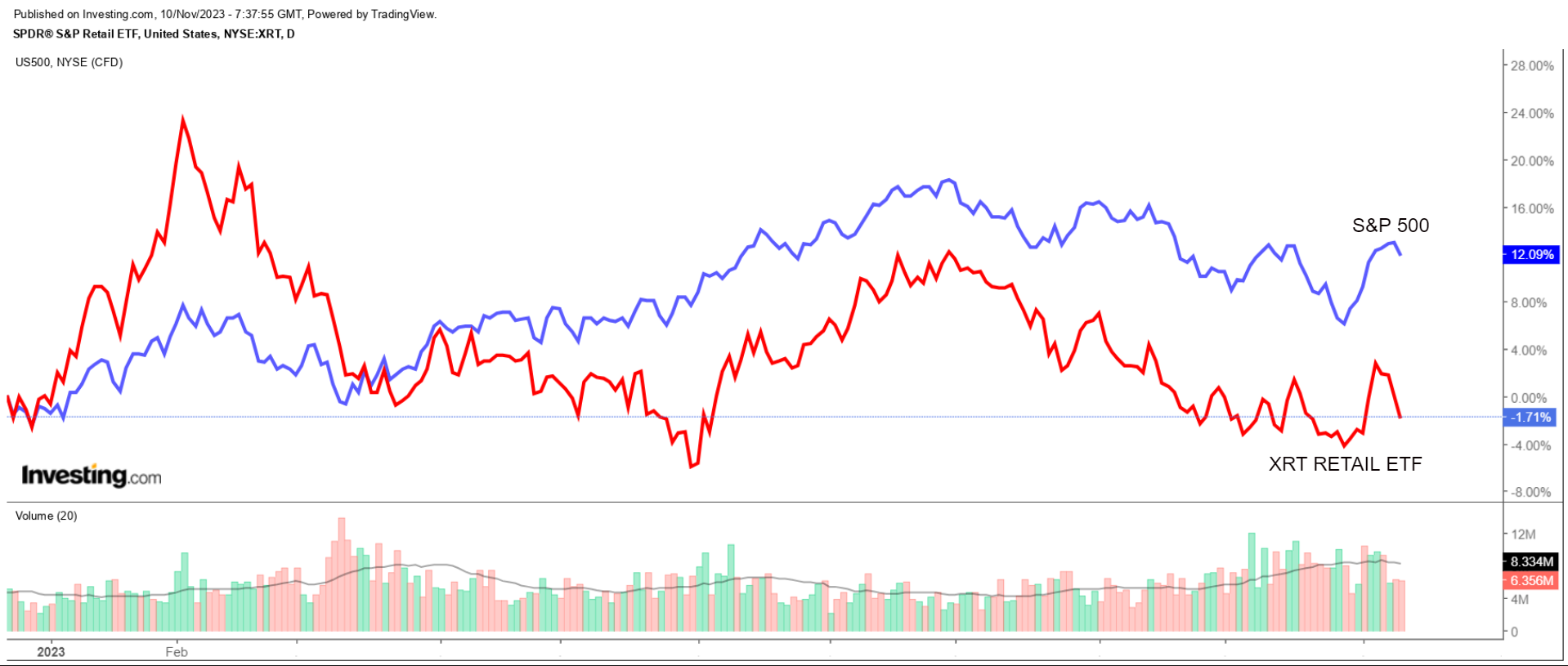

खुदरा उद्योग का मुख्य ETF - S&P रिटेल ETF (NYSE:XRT) - साल-दर-साल 1.8% नीचे है, जो इसी अवधि में S&P 500 के लगभग 13% लाभ से पीछे है।

इस क्षेत्र में आने वाली कई निकट अवधि की बाधाओं को रेखांकित करते हुए, होम डिपो, जो कि शीर्ष अमेरिकी गृह सुधार श्रृंखला है, के शेयर 2023 में लगभग 9% नीचे हैं, क्योंकि अमेरिकियों ने अनिश्चित आर्थिक माहौल के कारण विवेकाधीन वस्तुओं पर खर्च में कटौती कर दी है।

निःसंदेह कुछ अपवाद भी हैं। उदाहरण के लिए वॉलमार्ट को लें, जिसके शेयरों में इस साल 15.6% की वृद्धि हुई है क्योंकि मुद्रास्फीति के दबाव के कारण उपभोक्ता व्यवहार में बदलाव से उसे लाभ हुआ है, जिससे खर्च योग्य आय कम हो रही है।

ऐसे में, अगले हफ्ते खुदरा दिग्गजों की कमाई का अपडेट निवेशकों के लिए एक महत्वपूर्ण विषय होगा।

सभी बातों पर विचार करने पर, निवेशक निकट अवधि में सावधानी बरतना चाह सकते हैं क्योंकि मेरी राय में वर्तमान माहौल आसन्न गिरावट के बीच इक्विटी में आपके जोखिम को बढ़ाने के लिए आदर्श नहीं है।

***

Buy or Sell? Get the answer with InvestingPro for Half of the Price This Black Friday!

Timely insights and informed decisions are the keys to maximizing profit potential. This Black Friday, make the smartest investment decision in the market and save up to 55% on InvestingPro subscription plans.

Whether you're a seasoned trader or just starting your investment journey, this offer is designed to equip you with the wisdom needed for more intelligent and profitable trading.

प्रकटीकरण: लेखन के समय, मेरे पास प्रोशेयर शॉर्ट एसएंडपी 500 ईटीएफ (एसएच), प्रोशेयर शॉर्ट क्यूक्यूक्यू ईटीएफ ( पीएसक्यू), और प्रोशेयर शॉर्ट रसेल 2000 ईटीएफ (आरडब्ल्यूएम)।

इसके अतिरिक्त, एनर्जी सेलेक्ट सेक्टर एसपीडीआर ईटीएफ (एनवाईएसई:एक्सएलई) और हेल्थ केयर सेलेक्ट सेक्टर एसपीडीआर ईटीएफ (एनवाईएसई:एक्सएलवी) पर मेरी लंबी स्थिति है।

मैं व्यापक आर्थिक माहौल और कंपनियों की वित्तीय स्थिति दोनों के चल रहे जोखिम मूल्यांकन के आधार पर व्यक्तिगत स्टॉक और ईटीएफ के अपने पोर्टफोलियो को नियमित रूप से पुनर्संतुलित करता हूं।

इस लेख में चर्चा किए गए विचार पूरी तरह से लेखक की राय हैं और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।