शिपिंग कॉर्पोरेशन ऑफ इंडिया में 7.5% की बढ़त; प्रोपिक्स AI स्ट्रैटेजी ने इसे पहले ही पहचान लिया

वित्तीय "ज्ञान" को संचयी के बजाय चक्रीय कहा जाता है, लेकिन यह अनुचित है। कम से कम पोर्टफोलियो प्रबंधन और डिज़ाइन के क्षेत्र में, शिक्षाविदों और धन प्रबंधकों ने पिछली आधी सदी में मिस्टर मार्केट के गूढ़ संकेतों को डिकोड करने में काफी प्रगति की है। चुनौती, लौकिक घोड़े को पानी तक ले जाकर, उसे पानी पिला रही है।

दाव बहुत ऊंचा है। इतिहास, वास्तव में, बताता है कि चूके हुए अवसर की लागत बहुत अधिक है, विक्टर हाघानी और जेम्स व्हाइट की एक नई किताब, जो एक धन प्रबंधन फर्म एल्म वेल्थ चलाते हैं, "द मिसिंग बिलियनेयर्स: ए गाइड टू बेटर फाइनेंशियल डिसीजन" कहती है। उदाहरण के तौर पर 19वीं सदी के उद्योगपति कॉर्नेलियस वेंडरबिल्ट का उपयोग करते हुए, लेखक रिपोर्ट करते हैं: जब 1877 में वेंडरबिल्ट की मृत्यु हुई, तो वह दुनिया के सबसे धनी व्यक्ति थे, और उनके बेटे, बिली को अपने पिता की 95% संपत्ति विरासत में मिली। “कमोडोर की मृत्यु के 70 वर्षों के भीतर, पारिवारिक संपत्ति बड़े पैमाने पर नष्ट हो गई थी। आज, वेंडरबिल्ट का कोई भी वंशज कॉर्नेलियस को विरासत में मिली विशाल संपत्ति में अपनी संपत्ति का पता नहीं लगा सकता है।

क्या हुआ? संक्षिप्त उत्तर: ख़राब धन प्रबंधन है। अधिक सटीक रूप से, निवेश पोर्टफोलियो के खराब डिज़ाइन और प्रबंधन, डी-संचय (खर्च) निर्णयों की देखरेख में समान रूप से खराब निर्णय से और भी बदतर हो जाते हैं।

गिल्डेड एज द्वारा विशाल संपत्ति बनाने के बाद से वित्तीय सलाह में सुधार हुआ है, लेकिन धन प्रबंधन में अदूरदर्शी निर्णय एक कठिन बारहमासी निर्णय हैं। हघानी और व्हाइट फोर्ब्स द्वारा प्रकाशित आंकड़ों का हवाला देते हैं, जिसमें अनुमान लगाया गया है कि 2022 में "संयुक्त राज्य अमेरिका में 700 से अधिक अरबपति थे, और आपको एक भी ऐसे व्यक्ति को खोजने के लिए संघर्ष करना होगा जो 1900 से किसी करोड़पति पूर्वज के पास अपनी संपत्ति का पता लगाता हो।" वास्तव में, "आज के अमेरिकी अरबपतियों में से 10% से भी कम लोग 1982 में प्रकाशित पहली फोर्ब्स 400 रिच लिस्ट के सदस्यों के वंशज हैं। यहां तक कि 1982 की उस सूची में सबसे कम संपत्ति वाले परिवार, 'सिर्फ' $ 100 मिलियन के साथ, चार अरबपति परिवारों को जन्म देना चाहिए था आज।"

धन देने के समर्पित प्रयासों का हिसाब-किताब रखने के बाद भी, अरबपतियों का अनुपस्थित रहना आश्चर्यजनक है। "हमारा कहना यह है कि जब अच्छे वित्तीय निर्णय लेने की बात आती है, तो सामूहिक रूप से हम सभी को वास्तव में एक बड़ी और व्यापक समस्या का सामना करना पड़ता है।"

तथाकथित लापता अरबपतियों को जिन नुकसानों का सामना करना पड़ा, उनमें कुछ स्पष्ट गलतियाँ शामिल हैं, जैसे जोखिम लेने के मामले में बहुत आक्रामक होना और बहुत तेजी से बहुत अधिक खर्च करना। संभवतः सबसे महत्वपूर्ण निर्णय, और जिस पर पुस्तक का मुख्य फोकस है, वह आकार निर्धारण निर्णय के रूप में जाना जाता है - जोखिम वाली संपत्तियों में निवेश करने के लिए धन का इष्टतम हिस्सा, या समय के अंतराल पर कितना खर्च करना है यह निर्धारित करने के लिए समकक्ष। इस शेयर का अनुमान लगाना "निवेश का सबसे महत्वपूर्ण हिस्सा है," लेखक लिखते हैं।

हघानी ने द कैपिटल स्पेक्टेटर को हाल ही में एक साक्षात्कार में बताया कि अच्छी खबर यह है कि साइजिंग निर्णय पर शोध की एक लंबी वंशावली है, जो आधुनिक युग से शुरू होती है। इसकी शुरुआत 1940 के दशक में जॉन वॉन न्यूमैन के गेम थ्योरी शोध से होती है। वह बताते हैं कि मूल लक्ष्य: "जोखिम-समायोजित आधार पर अपेक्षित धन को अधिकतम करना - जोखिम के अधिकतम स्तर पर एक सीमा लगाना।"

निवेश के आकार के निर्णयों के लिए एक मात्रात्मक समाधान की रूपरेखा 1956 में जॉन केली (केली मानदंड) द्वारा दी गई थी और बाद में, कुछ अलग दृष्टिकोण से, 1969 में रॉबर्ट मेर्टन द्वारा मेर्टन शेयर के रूप में जाना जाता है। "द मिसिंग बिलियनेयर्स" की एक उचित मात्रा उत्तरार्द्ध के निहितार्थों का विश्लेषण करती है, और सही भी है, क्योंकि यह सूचित पोर्टफोलियो डिजाइन और प्रबंधन की आधारशिला है। वास्तव में, पुस्तक की चतुराईपूर्ण समीक्षा और मेर्टन शेयर पद्धति का पुनर्निर्माण "द मिसिंग बिलियनेयर्स" को निवेश शैली के भीतर हाल की पुरानी पुस्तकों की अवश्य पढ़ी जाने वाली छोटी सूची में ले जाता है।

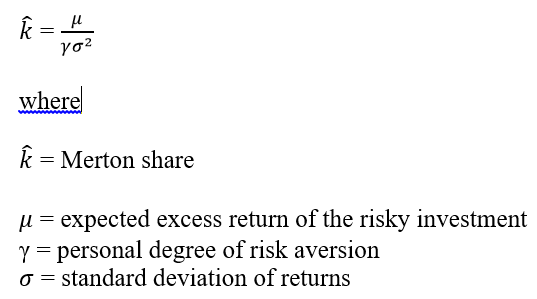

बुनियादी स्तर पर, मेर्टन शेयर फॉर्मूला जितना सुंदर है उतना ही सरल भी है:

उदाहरण के तौर पर, "द मिसिंग बिलियनेयर्स" स्टॉक/बॉन्ड के 60%/40% पोर्टफोलियो को सही ठहराने के लिए आवश्यक इनपुट को रिवर्स इंजीनियर करने के लिए मेर्टन शेयर का उपयोग करता है, जो एक लोकप्रिय परिसंपत्ति आवंटन बेंचमार्क है। समाधान 20% वार्षिक मानक विचलन और इक्विटी के लिए अनुमानित 5% अतिरिक्त रिटर्न के साथ 2 के "सामान्य" जोखिम से बचने के एक मोटे अनुमान की ओर इशारा करता है। हालाँकि कुछ बाजार पंडितों ने शिकायत की है कि 60/40 बेंचमार्क व्यक्तिपरक है और इसलिए संदिग्ध है, मेर्टन शेयर विश्लेषण अन्यथा सुझाव देता है, हाघानी और व्हाइट बताते हैं:

"शायद 60/40 अनुशंसित स्टॉक/बॉन्ड आवंटन इतना मनमाना नहीं है जितना यह लग सकता है, यह देखते हुए कि 1900 के बाद से, अमेरिकी सरकारी बॉन्ड से अधिक अमेरिकी स्टॉक का वास्तविक रिटर्न लगभग 6% प्रति वर्ष था।"

मेर्टन का अधिक व्यावहारिक अनुप्रयोग समय क्षितिज और अपेक्षित रिटर्न का अनुमान लगाने की महत्वपूर्ण गणना में कारकों को साझा करता है। मुख्य अंतर्दृष्टि यह है कि जोखिम और रिटर्न के लिए उभरते दृष्टिकोण को प्रतिबिंबित करने के लिए गतिशील परिसंपत्ति आवंटन की आवश्यकता होती है। इससे हाघानी और व्हाइट को यह समीक्षा करने में मदद मिलती है कि वे समय के माध्यम से परिसंपत्ति आवंटन के प्रबंधन के लिए एक आधार के रूप में क्या देखते हैं: प्रोफेसर रॉबर्ट शिलर के चक्रीय रूप से समायोजित के आधार पर, शेयर बाजार के लिए पूर्व-रिटर्न की गणना - मेर्टन शेयर फॉर्मूला में अंश - आय उपज के माध्यम से। मूल्य-से-आय अनुपात (सीएपीई), और मुद्रास्फीति-समायोजित बांड पैदावार (मुद्रास्फीति-सूचकांकित कोषागार (टीआईपीएस) द्वारा अनुमानित)।

इक्विटी के लिए अपेक्षित प्रदर्शन का उतार-चढ़ाव एक गतिशील परिसंपत्ति आवंटन रणनीति की नींव बनाता है जो बाजार मूल्यांकन की बदलती स्थिति से सूचित होता है। अंतिम परिणाम: अपेक्षित रिटर्न अपेक्षाकृत अधिक (कम) होने पर इक्विटी भार बढ़ाएं (कम करें)।

1997 के अंत (टीआईपीएस के लिए सबसे प्रारंभिक तिथि) के बाद से स्थिर 65% स्टॉक/35% टिप्स पोर्टफोलियो की तुलना में, परिणाम गतिशील रणनीति के पक्ष में हैं। बैकटेस्ट को 1900 तक विस्तारित करना (1997 से पहले टीआईपीएस के लिए एक प्रॉक्सी बनाकर) शेयर बाजार के प्रदर्शन के उतार-चढ़ाव वाले दृष्टिकोण के आधार पर इक्विटी एक्सपोजर को समायोजित करने के लिए समान रूप से उत्साहजनक परिणाम उत्पन्न करता है। इससे भी बेहतर: ऐतिहासिक शार्प अनुपात के अनुसार, गतिशील रणनीति जोखिम-समायोजित आधार पर भी बेहतर प्रदर्शन करती है।

"और भी उल्लेखनीय," लेखक रिपोर्ट करते हैं, गतिशील रणनीति "अमेरिकी इक्विटी में 100% बेहतर प्रदर्शन करती है, जिसने 40% अधिक जोखिम के साथ कम कुल रिटर्न उत्पन्न किया है।"

लेखक यह समझाने में सावधानी बरतते हैं कि मेर्टन शेयर के माध्यम से कमाई उपज-आधारित रणनीति, एक विश्लेषणात्मक उपकरण है, और एक ऐसा उपकरण है जो सभी समय अवधियों के लिए हर समय बाजार-पिटाई परिणामों की कोई गारंटी नहीं देता है। आख़िरकार, यह वित्त है, भौतिकी नहीं। वे यह भी सलाह देते हैं कि बुनियादी सेटअप को कई तरीकों से अनुकूलित और संशोधित किया जा सकता है - उदाहरण के लिए, एक गति घटक जोड़ना। लेकिन एक मूलभूत अवधारणा के रूप में, "द मिसिंग बिलियनेयर्स" एक गतिशील परिसंपत्ति आवंटन रणनीति के निर्माण के लिए एक आकर्षक खाका प्रदान करता है और निवेशकों को विवरणों की समीक्षा करने में अच्छी मदद मिलती है।

मुख्य बात वित्त के अच्छे से पढ़े-लिखे छात्रों को परिचित होनी चाहिए, अर्थात्: पोर्टफोलियो रणनीति डिजाइन करने के लिए जोखिम को ध्यान में रखना आवश्यक है। इस बिंदु पर, कोई बहस नहीं है, यह बताते हुए कि निवेश क्षेत्र में सर्वसम्मति का एकमात्र क्षेत्र क्या हो सकता है।

दोष, यदि आप इसे ऐसा कह सकते हैं, एक गतिशील परिसंपत्ति आवंटन रणनीति को प्रबंधित करने के लिए आवश्यक अतिरिक्त काम है, बनाम केवल स्थिर भार को अपनाना और समय-समय पर पुनर्संतुलन करना। इस बात पर मतभेद होंगे कि कौन सा दृष्टिकोण अधिक व्यावहारिक है। गतिशील मॉडल के बचाव में, हाघानी और व्हाइट ने संख्याओं को कम करने के मुख्य लाभ का सारांश दिया:

“इसमें कोई संदेह नहीं है, एक गतिशील रणनीति को लागू करना अधिक जटिल है और एक स्थिर-भार नीति का पालन करने की तुलना में अधिक ध्यान देने की आवश्यकता है। दूसरी ओर, किसी निवेशक के लिए नियम-आधारित गतिशील दृष्टिकोण अपनाना आसान हो सकता है क्योंकि यह बदलती दुनिया के सामने उत्तरदायी महसूस करने की निवेशक की इच्छा को पूरा कर सकता है।

सीधे शब्दों में कहें तो, परिसंपत्ति आवंटन के लिए एक ठोस मात्रात्मक पद्धति के साथ व्यवहारिक जोखिम प्रबंधन के एक तत्व को संयोजित करने का अवसर विजेता के घेरे में भविष्य के अरबपतियों को बनाए रखने की खोज में एक कठिन कार्य है।