ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

कृत्रिम बुद्धिमत्ता चिप्स की बढ़ती मांग के बीच सेमीकंडक्टर उद्योग में एनवीडिया-एएमडी प्रतिद्वंद्विता बढ़ सकती है।

जबकि एनवीडिया ने 2023 में 240% की वृद्धि हासिल की, एएमडी 2024 में बाजार हिस्सेदारी के लिए चिप निर्माता को चुनौती देने के लिए तैयारी कर रहा है।

सेमीकंडक्टर युद्ध का मैदान एएमडी की विकास पहल के खिलाफ एनवीडिया की वित्तीय ताकत को देखता है, जो आगामी वर्ष में एक गतिशील संघर्ष के लिए मंच तैयार करता है।

2023 में, सेमीकंडक्टर उद्योग में उल्लेखनीय वृद्धि देखी गई, जो चिप्स की बढ़ती मांग से प्रेरित थी, विशेष रूप से कृत्रिम बुद्धिमत्ता (एआई) क्षेत्र के तेजी से विस्तार के साथ।

विशेष रूप से, एनवीडिया (NASDAQ:NVDA) और एडवांस्ड माइक्रो डिवाइसेज (NASDAQ:AMD), जो अपने उच्च-प्रदर्शन चिप्स के लिए प्रसिद्ध हैं, ने लगातार सुर्खियां साझा की हैं।

दैनिक जीवन के विभिन्न पहलुओं में कृत्रिम बुद्धिमत्ता के व्यापक एकीकरण ने चिप निर्माताओं के लिए पर्याप्त राजस्व वृद्धि को प्रेरित किया है। नतीजतन, इन कंपनियों के शेयरों में पिछले कुछ वर्षों में महत्वपूर्ण लाभ हुआ है, जो उनके उत्पादों की बढ़ती मांग से प्रेरित है।

एनवीडिया के शेयर, जो चिप उत्पादन में बाजार हिस्सेदारी पर हावी हैं, वर्ष की शुरुआत से मूल्य में लगभग 240% की वृद्धि हुई है। इस बीच, 2023 के अंत तक एडवांस्ड माइक्रो डिवाइसेज के शेयरों में 112% की बढ़ोतरी हुई है।

मार्केट लीडर, एनवीडिया, GPU व्यवसाय में अपने अनुभव के लाभ के साथ कृत्रिम बुद्धिमत्ता क्षेत्र पर बहुत तेजी से हावी होकर एक कदम आगे बढ़ने में कामयाब रही है।

दूसरी ओर, इसका छोटा प्रतिद्वंद्वी एएमडी एक अधिक शक्तिशाली चिपसेट लॉन्च करने की तैयारी कर रहा है, जिसमें अगले साल अपनी बाजार हिस्सेदारी बढ़ाने की क्षमता है, जबकि 2023 में स्थापित महत्वपूर्ण सहयोगों के साथ खुद का नाम बना रहा है।

हालांकि यह स्पष्ट है कि कृत्रिम बुद्धिमत्ता क्षेत्र आने वाले वर्षों में और अधिक प्रतिस्पर्धी हो जाएगा, ऐसा लगता है कि चिप निर्माता इस क्षेत्र में मांग को पूरा करने के लिए इसी तरह की प्रतिस्पर्धा में प्रवेश करेंगे।

यह प्रतिस्पर्धा सेमीकंडक्टर उद्योग के विकास में योगदान देगी और यह आश्चर्य की बात नहीं होगी कि दीर्घकालिक निवेशक अपने पोर्टफोलियो का अधिक हिस्सा चिप निर्माताओं को आवंटित करेंगे।

एएमडी 2024 में बाजार हिस्सेदारी हासिल करना जारी रखेगा?

यह ज्ञात है कि एआई द्वारा उपयोग किए जाने वाले चिप बाजार में एनवीडिया की वर्तमान में 80% से अधिक की विशाल बाजार हिस्सेदारी है।

हालाँकि, जैसे-जैसे एआई कंपनियों का विकास जारी है और अपने उत्पादों को विकसित करने वाली कंपनियों की संख्या में वृद्धि जारी है, यह देखा जा सकता है कि चिप बाजार में वृद्धि के कारण एनवीडिया को अपनी बाजार हिस्सेदारी बनाए रखने के लिए संघर्ष करना पड़ेगा।

वास्तव में, एएमडी ने संकेत दिया है कि वह पिछले कुछ महीनों में हासिल की गई सफलताओं के साथ 2024 में अपना नाम और अधिक उल्लेखित करेगा।

अंततः, मेटा और माइक्रोसॉफ्ट जैसे तकनीकी दिग्गजों ने एएमडी के इंस्टिंक्ट एमआई300एक्स एआई चिप का उपयोग करने के अपने इरादे की घोषणा की, जो इस क्षेत्र में एनवीडिया पर निर्भरता को कम करने के लिए एक महत्वपूर्ण कदम है।

यदि एएमडी इस लाभ का लाभ उठा सकता है और इष्टतम प्रदर्शन के साथ एनवीडिया के लिए अधिक लागत प्रभावी विकल्प प्रदान कर सकता है, तो यह 2024 में मजबूत वृद्धि देख सकता है।

अगले साल, AMD अपनी MI300X चिप श्रृंखला में नवीनतम लॉन्च करेगा और यह अब तक का सबसे शक्तिशाली GPU होने का दावा करता है।

अपने बाज़ार को बढ़ाने में एएमडी का एक अन्य लाभ इसकी उत्पाद विविधता है। उत्पादों की एक विस्तृत श्रृंखला के साथ, एएमडी के पास राजस्व धाराएं हैं जो उद्योग में व्यवधान की स्थिति में अपने बड़े एआई-केंद्रित प्रतिद्वंद्वी की तुलना में अधिक लचीली हो सकती हैं।

Source: InvestingPro

फिर भी, 1.2 ट्रिलियन डॉलर के बाजार पूंजीकरण, एएमडी से लगभग चार गुना और मजबूत वित्तीय स्थिति के साथ, एनवीडिया बाजार की अस्थिरता का सामना करने के लिए अच्छी स्थिति में है।

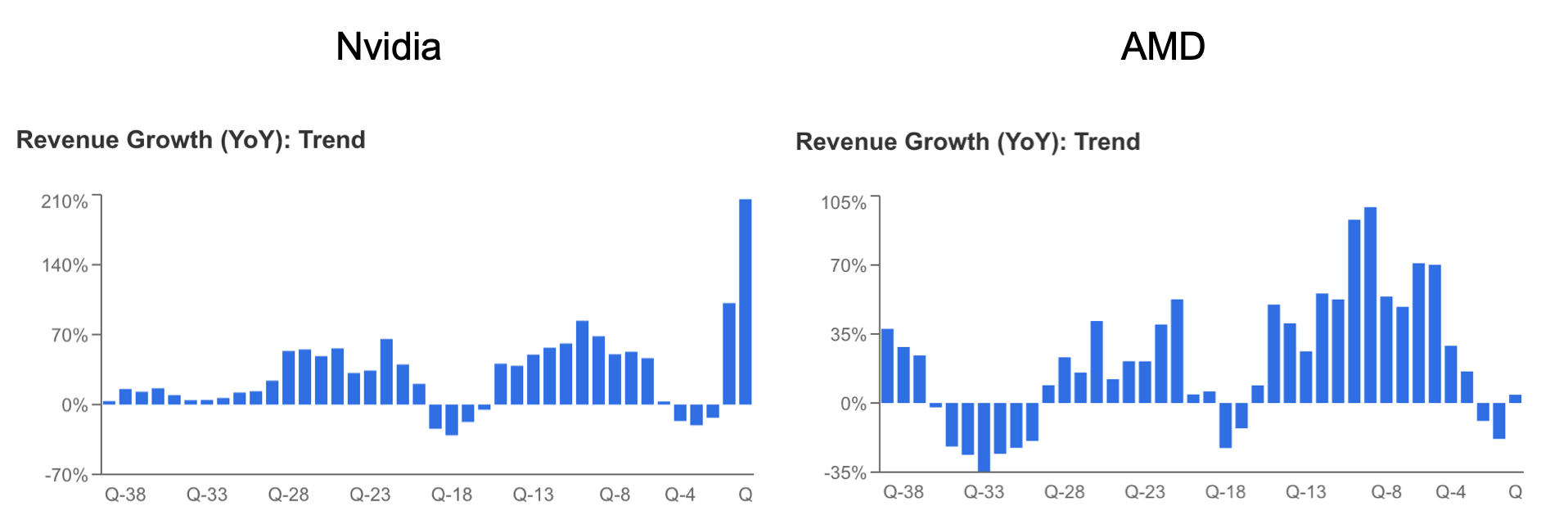

एनवीडिया ने अपनी अंतिम तिमाही की वित्तीय रिपोर्ट में $18.1 बिलियन के साथ अपने राजस्व में साल-दर-साल 205.5% की वृद्धि करने में भी कामयाबी हासिल की। राजस्व वृद्धि का मुख्य कारक, जैसा कि अपेक्षित था, कृत्रिम बुद्धिमत्ता चिप की बिक्री में 280% की वृद्धि थी।

इसकी तुलना में, एएमडी ने $5.8 बिलियन का तिमाही राजस्व दर्ज किया, जो कि 4.2% की साल-दर-साल राजस्व वृद्धि से कहीं अधिक मामूली है।

दूसरी ओर, जबकि एएमडी को एआई स्टॉक स्पेस में एक उभरती हुई कंपनी के रूप में सस्ता होने की उम्मीद है, एनवीडिया के पास कुछ डेटा हैं जो बताते हैं कि यह अपने बाजार आकार को देखते हुए वित्तीय रूप से अधिक आकर्षक है।

उचित मूल्य विश्लेषण: कौन सा स्टॉक बेहतर है?

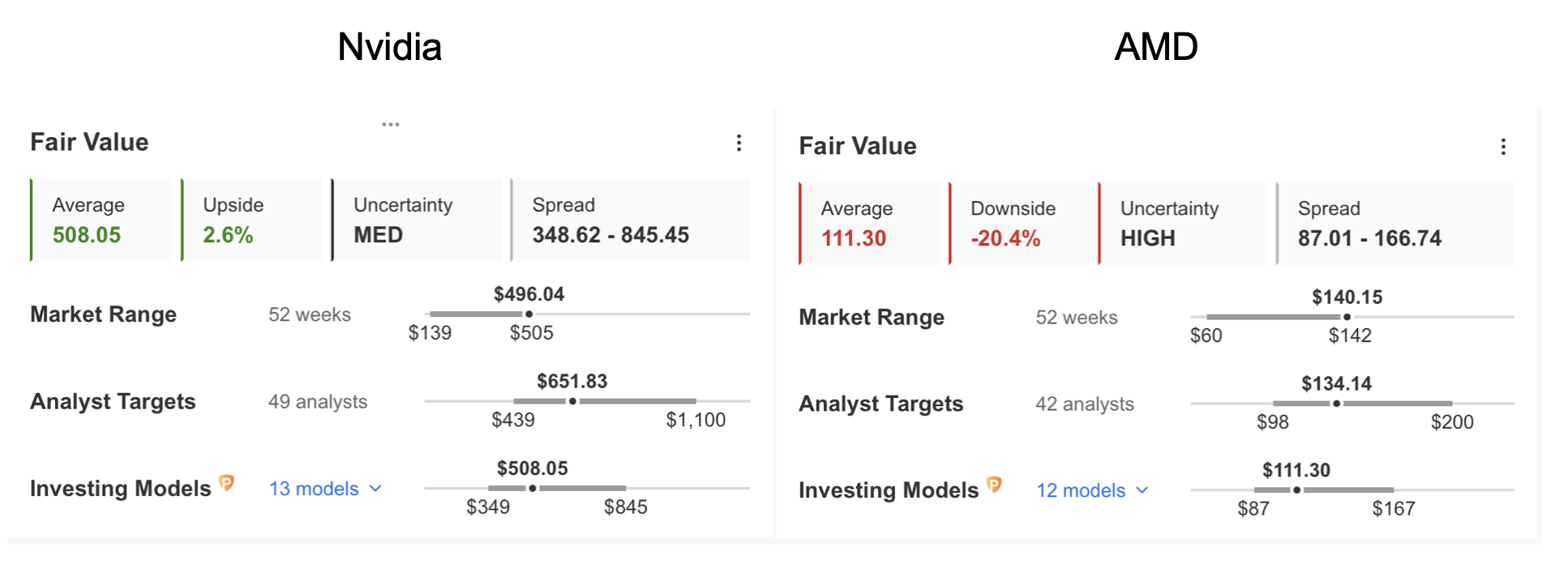

इन्वेस्टिंगप्रो के उचित मूल्य विश्लेषण से पता चलता है कि वित्तीय मॉडलिंग के आधार पर दोनों कंपनियों के मूल्य अनुमानों की तुलना करने पर एनवीडिया अपने उचित मूल्य के करीब है।

एक वर्ष के भीतर $110 के स्तर तक सुधार के पूर्वानुमान के साथ, एएमडी के शेयर का मूल्य 20% अधिक है।

Source: InvestingPro

इस बीच, इन्वेस्टिंगप्रो प्लेटफॉर्म पर उचित मूल्य विश्लेषण के साथ, महत्वपूर्ण वित्तीय मॉडल की गणना मूल्य के आधार पर की जाती है और कंपनियों की वित्तीय संरचना के अनुसार एक तुलनीय मूल्य पूर्वानुमान प्रस्तुत किया जाता है।

इस तरह आप एक-एक करके कंपनियों के अनुपात का विश्लेषण करने की परेशानी से बच सकते हैं।

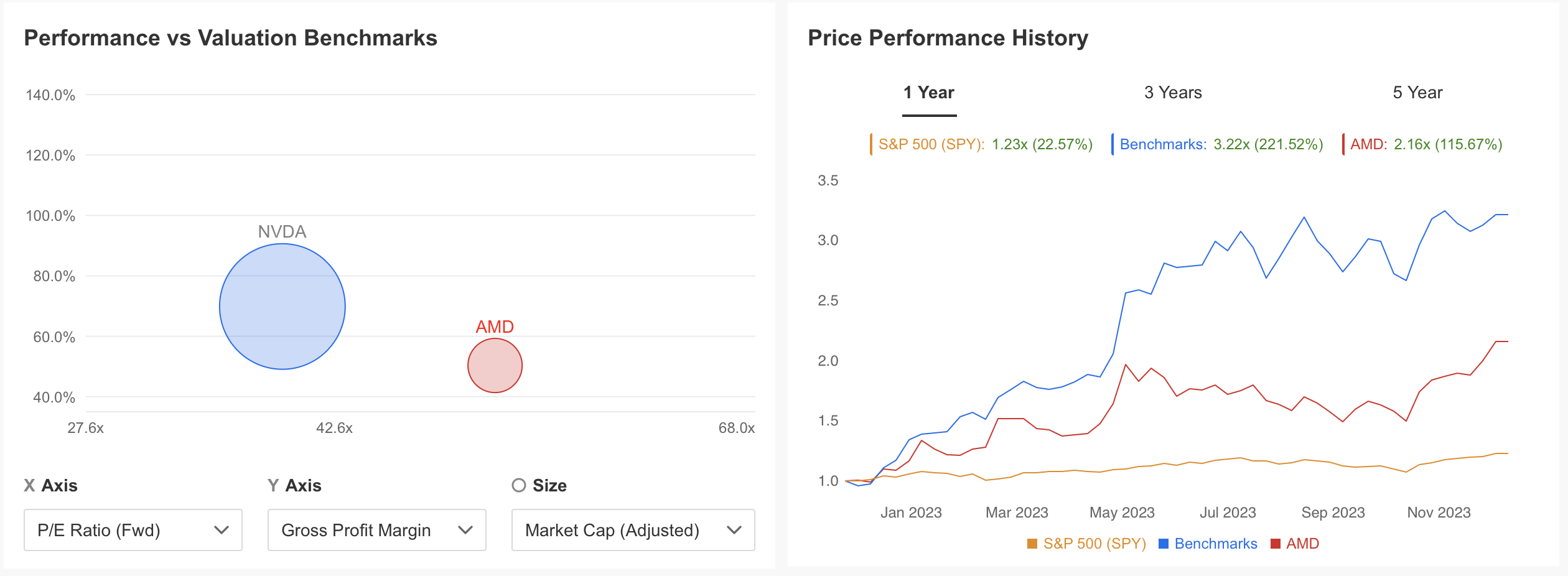

यदि हम सकल लाभ और मूल्य/आय अनुपात के अनुसार दोनों चिप निर्माताओं की तुलना करते हैं, तो हमें उचित मूल्य विश्लेषण के समान तस्वीर दिखाई देती है।

जबकि एनवीडिया अपने सकल लाभ मार्जिन के साथ बेहतर स्थिति में है, यह अपने बाजार पूंजीकरण के बावजूद मूल्य/आय अनुपात के अनुसार एएमडी से सस्ता दिखता है।

इसके अलावा, चार्ट में देखा जा सकता है कि दोनों स्टॉक S&P 500 से काफी ऊपर रिटर्न देते हैं।

निष्कर्ष: 2024 में किस स्टॉक का पलड़ा भारी हो सकता है?

एएमडी की वर्तमान वित्तीय स्थिति के व्यापक विश्लेषण में, इन्वेस्टिंगप्रो ने कई फायदों पर प्रकाश डाला:

- नि:शुल्क नकदी प्रवाह शुद्ध लाभ से अधिक।

- 2023 में अनुमानित शुद्ध लाभ वृद्धि।

- अल्पकालिक देनदारियों पर तरल संपत्तियों की अधिकता।

हालाँकि, कंपनी को कुछ नुकसानों का सामना करना पड़ता है, जिनमें शामिल हैं:

- प्रति शेयर आय में गिरावट का रुझान।

- एक उच्च कीमत/कमाई अनुपात।

- पिछले 3 महीनों में वृद्धि के आधार पर अधिक खरीददारी की स्थिति।

- उच्च स्टॉक अस्थिरता।

एनवीडिया की ओर मुड़ते हुए, कंपनी निम्नलिखित विशेषताओं का दावा करती है:

- राजस्व वृद्धि में तेजी।

- मजबूत आय के साथ लाभांश भुगतान की उच्च संभावना।

- शुद्ध लाभ में वार्षिक वृद्धि।

- अल्पकालिक लाभ वृद्धि के सापेक्ष कम कीमत/आय अनुपात।

- सेक्टर नेतृत्व।

संक्षेप में, एनवीडिया और एएमडी दोनों एआई के प्रभाव से संचालित सेमीकंडक्टर उद्योग में अपनी उच्च क्षमता बनाए रखने के लिए तैयार हैं।

जबकि एनवीडिया मौलिक विश्लेषण के आधार पर स्पष्ट नेता के रूप में उभरता है, एएमडी एनवीडिया के 2023 के समान प्रदर्शन की क्षमता दिखाता है यदि यह आने वाले वर्ष में अपनी विकास रणनीति को प्रभावी ढंग से प्रबंधित करता है।

***

You can easily determine whether a company is suitable for your risk profile by conducting a detailed fundamental analysis on InvestingPro according to your criteria. This way, you will get highly professional help in shaping your portfolio.

In addition, you can sign up for InvestingPro, one of the most comprehensive platforms in the market for portfolio management and fundamental analysis, much cheaper with the biggest discount of the year (up to 60%), by taking advantage of our extended Cyber Monday deal.

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए कोई आग्रह, प्रस्ताव, सलाह या सिफ़ारिश नहीं है, इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहूंगा कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है और इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।