ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

पिछले दो वर्षों में अमेरिकी बांड बाजार का सफर कठिन रहा है, लेकिन पिछले दो महीनों में हुई जोरदार तेजी से पता चलता है कि सबसे बुरा समय बीत चुका है।

2024 के दृष्टिकोण की हालिया फसल से चेरी-पिकिंग एनालिटिक्स, जो वर्ष के इस समय मौसमी मानक हैं, यह सोचने के लिए प्रेरणा प्रदान करता है कि नया साल फेडरल रिजर्व द्वारा ब्याज दरों में वृद्धि शुरू करने के बाद से निश्चित आय पर होने वाले नुकसान को और अधिक (सभी?) उलट सकता है। मार्च 2022.

अमेरिकी बॉन्ड बाजार के लिए एक ETF प्रॉक्सी, वैनगार्ड टोटल बॉन्ड मार्केट (NASDAQ:BND) में तेजी से वृद्धि हुई है, लेकिन यह अभी भी 2021 के स्तर से काफी नीचे है। तेजी की व्याख्या: यह मानते हुए कि मैक्रो स्थितियां सहायक हैं, अभी भी चलने के लिए बहुत जगह है।

आने वाले वर्ष में बांड की कीमतों के लिए महत्वपूर्ण कारक, निश्चित रूप से, मुद्रास्फीति का मार्ग है। हाल का इतिहास इस उम्मीद के लिए समर्थन प्रदान करता है कि मूल्य निर्धारण का दबाव कम होता रहेगा और फेडरल रिजर्व के 2% लक्ष्य के करीब पहुंच जाएगा।

वॉल स्ट्रीट जर्नल की रिपोर्ट:

"फेडरल रिजर्व मुद्रास्फीति पर अपनी लड़ाई जीत रहा है, अमेरिकियों के उत्साह को बढ़ा रहा है और अधिक आश्वासन दे रहा है कि अमेरिकी अर्थव्यवस्था कीमतों को नियंत्रण में लाकर मंदी से बच सकती है।"

वाणिज्य विभाग ने शुक्रवार को कहा कि फेड का पसंदीदा मुद्रास्फीति माप, व्यक्तिगत-उपभोग व्यय मूल्य सूचकांक, पिछले महीने की तुलना में नवंबर में 0.1% गिर गया, जो अप्रैल 2020 के बाद पहली गिरावट है। इस वर्ष कीमतें 2.6% बढ़ीं, जो फेड के 2% लक्ष्य से ज्यादा दूर नहीं हैं।

कैपिटल इकोनॉमिक्स के उप मुख्य अमेरिकी अर्थशास्त्री एंड्रयू हंटर सलाह देते हैं:

"किराया मुद्रास्फीति में और तेज मंदी अभी भी पाइपलाइन में है, कोई विश्वसनीय कारण देखना मुश्किल है कि आने वाले महीनों में वार्षिक मुद्रास्फीति दर 2% लक्ष्य पर वापस क्यों नहीं आएगी।"

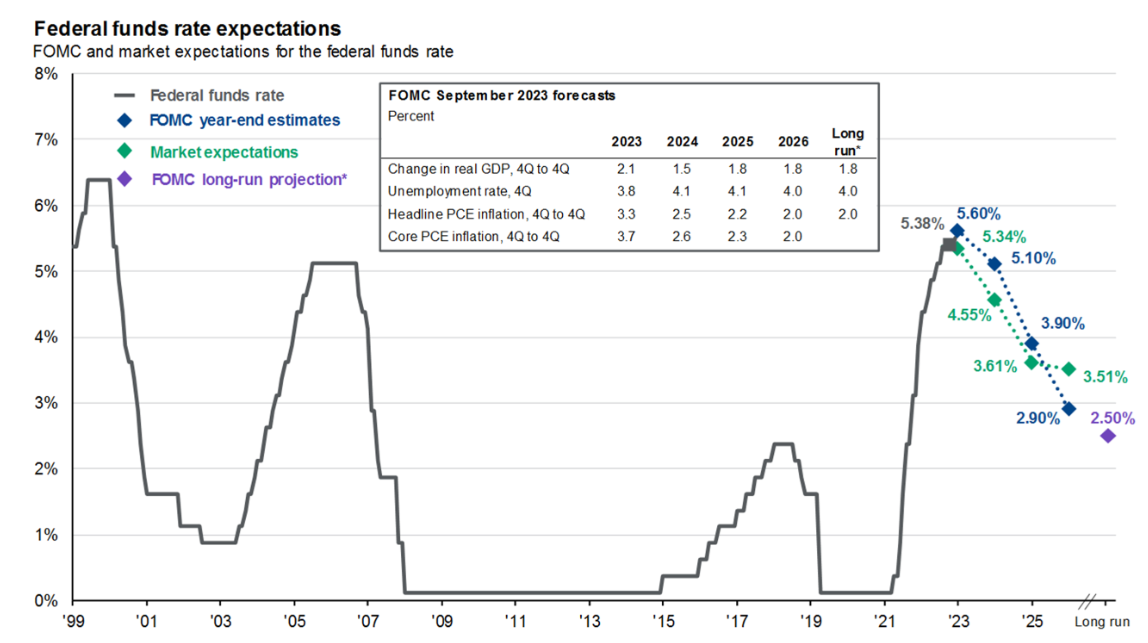

ऐसा प्रतीत होता है कि फेडरल रिजर्व आशावादी दृष्टिकोण के साथ है। जेपी मॉर्गन के एक चार्ट के सौजन्य से, फेड के वर्तमान दृष्टिकोण में आने वाले महीनों में मुद्रास्फीति और इसकी लक्ष्य दर में गिरावट देखी गई है।

एमजी इन्वेस्टमेंट्स को अपेक्षित रुझान में एक अवसर दिख रहा है।

फर्म ने अपने 2024 आउटलुक में बताया है, "अब अवधि जोड़ने का तर्क हमारे इस विश्वास पर आधारित है कि समय और मूल्यांकन दोनों सरकारी बांड बाजारों में निवेश के लिए अनुकूल हैं।"

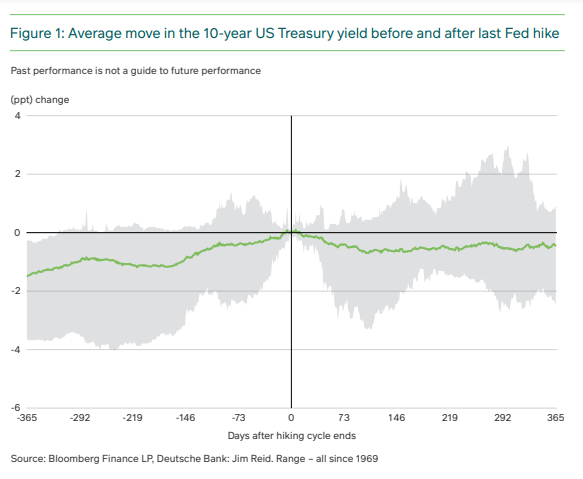

“ऐतिहासिक रूप से, फेडरल रिजर्व (फेड) द्वारा अपने लंबी पैदल यात्रा चक्र को समाप्त करने के बाद अमेरिकी ट्रेजरी उपज में बढ़ोतरी की प्रवृत्ति रही है।

डॉयचे बैंक (ETR:DBKGn) के शोध से पता चलता है कि सबसे बड़ी गिरावट आम तौर पर पिछली बढ़ोतरी के तीन महीनों के भीतर देखी जाती है - यह 3 प्रतिशत अंक तक भी रही है, जो लगभग 7 के पूंजीगत लाभ के बराबर है। % (आकृति 1)।"

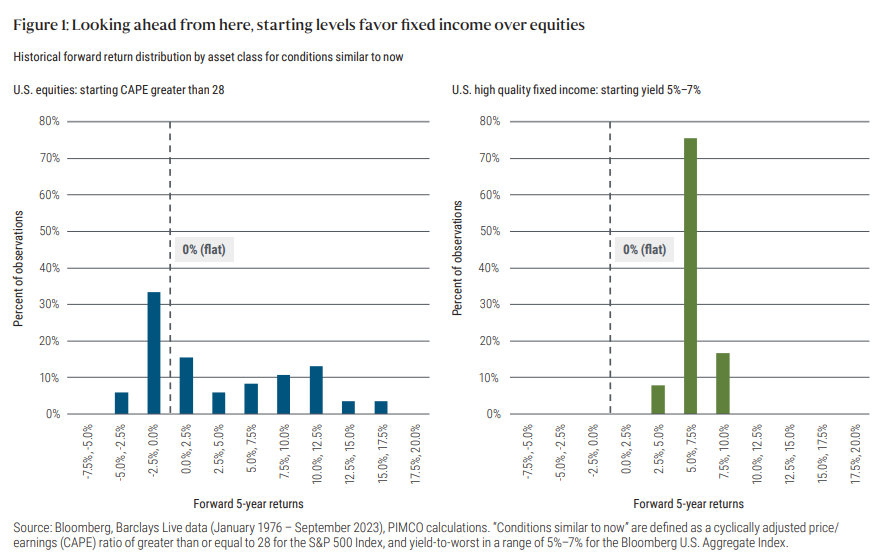

पिम्को की सलाह है कि यह "बॉन्ड के लिए प्राइम टाइम" है। अपनी नवंबर परिसंपत्ति आवंटन रिपोर्ट में, विश्लेषकों ने लिखा: “हम बहु-परिसंपत्ति पोर्टफोलियो में निश्चित आय का दृढ़ता से समर्थन करते हैं।

वर्तमान मूल्यांकन और चुनौतीपूर्ण आर्थिक विकास और घटती मुद्रास्फीति के दृष्टिकोण को देखते हुए, हमारा मानना है कि बांड शायद ही कभी इक्विटी की तुलना में अधिक आकर्षक दिखाई देते हैं। हम वृहद और बाजार जोखिमों के मद्देनजर पोर्टफोलियो लचीलेपन को बनाए रखने पर भी ध्यान दे रहे हैं।''

स्टॉक के मुकाबले बांड को प्राथमिकता देने के पिम्को के तर्क का एक प्रमुख हिस्सा: मूल्यांकन।

"हालांकि हमेशा एक सही संकेतक नहीं होता है, बांड पैदावार या इक्विटी गुणकों के शुरुआती स्तर ऐतिहासिक रूप से भविष्य के रिटर्न का संकेत देते हैं।"

कम अपेक्षित मुद्रास्फीति के एक-दो कारक और फेड दर में कटौती के अनुमान उच्च बांड कीमतों के लिए बैल के पूर्वानुमान के मूल में हैं। फेड फंड फ़्यूचर्स का मूल्य निर्धारण 77% संभावना में किया जा रहा है कि पहली दर में कटौती 20 मार्च एफओएमसी बैठक में होगी।

यदि डेक में कोई जोकर है, तो यह आने वाले मुद्रास्फीति डेटा में उल्टा आश्चर्य के रूप में खुद को प्रकट करेगा। हालाँकि, फिलहाल, कुछ मुद्रास्फीति अनुमानों और सर्वेक्षणों से पता चलता है कि 2024 तक सुधार हो चुका है और मूल्य निर्धारण का दबाव कम होता रहेगा।

"हालांकि कुछ अस्थिरता जारी रह सकती है, हमारा मानना है कि ब्याज दरें चरम पर हैं," श्वाब सेंटर फॉर फाइनेंशियल रिसर्च के मुख्य निश्चित आय रणनीतिकार कैथी जोन्स ने भविष्यवाणी की है। "हमें 2024 में निवेशकों के लिए कम ट्रेजरी पैदावार और सकारात्मक रिटर्न की उम्मीद है।"