ईरान पर अमेरिकी हमले: ट्रंप का कहना है ऑपरेशन "समय से आगे," CNBC रिपोर्ट

- पिछले साल के प्रभावशाली प्रदर्शन के आधार पर, उबर के स्टॉक में आगामी आय रिपोर्ट से पहले उछाल आया।

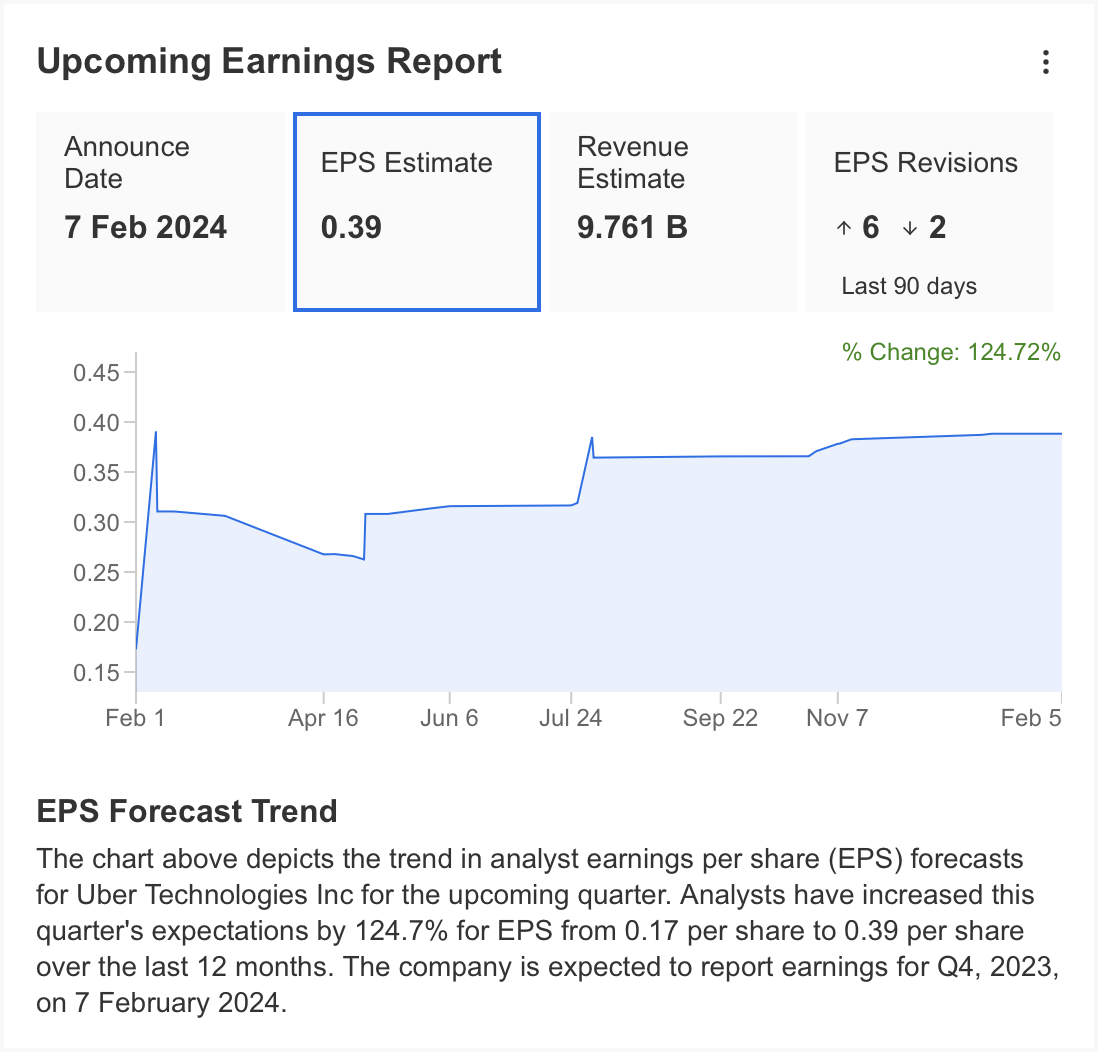

- $9.76 बिलियन की आय अनुमान, 5% क्यूओक्यू वृद्धि, और $0.39 प्रति शेयर आय, 14.7% वृद्धि के साथ, उबर का लक्ष्य 30% सकल मार्जिन को बनाए रखते हुए पिछले राजस्व गिरावट से उबरना है।

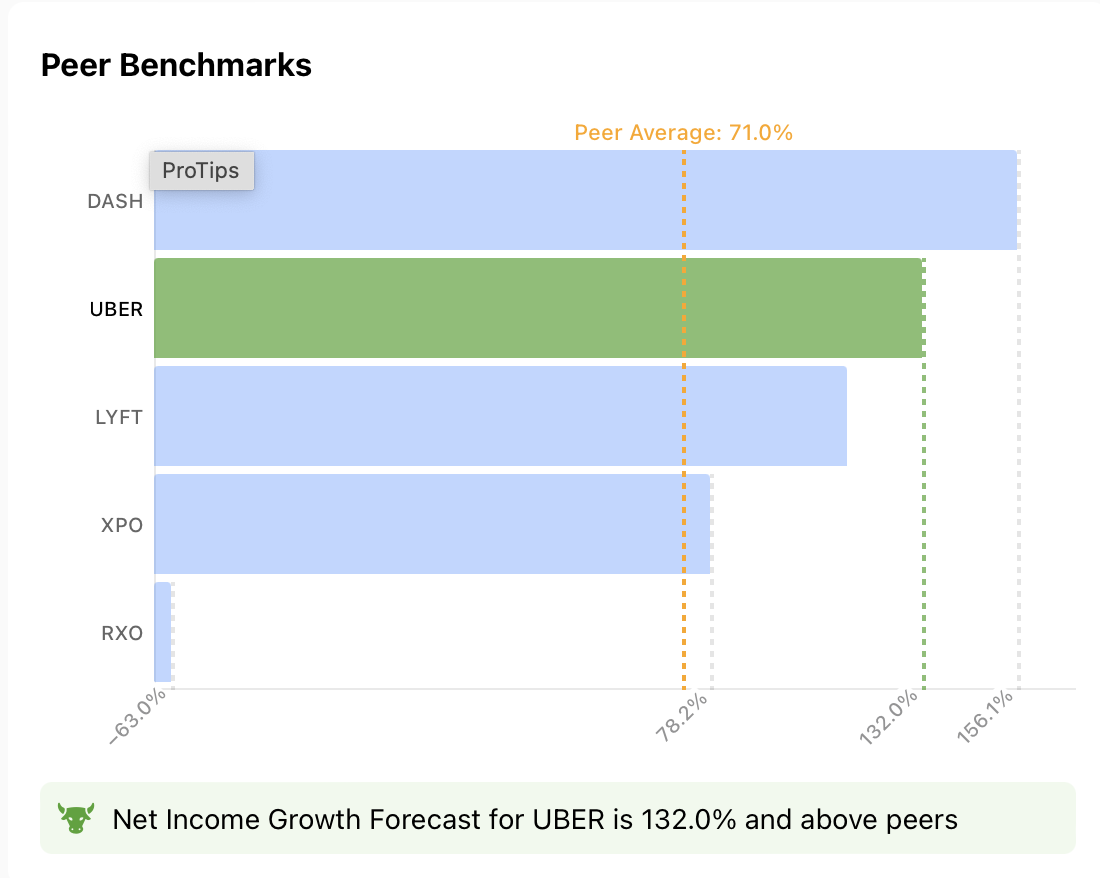

- प्रोटिप्स विश्लेषण से पता चलता है कि इस वर्ष उबर की संभावित लाभ वृद्धि 132% होगी, लेकिन चुनौतियों में उच्च परिचालन लागत, तीव्र बाजार प्रतिस्पर्धा और आर्थिक मंदी के बारे में चिंताएं शामिल हैं।

In 2024, invest like the big funds from the comfort of your home with our AI-powered ProPicks stock selection tool. Learn more here>>

अमेरिकी शेयरों में जारी तेजी के बीच, राइड-हेलिंग दिग्गज उबर (NYSE:UBER) ने 2023 से अपनी ऊपर की गति को बनाए रखने में कामयाबी हासिल की है, जो एक सर्वकालिक उच्च स्तर पर पहुंच गया है और कल के प्री- से पहले $70 के निशान तक पहुंच गया है। बाज़ार आय रिपोर्ट.

आइए रिपोर्ट से पहले कंपनी के जोखिम और फायदे क्या हैं, इसे बेहतर ढंग से समझने के लिए हमारे सर्वोत्तम बुनियादी विश्लेषण उपकरण, InvestingPro के साथ कंपनी की वित्तीय स्थिति पर गहराई से गौर करें।

Subscribe now for less than $9 a month and up your stock game today!

*Readers of this article enjoy an extra 10% discount on the yearly and by-yearly plans with the coupon codes OAPRO1 (yearly) and OAPRO2 (by-yearly).

क्या उम्मीद करें

InvestingPro को उम्मीद है कि उबर की आय रिपोर्ट में $9.76 बिलियन का राजस्व सामने आएगा, जो पिछली तिमाही से 5% की वृद्धि और पिछले वर्ष की समान अवधि की तुलना में 13% की वृद्धि को दर्शाता है।

प्रति शेयर आय के लिए विश्लेषकों का अनुमान $0.39 था, जो तिमाही-दर-तिमाही 14.7% वृद्धि का संकेत देता है। पिछली आय रिपोर्ट में, राजस्व उम्मीद से 2.6% कम गिर गया, जबकि ईपीएस उम्मीद से 7.5% अधिक हो गया।

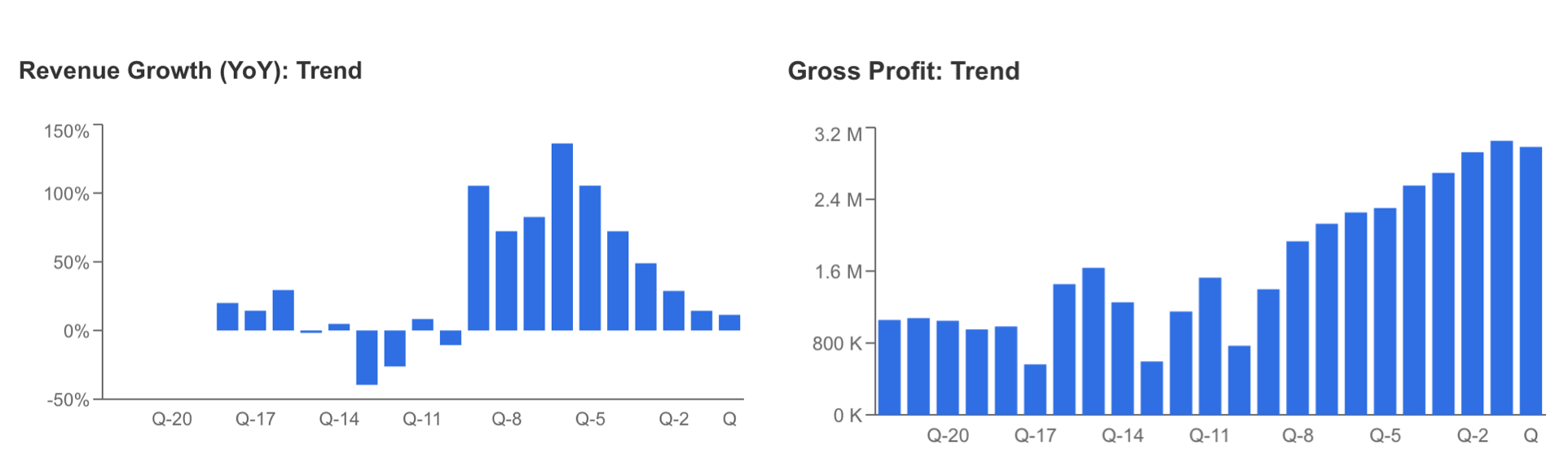

2022 की दूसरी छमाही से देखी गई राजस्व वृद्धि में मंदी के बावजूद, कंपनी 30% का सकल मार्जिन बनाए रखते हुए मध्यम लाभ वृद्धि का अनुभव कर रही है।

Source: InvestingPro

लाभप्रदता बढ़ने को तैयार?

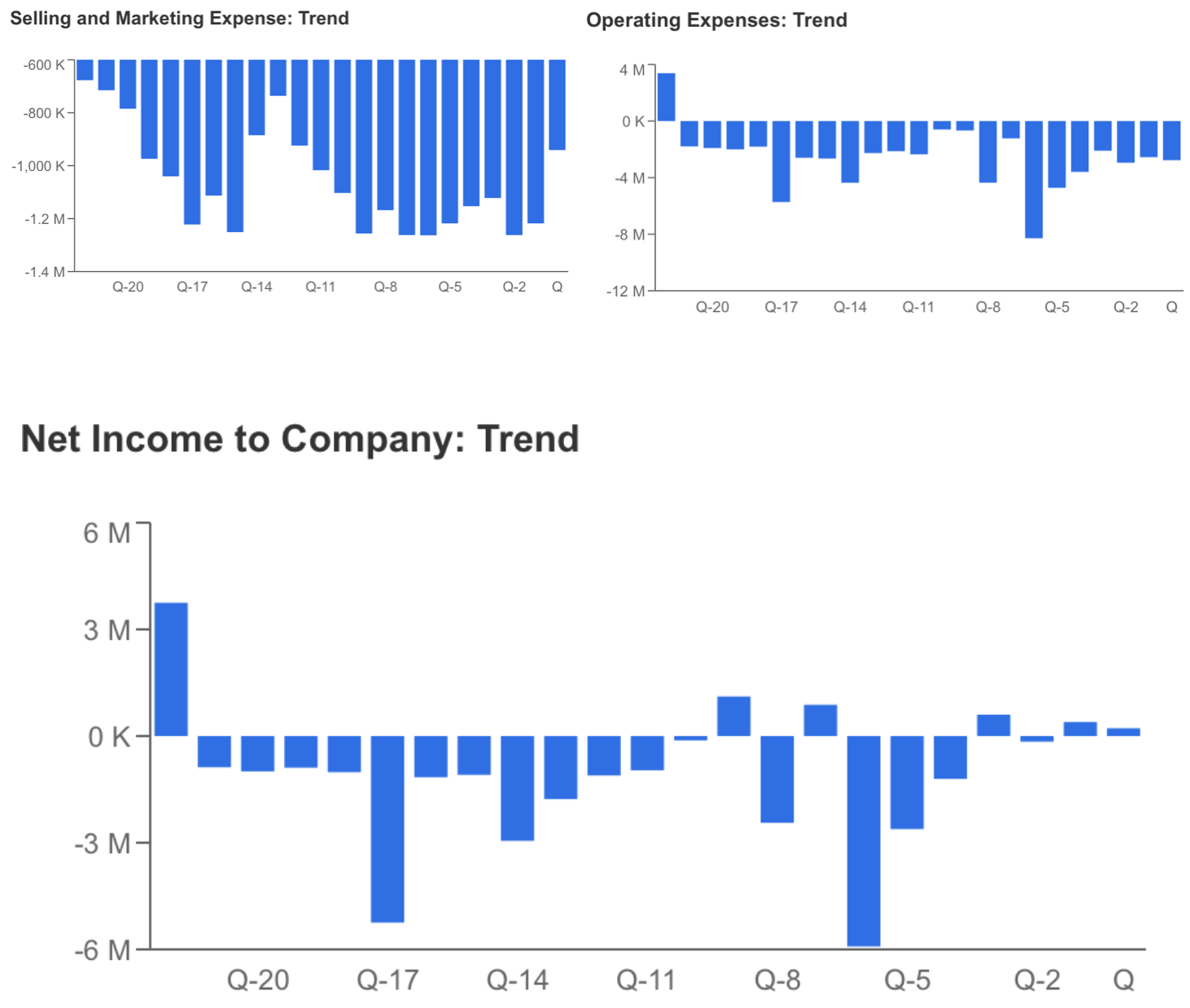

इसके अलावा, कंपनी को पिछली दो तिमाहियों में शुद्ध लाभ दिखना शुरू हुआ, परिचालन खर्च लगभग स्थिर रहा जबकि बिक्री और विपणन खर्च पूरे 2023 में कम हो गए।

उबर, जो अपनी डिलीवरी सेवा के साथ-साथ यात्री परिवहन के साथ एक वैश्विक शक्ति बनी हुई है, को 2023 की आखिरी तिमाही में अपने राजस्व की घोषणा करने की उम्मीद है।

इसके अलावा, यह अत्यधिक प्रत्याशित है कि कंपनी, जो उच्च लागत के साथ जारी है, अपने परिचालन और विपणन खर्चों का प्रबंधन कैसे करेगी।

Source: InvestingPro

उबर ने हाल ही में विज्ञापन सेवाओं और रणनीतिक साझेदारी के साथ अपने लाभ मार्जिन में सुधार के लिए कुछ कदम उठाए हैं।

निवेशक विशेष रूप से कल की आय रिपोर्ट में सुराग तलाश रहे होंगे कि नई पहल कंपनी के राजस्व प्रवाह को कैसे प्रभावित करेगी।

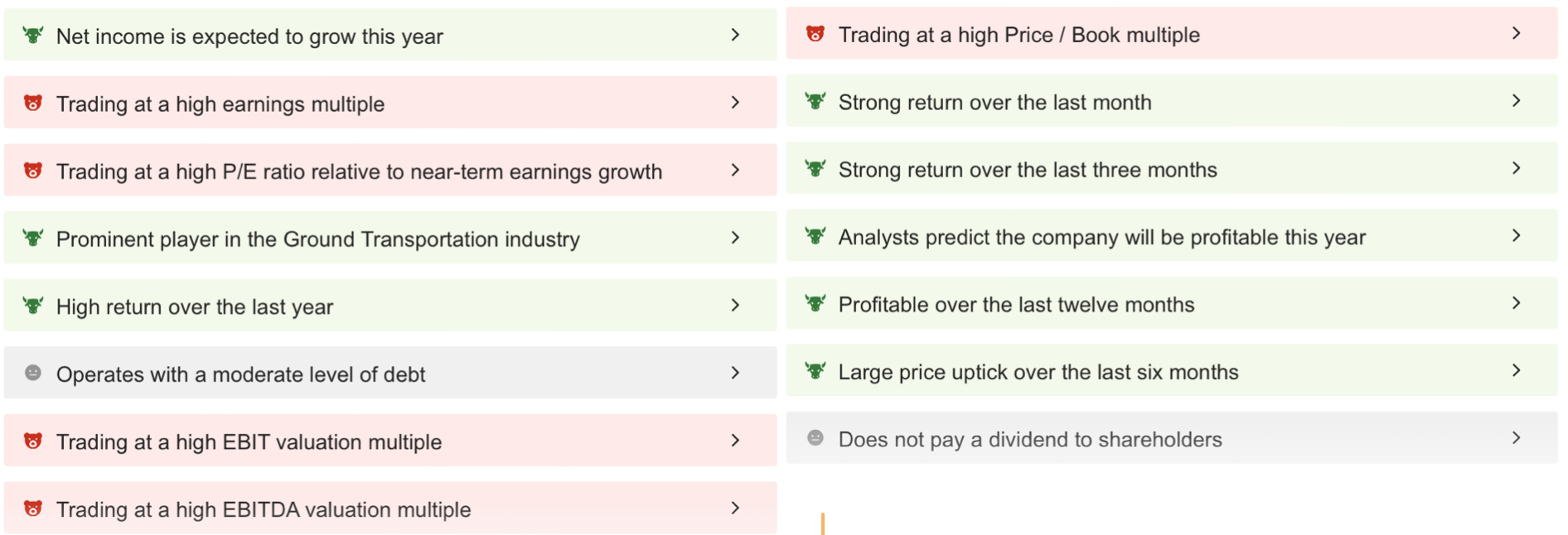

आइए InvestingPro की प्रोटिप्स रिपोर्ट के साथ उबर के बुनियादी सिद्धांतों की ताकत और कमजोरियों पर एक नजर डालें - जो विशेष रूप से प्रो उपयोगकर्ताओं के लिए उपलब्ध है।

Subscribe here for less than $9 a month and up your stock game today!

Source: InvestingPro

प्रोटिप्स के मुताबिक, कंपनी को इस साल अपना मुनाफा बढ़ने की उम्मीद है। वर्तमान में, उबर का शुद्ध लाभ वृद्धि पूर्वानुमान 132% होने की उम्मीद है, जो कि सहकर्मी औसत 78% से काफी अधिक है, जो कंपनी के स्टॉक के लिए एक सकारात्मक कारक के रूप में सामने आता है।

Source: InvestingPro

आगे संभावित प्रतिकूल परिस्थितियां

उबर के शेयर ने कंपनी की बेहतर वित्तीय स्थिति के अनुरूप मजबूत प्रदर्शन दिखाया है, जो आगे बढ़ने की संभावना का संकेत देता है।

कंपनी, जो व्यक्तिगत उपभोक्ताओं को सेवाएं प्रदान करती है, महामारी के बाद अमेरिकी अर्थव्यवस्था के लचीलेपन का लाभ उठा रही है।

हालाँकि इससे वर्तमान में उबर को लाभ हो रहा है, लेकिन एक चिंता का विषय यह है कि यह संभावित आर्थिक मंदी के दौरान एक महत्वपूर्ण चुनौती पैदा कर सकता है।

इसके अलावा, यात्री परिवहन और वितरण क्षेत्र में तीव्र प्रतिस्पर्धा के कारण उबर को पर्याप्त बाजार हिस्सेदारी रखने के बावजूद, बढ़ी हुई विपणन और परिचालन लागत को बनाए रखना पड़ता है।

यह कारक शुद्ध आय पर नकारात्मक प्रभाव डाल सकता है।

Source: InvestingPro

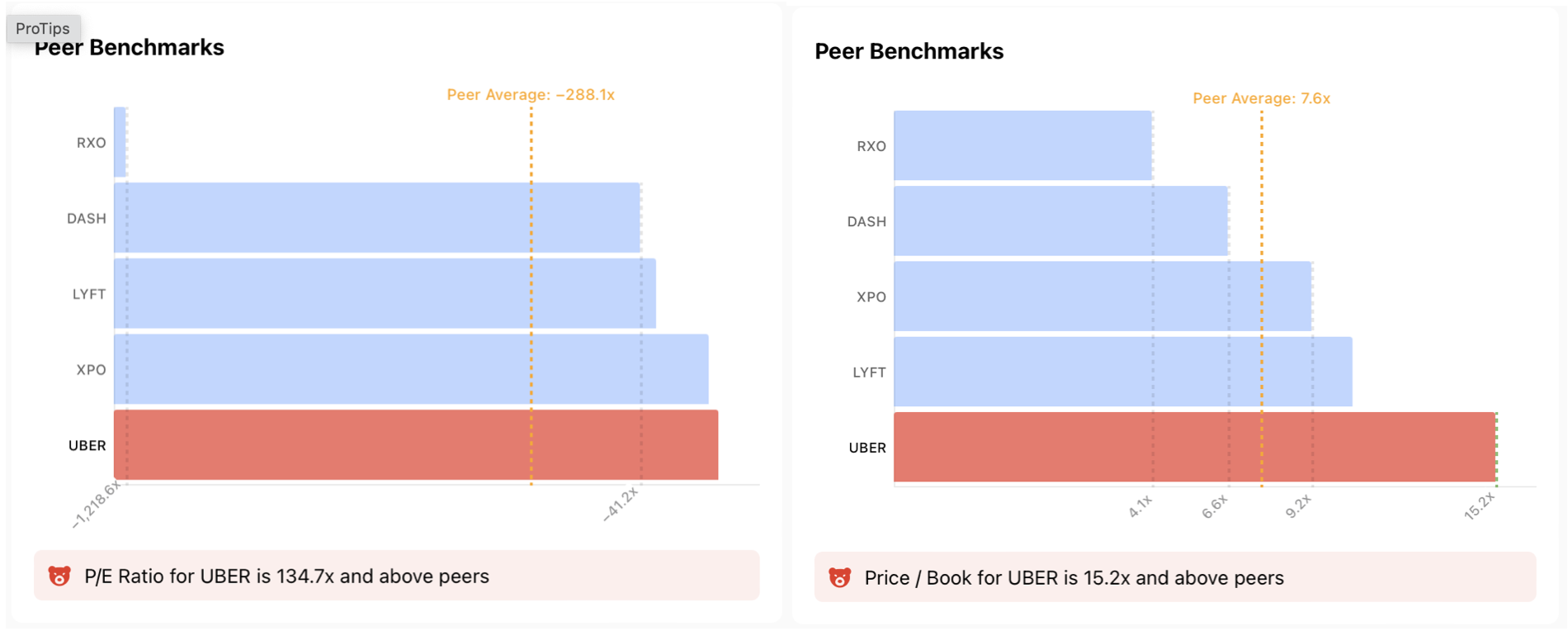

यदि हम प्रोटिप्स पर UBER की अन्य कमजोरियों को देखें; कंपनी का अपने प्रतिस्पर्धियों की तुलना में 134.7x का उच्च पी/ई है।

जबकि UBER के शेयर का उच्च मूल्यांकन कंपनी की कमाई से काफी ऊपर है, यह इंगित करता है कि स्टॉक ओवरबॉट ज़ोन में जारी है।

हालाँकि कंपनी अपनी कमाई में वृद्धि जारी रखे हुए है, लेकिन यह मौजूदा शेयर मूल्य वृद्धि के सापेक्ष उच्च पी/ई के साथ जारी रहेगी।

कंपनी का पी/ई भी उद्योग के औसत 15.2x से ऊपर बना हुआ है, एक अन्य कारक जो रैली को चुनौती दे सकता है।

Source: InvestingPro

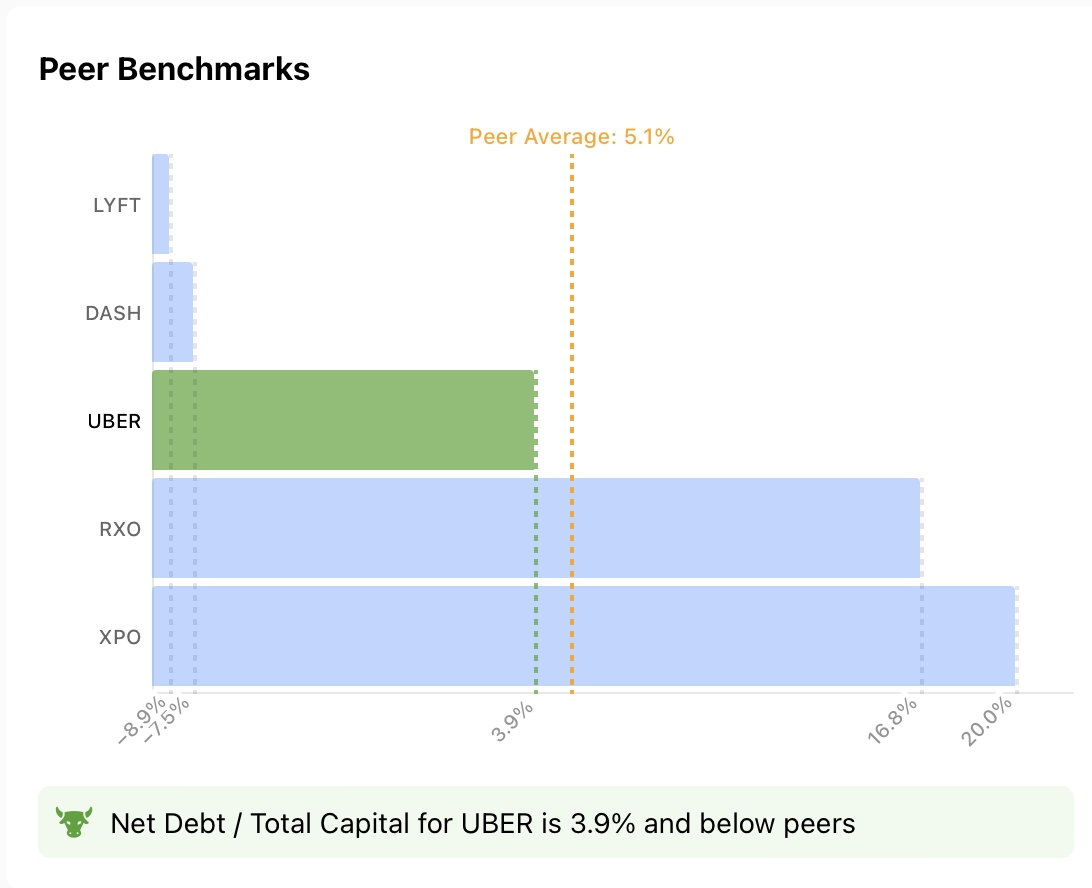

एक और मुद्दा जो उबर के लिए समस्या पैदा कर सकता है वह इसका औसत ऋण स्तर है।

हालाँकि कंपनी 3.9% के शुद्ध ऋण/कुल पूंजी अनुपात के साथ सहकर्मी औसत से नीचे बनी हुई है, संभावित मंदी के दौरान नकदी प्रवाह में गिरावट की स्थिति में इसे तरलता की समस्याओं का अनुभव हो सकता है।

इसके अलावा, लाभप्रदता के बाद कंपनी की नकदी प्रवाह की स्थिति का प्रदर्शन औसत है।

Source: InvestingPro

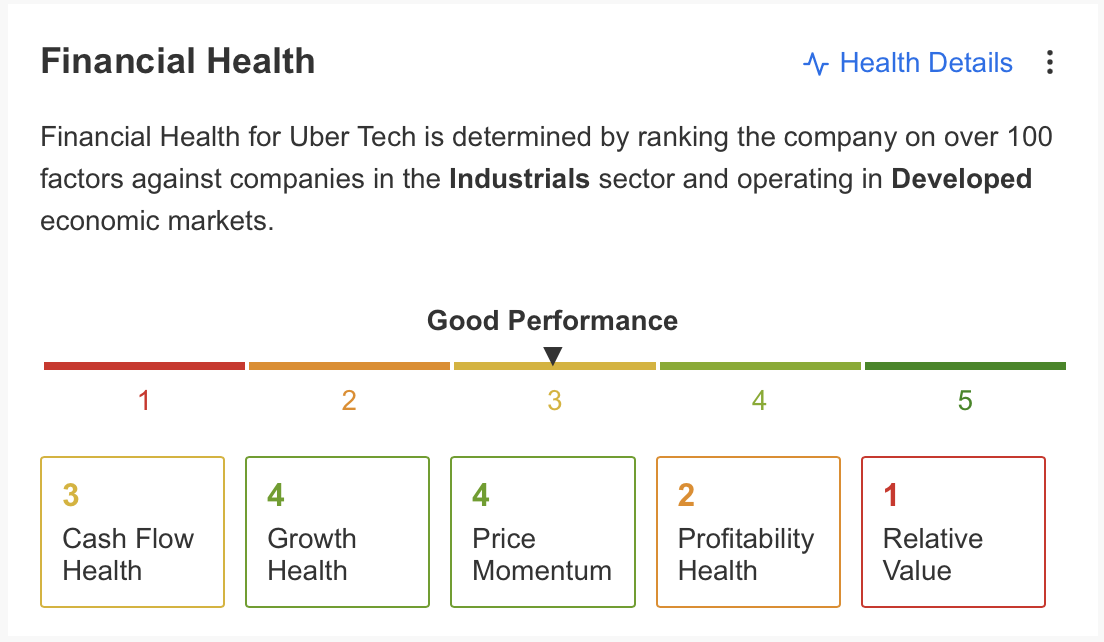

अंत में, यदि हम InvestingPro के माध्यम से कंपनी के वित्तीय स्वास्थ्य का सारांश प्रस्तुत करते हैं; हम देखते हैं कि विकास और मूल्य गति सबसे अच्छा प्रदर्शन करने वाली वस्तुएं हैं।

लाभप्रदता में अभी भी सुधार की आवश्यकता है, जबकि नकदी प्रवाह का प्रदर्शन औसत है।

Source: InvestingPro

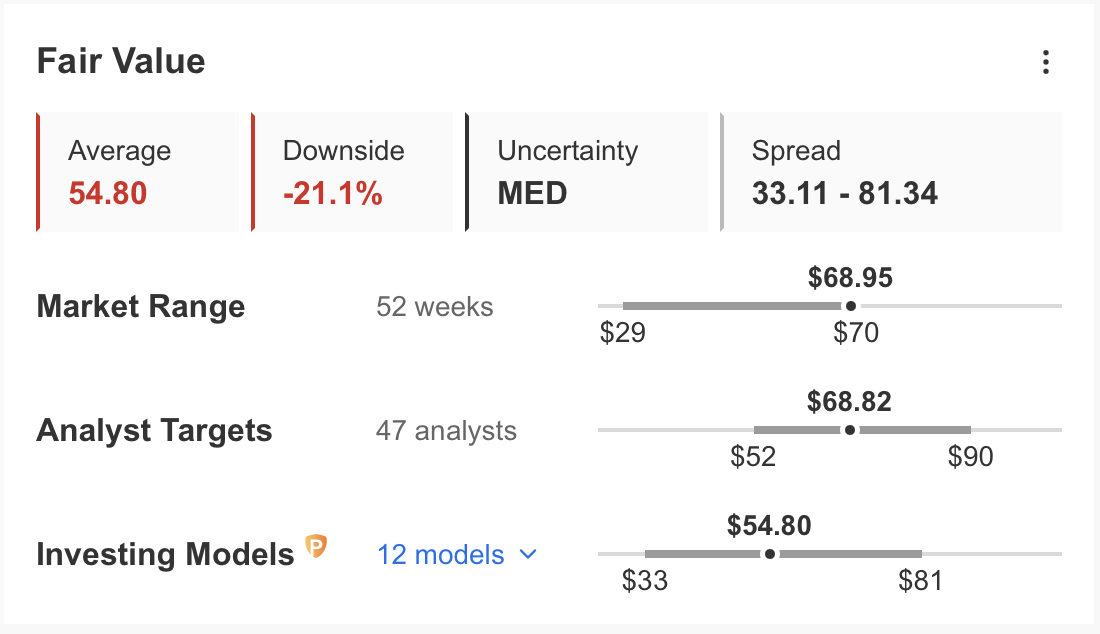

InvestingPro उचित मूल्य विश्लेषण का अनुमान है कि 12 वित्तीय मॉडल और मध्यम अनिश्चितता के आधार पर एक वर्ष के भीतर UBER मूल्य में 20% सुधार होगा।

इस विश्लेषण के अनुसार, जबकि स्टॉक के प्रीमियम पर बने रहने की उम्मीद है, एक वर्ष में $55 तक सुधार की संभावना पर बल दिया गया है।

अपनी आशावादी अपेक्षाओं को बनाए रखने वाले अधिकांश विश्लेषकों के अनुसार, सर्वसम्मति का पूर्वानुमान यह है कि UBER वर्तमान में अपने उचित मूल्य पर आगे बढ़ रहा है।

तकनीकी दृश्य

तकनीकी रूप से, UBER, 2022 की दूसरी छमाही से रैली करते हुए, $70-$85 रेंज में दीर्घकालिक फाइबोनैचि विस्तार क्षेत्र की ओर बढ़ रहा है।

यह आंदोलन पिछले महीने 2021 में शुरू हुई गिरावट से सभी नुकसानों की वसूली के बाद आया है।

तदनुसार, $71 का स्तर शेयर के लिए एक महत्वपूर्ण प्रतिरोध बिंदु के रूप में प्रकट हो सकता है।

संभावित रिट्रेसमेंट में, $65 के आसपास के अल्पकालिक ईएमए मूल्य को पहले समर्थन के रूप में अपनाया जाएगा, और संभावित सुधार की निरंतरता में $50 - $55 क्षेत्र की ओर रिट्रेसमेंट की संभावना बढ़ जाती है।

***

Take your investing game to the next level in 2024 with ProPicks

Institutions and billionaire investors worldwide are already well ahead of the game when it comes to AI-powered investing, extensively using, customizing, and developing it to bulk up their returns and minimize losses.

Now, InvestingPro users can do just the same from the comfort of their own homes with our new flagship AI-powered stock-picking tool: ProPicks.

With our six strategies, including the flagship "Tech Titans," which outperformed the market by a lofty 1,183% over the last decade, investors have the best selection of stocks in the market at the tip of their fingers every month.

Subscribe here and never miss a bull market again!

अस्वीकरण: लेखक के पास इनमें से कोई भी शेयर नहीं है। यह सामग्री, जो पूरी तरह शैक्षिक उद्देश्यों के लिए तैयार की गई है, को निवेश सलाह नहीं माना जा सकता है।