- REIT लाभांश से विकास-केंद्रित रणनीतियों की ओर बढ़ रहे हैं।

- कम ब्याज दरें आर्थिक अनिश्चितता के बीच लाभप्रदता और आकर्षण को बढ़ा रही हैं।

- REIT में निवेश करने से अब पोर्टफोलियो विकास की महत्वपूर्ण संभावनाएँ सामने आ सकती हैं।

- मौजूदा बाजार की अस्थिरता से निपटने के लिए कार्रवाई योग्य व्यापार विचारों की तलाश कर रहे हैं? यहाँ क्लिक करके InvestingPro के AI-चयनित स्टॉक विजेताओं तक पहुँच प्राप्त करें!

कई वर्षों के खराब प्रदर्शन के बाद, REIT फिर से प्रचलन में आ सकते हैं।

इस क्षेत्र ने मध्य-वर्ष से ही मजबूत गति दिखाई है, जो बाजार द्वारा अपनी मध्य-अवधि ब्याज दर अपेक्षाओं के समायोजन के साथ मेल खाता है।

जो लोग नहीं जानते, उनके लिए बता दें कि REIT (रियल एस्टेट निवेश ट्रस्ट) ऐसी कंपनियाँ हैं जो विभिन्न क्षेत्रों में आय-उत्पादक संपत्तियों का स्वामित्व, प्रबंधन या वित्तपोषण करती हैं। REIT के रूप में अर्हता प्राप्त करने के लिए, इन फर्मों को विशिष्ट आवश्यकताओं को पूरा करना चाहिए और अक्सर प्रमुख स्टॉक एक्सचेंजों पर इनका कारोबार होता है।

एक निवेशक के दृष्टिकोण से, REIT प्रत्यक्ष संपत्ति प्रबंधन की आवश्यकता के बिना रियल एस्टेट आय प्रदान करते हैं, विविधीकरण, संभावित रूप से उच्च रिटर्न और कम निवेश जोखिम प्रदान करते हैं। निवेश स्टॉक लिस्टिंग या ETF के माध्यम से किया जा सकता है।

ब्याज दरों के प्रति उनकी उच्च संवेदनशीलता को देखते हुए, कई निवेशक पा रहे हैं कि फेड के दर कटौती चक्र के दौरान REITs प्रौद्योगिकी और उपयोगिताओं जैसे अन्य, अधिक विस्तारित क्षेत्रों की तुलना में बेहतर जोखिम-वापसी प्रस्ताव प्रदान करते हैं।

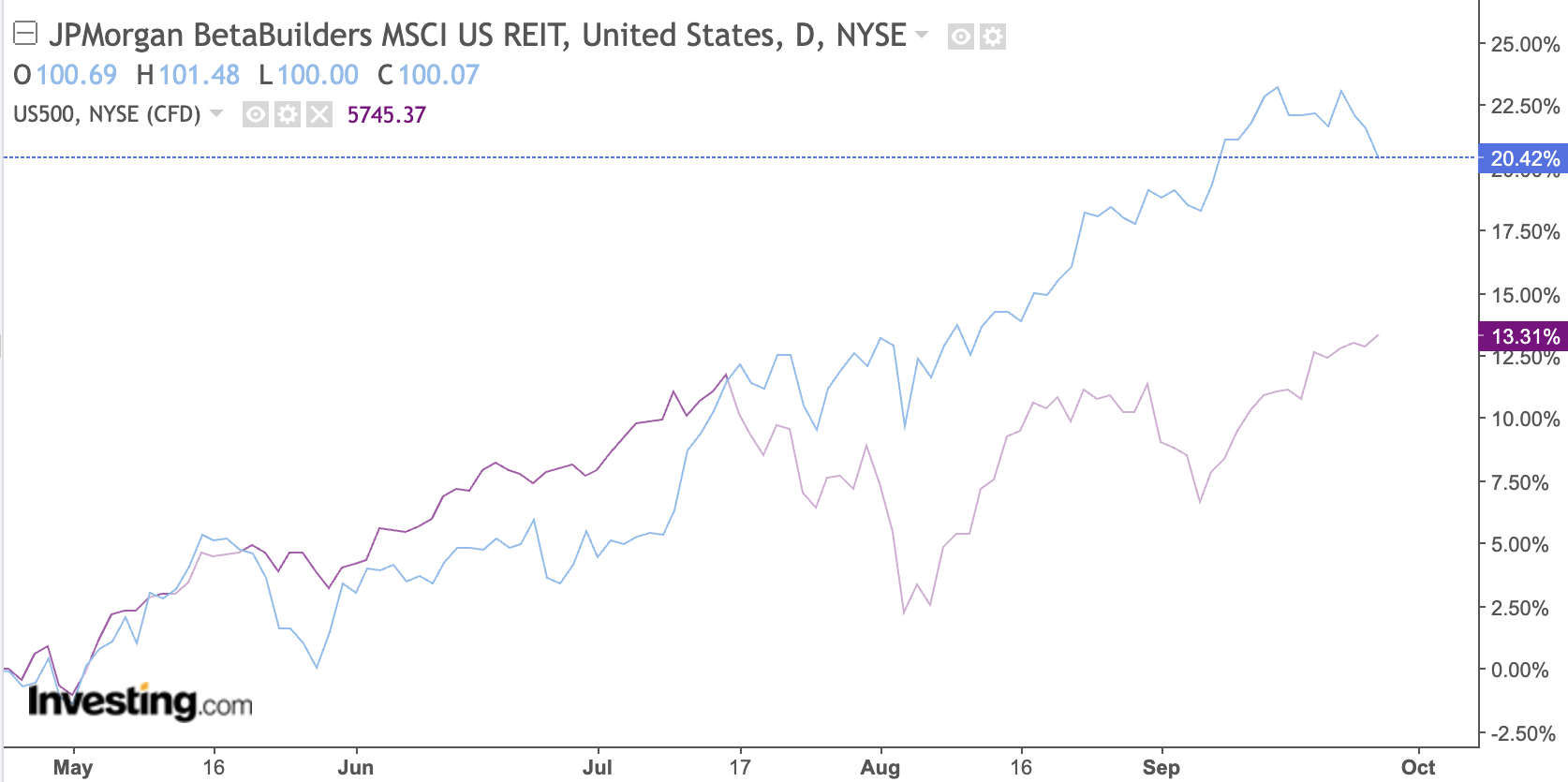

परिणामस्वरूप, MSCI US REIT ETF (NYSE:BBRE) (नीला) ने इस साल मई से व्यापक S&P 500 (बैंगनी) से बेहतर प्रदर्शन किया है, जिसमें जुलाई से विशेष रूप से मजबूत प्रदर्शन है। नीचे दिया गया चार्ट देखें:

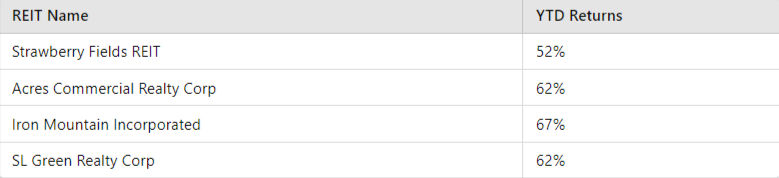

स्टॉक के मामले में, स्ट्रॉबेरी फील्ड्स रीट (NYSE:STRW), एकर्स कमर्शियल रियल्टी कॉर्प (NYSE:ACR), आयरन माउंटेन इनकॉर्पोरेटेड (NYSE:IRM) और SL ग्रीन रियल्टी कॉर्प (NYSE:SLG) जैसे कई नाम भी व्यापक बाजार को प्रभावित कर रहे हैं। नीचे उनके YTD रिटर्न पर एक नज़र डालें:

हालांकि पिछला प्रदर्शन भविष्य के रिटर्न की गारंटी नहीं है, लेकिन सेक्टर में व्यापक सुधार एक बेहतर प्रस्ताव की ओर इशारा करता है। नीचे, हम तीन कारणों पर विचार करेंगे कि सेक्टर के लिए एक महत्वपूर्ण मोड़ से पहले, इन परिसंपत्तियों में निवेश करने के लिए यह एक बढ़िया समय क्यों हो सकता है।

1. पुनर्वित्त बूम

कम दरें REIT को सस्ती लागत पर संपत्तियों को पुनर्वित्त करने या पिछले दो वर्षों की तुलना में अधिक किफायती तरीके से नई संपत्तियां हासिल करने की अनुमति देती हैं। यह परिचालन से बेहतर फंड (FFO) के लिए मंच तैयार करता है, जो भविष्य के विकास के लिए एक ठोस आधार प्रदान करता है।

जबकि इसका एक अच्छा हिस्सा पहले से ही मूल्यांकित हो सकता है, नवंबर में फेड द्वारा एक और 50 बीपीएस कटौती की बढ़ती संभावना से सेक्टर के लिए और अधिक उछाल की संभावना होगी।

इस पृष्ठभूमि के खिलाफ, अधिक अस्थिर प्रौद्योगिकी क्षेत्र की तुलना में रियल एस्टेट स्टॉक में निवेश करने के अलग-अलग फायदे हो सकते हैं।

व्हाइटस्टोन REIT की COO क्रिस्टीन मैस्टैंड्रिया इस बात पर प्रकाश डालती हैं कि यह निवेशकों के लिए एक बढ़िया अवसर कैसे हो सकता है।

वह बताती हैं, "यह उद्योग निवेशकों के लिए अपने पोर्टफोलियो के मूल्य को बढ़ाने का एक शानदार तरीका हो सकता है, जबकि तकनीक में संभावित पाठ्यक्रम सुधारों के खिलाफ विविधता और सुरक्षा प्रदान करता है।"

फेडरल रिजर्व द्वारा ब्याज दरों को कम करने और 2025 में और कटौती के संकेत के साथ, मास्टैंड्रिया इसे REIT में निवेश करने के लिए एक बेहतरीन समय के रूप में देखती हैं।

वह कहती हैं, "कम दरें उधार लेने की लागत को कम करती हैं और लाभप्रदता को बढ़ाती हैं," जिससे REIT को मूल्य निर्धारण को जल्दी से समायोजित करने और मल्टीफ़ैमिली, रिटेल, होटल, लॉजिस्टिक्स और डेटा सेंटर और कोल्ड स्टोरेज जैसे उभरते वर्गों जैसे क्षेत्रों में अधिक निवेशकों को आकर्षित करने की अनुमति मिलती है।

वह REIT मार्केटिंग में बदलाव भी देखती हैं।

वह कहती हैं, "पहले, उच्च लाभांश परिचालन की कीमत पर आते थे, लेकिन अब REIT अस्थिरता के दौरान खुद को सुरक्षा जाल के रूप में पेश करते हैं," वे आकर्षक लाभांश को कम ऋण और अधिक लाभ क्षमता के साथ संतुलित करते हैं।

मास्टैंड्रिया आर्थिक विकास को बढ़ावा देने वाली पीढ़ीगत खर्च प्रवृत्तियों को भी नोट करती हैं।

वह कहती हैं, "जेन जेड और जेन अल्फा के साथ मिलेनियल्स अगले 20 वर्षों के लिए आर्थिक विस्तार को बढ़ावा दे रहे हैं, ठीक वैसे ही जैसे उनके बुमेर माता-पिता हैं।" "चूंकि रियल एस्टेट अर्थव्यवस्था का आधार है, इसलिए जैसे-जैसे यह बढ़ता है, वाणिज्यिक रियल एस्टेट मूल्य भी बढ़ते हैं।"

2. मूल्य से विकास की ओर बढ़ता व्यवसाय मॉडल

इस संभावित दौड़ में ईंधन जोड़ते हुए, REITs भी एक नए अध्याय में प्रवेश कर रहे हैं - जहाँ विकास, न केवल लाभांश, केंद्र में है।

एक बार अपने विश्वसनीय भुगतानों के लिए जाने जाने वाले रियल एस्टेट निवेश ट्रस्ट अब गियर बदल रहे हैं, जैविक विस्तार को प्राथमिकता दे रहे हैं और ऋण को कम कर रहे हैं, एक रणनीति जो तकनीकी कंपनियों की रणनीति को दर्शाती है।

"अतीत में, REITs ने निवेशकों की रुचि को आकर्षित करने के लिए उच्चतम लाभांश का भुगतान करने को प्राथमिकता दी। यह अक्सर उनके अपने संचालन की कीमत पर होता था, क्योंकि इसका मतलब था कि उनकी पूंजी का कम हिस्सा उनके ऋण स्तरों को कम करने या लाभ बढ़ाने के लिए उनकी संपत्तियों में पुनर्निवेश करने के लिए इस्तेमाल किया जा रहा था," व्हाइटस्टोन REIT (NYSE:WSR) में COO क्रिस्टीन मैस्टैंड्रिया बताती हैं।

यह पुराने मॉडल से एक बड़ा बदलाव है, जहां लाभांश अक्सर पुनर्निवेश या ऋण में कमी की कीमत पर आता था।

"हमने देखा है कि REIT वास्तव में खुद को सुरक्षा जाल के रूप में विपणन कर रहे हैं, विशेष रूप से अस्थिरता की अवधि में, जिससे उन्हें अभी भी आकर्षक निवेश विकल्प बनने की अनुमति मिलती है, लेकिन कम ऋण स्तर और अधिक लाभ क्षमता के साथ," मास्टैंड्रिया कहते हैं।

निवेशक ध्यान दे रहे हैं। वे अब REIT को केवल निष्क्रिय आय मशीन के रूप में नहीं देख रहे हैं, बल्कि उच्च लाभांश देने के बजाय नकदी को पुनर्निवेश करके प्रदर्शन को बढ़ाने में सक्षम गतिशील वाहन के रूप में देख रहे हैं।

संदेश स्पष्ट है: मजबूत नकदी प्रवाह और दीर्घकालिक विकास भुगतान में तत्काल वृद्धि से अधिक है।

3. आर्थिक मंदी के बीच कम अस्थिरता, सुरक्षा

इसके अलावा, संभावित मंदी में, REIT सुरक्षा और मूल्य दोनों प्रदान करते हैं, 2022 से पहले से ही चुनौतियों का सामना कर रहे हैं। कठिन आर्थिक परिस्थितियों में उनका लचीलापन उन्हें बाजार की मंदी के दौरान विश्वसनीय निवेश के रूप में स्थापित करता है।

VICI Properties (NYSE:VICI) के सीईओ एडवर्ड बी. पिटोनियाक, व्यापारियों और दीर्घकालिक निवेशकों दोनों के लिए REIT के दोहरे लाभों पर प्रकाश डालते हैं।

"यदि आप एक व्यापारी हैं, तो REIT दिलचस्प हो सकते हैं," वे कहते हैं, अल्पकालिक अवसरों के रूप में उनकी अपील को देखते हुए।

हालांकि, पिटोनियाक लंबी अवधि के खेल पर ध्यान केंद्रित करने वाले निवेशकों के लिए उनकी और भी अधिक क्षमता पर जोर देते हैं।

वे बताते हैं, "REIT यह सुनिश्चित करने में महत्वपूर्ण भूमिका निभाते हैं कि आपके स्टॉक पोर्टफोलियो में महत्वपूर्ण चक्रवृद्धि क्षमता हो।"

कई अन्य निवेशों के विपरीत, REIT दोहरा रिटर्न देते हैं: एक लाभांश उपज जो अक्सर मुद्रास्फीति से अधिक होती है, और आय वृद्धि जो मुद्रास्फीति से भी आगे निकल सकती है। पिटोनियाक कहते हैं कि यह संयोजन मजबूत कुल रिटर्न उत्पन्न करने के लिए केंद्रीय है।

"मुख्य घटक लाभांश प्रतिफल और आय वृद्धि का पूंजीकरण है, जिसे बाजार REIT को सौंपता है।"

"निवेशकों को REIT पर ध्यान केंद्रित करना चाहिए जो वास्तविक रिटर्न प्रदान करते हैं - जो मुद्रास्फीति से आगे निकल जाता है - और उन रिटर्न को समय के साथ बढ़ने दें, जिससे समग्र पोर्टफोलियो प्रदर्शन में वृद्धि हो," उन्होंने कहा।

पिटोनियाक की टिप्पणियाँ इस बात को रेखांकित करती हैं कि REIT केवल निष्क्रिय आय के बारे में नहीं हैं; वे एक विविध पोर्टफोलियो के आय और विकास दोनों पहलुओं को सक्रिय रूप से बढ़ा सकते हैं।

निष्कर्ष

REIT एक परिवर्तनकारी चरण में प्रवेश कर रहे हैं, लाभांश से विकास पर ध्यान केंद्रित कर रहे हैं। हाल ही में ब्याज दरों में कटौती के साथ रणनीतिक अधिग्रहण और पुनर्वित्त के लिए रास्ता साफ हो रहा है, ये उपकरण महत्वपूर्ण आय क्षमता को अनलॉक करने के लिए तैयार हैं।

इसके अलावा, एक अनिश्चित आर्थिक माहौल में, वे स्थिरता और विकास का एक अनूठा मिश्रण प्रदान करते हैं, जो मूल्य चाहने वाले निवेशकों को आकर्षित करते हैं। जैसा कि पीढ़ीगत खर्च के रुझान आर्थिक विस्तार को बढ़ावा देते हैं, अब REIT को गतिशील परिसंपत्तियों के रूप में अपनाने का सही समय है जो आपके पोर्टफोलियो के प्रदर्शन को बढ़ा सकते हैं, जो लंबी अवधि में एक चक्रवृद्धि प्रभाव प्रदान करते हैं।

***

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है। इसका उद्देश्य किसी भी तरह से परिसंपत्तियों की खरीद को प्रोत्साहित करना नहीं है, न ही यह निवेश करने के लिए कोई आग्रह, प्रस्ताव, सिफारिश या सुझाव है। मैं आपको याद दिलाना चाहूंगा कि सभी परिसंपत्तियों का मूल्यांकन कई दृष्टिकोणों से किया जाता है और वे अत्यधिक जोखिमपूर्ण होती हैं, इसलिए कोई भी निवेश निर्णय और उससे जुड़ा जोखिम निवेशक के अपने जोखिम पर होता है। हम कोई निवेश सलाहकार सेवाएं भी प्रदान नहीं करते हैं। हम निवेश या सलाहकार सेवाएं प्रदान करने के लिए आपसे कभी संपर्क नहीं करेंगे।

आपको अपने अगले ट्रेड में कौन सा स्टॉक खरीदना चाहिए?

2024 में वैल्यूएशन आसमान छूने के साथ, कई निवेशक शेयरों में अधिक पैसा लगाने को लेकर असहज हैं। अनिश्चित हैं कि आगे कहां निवेश करें? हमारे सिद्ध पोर्टफोलियो तक पहुंच प्राप्त करें और उच्च क्षमता वाले अवसरों की खोज करें।

अकेले 2024 में, ProPicks AI ने 2 स्टॉक की पहचान की जो 150 %से अधिक बढ़ गए, 4 अतिरिक्त स्टॉक जो 30% से अधिक हो गए, और 3 और जो 25% से अधिक चढ़ गए। यह एक प्रभावशाली ट्रैक रिकॉर्ड है।

डॉव स्टॉक, एसएंडपी स्टॉक, टेक स्टॉक और मिड कैप स्टॉक के लिए तैयार किए गए पोर्टफोलियो के साथ, आप विभिन्न धन-निर्माण रणनीतियों का पता लगा सकते हैं।