जैसा कि हम Q1: 2021 के आय सीजन में आगे बढ़ना शुरू करते हैं, हमें अक्सर आय डेटा और अज्ञात के साथ जुड़े अस्थिरता से जुड़े जोखिमों के बारे में पता होना चाहिए। फिर भी, ऐसे अन्य कारक हैं जो वर्तमान रुझानों में मौजूद हैं जो सुझाव देते हैं कि आय मामूली रूप से मजबूत उलट ब्रेकआउट रैली को फिर से शुरू कर सकती है।

एक प्रमुख कारक यह है कि अमेरिकी बाजार पहले से ही एक अपवर्तन अर्थव्यवस्था से संबंधित उम्मीदों को आगे बढ़ाने के लिए शुरू कर रहे हैं - गतिविधि, उपभोक्ता भागीदारी और विनिर्माण में कोविद त्वरण। दूसरे, हमें यू.एस. फेड की निरंतर प्रोत्साहन कोशिशों, आसान मौद्रिक नीति और 12+ महीने लंबी कोविद -19 रिकवरी रैली से संबंधित निरंतर रुझान पर भी विचार करना चाहिए।

कुछ मायनों में, कोविद -19 से संबंधित अर्थव्यवस्था को कोई भी नुकसान 6+ महीने पहले ही हो सकता है। निश्चित रूप से, ऐसे अन्य मुद्दे हैं जिनसे हम अभी भी निपट रहे हैं और इससे उबर रहे हैं, लेकिन 2020 के मई / जून से अमेरिकी अर्थव्यवस्था की ताकत अविश्वसनीय रही है। जब हम यू.एस. फेड और अमेरिकी सरकार के प्रोत्साहन / नीति प्रयासों द्वारा प्रदान किए गए विस्तारित समर्थन के साथ आर्थिक सुधार की ताकत को जोड़ते हैं, तो हमें केवल एक निष्कर्ष के साथ छोड़ दिया जाता है: जब तक कुछ इस प्रवृत्ति को नहीं रोकता तब तक बाजार में तेजी जारी रहेगी।

पिछले हफ्ते पोस्ट किए गए मजबूत मुद्रास्फीति के आंकड़ों के बाद, और जैसे ही कमाई के आंकड़े तारों से टकराने लगते हैं, हम कुछ शुरुआती संकेत देख रहे हैं कि अमेरिकी प्रमुख सूचकांक उच्च प्रवृत्ति के जारी रहने की संभावना रखते हैं - यहां तक कि विषम आय डेटा के साथ सामना किया गया। यदि यह जारी रहता है, तो हम यू.एस. के प्रमुख सूचकांक और विभिन्न ईटीएफ क्षेत्रों को देख सकते हैं, यदि यह अधिक समय तक अप्रैल तक जारी रहे।

आज, Aphria (NASDAQ:APHA), बिक्री पर तीसरी तिमाही के "मिस" की घोषणा की, और शुद्ध परिचालन नुकसान 14% से अधिक गिर गया। इसने कई कैनबिस से संबंधित शेयरों को नीचे गिरा दिया और ETFMG Alternative Harvest (NYSE:MJ) को 4% से कम कर दिया। फिर भी, परिवहन सूचकांक, Transportation Index, Financial sector ETF (Financial Select Sector SPDR® Fund (NYSE:XLF)), और SPDR® S&P 500 (NYSE:SPY) नई सर्वकालिक उच्चता पर पहुंच गया।

इससे पता चलता है कि बाजार कुछ क्षेत्र के घटकों को "संघर्षशील" के रूप में व्यापक रूप से सराहना करते हुए बाजार की प्रवृत्ति में छूट दे रहा है। इस माहौल में, यहां तक कि उन प्रतीकों को भी जो खराब प्रदर्शन करते हैं, सामान्य बाजारों की तेजी को बाधित नहीं करेंगे। इस वजह से, हम मानते हैं कि कुल मिलाकर प्रवृत्ति पूर्वाग्रह, जो कि तेजी है, अगले कुछ दिनों / हफ्तों में बाजार के अधिकांश हिस्से को आगे बढ़ाएगा ... कम से कम जब तक कुछ इस प्रवृत्ति को तोड़ने के लिए नहीं होता है या जब निवेशक अचानक से दूर चले जाते हैं यह प्रवृत्ति।

SPY रैली इस स्तर पर खत्म हो जाने से अभी बहुत दूर है

आइए नीचे इस एसपीवाई दैनिक चार्ट ((S&P500 SPDR ETF)) की समीक्षा करके शुरू करें। जैसा कि आप देख सकते हैं, हाल की रैली पहले ही $ 100 के पास ग्रीन 100% फाइबोनैचि मापी गई चाल लक्ष्य स्तर से ऊपर चली गई है। इस स्तर से कोई भी जारी रैली 100% फाइबोनैचि मापी गई चाल स्तर से परे एक उल्टा मूल्य विस्तार का सुझाव देगी। इस प्रकार का रुझान होता है और अक्सर हमारे प्रारंभिक लक्ष्यों के ऊपर एक उच्च लक्ष्य स्तर (संभवतः 200% या अधिक) का संकेत दे सकता है।

इन चार्टों की हमारी समीक्षा में जो दिलचस्प है वह यह है कि एसपीवाई हाल ही में मूल्य सीमा के लक्ष्य से ऊपर हो सकता है, फिबोनाची मापी गई चाल तकनीक का उपयोग कर सकता है, लेकिन अन्य क्षेत्रों में वास्तव में चलने के लिए काफी जगह है।

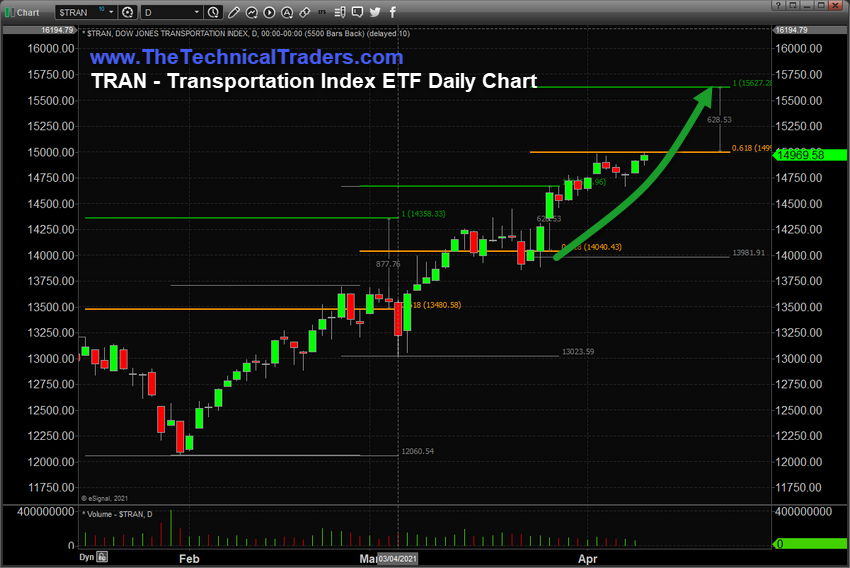

ट्रांसपोर्टेशन सूचकांक लगातार मजबूत अमेरिकी रिकवरी का सुझाव देता है

यह ट्रांसपोर्टेशन सूचकांक डेली चार्ट, TRAN, $ 15,627 के पास एक लक्ष्य स्तर का सुझाव देता है, इसलिए यह मान लेना उचित है कि ट्रांसपोर्टेशन सूचकांक वर्तमान स्तरों से 4% से अधिक की बढ़त जारी रख सकता है। आदर्श रूप से, अगर ऐसा होता है, तो यह सुझाव देगा कि व्यापक आर्थिक सुधार मजबूत हो रहा है और हम उम्मीद कर सकते हैं कि अमेरिका के प्रमुख सूचकांक लगातार उच्चतर रैली करते रहेंगे।

इस समय, जब आर्थिक डेटा और Q1: 2021 की कमाई समाचार के तारों में प्रवाहित हो रही है, हम आमतौर पर बाजारों में कुछ विस्तारित अस्थिरता की उम्मीद करते हैं। CBOE Volatility Index समय के साथ 19 से 24 के ऊपर वापस आ सकता है अगर बाजार विभिन्न कमाई के परिणामों को दर्शाते हैं जो हम उम्मीद करते हैं। फिर भी, हमारा मानना है कि प्रवृत्ति के इस स्तर पर बाजारों के समग्र पूर्वाग्रह ठोस रूप से बुलिश हैं।

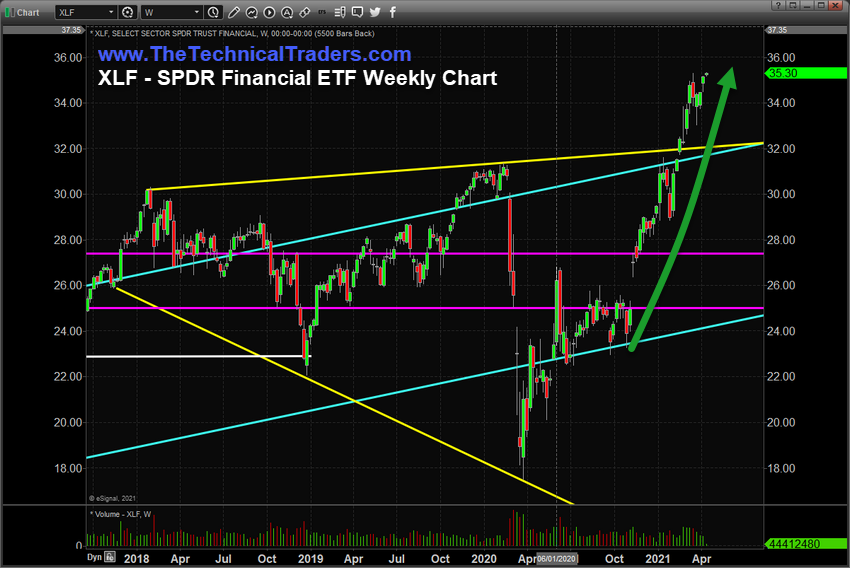

वित्तीय क्षेत्र ईटीएफ $ 37 से ऊपर की रैली के लिए तैयार है

वित्तीय क्षेत्र ईटीएफ (Financial Select Sector SPDR® Fund (NYSE:XLF), जैसा कि निम्नलिखित चार्ट में देखा गया है, दिसंबर 2020 के बाद कीमत में नाटकीय रूप से रिकवरी के बाद अधिक टूटने की ओर अग्रसर है। $ 29 से $ 35 तक की रैली एक ठोस प्रतिनिधित्व करती है। + 20% अग्रिम और हाल के प्रतिरोध स्तर, $ 35.30 के पास, यह देखने के लिए एक महत्वपूर्ण स्तर है क्योंकि यह क्षेत्र लगातार जारी है। एक बार जब प्रतिरोध स्तर का उल्लंघन हो जाता है, तो हमें विश्वास है कि एक निरंतर रैली का प्रयास $ 37 का लक्ष्य करेगा, फिर $ 39.40।

अमेरिकी अर्थव्यवस्था में अपेक्षित वसूली अधिक उपभोक्ता खर्च और क्रेडिट के उपयोग को प्रेरित करेगी। पिछले 8+ महीनों में, अमेरिकी उपभोक्ताओं ने अपने क्रेडिट स्तर को नीचे लाने के लिए काम किया है और इस तरह के बदलाव के कारण हमने कोविद की कार्य-शैली और यात्रा की कमी (और स्टिमुलस भुगतान से अतिरिक्त धन) को संबोधित किया है। हो सकता है कि अभी बदलाव न हो, लेकिन आखिरकार, उपभोक्ता अर्थव्यवस्था में जुड़ना शुरू कर देंगे क्योंकि यात्रा ठीक होने लगेगी और गर्मी की गतिविधियां शुरू होंगी। इससे पता चलता है कि खर्च, यात्रा, छुट्टियां, बाहर खाना और अन्य गतिविधियां वित्तीय क्षेत्र में आर्थिक गतिविधियों की एक नई लहर का संकेत देंगी।

अमेरिकी बाजार विशिष्ट मूल्य लाभ को आगे बढ़ाने के लिए विशिष्ट रूप से तैयार हैं क्योंकि अमेरिकी में ऐसी गतिशील कोर अर्थव्यवस्था है। उपभोक्ताओं का हमारा आधार है, आम तौर पर, नौकरियों में काम करना, गर्मियों में गतिविधियों में संलग्न होने के लिए अमेरिका के भीतर यात्रा करने में अधिक से अधिक सक्षम होना। इस वजह से, हम मानते हैं कि अमेरिकी अर्थव्यवस्था की निरंतर वसूली Q1: 2021 के आय के मौसम में उच्च कीमतों की एक और लहर का संकेत देगी। हमारा मानना है कि कई ठोस कमाई और उम्मीदें बाजार का समर्थन करेंगी और भविष्य की उम्मीदें कुछ क्षेत्रों में निरंतर मध्यम मूल्य की रैली का समर्थन करेंगी।