शिपिंग कॉर्पोरेशन ऑफ इंडिया में 7.5% की बढ़त; प्रोपिक्स AI स्ट्रैटेजी ने इसे पहले ही पहचान लिया

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

- कमोडिटी मूल्य चक्र

- अवधि संरचना

- स्थान और गुणवत्ता स्प्रेड्स

- प्रसंस्करण स्प्रेड्स

- प्रतिस्थापन स्प्रेड्स

मैं 1980 के दशक की शुरुआत से कमोडिटी का व्यापार कर रहा हूं, जब मैंने फिलिप ब्रदर्स में अपना करियर शुरू किया, जो कि सॉलोमन ब्रदर्स और फिर सिटीग्रुप आया। 1970 और 1980 के दशक में, फिलिप ब्रदर्स दुनिया भर में कार्यालयों के साथ प्रमुख कच्चे माल के व्यापारी थे। जहां कंपनी का औपचारिक कार्यालय नहीं था, उसके पास एजेंट थे। अपने हाई स्कूल और कॉलेज के वर्षों के दौरान कंपनी के लिए काम करने के बाद, मैंने टेलेक्स रूम में नौकरी करने के लिए लॉ स्कूल छोड़ने का फैसला किया। 1980 के दशक की शुरुआत में, फिलिप ब्रदर्स ने लेहरलिंग कार्यक्रम के माध्यम से अगली पीढ़ी को तैयार करना जारी रखा। लेहरलिंग एक प्रशिक्षु के लिए जर्मन हैं।

यातायात और व्यापार विभागों को टेलेक्स संदेश देने के बाद, जो कि फर्म द्वारा संचालित वस्तुओं में एक शिक्षा थी, मैं यातायात विभाग में चला गया। मैंने फर्म द्वारा खरीदी और बेची गई वस्तुओं के लिए शिपिंग और परिचालन रसद की व्यवस्था करके ट्रेडों को निष्पादित किया। कुछ वर्षों के बाद, मैं व्यापारिक क्षेत्र में चला गया, जहाँ मैं 1990 के दशक में कंपनी के लिए कई कमोडिटी व्यवसाय चलाने के लिए उठा।

फिलिप ब्रदर्स की शिक्षा में भौतिक वस्तु व्यापार से लेकर डेरिवेटिव तक सब कुछ शामिल था। मैंने सीखा कि प्रत्येक वस्तु की विशिष्ट विशेषताएं होती हैं और बाजार संरचना मौलिक विश्लेषण का एक महत्वपूर्ण हिस्सा है जो कीमतों के कम से कम प्रतिरोध के मार्ग के बारे में सुराग प्रदान करता है।

तकनीकी विश्लेषण मेरे समग्र बाजार गणना का एक महत्वपूर्ण हिस्सा है क्योंकि यह एक भावना बैरोमीटर है जो कीमतों को अधिक या कम करता है। मौलिक विश्लेषण एक मूल्य निर्धारण चक्र के चरणों को प्रकट कर सकता है जो कच्चे माल के बाजारों में अधिशेष या घाटे की स्थिति पैदा करता है।

कमोडिटी मूल्य चक्र

कच्चे माल मूल्य चक्र का अनुभव करते हैं। वे उन स्तरों तक गिरते हैं जहां उत्पादन गिरता है, माल गिर जाता है, और मांग बढ़ जाती है, जिससे नीचे का निर्माण होता है। बुल मार्केट के दौरान, कीमतें उस स्तर पर चली जाती हैं जहां उत्पादक उत्पादन बढ़ाते हैं, इन्वेंट्री का निर्माण शुरू होता है, और मांग गिरती है, जिससे सबसे ऊपर होता है। कमोडिटी अस्थिर संपत्ति हैं। कीमतें ऊपर या नीचे अतार्किक, अनुचित और यहां तक कि तर्कहीन स्तरों तक बढ़ या गिर सकती हैं। दो उदाहरण 2011 में कपास बाजार और 2020 में कच्चे तेल के बाजार हैं।

स्रोत: CQG

अर्धवार्षिक कॉटन चार्ट मूल्य स्पाइक को $ 2.27 प्रति पाउंड पर प्रकाश डालता है। आईसीई कॉटन फ्यूचर्स ने 2011 के शिखर से पहले या बाद में कभी भी 1.1720 डॉलर से अधिक का कारोबार नहीं किया था।

स्रोत: CQG

अर्धवार्षिक NYMEX क्रूड ऑयल चार्ट नकारात्मक $ 40.32 प्रति बैरल के नकारात्मक स्पाइक को प्रदर्शित करता है क्योंकि वैश्विक महामारी के दौरान वाष्पित हो गई और भंडारण क्षमता 20 अप्रैल, 2020 को गायब हो गई, क्योंकि पास के NYMEX अनुबंध डिलीवरी अवधि में था। NYMEX क्रूड ऑयल फ्यूचर्स ने बेयरिश स्पाइक से पहले या बाद में $ 10.35 प्रति बैरल से नीचे कारोबार नहीं किया था।

कमोडिटी प्राइस साइकल ने 2011 में कॉटन में टॉप और 2020 में क्रूड ऑयल में बॉटम बनाया।

अवधि संरचना

कमोडिटी फ्यूचर्स या फॉरवर्ड मार्केट में आपूर्ति और मांग के प्रमुख संकेतकों में से एक टर्म स्ट्रक्चर है। पिछड़ापन एक ऐसी स्थिति है जहां आस-पास की कीमतें आस्थगित वितरण के लिए कीमतों से अधिक होती हैं। एक पिछड़ा हुआ बाजार आपूर्ति की नजदीकी कमी को दर्शाता है। उत्पादन में वृद्धि की प्रत्याशा स्थगित वितरण के लिए कम कीमतों का कारण बनती है

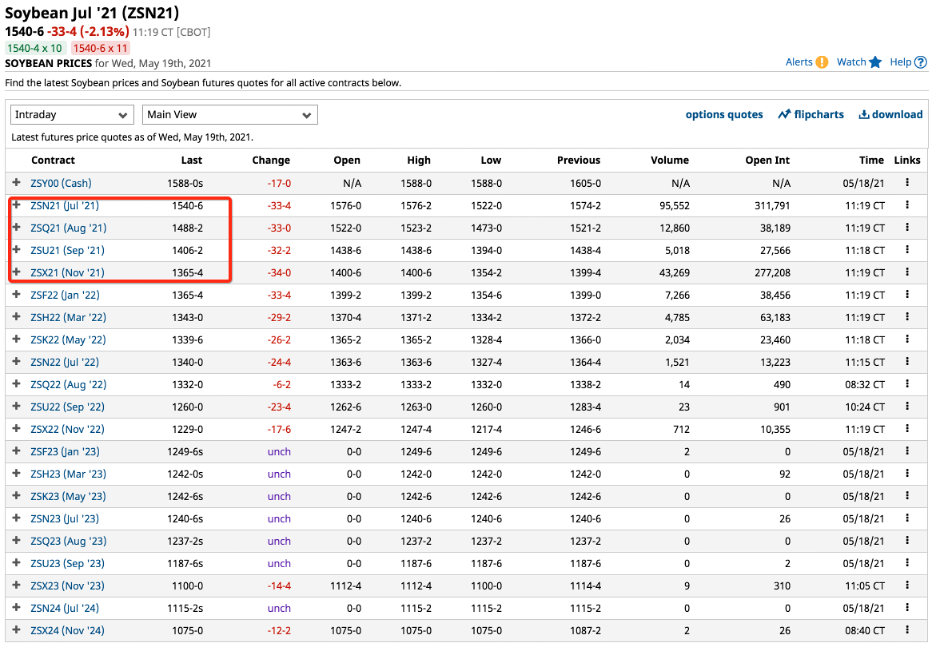

स्रोत: Barchart

चार्ट से पता चलता है कि जुलाई डिलीवरी के लिए सोयाबीन 15.4075 डॉलर प्रति बुशल स्तर पर कारोबार कर रहा था, नई फसल नवंबर बीन्स $ 13.6550, $ 1.7525 या 11.4% पिछड़ा हुआ था। निकटवर्ती सोयाबीन की कमी चीन की मजबूत मांग के कारण है। नवंबर डिलीवरी के लिए कम कीमत इस आशावाद को दर्शाती है कि 2021 की फसल मांग को पूरा करेगी।

कॉन्टैंगो एक ऐसी स्थिति है जहां स्थगित कीमतें आस-पास की कीमतों से अधिक होती हैं। जब कोई बाजार भरमार में होता है या जब आपूर्ति और मांग संतुलन तक पहुंच जाती है, तो कॉन्टैंगो आस-पास की बहुत सारी आपूर्ति को दर्शाता है।

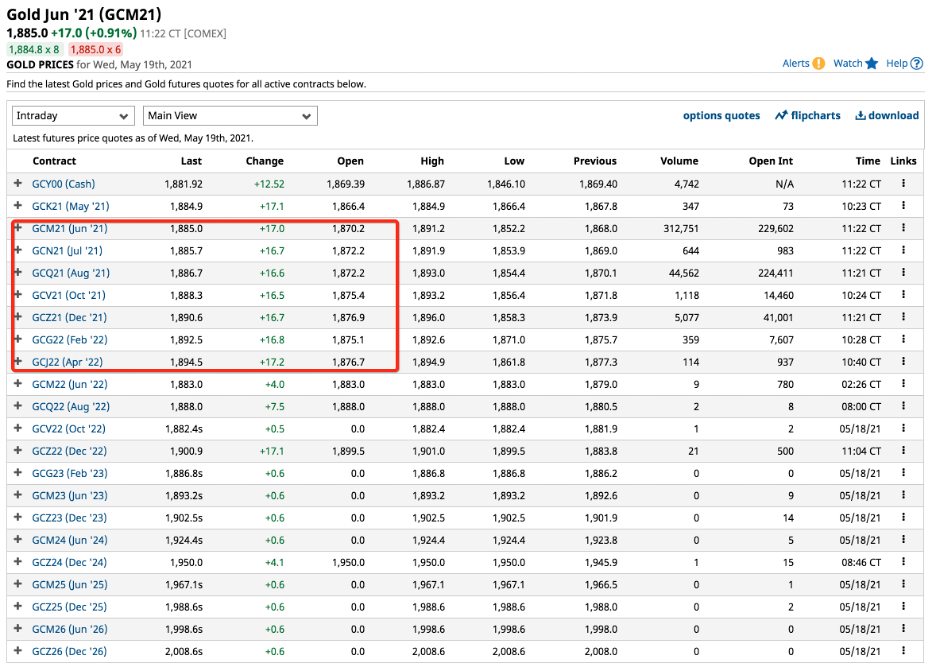

स्रोत: Barchart

चार्ट पर प्रकाश डाला गया है कि अप्रैल 2022 में डिलीवरी के लिए सोना जून 2021 में डिलीवरी के लिए गोल्ड फ्यूचर्स की तुलना में $ 9.50 अधिक पर कारोबार कर रहा है। केंद्रीय बैंकों के पास दुनिया के इतिहास में अब तक के सभी सोने का लगभग 30% हिस्सा है। आपूर्ति के बारे में चिंता किए बिना, बाजार कॉन्टैंगो में व्यापार करते हैं।

कॉन्टैंगो और बैकवर्डेशन हमें बताते हैं कि क्या बाजार तंग हैं, या यदि मांग आपूर्ति से अधिक है, या यदि आपूर्ति ढीली है, तो आपूर्ति पास की मांग के बराबर या उससे अधिक है।

स्थान और गुणवत्ता स्प्रेड्स

एक गुणवत्ता प्रसार एक ही वस्तु के दो ग्रेड के बीच मूल्य अंतर को दर्शाता है। एक स्थान प्रसार दुनिया के दो अलग-अलग क्षेत्रों में एक ही वस्तु के लिए मूल्य अंतर है। स्थान और गुणवत्ता प्रसार के संयोजन का एक उदाहरण ब्रेंट और वेस्ट टेक्सास इंटरमीडिएट कच्चे तेल के बीच का अंतर है, जो ऊर्जा वस्तु के लिए दो मूल्य निर्धारण बेंचमार्क हैं।

इंटरकांटिनेंटल एक्सचेंज पर वायदा बाजार में ब्रेंट कच्चे तेल का कारोबार होता है। ब्रेंट क्रूड ऑयल यूरोप, उत्तरी अफ्रीका और मध्य पूर्व में उत्पादित कच्चे तेल के लिए मूल्य निर्धारण तंत्र है। मध्य पूर्व दुनिया के आधे से अधिक कच्चे तेल के भंडार का घर है। ब्रेंट में डब्ल्यूटीआई कच्चे तेल की तुलना में सल्फर की मात्रा अधिक होती है, जिससे इसे आसुत उत्पादों में परिष्कृत करने के लिए बेहतर बनाया जाता है, जिसमें हीटिंग ऑयल, जेट और डीजल ईंधन शामिल हैं।

वेस्ट टेक्सास इंटरमीडिएट सीएमई के NYMEX डिवीजन पर ट्रेड करता है। डब्ल्यूटीआई उत्तरी अमेरिका से आता है और इसमें सल्फर की मात्रा कम होती है, जिससे यह गैसोलीन रिफाइनरियों के लिए पसंद का कच्चा तेल बन जाता है।

दुनिया के लगभग दो-तिहाई उपभोक्ता और निर्माता मूल्य निर्धारण के लिए ब्रेंट बेंचमार्क का उपयोग करते हैं, जबकि एक-तिहाई मूल्य निर्धारण WTI का उपयोग करता है। रचना और उत्पादन स्थानों में अंतर ब्रेंट और डब्ल्यूटीआई के बीच एक स्थान और एक गुणवत्ता प्रसार के बीच का अंतर बनाता है।

स्रोत: Barchart

चार्ट जुलाई ब्रेंट क्रूड ऑयल फ्यूचर्स के लिए हाल ही में $66.62 की कीमत दिखाता है।

स्रोत: Barchart

इस बीच, जुलाई डिलीवरी के लिए NYMEX WTI फ्यूचर्स उसी समय 63.24 डॉलर प्रति बैरल पर कारोबार कर रहे थे। ब्रेंट ने डब्ल्यूटीआई के लिए $ 3.38 प्रीमियम का आदेश दिया, जो ऊर्जा वस्तु के विभिन्न स्थानों और गुणों की आपूर्ति और मांग को दर्शाता है। इसके अलावा, ब्रेंट-डब्ल्यूटीआई भी एक राजनीतिक जोखिम है, क्योंकि मध्य पूर्व दुनिया का सबसे अशांत राजनीतिक क्षेत्र है।

क्वालिटी और लोकेशन स्प्रेड हमें दुनिया भर में बाजार की बुनियादी बातों के बारे में बता सकते हैं। पिछले एक दशक में, जब कच्चे तेल की कीमतें अधिक बढ़ रही हैं, तो WTI पर ब्रेंट का प्रीमियम बढ़ जाता है। हालाँकि, यह आने वाले वर्षों में बदल सकता है क्योंकि जलवायु परिवर्तन को संबोधित करने के लिए बिडेन प्रशासन के तहत बढ़े हुए नियमों और कम जीवाश्म ईंधन उत्पादन ब्रेंट-डब्ल्यूटीआई स्थान और गुणवत्ता प्रसार की गतिशीलता और ऐतिहासिक व्यापार पैटर्न को बदल सकता है।

प्रसंस्करण स्प्रेड्स

प्रोसेसिंग स्प्रेड एक ट्रेडेड कमोडिटी को दूसरे में रिफाइनिंग, क्रशिंग या प्रोसेसिंग के लिए मूल्य मार्जिन को दर्शाता है। गैसोलीन और डिस्टिलेट उत्पादों में कच्चे तेल का मार्जिन या प्रसंस्करण या "क्रैक स्प्रेड" प्रोसेसिंग स्प्रेड का एक उदाहरण है। तेल रिफाइनरियों में कच्चे तेल को उत्प्रेरक क्रैकर के माध्यम से संसाधित किया जाता है। जब रिफाइनिंग मार्जिन बढ़ता है, तो यह सुराग देता है कि तेल उत्पादों की मांग बढ़ रही है, जो अक्सर कच्चे तेल के इनपुट के लिए उच्च कीमतों में तब्दील हो जाती है।

कच्चे सोयाबीन को सोयाबीन उत्पादों, सोयाबीन मील और सोयाबीन तेल में संसाधित करने के मार्जिन को क्रश स्प्रेड कहा जाता है। सोयाबीन को कुचलने से भोजन और तेल उत्पाद बनते हैं।

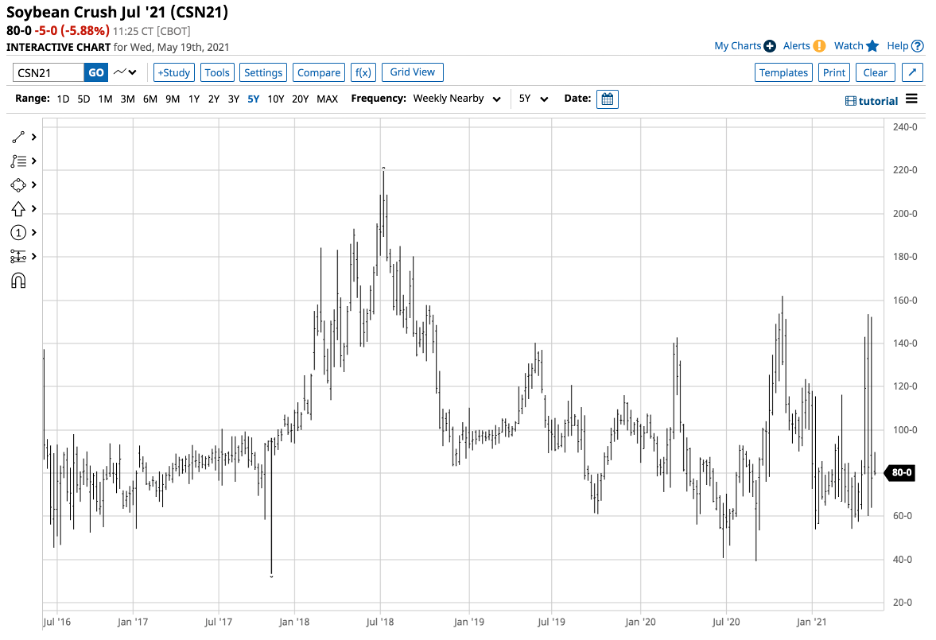

स्रोत: Barchart

जुलाई सोयाबीन क्रश स्प्रेड का चार्ट एक मार्गदर्शक के रूप में काम कर सकता है जो सोयाबीन वायदा के लिए मूल्य सुराग प्रदान करता है। बढ़ती क्रश स्प्रेड हमें बताती है कि भोजन और तेल की मांग बढ़ रही है, जबकि कच्चे तेल में गिरावट इसके विपरीत का प्रतीक है, जो अंतर्निहित तिलहनों की मांग के स्तर और कीमतों के कम से कम प्रतिरोध के मार्ग की क्षमता को उजागर करता है।

प्रोसेसिंग स्प्रेड कमोडिटी बाजार की संरचना का एक हिस्सा है जो मूल विश्लेषकों के लिए मूल्य पूर्वानुमान बनाने के लिए मूल्यवान हो सकता है।

प्रतिस्थापन स्प्रेड्स

एक प्रतिस्थापन प्रसार हमें दो वस्तुओं के बीच ऐतिहासिक मूल्य अंतर बताता है जो उत्पादन या खपत के विकल्प हो सकते हैं। हर साल, रोपण के मौसम के दौरान, कई अमेरिकी किसानों के पास अपने रकबे पर मक्का या सोयाबीन लगाने का विकल्प होता है। नई फसल की कीमतों के बीच मूल्य अंतर तय कर सकता है कि क्या वे सेम या मकई लगाते हैं। प्रसार का दीर्घकालिक औसत सोयाबीन मूल्य के प्रत्येक बुशल में लगभग 2.4 बुशल मकई मूल्य है। अनुपात निर्धारित करने के लिए किसान नई फसल-कटाई के बाद वायदा कीमतों का उपयोग करते हैं।

स्रोत: Barchart

अभी हाल ही में नई फसल नवंबर 2021 सोयाबीन फ्यूचर्स 13.6650 डॉलर प्रति बुशल पर कारोबार कर रहा था।

स्रोत: Barchart

वहीं, नई फसल दिसंबर 2021 का मक्का वायदा 5.2900 डॉलर प्रति बुशल स्तर पर था। इस अनुपात की गणना सोयाबीन को मकई की कीमतों से विभाजित करके की जाती है, जो 2.58:1 का अनुपात देती है। लंबी अवधि के 2.4:1 के औसत से ऊपर, किसानों द्वारा प्रसार के स्तर पर फलियों की तुलना में अधिक मकई लगाने की संभावना है क्योंकि फलियाँ अधिक आकर्षक वित्तीय परिणाम प्रदान करती हैं।

मकई-बीन अनुपात उत्पादक के दृष्टिकोण से फैले प्रतिस्थापन का एक उदाहरण है। उपभोक्ता के लिए एक उदाहरण प्लेटिनम और सोने के बीच का फैलाव है। कई सालों तक, प्लेटिनम ने सोने के मुकाबले प्रीमियम पर कारोबार किया, जिससे इसे "अमीर व्यक्ति का सोना" उपनाम मिला। 2014 के बाद से, प्लेटिनम की कीमत सोने से नीचे फिसल गई और गिरावट जारी रही। 19 मई तक, पास के NYMEX प्लैटिनम फ्यूचर्स $1202 के स्तर पर थे, जिसमें सोना $1885 पर था। $ 683 की छूट पर, प्लैटिनम सोने की कीमत की तुलना में ऐतिहासिक रूप से सस्ता है। जो निवेशक कीमती धातुओं को मूल्य के भंडार के रूप में खरीदते हैं, वे सोने की तुलना में इसकी ऐतिहासिक रूप से कम कीमत को देखते हुए प्लैटिनम का विकल्प चुन सकते हैं।

मकई बनाम सोयाबीन या प्लैटिनम बनाम सोना कमोडिटी एसेट क्लास में प्रतिस्थापन प्रसार के लिए कई के सिर्फ दो उदाहरण हैं। ऐतिहासिक मूल्य विचलन दो वस्तुओं में अतिरिक्त आपूर्ति या मांग पैदा कर सकता है जिसके परिणामस्वरूप ऐतिहासिक औसत की ओर प्रत्यावर्तन होता है।

बाजार की संरचना वस्तुओं की दुनिया में एक पहेली की तरह है। विभिन्न टुकड़ों को एक साथ रखने से निवेशकों और व्यापारियों को कम से कम प्रतिरोध का रास्ता पेश करने में बढ़त मिल सकती है।