भारत का बेंचमार्क स्टॉक इंडेक्स निफ्टी (NSEI) सोमवार को 15692.60 के आसपास बंद हुआ; +0.02% बढ़ा। रिफ्लेशन ट्रेड संशयवाद, चीन की तरलता को बढ़ावा देने और फेड 'पुट' के बीच वॉल स्ट्रीट से मौन संकेतों पर भारत की दलाल स्ट्रीट लगभग सपाट है। गुरुवार को डॉव फ्यूचर ने लगभग ५६४ अंकों की गिरावट दर्ज की और एक सप्ताह के निचले स्तर पर व्यापार संशयवाद के रूप में स्मार्ट मनी (?) को जोखिम संपत्तियों (इक्विटी) से स्थानांतरित कर दिया, जो कि अटलांटिक के दोनों किनारों पर COVID स्पाइक्स के बीच बांड की सुरक्षा में स्थानांतरित हो गया था। पैसिफिक (यूएस-यूरोप-एशिया) COVID म्यूटेंट (डेल्टा+, अल्फा, आदि) और धीमे टीकाकरण (सार्वजनिक झिझक) के कारण।

टेक हैवी Nasdaq भी पिछले हफ्ते चीन द्वारा अपने बड़े टेक (अनधिकृत ग्राहक डेटा लाने के आरोप के बीच दीदी आईपीओ फियास्को) की कार्रवाई पर तनाव में था, लेकिन बॉन्ड यील्ड में गिरावट और नए सिरे से COVID (डेल्टा +) चिंता से भी उत्साहित था। . गुरुवार के अंत में, डॉव फ्यूचर ने अपने पहले के लगभग आधे हिस्से को वापस ले लिया क्योंकि चीन / पीबीओसी ने हेडलाइन मुद्रास्फीति (सीपीआई) के साथ-साथ पीपीआई (उत्पादक मूल्य मुद्रास्फीति) के पठार के संकेतों के बीच आगे मौद्रिक सहजता का संकेत दिया। युआन के मूल्यह्रास के साथ कम चीनी पीपीआई का मतलब यू.एस./यूरोप (एई) के लिए कम आयातित मुद्रास्फीति है।

चीन द्वारा आरआरआर में कटौती की घोषणा के बाद शुक्रवार को डॉव फ्यूचर उछल गया। PBOC ने सभी बैंकों के लिए RRR (आरक्षित आवश्यकता अनुपात) में -0.50% की कटौती करते हुए कहा कि यह एक नियमित संचालन है क्योंकि मौद्रिक नीति सामान्य हो जाती है। कटौती के बाद सभी वित्तीय संस्थानों के लिए भारित औसत आरआरआर 8.9% है, हालांकि 5% के आरआरआर के अधीन बैंकों को छूट दी जाएगी। चीनी आरआरआर कटौती वित्तीय संस्थानों के लिए विकास को बढ़ावा देने और परिपक्व मध्यम अवधि की ऋण सुविधाओं को चुकाने में मदद करने के लिए लंबी अवधि की तरलता में CNY 1T के आसपास मुक्त करेगी। चीन अमेरिका के साथ-साथ यूरोप के लिए भी एक बड़ा निर्यात बाजार है। इस प्रकार किसी भी मौद्रिक प्रोत्साहन / तरलता को बढ़ावा देने से चीनी उपभोक्ता खर्च के साथ-साथ यू.एस./यूरोपीय चीन को निर्यात करने में मदद मिलेगी।

फेड की नवीनतम अर्ध-वार्षिक मौद्रिक नीति रिपोर्ट में 2021 के लिए फेड के 'वेट एंड वॉच' के रुख को दोहराते हुए (जुलाई के तीसरे सप्ताह में पॉवेल की गवाही से पहले) शुक्रवार को डॉव फ्यूचर को और बढ़ावा मिला। और डॉव फ्यूचर और अधिक उछल गया क्योंकि फेड के डेली ने संकेत दिया कि फेड यूरोप, एशिया में सुस्त COVID चिंता (डेल्टा +) के बीच और साथ ही अमेरिका के कुछ हिस्सों में टीकाकरण दर को धीमा कर सकता है; डेल्टा संस्करण सामान्यीकरण में देरी के लिए फेड का अगला बहाना हो सकता है। एसएफ फेड गवर्नर डेली ने डेल्टा + सीओवीआईडी के प्रसार की चेतावनी दी और यू.एस. के कुछ हिस्सों में कम टीकाकरण दर वैश्विक सुधार के लिए खतरा बन गई है। डेली, जो इस साल एफओएमसी मतदाता हैं, ने मौद्रिक वैक्सीन समर्थन को जल्द ही हटाने के प्रति आगाह किया।

अब ग्लोबल से लेकर लोकल तक, सोमवार को भारत के निफ्टी ने शुक्रवार को रात भर उत्साहित डॉव फ्यूचर के अनुरूप शुरुआती सत्र में 15788.45 का उच्च स्तर बनाया। लेकिन निफ्टी जल्द ही -142 अंक लुढ़क गया और 15646.00 के निचले स्तर पर पहुंच गया क्योंकि डॉव फ्यूचर फिर से यूरोपीय ओपनिंग के बाद लगभग -200 अंक फिसल गया। अंततः डॉव फ्यूचर की अस्थिरता के अनुरूप निफ्टी लगभग 15692.60 के आसपास सपाट बंद हुआ।

कुल मिलाकर, वैश्विक संकेतों के बीच जुलाई (12 तारीख तक) में निफ्टी -0.18% नीचे गिर गया। निफ्टी मौजूदा वित्त मंत्री सीतारमण के बजाय एक नए वित्त मंत्री (एफएम) गोयल की उम्मीदों से उत्साहित था, जो दलाल स्ट्रीट में कम लोकप्रिय हैं। वैसे भी, ऐसा नहीं था और कुल मिलाकर कैबिनेट का विस्तार आगामी यूपी राज्य चुनाव और अर्थव्यवस्था (मूल्य स्थिरता और अधिकतम रोजगार) के बजाय COVID कुप्रबंधन क्षति नियंत्रण पर ध्यान केंद्रित करने जैसा था।

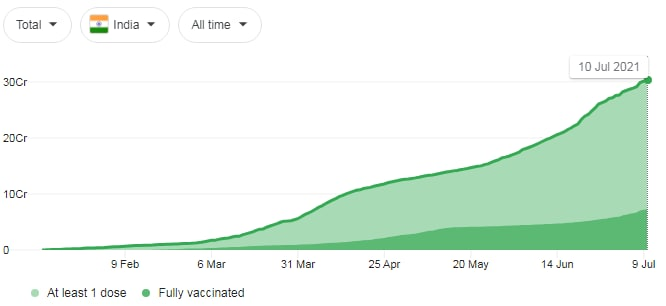

भारत के टीकाकरण के मोर्चे पर, भारत 9 जुलाई तक अपनी 1400B की विशाल आबादी के लगभग 5% (2-खुराक) और 27% कम से कम आंशिक रूप से (1-खुराक) टीकाकरण करने में सक्षम था। पिछले कुछ दिनों में, मुख्य रूप से अपर्याप्त और असमान आपूर्ति के कारण COVID टीकाकरण की गति में गिरावट आई है। भारत सरकार अब अपने नागरिकों के लिए निजी टीकाकरण पर जोर दे रही है जो वहन कर सकते हैं (कुछ शुल्क के साथ; 45 वर्ष से कम आयु)। सार्वजनिक-निजी COVID टीकाकरण की दोहरी नीति भी आम जनता के बीच निजी अस्पतालों में कुछ शुल्क लगाने में झिझक पैदा कर रही है, जहां सार्वजनिक स्वास्थ्य देखभाल केंद्रों/अस्पतालों में इसकी कमी के खिलाफ वैक्सीन स्लॉट आसानी से उपलब्ध हैं।

पिछले 1 महीने में, संघीय सरकार के पूर्ण नियंत्रण में, भारत के आंशिक टीकाकरण (एकल खुराक) में पहले के 5% से 7% प्रति माह सुधार हुआ है; लेकिन इसे कम से कम 10% प्रति माह बनाए रखने की आवश्यकता है। जून तक, भारत ने लगभग 20% आबादी को आंशिक रूप से टीका लगाया और इस प्रकार दिसंबर 2021 तक 60% टीकाकरण की आवश्यकता है, ताकि लगभग 80% आबादी को आंशिक प्रतिरक्षा विश्वास प्राप्त हो सके।

दीर्घावधि में, भारत को तीव्र गति से टीकाकरण में तेजी लाने की आवश्यकता है, ताकि वह 2024 तक कम से कम 80% आबादी का पूर्ण टीकाकरण करने में सक्षम हो सके; लगभग 1% प्रति माह की वर्तमान गति से, भारत को 80 महीने लगेंगे; यानी लगभग 7 साल (2028) अपनी 80% आबादी का टीकाकरण करने के लिए !! डेल्टा+ और अन्य उभरते हुए COVID म्यूटेंट से लड़ने के लिए भारत को अपनी आबादी के एक महत्वपूर्ण हिस्से को mRNA टीके (अधिमानतः मॉडर्न) के साथ टीका लगाना पड़ सकता है।

हालांकि भारतीयों के एक महत्वपूर्ण हिस्से में पहले से ही प्राकृतिक प्रतिरक्षा हो सकती है (प्राकृतिक COVID संक्रमण और ठीक होने के कारण), सरकार के पास कोई पुष्टि डेटा, डोर-टू-डोर परीक्षण आदि नहीं है और इस प्रकार 80% आबादी के लिए तेजी से टीकाकरण एक प्राथमिक शर्त हो सकती है। जनता के साथ-साथ प्रशासन के विश्वास और सामान्य आर्थिक/सामाजिक गतिविधियों के लिए। वर्तमान में, भारतीय अर्थव्यवस्था का लगभग 75% नए COVID संक्रमणों और प्रतिबंधों में ढील के बीच लगभग सामान्य रूप से कार्य कर रहा है। लेकिन, भारत जैसे घनी आबादी वाले गरीब देश में, जहां पर्याप्त सामाजिक दूरी के साथ-साथ लंबे समय तक लॉकडाउन संभव नहीं है, वहां हमेशा एक और COVID लहर का खतरा बना रहता है। इस प्रकार प्रशासन/सार्वजनिक/उपभोक्ता विश्वास और पूर्ण आर्थिक सुधार को बढ़ावा देने का एकमात्र तरीका तेजी से टीकाकरण (पूर्ण) है।

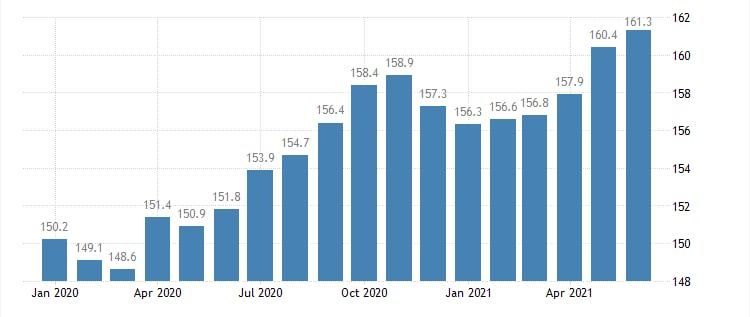

अब भारत के COVID टीकाकरण से लेकर मैक्रो फ्रंट तक, फ्लैश डेटा से पता चलता है कि हेडलाइन मुद्रास्फीति (CPI) जून में +6.26% बढ़ी, जो मई में छपी +6.30% थी, जो बाजार की उम्मीदों +6.58% से कम थी। जून में भारत की मुख्य सीपीआई मुद्रास्फीति +6.25% थी, जो मई में +6.55% थी, जो बाजार की उम्मीदों +6.50% से कम थी। मुद्रास्फीति और मूल मुद्रास्फीति दोनों अब लगातार आरबीआई के 4% लक्ष्य से ऊपर हैं और +6% अधिकतम सहिष्णुता बैंड से भी ऊपर हैं।

भारत में, COVID व्यवधानों, आर्थिक अनिश्चितता, पूरे स्पेक्ट्रम में भारी आय असमानता (ब्लू-चिप कॉरपोरेट्स-चयनात्मक कर्मचारियों के साथ-साथ केवल सरकारी कर्मचारी सुरक्षित और सुरक्षित हैं) और बढ़ती ऊर्जा लागत (उच्चतर) के बीच आम जनता में मुद्रास्फीति अब एक बड़ी चिंता है। विश्व स्तर पर तेल/वस्तु की कीमतों के साथ-साथ परिवहन ईंधन पर अत्यधिक करों के साथ-साथ मूल मुद्रास्फीति भी)। 2009 में पेट्रोल लगभग 45.00 रुपये प्रति लीटर था, जो अब 2021 के मध्य में 100.00 रुपये से ऊपर है; यानी 10 वर्षों में +120% से अधिक की वृद्धि !!

संक्षेप में, कोई मूल्य स्थिरता नहीं है और भारतीय मुद्रा (INR) की क्रय शक्ति दिन-ब-दिन घटती जा रही है। महीने के अंत में, आम आदमी की कमाई का एक बड़ा हिस्सा जरूरी खर्च में चला जाता है, गैर-जरूरी/विवेकाधीन खर्च और बचत के लिए बहुत कम बचता है। किसी भी मूल्य स्थिरता की अनुपस्थिति COVID के बाद भी भारत की आर्थिक सुधार/आगे बढ़ने की क्षमता को हमेशा प्रभावित करेगी। भारत में, उच्च नियामक लागत के कारण कार के स्वामित्व की लागत पहले से ही अधिक थी। अब, बढ़ती ईंधन और रखरखाव लागत और उच्च उत्पाद की कीमतों के बीच यह अधिक है। भारत में रहने की उच्च लागत अब एक संरचनात्मक मुद्दा है।

2020 में, भारत का औसत अनुक्रमिक CPI (m/m) लगभग +0.39% था, जो अब 2021 (जून तक) में +0.53% के आसपास चल रहा है; यानी सालाना आधार पर +6% से अधिक। उच्च/उन्नत सीपीआई संरचनात्मक है, अस्थायी नहीं। मौद्रिक के साथ-साथ राजकोषीय प्रोत्साहन की भी भूमिका है। भारत में, सभी स्तरों पर व्याप्त भ्रष्टाचार के कारण, राजकोषीय प्रोत्साहन राशि (इन्फ्रा, विविध विकास) का एक महत्वपूर्ण हिस्सा कुछ राजनेताओं और अधिकारियों के हाथों में चला जाता है। साथ ही सरकार महंगाई से जुड़े डीए (महंगाई भत्ता) भुगतान के कारण अपने कर्मचारियों के वेतन/पेंशन में लगभग नियमित अंतराल पर बढ़ोतरी कर रही है।

ये सभी आरबीआई की तरलता को बढ़ावा देने और उच्च आयातित मुद्रास्फीति (अवमूल्यन मुद्रा और उच्च आयात शुल्क, कर) के साथ कोई मूल्य स्थिरता सुनिश्चित नहीं कर रहे हैं और यह एक दुष्चक्र है। सरकार भी बहुत अधिक कीमत चुका रही है क्योंकि उसके कर राजस्व का लगभग 50% ऋण ब्याज भुगतान की ओर जाता है और 35% से अधिक वेतन व्यय की ओर जाता है। यदि हेडलाइन CPI 6% से ऊपर मंडराता रहता है, तो भारतीय 10Y बॉन्ड यील्ड फिर से +7% की ओर जा सकती है, भले ही RBI के कथन, ऑपरेशन ट्विस्ट और QE-लाइट के बावजूद। सोमवार को, भारतीय 10Y बॉन्ड यील्ड +6.277% बढ़ी; 16-महीने के उच्च स्तर पर (अप्रैल'20 के उच्च +6.504% से); अमेरिकी पैदावार के विपरीत दिशा में था।

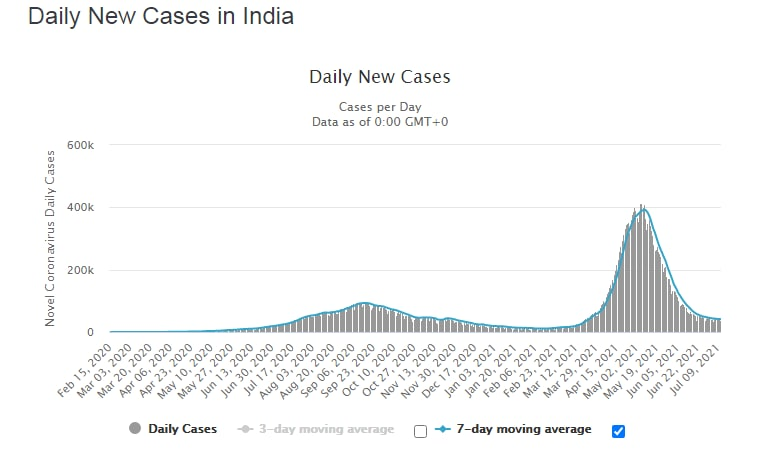

इसके अलावा, मार्किट इंडिया मैन्युफैक्चरिंग पीएमआई जून में संकुचन क्षेत्र में गिरकर 48.1 पर आ गया, जो मई में 50.8 था। नवीनतम रीडिंग ने देश भर में COVID दूसरी लहर (सुनामी) और पूर्ण / आंशिक लॉकडाउन के बीच जुलाई’20 के बाद से विनिर्माण क्षेत्र में पहले संकुचन की ओर इशारा किया। आउटपुट और नए ऑर्डर दोनों सिकुड़ गए। दस महीनों में पहली बार नए निर्यात ऑर्डर में कमी आई और COVID अनिश्चितता के बीच व्यापार विश्वास में गिरावट आई।

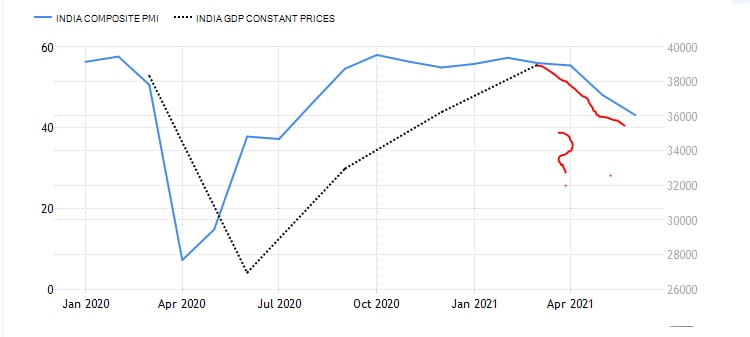

मार्किट इंडिया सर्विसेज पीएमआई भी जून में 41.2 पर गिर गया, जो मई में 46.4 था, और बाजार की उम्मीदों 48.0 से काफी नीचे था। नवीनतम रीडिंग ने COVID-19 मामलों के पुनरुत्थान के बीच, जुलाई 2020 के बाद से सेक्टर में संकुचन के दूसरे सीधे महीने और संकुचन की सबसे तेज गति की ओर इशारा किया। जुलाई'20 के बाद से आउटपुट और नए ऑर्डर दोनों सबसे तेज गति से गिरे, क्योंकि उपभोक्ता-सामना करने वाले सेवा उद्योग को COVID से संबंधित प्रतिबंध प्रोटोकॉल का सामना करना पड़ रहा है। आगे देखते हुए, हाल ही में COVID सूनामी और आने वाले दिनों में तीसरी लहर की उम्मीद के कारण, अगस्त'20 के बाद से व्यावसायिक भावना सबसे कम हो गई है। अंत में, भारत का समग्र PMI जून में 48.1 क्रमिक रूप से (मई) से गिरकर 43.1 पर आ गया। जुलाई’20 के बाद से यह सबसे कम रीडिंग थी, जो COVID सूनामी के बीच निजी व्यावसायिक गतिविधि में लगातार दूसरी मासिक गिरावट की ओर इशारा करती है।

मार्किट ने कहा कि मई-जून संकुचन COVID 2 लहर के बीच अपेक्षित लाइन में था, लेकिन आगे देखते हुए, जैसा कि भारत दिसंबर '21 तक पूरी वयस्क आबादी का टीकाकरण करने का वादा कर रहा है, यह उम्मीद है कि COVID को 2021 तक नियंत्रण में लाया जा सकता है और टिकाऊ आर्थिक 2022 में शुरू हो सकती है रिकवरी (??):

“भारत में वर्तमान COVID-19 स्थिति को देखते हुए, यह उम्मीद की जा रही थी कि सेवा क्षेत्र प्रभावित होगा। जून के पीएमआई आंकड़ों ने नए कारोबार, उत्पादन और रोजगार में तेज गिरावट दिखाई, जो पहले लॉकडाउन में दर्ज किए गए लोगों की तुलना में तेज लेकिन बहुत नरम थी। सेवा फर्मों के बीच महामारी प्रतिबंधित व्यावसायिक विश्वास के मार्ग के बारे में अनिश्चितता, जो आम तौर पर आने वाले वर्ष में उत्पादन के लिए अपने पूर्वानुमानों में तटस्थ थे। भावना का समग्र स्तर दस महीने के निचले स्तर पर फिसल गया। हाल के महीनों में विकास की गति खोने के बाद, विनिर्माण उद्योग 2021 के मध्य में संकुचन क्षेत्र में गिर गया। परिणामस्वरूप, निजी क्षेत्र की बिक्री, उत्पादन और नौकरियों में तेजी से कमी आई। भारत द्वारा अपने वैक्सीन विकल्पों का विस्तार करने और सरकार द्वारा वर्ष के अंत तक पूरी वयस्क आबादी का टीकाकरण करने की महत्वाकांक्षी योजनाओं की घोषणा के साथ, यह आशा की जाती है कि महामारी को नियंत्रण में लाया जा सकता है और स्थायी आर्थिक सुधार शुरू हो सकता है।"

मार्किट ने कहा कि भारतीय आर्थिक सुधार की गति COVID टीकाकरण की गति और स्थायी कोरोना वक्र के समतल होने पर निर्भर करेगी। इस प्रकार, आगे देखते हुए, कम से कम आंशिक रूप से दिसंबर’21 तक भारत की COVID टीकाकरण की पूर्ण प्रगति पर ध्यान दिया जाएगा, सरकार की अक्षमता के बीच अपर्याप्त टीकों की आपूर्ति की जमीनी हकीकत को देखते हुए / पहले से ही उसी कुएं की पर्याप्त आपूर्ति सुनिश्चित करने के लिए फोकस की कमी।

बॉटम लाइन:

कुल मिलाकर, भारतीय जीडीपी COVID लॉकडाउन 2.0 के बीच Q1FY22 क्रमिक रूप से (q / q) अनुबंध करने के लिए तैयार है, लेकिन क्रमिक संकुचन की दर Q1FY21 से छोटी होगी। वैसे भी, मई में भारत की बेरोजगारी दर लगभग 11.90% (अनौपचारिक डेटा) थी। इस प्रकार भारत 2021 में गतिरोध (कम आर्थिक/जीडीपी वृद्धि, उच्च मुद्रास्फीति और उच्च बेरोजगारी) के एक और वर्ष के लिए जा सकता है। भारत को लक्षित राजकोषीय प्रोत्साहन के साथ-साथ अधिकतम समावेशी व्यापक-आधारित गुणवत्तापूर्ण रोजगार और मूल्य स्थिरता के लिए संरचनात्मक सुधार की आवश्यकता है। कुछ भाजपा शासित राज्यों में इसे सक्रिय करने के बाद मोदी प्रशासन अब संघीय सरकार के स्तर (एक राष्ट्र, एक नीति) पर जनसंख्या नियंत्रण पर ध्यान केंद्रित कर सकता है। यह देश की उत्पादकता में सुधार के लिए एक महान प्रारंभिक कदम/विचार होगा, जो कि अंतिम है।

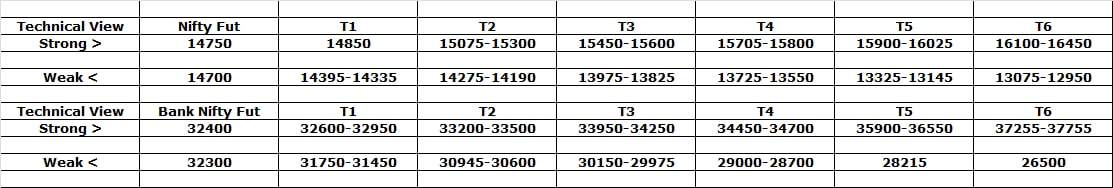

तकनीकी दृष्टिकोण: निफ्टी 50 और Bank NIFTY Futures

तकनीकी रूप से जो भी कथा हो, निफ्टी फ्यूचर को अब 15850-15950 और 16450 के स्तर के लिए 16025-16125 से अधिक बनाए रखना होगा; अन्यथा कम से कम 15625-15450-15100 के स्तर तक कुछ सुधारों को छोड़कर। इसी तरह, बीएनएफ को 36550-37755 के लिए 36100 से अधिक क्षेत्रों को बनाए रखना है; अन्यथा, कार्ड पर 35000-34700-33850 हो सकता है।

INDIA 50 (SGX NIFTY FUTURE)