ईरान विवाद की चिंताओं के बीच एशिया FX मिला-जुला रहा; साउथ कोरिया जीता, भारतीय रुपया टॉप लूज़र्स में

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

- बुल मार्केट शायद ही कभी सीधी रेखा में चलते हैं

- यह 2020 से कमोडिटीज में बुलिश रिले रेस रही है

- ऊंची उड़ान वाली कमोडिटीज सही हो सकती हैं और बदसूरत हो सकती हैं

- महंगाई जल्द खत्म होने वाली नहीं है

- डीबीसी एक विविध कमोडिटी ईटीएफ उत्पाद है जिसमें पारंपरिक ऊर्जा कीमतों का भार होता है

2022 की शुरुआत में शेयर बाजार अस्थिर रहा है। बढ़ती ब्याज दरें निश्चित आय वाले उत्पादों को अधिक आकर्षक बनाती हैं और पूंजी को स्टॉक से बॉन्ड में स्थानांतरित करती हैं। उच्च कॉर्पोरेट और व्यक्तिगत करों की संभावनाएं भी शेयर बाजार पर असर डालने वाले कारक हैं।

फेड तरलता और सरकारी प्रोत्साहन ने स्टॉक की कीमतों को 2020 की शुरुआत से 2021 के अंत तक उच्च स्तर पर धकेल दिया। एक सुधार लंबे समय से अपेक्षित था, और आने वाले हफ्तों और महीनों में हाल की अस्थिरता बदसूरत हो सकती है। एक गंभीर गिरावट सभी परिसंपत्ति वर्गों के बाजारों में जोखिम-बंद अवधि का कारण बन सकती है। अगर शेयरों में गिरावट आती है तो कुछ उच्च-उड़ान वाली कमोडिटी में डाउनड्राफ्ट देखा जा सकता है।

इस बीच, कमोडिटी की कीमतों का बढ़ना केंद्रीय बैंक की तरलता और सरकारी प्रोत्साहन के कारण बढ़ते मुद्रास्फीति दबाव का एक कार्य रहा है। 2008 में, वैश्विक वित्तीय संकट से निपटने के लिए उपयोग किए जाने वाले उपकरणों ने कमोडिटी की कीमतों को बहु-वर्षीय और कुछ मामलों में, 2011-2012 में सर्वकालिक उच्च स्तर पर धकेल दिया। दुनिया भर में 2020 की महामारी के बाद की कीमत की कार्रवाई समान रूप से समान है, लेकिन इसका मतलब यह नहीं है कि हम कच्चे माल के बाजारों में बदसूरत बिक्री की अवधि नहीं देख सकते हैं।

कमोडिटीज स्टॉक और बॉन्ड की तुलना में कहीं अधिक अस्थिर होते हैं, और हम आने वाले हफ्तों और महीनों में कच्चे माल के क्षेत्र में व्यापक मूल्य भिन्नता देख सकते हैं। इस बीच, यदि 2008 से 2012 तक की अवधि एक मार्गदर्शक है, तो कोई भी महत्वपूर्ण सुधार कमोडिटी एसेट क्लास में खरीदारी के अवसर होंगे।

बुल मार्केट शायद ही कभी सीधी रेखा में चलते हैं

बुल और बेयर बाजारों में सुधार और वसूली का अनुभव होता है जो अक्सर बिजली की गति से होता है, कीमतों में विस्फोट या कम से कम प्रतिरोध और प्रवृत्ति के रास्ते पर लौटने से पहले विस्फोट होता है। भालू बाजारों में, एक "अपना-आमने-सामने रैली" एक दर्दनाक घटना है जो तब हो सकती है जब बाजार सहभागियों ने शॉर्ट पोजीशन पर लीवरेज बढ़ाया और बाजार एक पाउंड मांस निकालता है। बुल मार्केट डिप्स शॉर्ट-टर्म इंप्लोसिव मूव्स हो सकते हैं जो लॉन्ग पोजीशन रखने वाले सबसे प्रतिबद्ध मार्केट पार्टिसिपेंट्स के भी विश्वास को हिला देते हैं।

कमोडिटीज स्टॉक, बॉन्ड या मुद्रा बाजारों की तुलना में कहीं अधिक अस्थिर होते हैं, और कच्चे माल की कीमतें शून्य में उच्च या निम्न नहीं चलती हैं। शेयर बाजार में एक जोखिम-बंद अवधि या एक भू-राजनीतिक घटना लंबी अवधि के रुझानों को बाधित कर सकती है, जिससे सट्टा जोखिम वाले पदों को रखने वालों के लिए बहुत अधिक अपच हो सकता है जब बाजार लंबे या छोटे पक्ष में लोड हो जाता है।

ताजा उदाहरण पिछले हफ्ते नैचुरल गैस फ्यूचर्स मार्केट में आया। अक्टूबर 2021 में 6.466 डॉलर प्रति एमएमबीटीयू के निरंतर अनुबंध से सही होने के बाद, प्राकृतिक गैस 4 डॉलर प्रति एमएमबीटीयू से नीचे गिर गई। अमेरिका के पूर्वी तट की ओर बढ़ने वाला एक शीतकालीन तूफान, यूरोप में यूक्रेन के आसपास के तनाव और एक आत्मसंतुष्ट प्राकृतिक गैस वायदा बाजार ने फरवरी के अनुबंध को समाप्त करने का कारण बना दिया।

Source: CQG

अक्टूबर की शुरुआत से जनवरी के अंत तक लोअर हाई और लोअर लो के ज्यादातर मंदी के रुझान में कारोबार करने के बाद, पास का NYMEX फ्यूचर्स कॉन्ट्रैक्ट 24 जनवरी को $4 प्रति MMBtu से नीचे था। 27 जनवरी को, एक रिप-अप-फेस-ऑफ रैली हुई उच्च कीमत जो सप्ताह के दौरान शुरुआती स्तर से 87% से अधिक थी। प्राकृतिक गैस 2008 के बाद से उच्चतम कीमत पर पहुंच गई। फरवरी अनुबंध के मार्च तक लुढ़कने के बाद, कीमत 28 जनवरी को सप्ताह के अंत में $4.639 प्रति एमएमबीटीयू पर समायोजित हुई, लेकिन 2 फरवरी को 5.35 डॉलर के स्तर पर थी।

वही क्रिया अक्सर डाउनसाइड पर होती है। लम्बर फ्यूचर्स मई 2021 में बढ़कर $1,711.20 के उच्च स्तर पर पहुंच गया।

Source: CQG

चार्ट से पता चलता है कि चार महीने बाद, लम्बर फ्यूचर्स $ 448 प्रति 1,000 बोर्ड फीट के निचले स्तर तक गिर गया, जो मई के उच्च स्तर पर एक तिहाई से भी कम था। लम्बर दिसंबर 2021 तक $1,000 के स्तर पर वापस आ गया, जनवरी में बढ़कर $1,300 से अधिक हो गया, और 2 फरवरी को $1,000 से नीचे सही हो गया।

यह 2020 से जिंसों में एक बुलिश रिले रेस रही है

2020 की शुरुआत में सभी परिसंपत्ति वर्गों में महामारी की चपेट में आने के कारण, जोखिम-बंद बिक्री की सुनामी में अधिकांश कमोडिटी की कीमतें बहु-वर्ष के निचले स्तर पर आ गईं। महामारी से प्रेरित वैश्विक मंदी के डर के दूरगामी परिणाम हुए जिन्होंने भविष्य में ऊंची कीमतों के बीज बोए। कमोडिटीज की दुनिया में कम कीमतों का इलाज वो कम दाम हैं। जब मांग वाष्पित हो जाती है, तो उत्पादक उत्पादन को कम कर देते हैं या निलंबित कर देते हैं, जिससे कमी हो जाती है। महामारी ने अनोखे मुद्दे पैदा किए क्योंकि लॉकडाउन ने उत्पादन को असंभव बना दिया।

आर्थिक अस्थिरता, केंद्रीय बैंक की तरलता और सरकारी प्रोत्साहन के उपचार ने वित्तीय प्रणाली को स्थिर कर दिया। नीतियों ने एक मुद्रास्फीति फ्यूज को जलाया जिसने कमोडिटी की कीमतों को ऐसे समय में उठाया जब महामारी से प्रेरित कमी और आपूर्ति-श्रृंखला की बाधाओं ने कई बाजारों के बुलिश प्रक्षेपवक्र में जोड़ा।

कमोडिटी एसेट क्लास की चढ़ाई एक बुलिश रिले रेस की तरह रही है, जिसमें एक बाजार दूसरे को मशाल सौंप रहा है। पहली कमोडिटी जो ऊपर की ओर उठी वह थी सोना। अगस्त 2020 में पीली धातु बढ़कर 2,063 डॉलर हो गई, जो अब तक का उच्चतम स्तर है। जबकि सोने ने 2021 में इस कदम को सही किया और पचा लिया, कई अन्य कमोडिटीज ने बैटन ले लिया। मई में लकड़ी, कॉपर और पैलेडियम की कीमतें अब तक के नए उच्चतम स्तर पर पहुंच गईं। कच्चा तेल, प्राकृतिक गैस, तेल उत्पाद, कोयला और इथेनॉल बहु-वर्ष के उच्च स्तर पर पहुंच गए, जिनमें से अधिकांश 2022 की शुरुआत में तेजी के रुझान में थे। कृषि जिंस धातु और खनिजों की कीमतों के साथ वर्षों में नहीं देखे गए स्तरों पर चले गए।

इस बीच, जलवायु परिवर्तन को संबोधित करने से केवल ऐसे समय में कमोडिटी ट्रेंड में तेजी आई है जब उत्पादन बढ़ती मांग के साथ नहीं रह सकता है। बुलिश मशाल धारण करने के लिए नवीनतम वस्तुएं प्राकृतिक गैस, जमे हुए केंद्रित ऑरेंज जूस फ्यूचर्स, और पैलेडियम थीं। पैलेडियम दिसंबर में $ 1,549 के निचले स्तर पर कारोबार कर रहा था, और 2 फरवरी को कीमत 2,375 डॉलर के स्तर पर वापस आ गई थी। संकेत है कि सेमीकंडक्टर की कमी कम हो रही है, पैलेडियम की मांग बढ़ रही है क्योंकि कार निर्माता असेंबली प्लांट में उत्पादन बढ़ाना शुरू करते हैं। पैलेडियम ऑटोमोबाइल उत्प्रेरक कन्वर्टर्स का एक महत्वपूर्ण घटक है।

लब्बोलुआब यह है कि कच्चे माल की परिसंपत्ति वर्ग में बुलिश रिले दौड़ जारी है क्योंकि हम फरवरी में आगे बढ़ते हैं।

ऊंची उड़ान वाली कमोडिटीज ठीक हो सकती हैं और बदसूरत हो सकती हैं

जिस तरह कमोडिटी की कीमतें उस स्तर तक गिरती हैं जहां उत्पादन धीमा होता है, जब वे बढ़ते हैं, तो उच्च कीमतें अधिक उत्पादन को प्रोत्साहित करती हैं क्योंकि निर्माता आवश्यकताओं को पूरा करने और लाभ बढ़ाने के लिए हाथापाई करते हैं। इसलिए, उच्च कीमतों में वृद्धि, वे अचानक और क्रूर नकारात्मक सुधारों के प्रति अधिक संवेदनशील हो जाते हैं। लकड़ी में मूल्य कार्रवाई उस नरसंहार का एक उदाहरण है। कॉपर मई में लगभग 4.90 डॉलर प्रति पाउंड से घटकर अगस्त में 4 डॉलर से कम हो गया। पैलेडियम पिछले मई में 3,000 डॉलर प्रति औंस से गिरकर दिसंबर में 1,600 डॉलर से कम हो गया।

अस्थिर जमीन पर शेयर बाजार के साथ, ब्याज दरों में वृद्धि और अमेरिकी डॉलर के उच्च रुझान के साथ, कमोडिटीज को जोखिम-बंद अवधि के ट्रिपल खतरे का सामना करना पड़ता है। जिन जिंसों में तेजी आई है, वे एक महत्वपूर्ण सुधार के लिए संभावित उम्मीदवार हैं। उन सुधारों से सबसे प्रतिबद्ध बुलों के भाग्य का परीक्षण करने की संभावना है, क्योंकि गिरावट भयानक हो सकती है।

मुद्रास्फीति जल्द ही दूर नहीं होगी

मैं एक अस्थायी घटना के रूप में कमोडिटी एसेट क्लास में किसी भी महत्वपूर्ण सुधार को देखूंगा। मेरा मानना है कि 2008-2012 से परिसंपत्ति वर्ग की कीमत कार्रवाई आने वाले वर्षों में कच्चे माल के बाजारों से हम क्या उम्मीद कर सकते हैं, इसके लिए एक मार्गदर्शक है। 2008 के वैश्विक वित्तीय संकट के दौरान स्थितियों को स्थिर करने वाली तरलता और प्रोत्साहन 2020 की महामारी के दौरान की तुलना में बहुत कम थे।

याद रखें कि अल्बर्ट आइंस्टीन ने एक बार क्या कहा था: पागलपन की परिभाषा एक ही काम को बार-बार करना और एक अलग परिणाम की उम्मीद करना है।

2008 में शुरू होने वाले कमोडिटीज में लिक्विडिटी और स्टिमुलस ने एक बुलिश फ्यूज जलाया, और उन्होंने 2020 और 2021 में एक और भी गर्म फ्यूज को प्रज्वलित किया है। हम केवल 2022 में कमोडिटी बुल मार्केट की मध्य पारी में हो सकते हैं।

भले ही ब्याज दरों में वृद्धि होगी, अमेरिकी डॉलर अधिक बढ़ रहा है, और स्टॉक अस्थिर दिख रहे हैं, मुद्रास्फीति संकेतक चार दशकों में उच्चतम स्तर पर हैं। उपभोक्ता मूल्य सूचकांक में 7% की वृद्धि हुई, और निर्माता मूल्य सूचकांक में 2021 में लगभग 10% की वृद्धि हुई। मुख्य मुद्रास्फीति, भोजन और ऊर्जा को छोड़कर, 5.5% पर हो सकती है, लेकिन वर्तमान फेड फंड दर पर, फेड को वृद्धि की आवश्यकता होगी मौजूदा मुख्य मुद्रास्फीति दर पर नकारात्मक क्षेत्र से दरों को उठाने के लिए दरों को 25 आधार अंकों से 22 गुना बढ़ाएँ। इस बीच, चूंकि खाद्य और ऊर्जा की लागत सभी व्यवसायों और व्यक्तियों को प्रभावित करती है, मुद्रास्फीति कहीं अधिक उच्च स्तर पर होने की संभावना है।

इस बीच, बढ़ती तेल, गैस और कोयले की कीमतें मुद्रास्फीति को बढ़ावा देती हैं, क्योंकि पारंपरिक ऊर्जा अधिकांश कमोडिटी उत्पादन के लिए एक महत्वपूर्ण इनपुट लागत बनी हुई है। जैसे ही ऊर्जा की कीमतें बढ़ती हैं, यह धातुओं, खनिजों और कृषि कीमतों पर ऊपर की ओर दबाव डालती है। मुद्रास्फीति एक शातिर आर्थिक स्थिति है जो पैसे की क्रय शक्ति को नष्ट कर देती है। जबकि अमेरिकी डॉलर अन्य विश्व मुद्राओं के मुकाबले सराहना कर रहा है, उच्च कमोडिटी कीमतों का मतलब है कि इसकी क्रय शक्ति अन्य विदेशी मुद्रा साधनों की तुलना में धीमी गति से ही कम हो रही है।

जब तक फेड अपनी नाक नहीं रखता और हॉकिश नहीं बन जाता, तब तक मुद्रास्फीति के दबाव जल्द ही दूर नहीं होंगे। जलवायु परिवर्तन को संबोधित करने के लिए अमेरिकी ऊर्जा नीति में बदलाव ने तेल बाजार में मूल्य निर्धारण की शक्ति ओपेक और रूस को वापस सौंप दी है। कार्टेल एक बैरल पेट्रोलियम को दो डॉलर के बजाय $ 100 पर बेचेगा। ऊर्जा की बढ़ती कीमतों से मुद्रास्फीति पर काबू पाना एक चुनौती होगी।

डीबीसी पारंपरिक ऊर्जा कीमतों के भार के साथ एक विविध कमोडिटी ईटीएफ उत्पाद है

2022 के दूसरे महीने में प्रवेश करते ही कमोडिटी बुल चार्ज करना जारी रखता है। हालांकि, सुधार किसी भी बुल मार्केट का हिस्सा हैं, और वे खराब हो सकते हैं। आने वाले महीनों में जिंसों के लिए इष्टतम दृष्टिकोण कीमतों में कमजोरी पर खरीदारी करना होना चाहिए, जिससे गहन सुधारों को जोड़ने के लिए बहुत जगह बची हो। कीमतों को बहु-वर्ष के उच्च स्तर पर ले जाने वाली रैलियों के दौरान लंबी जोखिम वाली स्थितियों पर लाभ उठाना और लाभ उठाना रणनीति का एक अभिन्न अंग है। जेपी मॉर्गन ने एक बार कहा था कि वह बहुत जल्दी बेचकर अमीर हो गए।

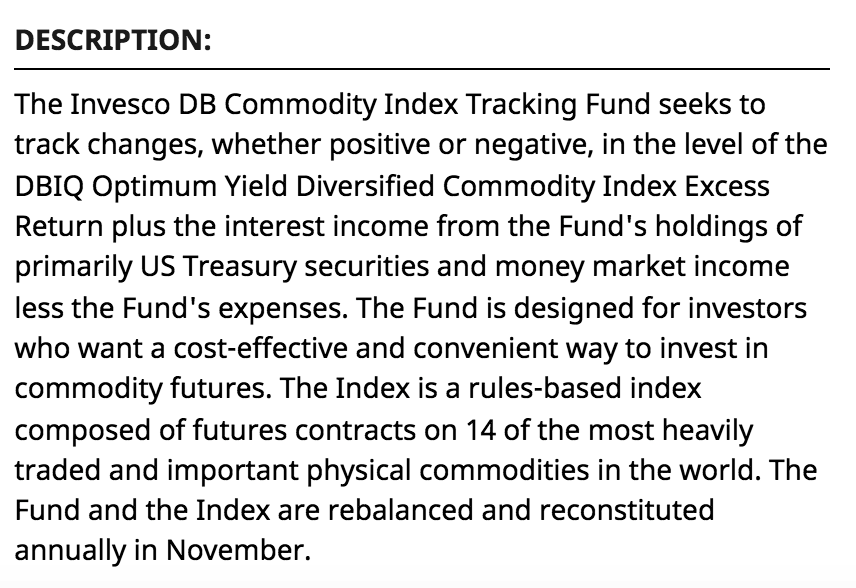

फ्यूचर्स क्षेत्र में प्रवेश किए बिना कमोडिटी बुल मार्केट में भाग लेने के इच्छुक लोगों के लिए, इनवेस्को डीबी कमोडिटी इंडेक्स ट्रैकिंग फंड (एनवाईएसई: डीबीसी) एक तरल उत्पाद है जो पारंपरिक ऊर्जा बाजारों की ओर वजन के साथ कमोडिटी की कीमतों का अनुसरण करता है। डीबीसी के सबसे हालिया शीर्ष होल्डिंग और फंड सारांश में शामिल हैं:

Source: Barchart

प्रबंधन के तहत डीबीसी के पास सिर्फ 3 अरब डॉलर से अधिक की संपत्ति है और हर दिन औसतन 4.2 मिलियन से अधिक शेयरों का कारोबार करता है। ETF 0.87% प्रबंधन शुल्क लेता है।

Source: Barchart

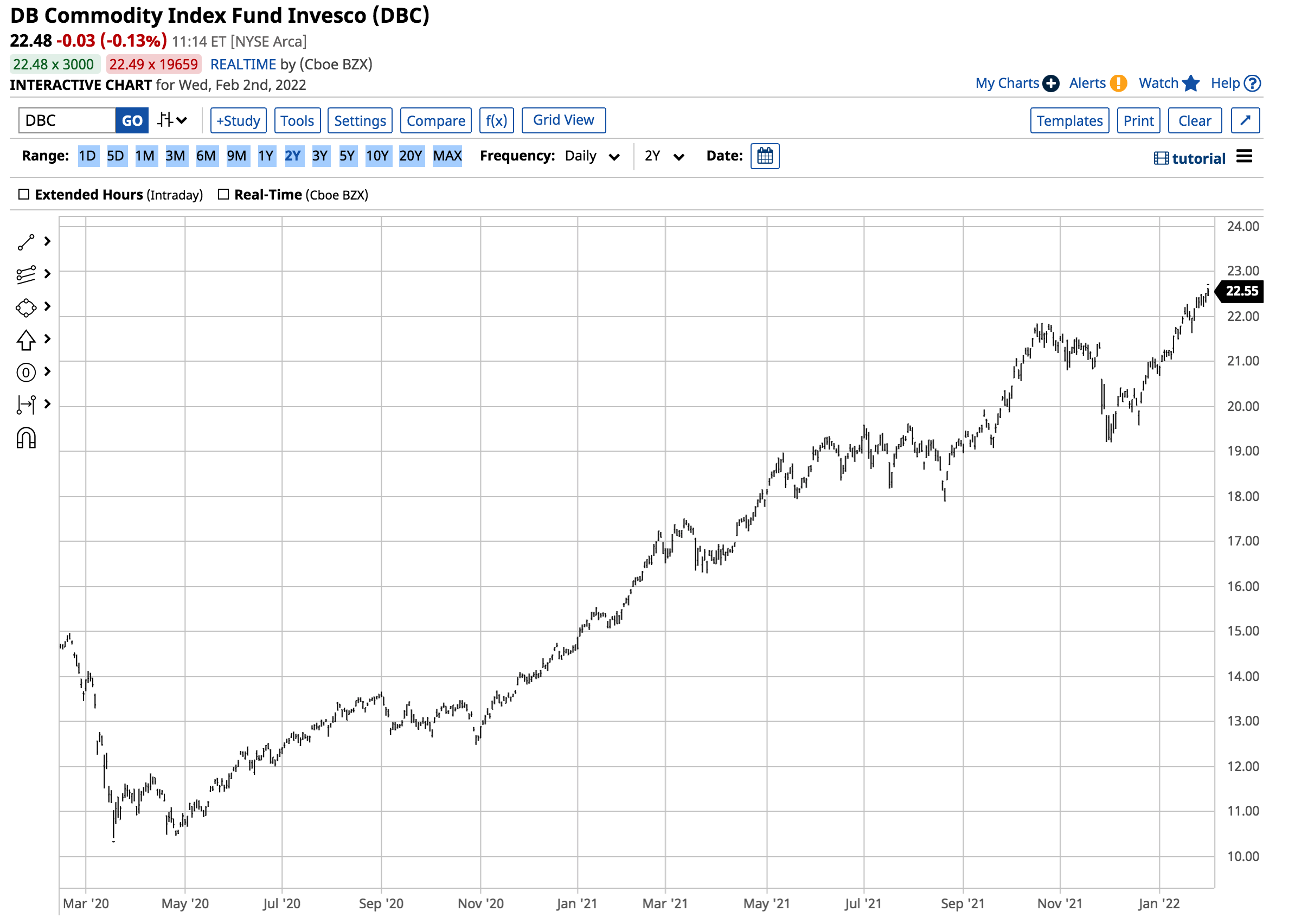

चार्ट से पता चलता है कि डीबीसी $14.70 से बढ़कर $20.78 प्रति शेयर या 2021 में 41.4% हो गया। 2 फरवरी को 22.48 डॉलर पर, डीबीसी 2022 में अब तक 8.2% अधिक है।

कमोडिटी अस्थिर संपत्ति हैं, और जितना अधिक वे बढ़ते हैं, पर्याप्त सुधार की संभावना उतनी ही अधिक होती है। आने वाले हफ्तों और महीनों में गिरावट पर जिंसों की खरीदारी सबसे अच्छा तरीका हो सकता है। इस बीच, शेयर बाजार में सुधार या भू-राजनीतिक घटना के कारण बाजारों में कोई भी जोखिम-बंद अवधि कच्चे माल में सौदेबाजी कर सकती है।