ईरान हमले के बाद सोने की कीमतों में उछाल फीका पड़ सकता है, Pepperstone का कहना है

कल की पोस्ट में मैंने व्लादिमीर पुतिन के यूक्रेन पर आक्रमण और उन तरीकों को देखा, जिनसे इसने वैश्विक तेल बाजार के पाउडर केग में एक चिंगारी फेंकी, जिससे WTI और ब्रेंट बैरलिंग की कीमतें नई रिकॉर्ड ऊंचाई पर पहुंच गईं। जैसे-जैसे युद्ध बिना किसी त्वरित समाधान के आगे बढ़ता है, हम आगे और भी अधिक विस्फोटक लाभ देख सकते हैं।

आज मैं आपूर्ति और मांग के रुझानों का विश्लेषण कर रहा हूं जो हमें यहां लाए हैं, ताकि हम आगे बढ़ने वाले तेल बाजारों से क्या उम्मीद कर सकते हैं, इसके लिए एक रोडमैप प्रदान करें।

नई रिकॉर्ड ऊंचाई के लिए ट्रैक पर तेल की मांग

हाल ही में 2021 के अंत तक, वॉल स्ट्रीट पर फैशनेबल राय ने कहा कि तेल की मांग महामारी के साथ चरम पर थी, और यह सब यहाँ से नीचे की ओर था। दसियों अरबों डॉलर की देखरेख करने वाले एक प्रसिद्ध परिसंपत्ति प्रबंधक ने कच्चे तेल को "व्हेल ऑय

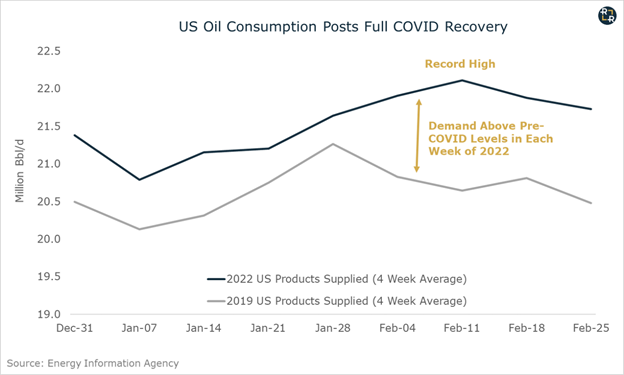

18 महीने बाद तेजी से आगे बढ़ा, और तेल संशयवादी अमेरिकी मांग के साथ अधिक गलत नहीं हो सकते थे, जो कि पूर्व-कोविड स्तरों से लगातार ऊपर चल रहा था और पिछले महीने ही नए रिकॉर्ड स्तर को तोड़ रहा था:

अधिक प्रभावशाली, गर्मियों के ड्राइविंग सीज़न के दौरान चरम मौसमी मांग के आने से पहले ये नई ऊँचाई दिखाई दी, जो यहाँ से और अधिक वृद्धि प्राप्त कर सकती है।

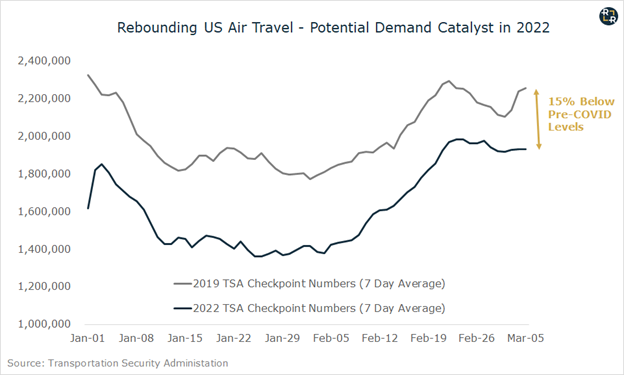

आगे देखते हुए, संभावित मांग में वृद्धि का एक अन्य स्रोत हवाई यात्रा में एक और रिबाउंड से आ सकता है। नीचे दिए गए चार्ट से पता चलता है कि अमेरिकी हवाई यात्रा 2019 के पूर्व-कोविड स्तरों से लगभग 15% कम है:

कोविड प्रतिबंधों के लुप्त होने के साथ, कई विश्लेषकों को उम्मीद है कि 2022 में अमेरिकी हवाई यात्रा पूरी तरह से ठीक हो जाएगी। अगर यह सच है, तो यह अमेरिकी कच्चे तेल की मांग में अतिरिक्त नई ऊंचाई हासिल करने में मदद कर सकता है।

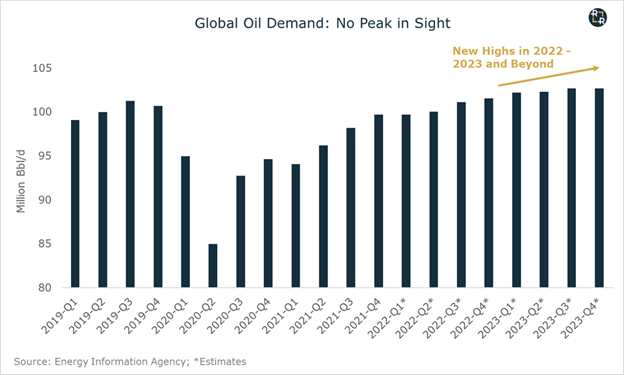

अंत में, शेष विश्व अमेरिका के नेतृत्व का अनुसरण कर रहा है। IEA के नवीनतम अनुमानों से संकेत मिलता है कि वैश्विक मांग इस वर्ष 3.2 मिलियन bbl/d से बढ़कर 100.6 मिलियन bbl/d हो जाएगी। इस बीच, ईआईए इस वर्ष की तीसरी तिमाही तक वैश्विक मांग में एक नया रिकॉर्ड उच्च स्तर पर प्रोजेक्ट करता है, 2023 और उसके बाद के नए उच्च स्तर के साथ:

दूसरे शब्दों में, चरम तेल की खपत कहीं नहीं दिख रही है। और दुनिया भर में अर्थव्यवस्थाओं के फिर से खुलने के साथ, दुनिया को अकेले इस साल 3 मिलियन bbl/d से अधिक नई आपूर्ति की आवश्यकता होगी।

उस नोट पर, आइए समीकरण के आपूर्ति पक्ष पर विचार करें ...

अमेरिकी तेल उत्पादन ठप, और ऊंची कीमतें शायद मदद न करें

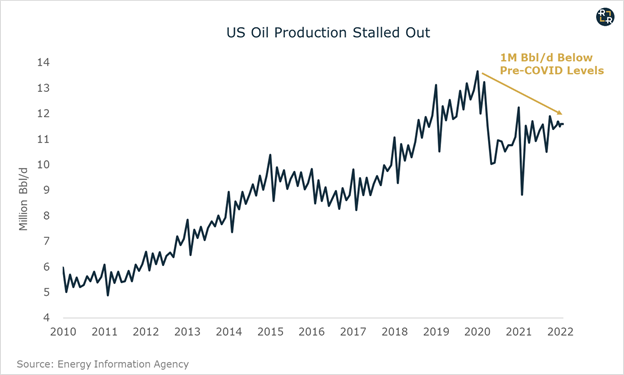

पिछले दशक के सर्वोत्तम मूल्य निर्धारण के माहौल के बावजूद, अमेरिकी तेल उत्पादन 11.6 मिलियन bbl/d पर रुका हुआ है। यह पूर्व-महामारी के उच्च स्तर से लगभग एक मिलियन bbl / d शर्मीला है:

यह पिछले दशक की गतिशीलता से 180 डिग्री परिवर्तन को दर्शाता है, जब शेल ड्रिलर्स ने $ 50 - $ 60 तेल की कीमतों पर लाखों बैरल नई उत्पादन वृद्धि को उजागर किया।

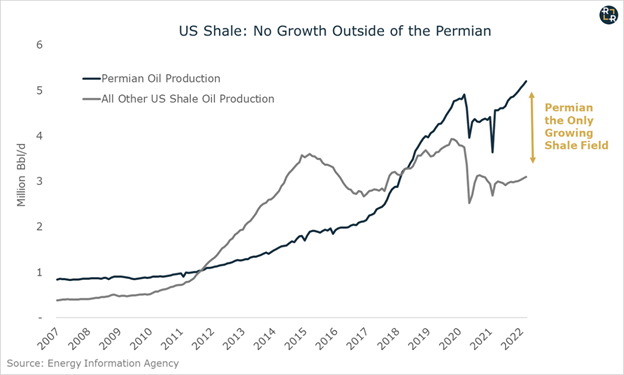

जैसा कि मैंने पहले वर्णित किया है, इस परिवर्तन का कारण दो गुना है: पूंजी निवेश की कमी, और शायद अधिक महत्वपूर्ण बात, इन्वेंट्री की कमी। शेल ड्रिलर्स ने कई प्रमुख बेसिनों में कोर इन्वेंट्री को समाप्त कर दिया है, जिसने शेल बूम के दौरान अमेरिकी उत्पादन को बढ़ावा दिया, जैसे ईगल फोर्ड और बकेन शेल्स।

आज, टेक्सास में पर्मियन बेसिन अमेरिकी उत्पादन वृद्धि का अंतिम गढ़ है। 2021 के मध्य से नए उत्पादन में आधा मिलियन bbl/d से अधिक जोड़ने के बावजूद, पर्मियन पारंपरिक उत्पादन में गिरावट और अन्य सभी अमेरिकी शेल क्षेत्रों से रुके हुए उत्पादन को ऑफसेट करने के लिए संघर्ष कर रहा है:

पर्मियन के बाहर शेल बेसिन में समाप्त इन्वेंट्री को देखते हुए, यह स्पष्ट नहीं है कि उच्च कीमतें इस समस्या को हल कर सकती हैं। इस बीच, भले ही ऑपरेटर काम करने के लिए रिग लगाना चाहते हैं, तेल पैच बोर्ड भर में इनपुट की भारी कमी से निपट रहा है, जिसमें लेबर से लेकर स्टील पाइपिंग से लेकर फ्रैक सैंड तक शामिल हैं।

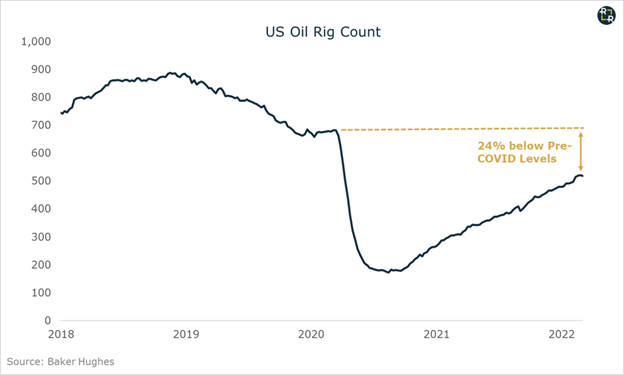

ऑटो मैन्युफैक्चरिंग और होम कंस्ट्रक्शन को धीमा करने वाली समान आपूर्ति श्रृंखला की बाधाएं तेल पैच में दिखाई दे रही हैं, और यहां कोई आसान समाधान नहीं है। कारकों का यह संगम बताता है कि क्यों, हाल ही में, कच्चे तेल की कीमतों में अब तक की सबसे बड़ी साप्ताहिक बढ़त के बावजूद, यू.एस. अभी भी, पूर्व-कोविड स्तरों से लगभग 24% नीचे है:

अंत में, ओपेक+ गठबंधन है, जो उत्पादन बढ़ाने के लिए भी संघर्ष कर रहा है।

ओपेक+ की क्षमता ग्लोबल कैपिटल रिट्रीट से प्रभावित

कोविड -19 के प्रकोप के मद्देनजर, ओपेक + ने उत्पादन के रिकॉर्ड 9.7 मिलियन बीबीएल / डी में कटौती करके तेल बाजार को संतुलित किया। जैसे ही मांग फिर से बढ़ी, समूह ने 2021 के जुलाई में शुरू होने वाले हर महीने 400,000 बीबीएल / डी नई आपूर्ति जारी करने पर सहमति व्यक्त की।

लेकिन पिछले कई महीनों से, भाग लेने वाले कई देशों ने अपने उत्पादन लक्ष्यों को हासिल करने के लिए संघर्ष किया है। जनवरी में, IEA ने अनुमान लगाया कि OPEC+ ने अपने उत्पादन कोटा को 900,000 बैरल प्रति दिन से कम कर दिया।

इस कमी का एक बड़ा हिस्सा जीवाश्म ईंधन के विकास के खिलाफ पश्चिमी प्रतिक्रिया को जिम्मेदार ठहराया जा सकता है। ऐतिहासिक रूप से, ओपेक + तेल उत्पादन का एक बड़ा हिस्सा पश्चिमी राजधानी द्वारा मुख्य रूप से वैश्विक सुपरमेजर से विकसित किया गया है। लेकिन अब, पश्चिमी तेल कंपनियों के बीच घटा हुआ पूंजीगत बजट दुनिया भर में लहर प्रभाव पैदा कर रहा है, जैसा कि ऊर्जा विशेषज्ञ जूलियन ली ने ब्लूमबर्ग को समझाया:

"नाइजीरिया और अंगोला जैसे देशों में लगातार उत्पादन में कमी रखरखाव का परिणाम नहीं है ... बल्कि, वे अन्वेषण और विकास में निवेश की कमी के परिणामस्वरूप घटती क्षमता को दर्शाते हैं। इसलिए कमी बनी रहेगी। वास्तव में, यह और भी खराब होता जा रहा है, क्योंकि अधिक से अधिक देश क्षमता की कमी के खिलाफ दौड़ रहे हैं और उत्पादन बढ़ाने के लिए संघर्ष कर रहे हैं।"

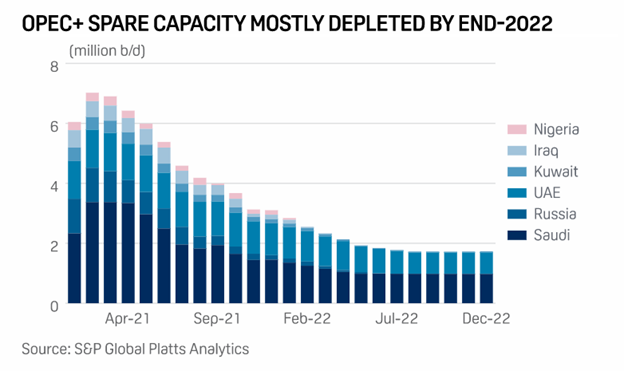

ओपेक + उत्पादन क्षमता के लिए डाउनग्रेड किए गए अनुमानों के लिए धन्यवाद, मॉर्गन स्टेनली का अनुमान है कि 2022 के मध्य तक दुनिया की अतिरिक्त क्षमता एक साल पहले 6.5 मिलियन बैरल से घटकर 2 मिलियन बैरल प्रतिदिन हो जाएगी:

गंभीर रूप से, ये अंतरिक्ष क्षमता अनुमान यूक्रेन पर रूसी आक्रमण से पहले किए गए थे। इसलिए रूसी आपूर्ति में शून्य व्यवधान को भी मानते हुए, तेल बाजार को वर्ष के अंत तक 2 मिलियन बीबीएल / डी से कम अतिरिक्त क्षमता में खतरनाक गिरावट के लिए स्थापित किया गया था।

अंत में, आइए उस मामले में बाजार पर संभावित प्रभाव पर विचार करें जहां रूसी निर्यात आगे चल रहा है।

मूल्य वृद्धि को नष्ट करने वाली मांग तेल को $200+ तक ले जा सकती है

हर कमोडिटी बुल मार्केट का जन्म आपूर्ति/मांग असंतुलन से होता है। मूल्य तंत्र असंतुलन को दो तरीकों में से एक में हल करने का प्रयास करता है: अधिक आपूर्ति को प्रोत्साहित करना, या मांग को कम करना।

पिछले एक साल में, तेल बाजार ने कीमतों में लगातार वृद्धि के माध्यम से अधिक आपूर्ति (या कम मांग) की आवश्यकता का संकेत दिया है। और फिर भी, तेल 90 डॉलर से अधिक के बहु-वर्ष के उच्च स्तर तक पहुंचने के बावजूद, उत्पादकों ने पर्याप्त आपूर्ति जोड़ने के लिए संघर्ष किया है। जैसा कि इस दो भाग लेख में चर्चा की गई है, इनमें से कई उत्पादन संघर्षों को अल्पावधि में उच्च कीमतों से हल नहीं किया जा सकता है।

इस बीच, दुनिया भर में मांग में तेजी जारी है।

अब, रूसी निर्यात के 4.8 मिलियन bbl/d तक खोने का खतरा इस संतुलन अधिनियम के आपूर्ति पक्ष को तालिका से हटा सकता है। इन रूसी निर्यातों के कुल नुकसान की स्थिति में, यहां तक कि हर दूसरे ओपेक सदस्य अपनी उत्पादन क्षमता को अधिकतम करने के साथ, बाजार को अभी भी एक मिलियन बीबीएल / डी से अधिक की आपूर्ति की कमी का सामना करना पड़ सकता है।

उस परिदृश्य में, व्यापक पैमाने पर मांग विनाश बाजार को संतुलित करने के लिए उपलब्ध एकमात्र तंत्र बन जाएगा। यह किसी का अनुमान है कि इस परिदृश्य में कीमतें कितनी बढ़ जाएंगी, लेकिन $ 200 केवल शुरुआत हो सकती है।

बेशक, वह परिदृश्य किसी के लिए भी अच्छा नहीं होगा। ग्रह पर सभी की खातिर, हमें उम्मीद करनी चाहिए कि रूस-यूक्रेन की स्थिति जल्द से जल्द हल हो जाए।

लेकिन निवेशकों के लिए, यह संभावित परिदृश्य प्रमुख जोखिमों में से एक बन गया है जो हर वैश्विक परिसंपत्ति वर्ग को प्रभावित कर सकता है, और एक जो हर गुजरते दिन के साथ बढ़ता हुआ प्रतीत होता है।

यह कंटेंट मूल रूप से रॉस रिपोर्ट में पोस्ट की गई थी।