अमेरिकी व्यापार घाटा अपडेट के बाद Goldman Sachs Q1 GDP ट्रैकर 3.3% पर

कल प्रकाशित भाग 1 में, हमने आज के तेल बाजार में बढ़ते आपूर्ति जोखिमों पर ध्यान केंद्रित किया। आज की पोस्ट नवीनतम आपूर्ति रुझानों की जांच करती है ताकि यह देखा जा सके कि संभावित रूप से आपूर्ति छेद को भरने के लिए क्या संभावनाएं हो सकती हैं।

ओपेक उत्पादन संघर्ष जारी

आईईए की नवीनतम मासिक तेल बाजार रिपोर्ट वैश्विक सूची को कम करने वाले प्रमुख कारक की पहचान करती है:

"पुरानी ओपेक + अंडर-परफॉर्मेंस बनाम लक्ष्य जिसने 2021 की शुरुआत के बाद से बाजार से 300 मिलियन बैरल तेल ले लिया है।"

जैसा कि मैंने अतीत में लिखा है, कई ओपेक + सदस्य एक ही हेडविंड से जूझ रहे हैं जो यू.एस. शेल आउटपुट को धीमा कर रहा है: कम निवेश। यह एक दीर्घकालिक समस्या है जो प्रत्येक मासिक डेटा बिंदु के साथ दिखाई देती रहती है।

पिछले सप्ताह प्रकाशित नवीनतम ओपेक उत्पादन रिपोर्ट में, समूह ने एक बार फिर अपने उत्पादन कोटा को 600,000 बीबीएल/दिन से कम कर दिया। समस्या अन्य लोगों के बीच अंगोला और नाइजीरिया सहित परिधि ओपेक + सदस्य देशों में चल रहे उत्पादन संघर्षों का पता लगाती है।

सार्थक अतिरिक्त क्षमता वाले केवल दो ओपेक+ सदस्य सऊदी अरब और संयुक्त अरब अमीरात हैं। कोई नहीं जानता कि अतिरिक्त क्षमता संख्या क्या है, लेकिन अधिकांश आम सहमति अनुमान दोनों देशों के लिए संयुक्त उत्पादन में 2.5-3 मिलियन बीबीएल/दिन के बीच है। सैद्धांतिक रूप से, अगर सऊदी अरब और यूएई दोनों ने नल खोल दिए और फ्लैट आउट का उत्पादन किया, तो वे रूसी आपूर्ति घाटे की भरपाई के करीब आ सकते हैं, जिसे ईआईए ने चेतावनी दी थी कि प्रति दिन 3-4 मिलियन बैरल तक पहुंच सकता है।

क्या सऊदी अरब और यूएई वैश्विक ऊर्जा संकट को रोक सकते हैं?

तेल आपूर्ति की गंभीर स्थिति को देखते हुए, यू.एस., यूरोप और जापान के राजनेता सऊदी अरब और यूएई दोनों को बाजार में अपनी अतिरिक्त क्षमता का उपयोग करने के लिए मनाने के लिए हाथ-पांव मार रहे हैं। बेशक, यहां कई चुनौतियां हैं।

सबसे पहले, इसमें मौजूदा ओपेक+ गठबंधन को तोड़ना शामिल होगा, क्योंकि दोनों देश अपने सहमत उत्पादन कोटा को पार कर जाएंगे। बेशक, विशेष रूप से पूर्ण विकसित ऊर्जा संकट में कुछ भी संभव है। लेकिन जैसा कि आज चीजें खड़ी हैं, इस बात के बहुत कम संकेत हैं कि कोई भी देश मौजूदा ओपेक + समझौते को तोड़ने का इरादा रखता है।

जटिल मामले, व्हाइट हाउस और सऊदी अरब और संयुक्त अरब अमीरात दोनों के बीच बढ़ती दरार है। इस दरार का एक बड़ा हिस्सा यमन के चल रहे गृहयुद्ध में प्रत्येक देश के प्रयासों का समर्थन करने से पीछे हटने वाले राष्ट्रपति बिडेन का पता लगाया जा सकता है। बढ़ती दरार को इस खबर से सबसे अच्छी तरह से पकड़ लिया गया था कि यूक्रेन पर रूसी आक्रमण के शुरुआती दिनों के दौरान न तो सऊदी अरब और न ही यूएई के अधिकारियों ने बिडेन के फोन कॉल का जवाब दिया था। आगे जटिल मामले, सऊदी अरब के प्रमुख क्षेत्रीय प्रतिद्वंद्वी ईरान पर बिडेन का नरम रुख (इस पर और अधिक)।

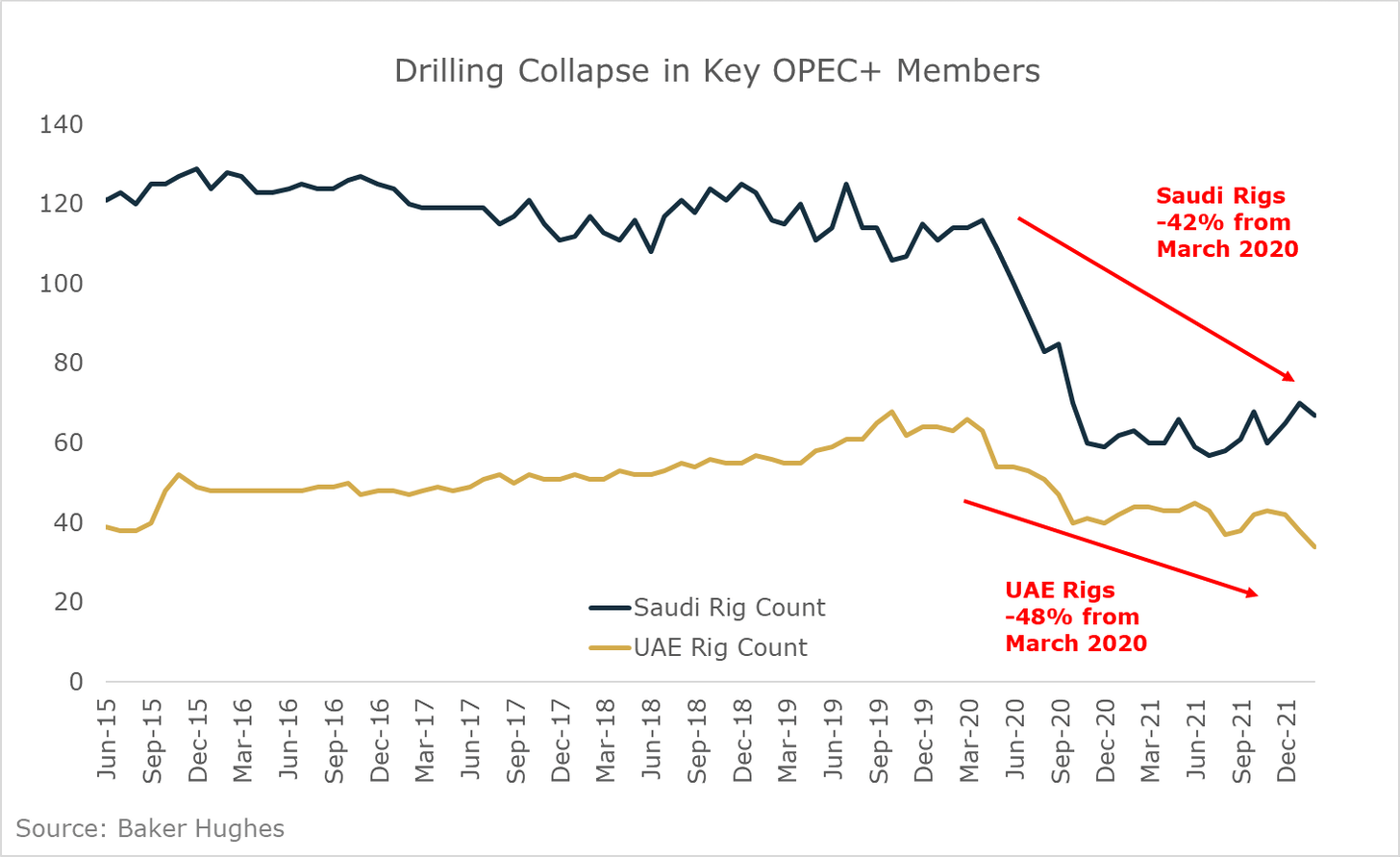

दूसरी समस्या सऊदी अरब और यूएई दोनों में ड्रिलिंग गतिविधि में गिरावट के नीचे दिए गए चार्ट में दिखाई गई है, जो पूर्व-कोविड स्तरों से लगभग 50% नीचे है:

अपनी पूरी उत्पादन क्षमता को पूरी तरह से मुक्त करने के लिए, यह संभावना है कि दोनों देशों को ड्रिलिंग गतिविधि को बढ़ावा देने की आवश्यकता होगी। इसका मतलब है कि अगर उत्पादन को अधिकतम करने का निर्णय लिया जाता है, तो भी उत्पादन को पूरी तरह से रैंप पर आने में 6-12 महीने लग सकते हैं।

अंत में, वहाँ तथ्य यह है कि फ्लैट आउट का उत्पादन करने वाले दोनों देश बाजार से लगभग सभी अतिरिक्त क्षमता को मिटा देंगे। इस महत्वपूर्ण आपूर्ति बफर के बिना, कीमतों को ऊंचा रखते हुए, बाजार आपूर्ति जोखिम प्रीमियम में निर्माण करेगा। उस स्थिति में, सऊदी और संयुक्त अरब अमीरात से अतिरिक्त उत्पादन आत्म-पराजय हो सकता है।

इन सभी बाधाओं को देखते हुए, यह कोई आश्चर्य की बात नहीं है कि बाइडेन प्रशासन ईरान और वेनेजुएला सहित किसी भी अतिरिक्त बैरल के लिए दुनिया को खंगाल रहा है।

सक्रिय बातचीत में ईरान डील

ईरान और वेनेजुएला दोनों पर अमेरिकी प्रतिबंधों ने प्रत्येक देश में तेल उत्पादन क्षमता से नीचे चल रहा है। बिडेन प्रशासन अब संभावित रूप से प्रतिबंध हटाने और इस खोए हुए उत्पादन को बाजार में वापस लाने के लिए दोनों देशों के साथ बातचीत कर रहा है।

अब तक, ईरान लगभग 1 मिलियन bbl/d वृद्धिशील नई आपूर्ति के साथ यहां सबसे अच्छा दांव है जो 6-12 महीनों के भीतर ऑनलाइन आ सकता है। अगर प्रतिबंध हटा लिए जाते हैं तो ईरान के पास भी करीब 10 करोड़ बैरल तेल का भंडारण तत्काल बिक्री के लिए तैयार है। हाल की रिपोर्टें ईरान वार्ता पर प्रगति का संकेत देती हैं, जो जल्द ही एक समझौते के लिए चल रही संभावनाओं का सुझाव देती हैं।

10 करोड़ भंडारित बैरल की तत्काल रिहाई से बाजार को निकट भविष्य में कुछ राहत मिल सकती है। लेकिन लंबी अवधि में, अतिरिक्त ईरानी वॉल्यूम बाधित रूसी बैरल की पूरी तरह से भरपाई नहीं करेंगे। इस बीच, ईरान पर प्रतिबंध हटाना और संभावित रूप से देश को अपने परमाणु कार्यक्रम के साथ आगे बढ़ने की अनुमति देना क्षेत्रीय प्रतिद्वंद्वियों सऊदी अरब और संयुक्त अरब अमीरात के लिए एक बड़ी चिंता है।

मतलब, ईरान के साथ एक सफल सौदा वैश्विक अतिरिक्त क्षमता के दो सबसे बड़े स्रोतों से अधिक बैरल प्राप्त करने की बाधाओं को कम कर सकता है। चमत्कारिक परिदृश्य में जहां तीनों देश एक साथ अपनी उत्पादक क्षमता को अधिकतम करते हैं, यह सैद्धांतिक रूप से रूस से अपेक्षित आपूर्ति नुकसान के पूर्ण प्रभाव को ऑफसेट कर सकता है। लेकिन फिर, यह वस्तुतः सभी वैश्विक अतिरिक्त क्षमता को मिटा देगा, न कि कम कीमतों के लिए एक नुस्खा।

इस बीच, वेनेजुएला से संभावित राहत बहुत कम आशाजनक दिखती है। वर्षों की शिथिलता के बाद देश का तेल उद्योग पूरी तरह से चरमरा गया है। भले ही प्रतिबंध कल हटा लिए गए हों, वेनेजुएला अगले 12 महीनों में कुछ लाख bbl/d जोड़ने के लिए संघर्ष करेगा। लंबे समय में, वेनेजुएला वैश्विक आपूर्ति समाधान का एक सार्थक हिस्सा बन सकता है … लेकिन यह निकट अवधि में गेम चेंजर नहीं है।

यह सार्थक आपूर्ति वृद्धि का एक शेष स्रोत छोड़ देता है - यू.एस. शेल।

शेल आपूर्ति संघर्ष जारी है

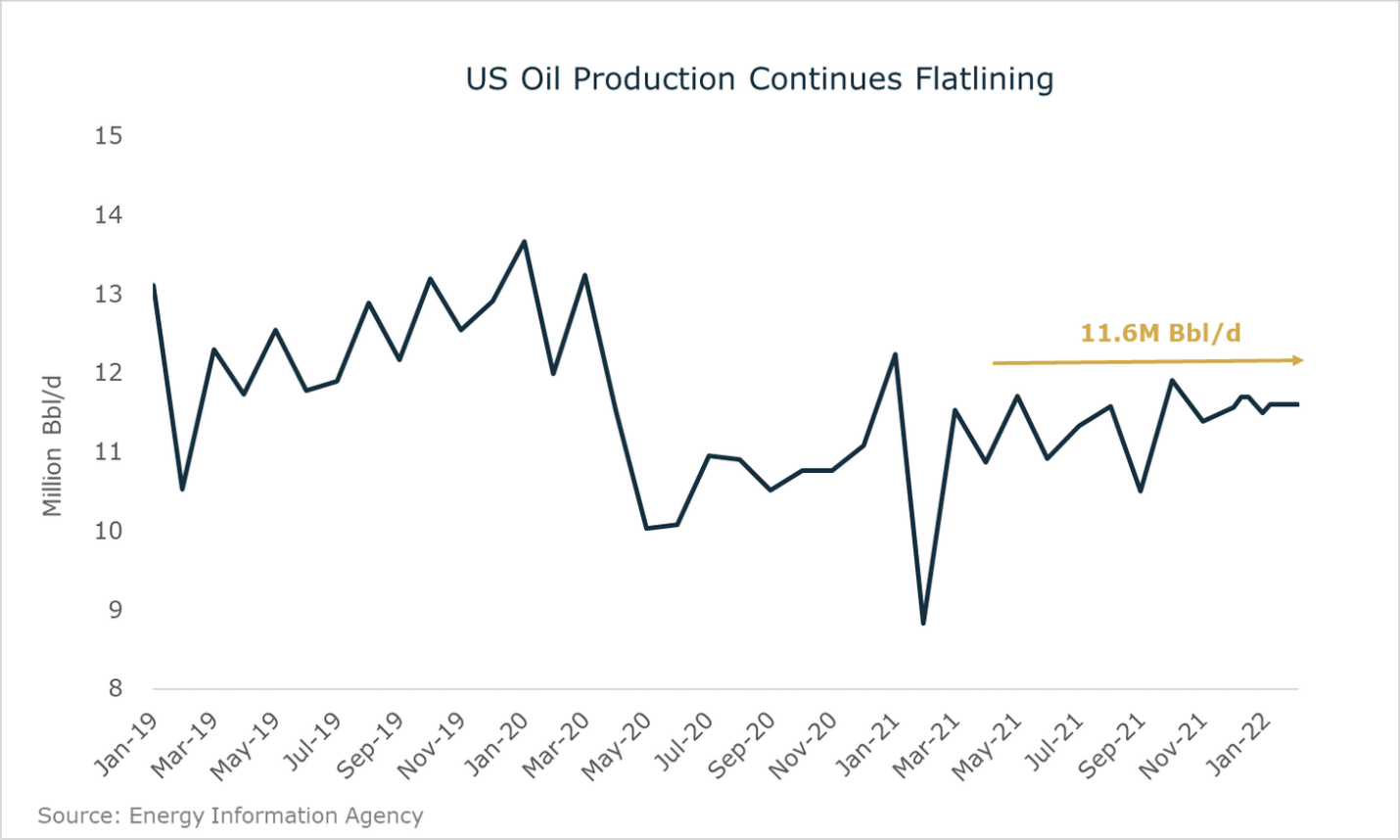

EIA के नवीनतम साप्ताहिक आंकड़ों से पता चलता है कि अमेरिकी तेल उत्पादन 11.6 मिलियन bbl/d पर रुका हुआ है:

यह संख्या अंततः आने वाले महीनों में और अधिक बढ़नी चाहिए। वर्तमान अनुमान वर्ष के अंत तक यू.एस. उत्पादन वृद्धि में लगभग 600,000 से 1,000,000 bbl/d तक हैं।

हालांकि, पूंजी और आपूर्ति श्रृंखला की बाधाएं एक चालू हेडविंड पेश कर सकती हैं जो अनुमानों के निचले सिरे की ओर झुकी हुई हैं, भले ही $ 100+ तेल पर रिटर्न उपलब्ध हो।

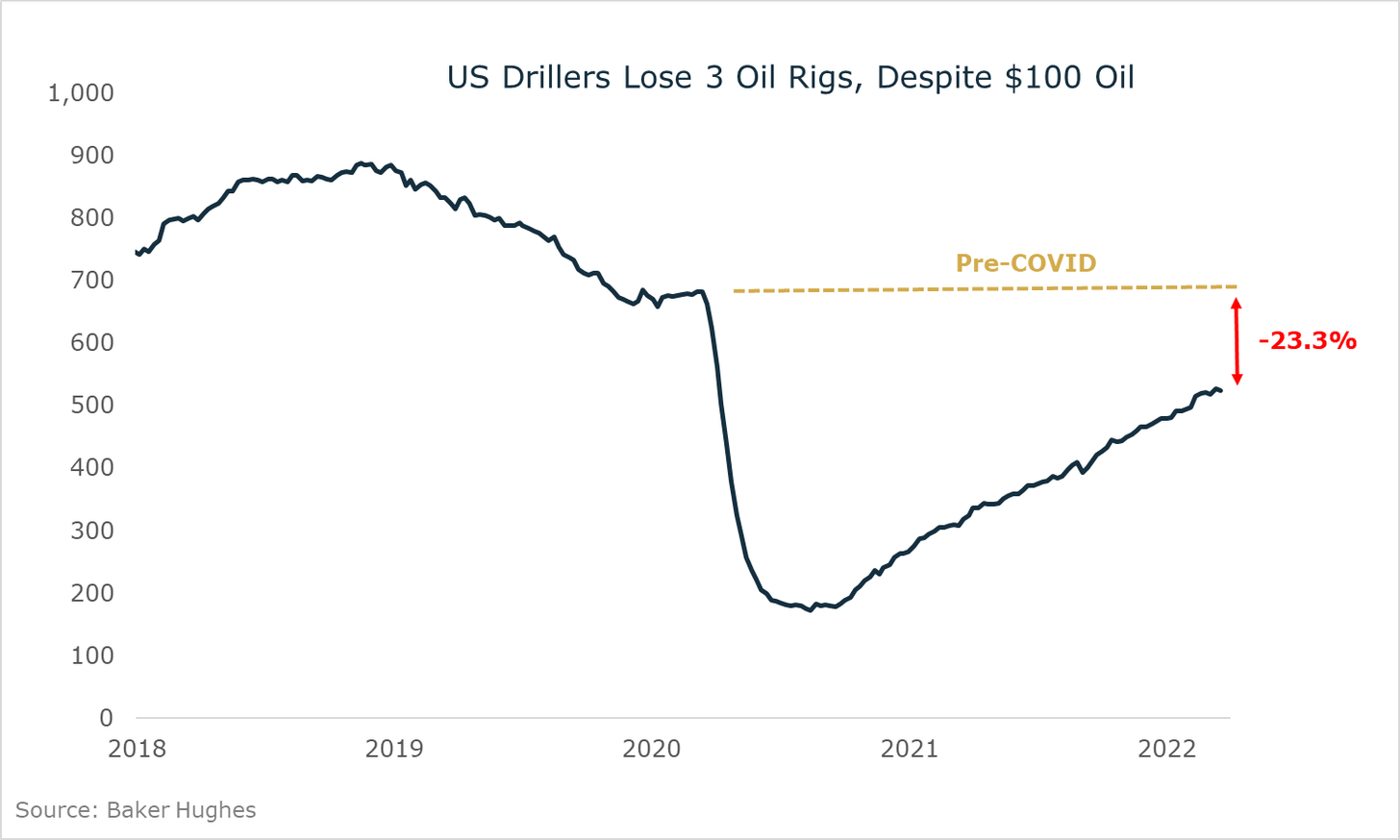

पिछले हफ्ते, अमेरिकी ड्रिलर्स ने प्रचलन से 3 रिग गिरा दिए, और कुल संख्या पूर्व-कोविड स्तरों से 23% नीचे बनी हुई है:

अंत में, आइए समीकरण के मांग पक्ष पर नवीनतम रुझानों पर विचार करें।

चीन लॉकडाउन की चिंता बढ़ गई है

चीन में कोविड -19 में पुनरुत्थान ने पिछले सप्ताह कच्चे तेल की कीमतों के लिए एक और नकारात्मक उत्प्रेरक बनाया। सप्ताह की शुरुआत में रिपोर्टें सामने आईं कि अधिकारियों ने कई शहरों के बीच 17.5 मिलियन की विशाल आबादी वाले शेनझेन शहर को बंद कर दिया था। ये लॉकडाउन देश की “जीरो कोविड” नीति के कारण हो रहे हैं।

लेकिन यहां संदर्भ महत्वपूर्ण है। चीन में कोविड-19 का प्रकोप और लॉकडाउन कोई नई बात नहीं है. अवधि आमतौर पर हफ्तों में मापी जाती है, महीनों में नहीं। दरअसल, शुक्रवार तक चीनी अधिकारियों ने पहले ही कुछ कारखानों और सार्वजनिक परिवहन को फिर से खोलने की अनुमति दे दी थी। रविवार तक, चीन के राज्य के स्वामित्व वाले मीडिया नेटवर्क ग्लोबल टाइम्स ने कोविड मामलों के सफल "नियंत्रण" और शेनझेन में सामान्य स्थिति में लौटने की घोषणा की थी:

यह 2022 की प्रमुख मांग कहानी है - एक ऐसी दुनिया जो तेजी से कोविड प्रतिबंधों और लॉकडाउन से आगे बढ़ रही है। यहां तक कि चीन जैसे सख्त एंटी-कोविड उपायों वाले देशों में, लॉकडाउन की अवधि और लंबाई प्रत्येक प्रकोप के साथ कम होती जा रही है।

यही कारण है कि ईआईए जैसी अधिकांश पूर्वानुमान एजेंसियों ने 2022 तक मांग में नए रिकॉर्ड उच्च स्तर पर वापसी का आह्वान करना जारी रखा है। बेशक, अगर कीमतें ऊपर की ओर बढ़ती रहती हैं, तो मांग विनाश एक वास्तविक चिंता का विषय बन जाता है।

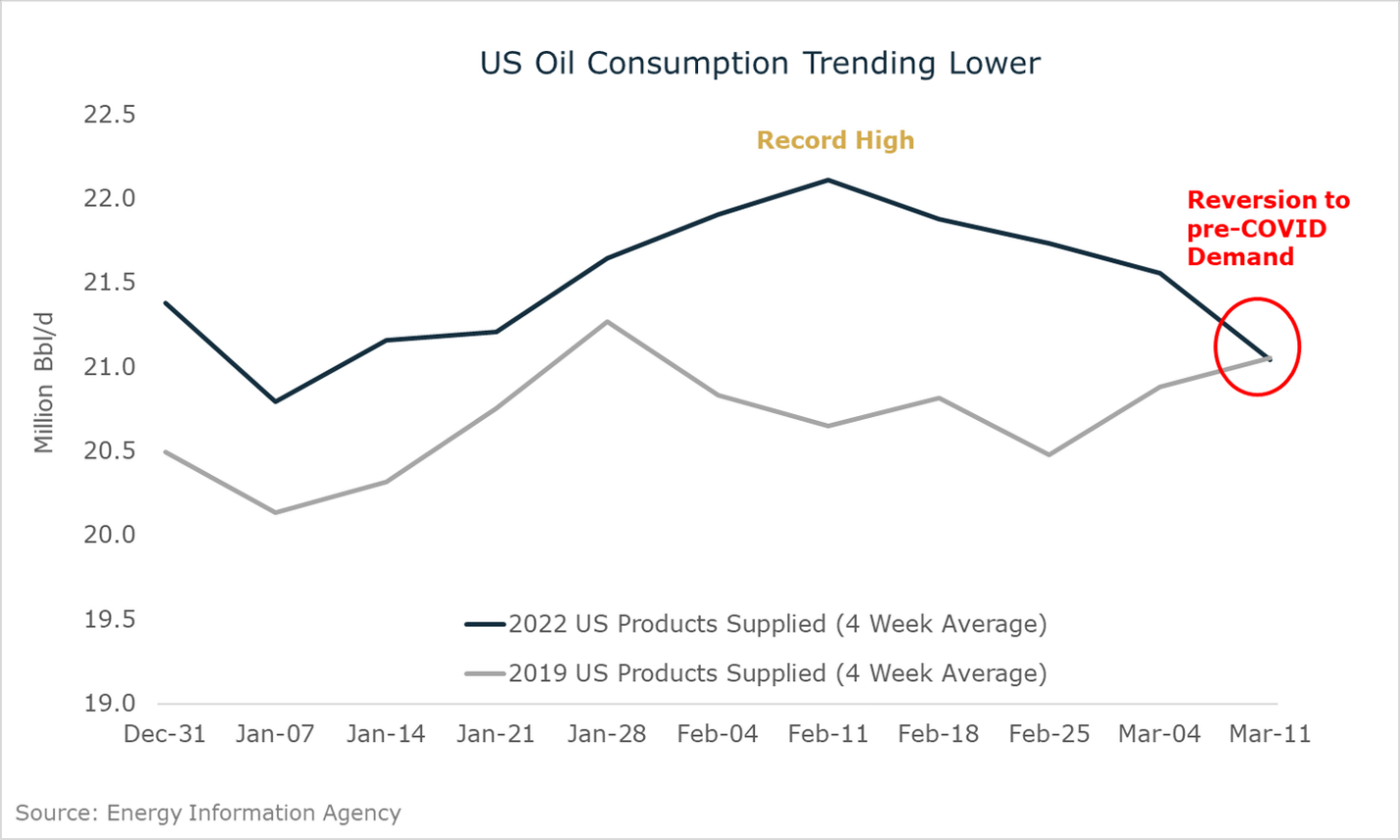

इसलिए आने वाले सप्ताह में उच्च आवृत्ति मांग डेटा की निगरानी करना महत्वपूर्ण हो जाएगा। ईआईए के नवीनतम साप्ताहिक आंकड़ों में, हमने अमेरिकी खपत में कुछ मामूली नरमी देखी है, जो फरवरी की शुरुआत में रिकॉर्ड ऊंचाई से वापस लौटकर हाल के सप्ताहों में 2019 के पूर्व-कोविड स्तरों पर वापस आ गई है:

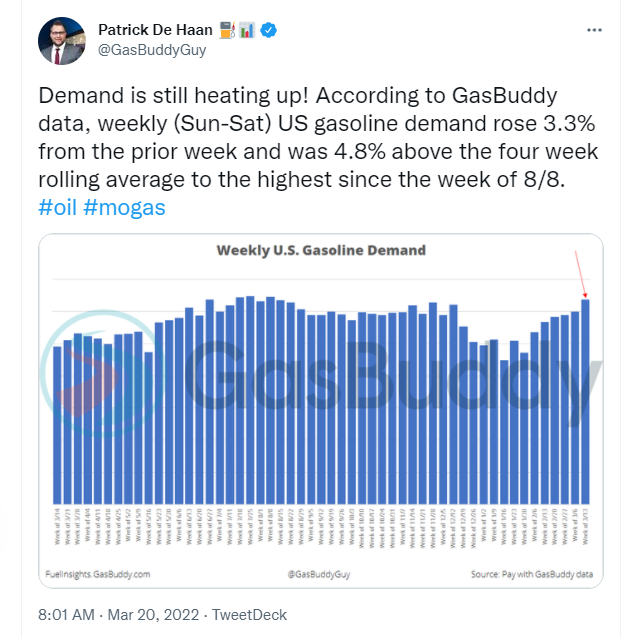

जूरी अभी भी बाहर है कि यह एक अस्थायी ब्लिप है या कुछ बड़ा। हमारे पास उच्च आवृत्ति डेटा में आशावाद का कारण है। गैसबड्डी के पैट्रिक डी हान ने यू.एस. गैसोलीन मांग पर कुछ सर्वोत्तम उच्च आवृत्ति डेटा एकत्र किया है, और उनके नवीनतम आंकड़े बताते हैं कि अमेरिकी ड्राइवर अभी तक उच्च कीमतों से पीछे नहीं हट रहे हैं:

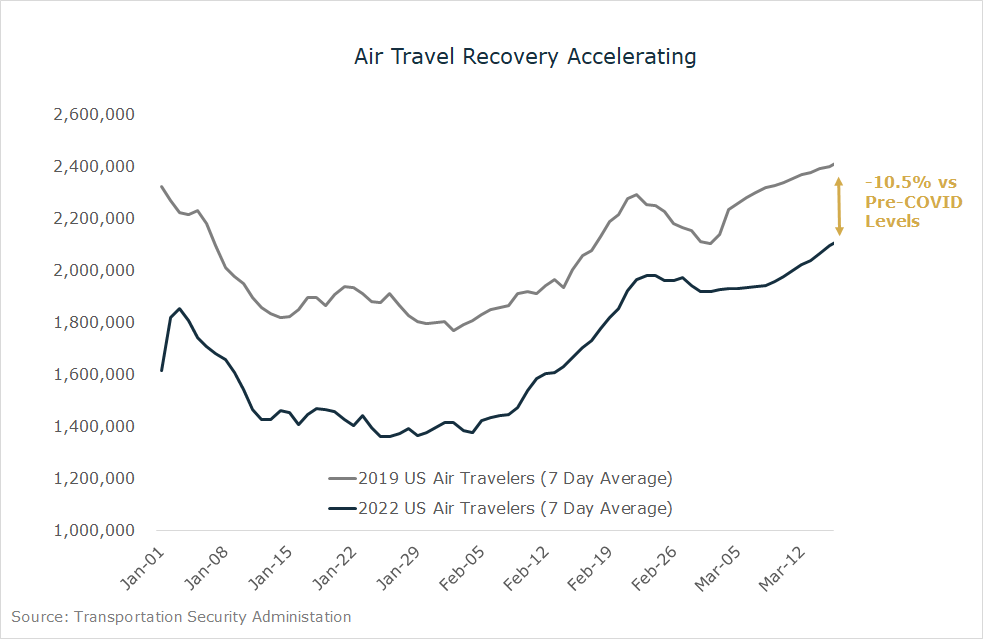

हम अमेरिकी हवाई यात्रा क्षेत्र में भी अविश्वसनीय मांग देख रहे हैं।

रिकॉर्ड हवाई यात्रा की मांग: अगला अपसाइड कैटेलिस्ट

TSA से नवीनतम दैनिक यात्रा डेटा पिछले सप्ताह की तुलना में एक बड़ा बढ़ावा दिखाता है, जो कि घाटे को पूर्व-कोविड के स्तर को -15% से -10.5% तक कम करता है:

इस बीच, रॉयटर्स ने पिछले हफ्ते बताया कि Delta Air Lines (NYSE:DAL) ने कंपनी के इतिहास में सबसे अधिक साप्ताहिक टिकट बिक्री के साथ मांग में "अद्वितीय" उछाल देखा। डेल्टा के सीईओ एड बास्टियन ने दावा किया कि "हमने अपने करियर में मजबूत मांग नहीं देखी है।" United Airlines (NASDAQ:UAL) और American Airlines (NASDAQ:AAL) ने भी रिकॉर्ड मांग देखी।

अब तक, गैसोलीन की खपत और हवाई यात्रा दोनों में इन नवीनतम रुझानों से संकेत मिलता है कि मांग विनाश अभी तक शुरू नहीं हुआ है। यदि कुछ भी हो, तो यह डेटा दिखाता है कि हम आगे चलकर खपत में नई रिकॉर्ड ऊंचाई के कगार पर हो सकते हैं।

अभी इस बुल मार्केट की गणना न करें

अल्पकालिक मूल्य अस्थिरता के बावजूद, तेल आपूर्ति/मांग पृष्ठभूमि हमेशा की तरह तेज बनी हुई है। हाल के इन्वेंट्री डेटा रूसी आपूर्ति घाटे के पूर्ण प्रभाव से पहले ही खतरनाक रूप से तंग बाजार दिखाते हैं।

इस साल आने वाली संभावित रिकॉर्ड नई मांग को पूरा करने के लिए और खोए हुए रूसी आपूर्ति के 3-4 मिलियन बीबीएल / डी को ऑफसेट करने के लिए, बाजार को अच्छे भाग्य के ट्राइफेक्टा की आवश्यकता होगी:

1. एक सफल ईरान सौदा

2. सऊदी और यूएई ओपेक+ . के साथ रैंक तोड़ रहे हैं

3. यूएस शेल उच्च गियर में लात मार रहा है

लेकिन इस गोल्डीलॉक्स परिदृश्य में भी, अतिरिक्त क्षमता के मामले में बाजार अभी भी धुएं पर चल रहा होगा। जब तक मांग विनाश (उच्च कीमतों पर होने की संभावना) दिखाई नहीं देती है, या समीकरण के आपूर्ति पक्ष को संबोधित करने में सार्थक प्रगति नहीं होती है, तब तक बाजार तंग रहेगा।

इसलिए, जबकि हम निरंतर अस्थिरता पर भरोसा कर सकते हैं, मैं अभी तक इस बुल मार्केट की गणना नहीं करूंगा।