रॉबर्ट ज़ैच द्वारा

Investing.com - अपेक्षाओं के विपरीत, S&P 500 अक्टूबर के मध्य से मजबूती से उबरने में सक्षम रहा है। कल के सुधार आंदोलन तक, प्रमुख अमेरिकी सूचकांक भी वार्षिक निम्न स्तर से लगभग 17.7% बढ़ गया। तो, सवाल यह है कि क्या यह पहले से ही एक नए बुल मार्केट की शुरुआत है या बियर पूरी ताकत के साथ लौट रहे हैं।

बाजार सहभागियों के सामने आने वाली कई चुनौतियों को देखते हुए, इस प्रश्न का उत्तर आसानी से नहीं दिया जा सकता है।

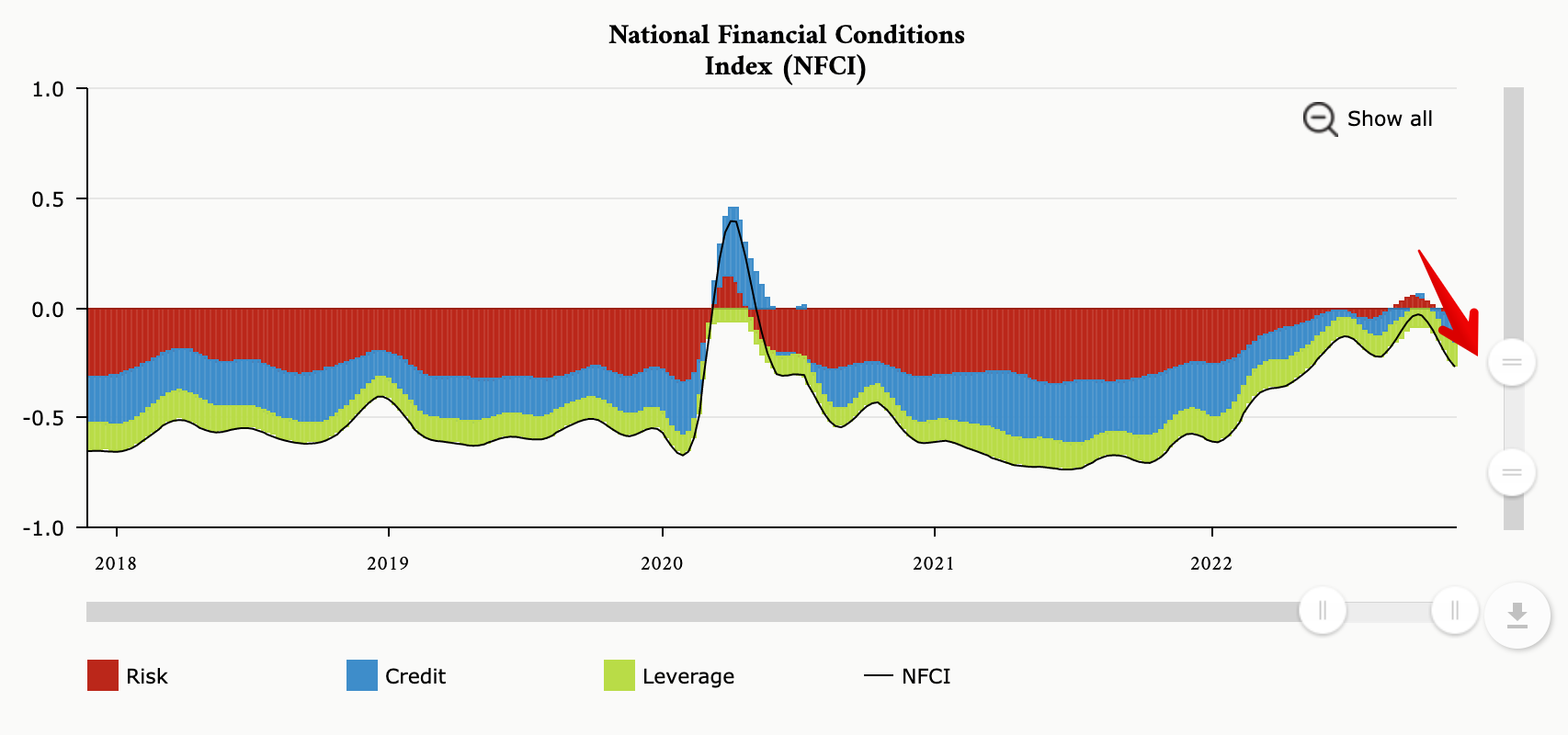

हाल ही में शेयर बाजार की रैली के साथ, वित्तीय स्थितियों में फिर से नाटकीय रूप से सुधार हुआ है - एक चेतावनी संकेत, आखिरकार, फेड चालीस वर्षों में उच्चतम मुद्रास्फीति को रोकने के लिए शर्तों को कड़ा करना चाहता है।

फेडरल रिजर्व का राष्ट्रीय वित्तीय स्थिति सूचकांक, या एनएफसीआई, हाल ही में गिरकर -0.27 पर आ गया, जो मई के मध्य से इसका सबसे निचला स्तर है। शून्य से ऊपर की रीडिंग ऐतिहासिक मानकों द्वारा तंग वित्तीय वातावरण का संकेत देती है। NFCI द्वारा शून्य से नीचे के मूल्यों से एक अनुकूल वित्तीय वातावरण का संकेत दिया जाता है। दबाव सूचकांक यू.एस. इक्विटी, मुद्रा और बांड बाजारों के साथ-साथ छाया बैंकिंग प्रणाली की वर्तमान स्थिति के बारे में जानकारी प्रदान करता है।

Source: Chicago Fed

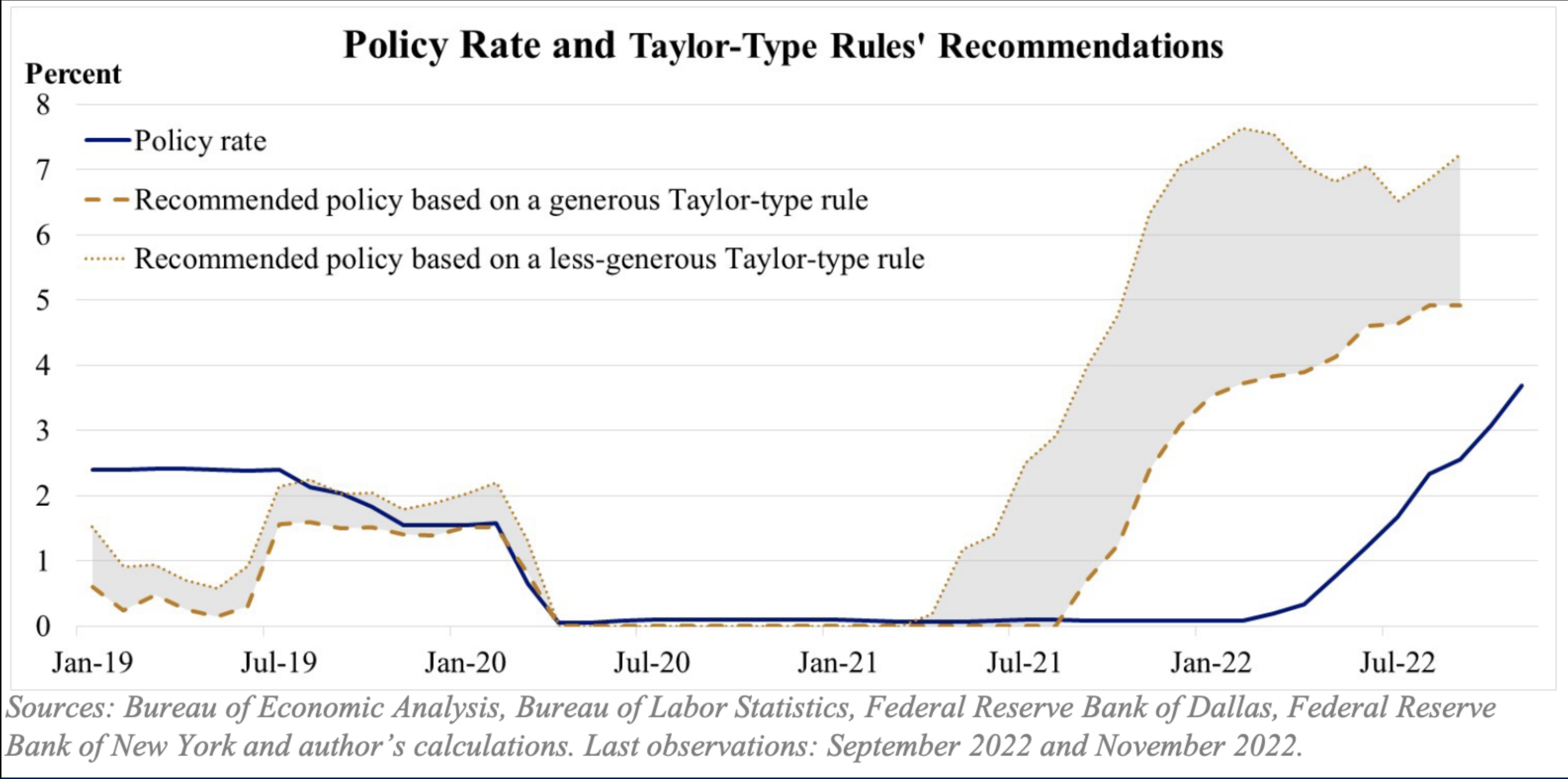

इसके बजाय हाल की रिकवरी रैली बाजार सहभागियों की इस तथ्य पर बड़ी राहत का परिणाम थी कि फेड फिलहाल ब्याज दर पेडल से अपना पैर हटा रहा है और दर वृद्धि चक्र का अंत नजर आ रहा है। हालांकि {{ईसीएल-1738||पॉवेल}} ने हाल ही में कहा था कि यह दर वृद्धि की गति को धीमा करने का समय था, उनका बयान नवीनतम {{ईसीएल-168||फेड बैठक}} के बाद भी मान्य है: इसके अनुसार, फेड उन्होंने उस समय कहा था कि सितंबर में केंद्रीय बैंकरों के डॉट प्लॉटों में अनुमान से कहीं अधिक दरें बढ़ानी पड़ सकती हैं।

इसके कारण हैं: वित्तीय स्थितियां पहले ही स्पष्ट रूप से आसान हो चुकी हैं, श्रम बाजार सुचारू रूप से चल रहा है (नवंबर US श्रम बाजार डेटा देखें), और वैश्वीकरण को कुछ हद तक वापस लाया जा रहा है (चीन के साथ तनाव) और रूस, अमेरिका में मुद्रास्फीति विरोधी कानून)। बड़ा अज्ञात तेल की कीमत है, जो चीन के फिर से खुलने के साथ बढ़ सकता है, जो मुद्रास्फीति को अवांछित बढ़ावा देगा।

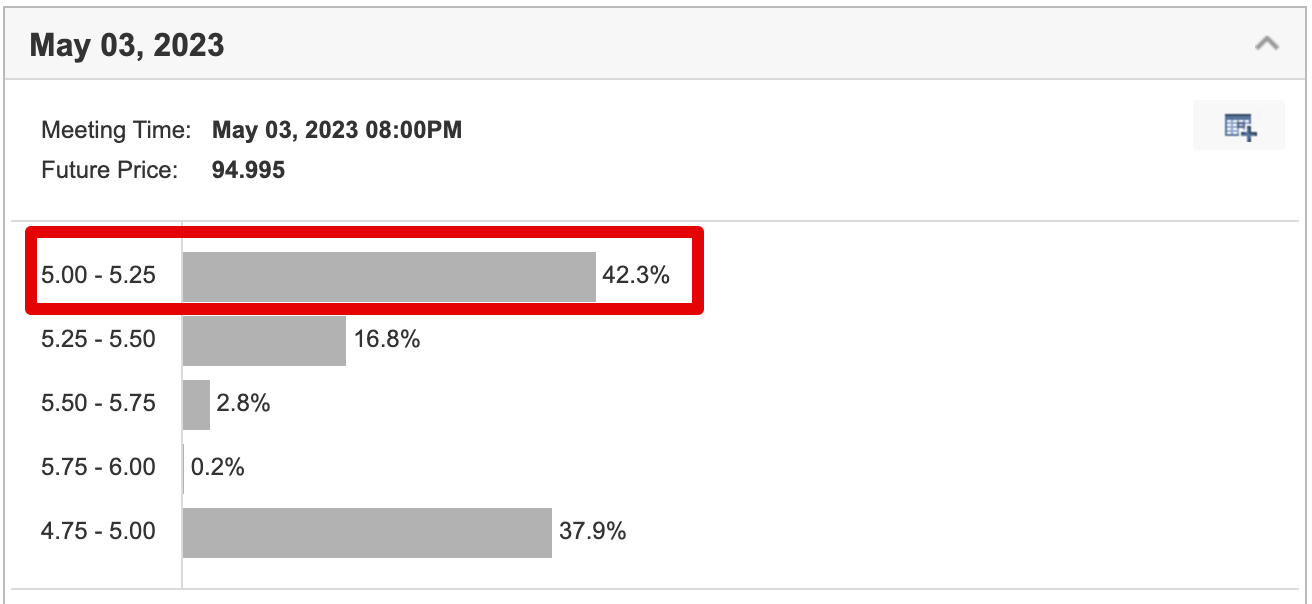

वर्तमान में, बाज़ार सहभागियों को मई 2023 की ब्याज दर उच्चतम 5.00% से 5.25% दिखाई दे रही है। फेड के अधिकारियों की ओर से अगले {{ईसीएल-1939||डॉट प्लॉट्स}} पर नजर रखने की यह सीमा है, जिसे फेड के मौद्रिक नीति निर्णयों के साथ 14 दिसंबर को जारी किया जाएगा, ताकि यह आकलन किया जा सके कि वास्तव में अत्यधिक उग्रवाद है या नहीं। अभी तक पहुँच गया है।

जेम्स बुल्लार्ड, सेंट लुइस फेड के प्रमुख, ने सबसे हाल ही में राय दी कि फेड की मौद्रिक नीति अभी तक यू.एस. में रिकॉर्ड मुद्रास्फीति का मुकाबला करने के लिए पर्याप्त प्रतिबंधात्मक नहीं है, और कहा कि 5% नीतिगत दर है आवश्यक नीति दर के लिए निचली सीमा, जबकि ऊपरी सीमा 7% के करीब हो सकती है।

शेयर बाजार के लिए अगले चरण में सबसे ज्यादा मायने रखता है आने वाली मंदी की गहराई। जबकि संयुक्त राज्य अमेरिका में विनिर्माण उद्योग हाल ही में ISM द्वारा मापे गए संकुचन क्षेत्र में आ गया है, सेवा क्षेत्र अभी भी मजबूत हो रहा है। Pantheon Macro सेवा प्रदाताओं के बेहतर प्रदर्शन का श्रेय मुख्य रूप से वस्तुओं और सेवाओं की ओर उपभोक्ता खर्च में बदलाव को देता है। हालांकि, अगले साल ठंडा श्रम बाजार के साथ, पैंथियॉन मैक्रो भी सेवा क्षेत्र में एक महत्वपूर्ण मंदी की उम्मीद करता है क्योंकि उपभोक्ता बचत जमा में गिरावट आई है।

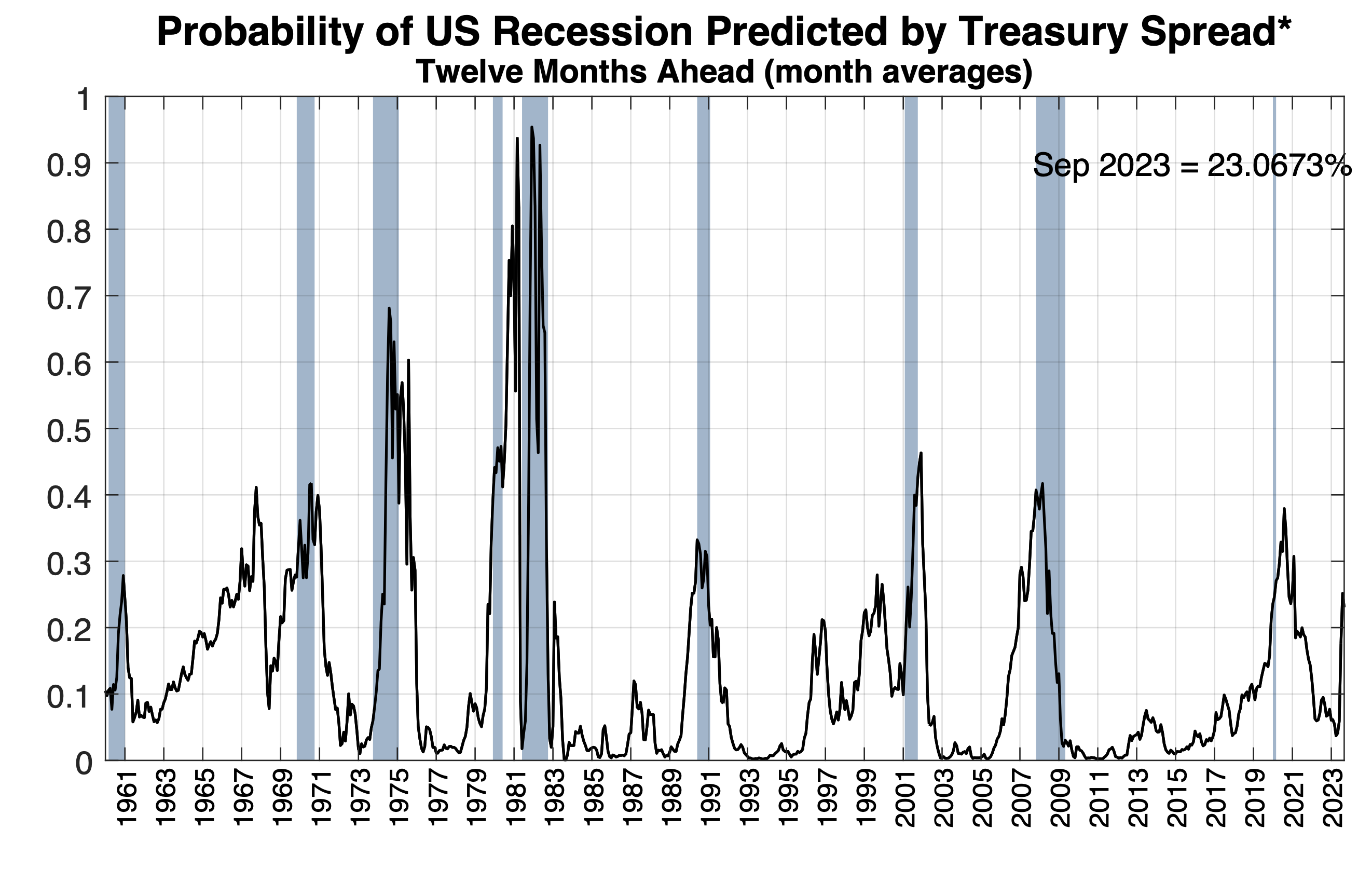

यह काफी हद तक दिया गया है कि अमेरिका मंदी की चपेट में आ जाएगा, एकमात्र सवाल यह है कि यह कितना गंभीर होगा। न्यूयॉर्क फेड द्वारा गणना किए गए मंदी के संकेतक की संभावना है कि अमेरिकी अर्थव्यवस्था सितंबर 2023 में लगभग 23% मंदी में होगी। एक नियम के रूप में, यदि यह संकेतक 30% के निशान से ऊपर है, तो 1960 के बाद से हर बार मंदी आई है।

Source: New York Fed

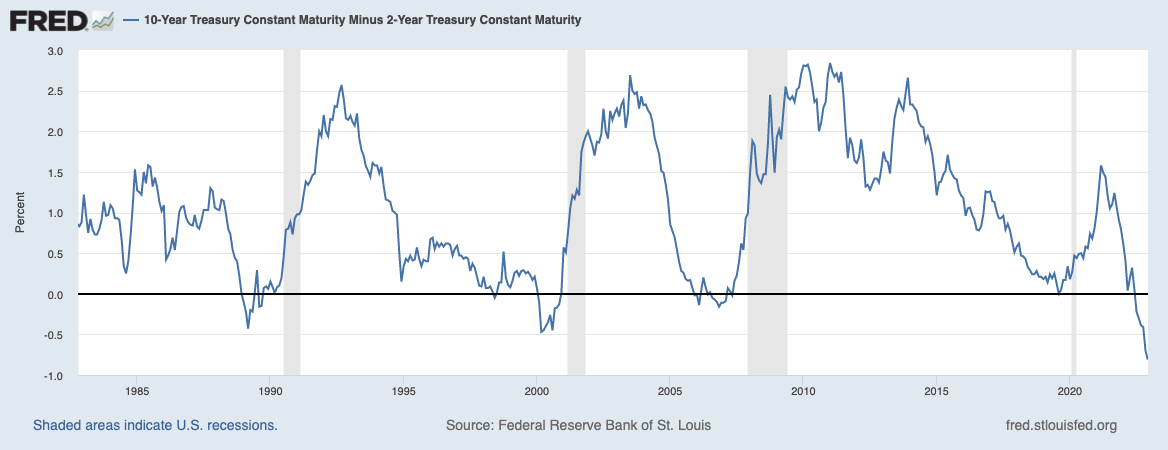

यह सच है कि शेयर बाजार आमतौर पर मंदी के अंत से पहले ठीक हो जाता है। लेकिन हम अभी मंदी के चरण में नहीं हैं। यह प्रतिफल वक्र व्युत्क्रम से आसानी से स्पष्ट है, जो अभी भी 81 आधार अंकों पर बड़े पैमाने पर उलटा है और अभी तक गिरावट के कोई संकेत नहीं दिखाता है, जैसा कि 1990 के बाद से हर दूसरी मंदी में हुआ है।

Source: St. Louis Fed

औसतन, महान वित्तीय संकट को छोड़कर, द्वितीय विश्व युद्ध के अंत के बाद से हर मंदी में S&P 500 ने अपने मूल्य का लगभग 24% खो दिया है। वर्तमान में, शिखर से वर्तमान स्तर तक की गिरावट लगभग 17% है। इसलिए, अभी भी नकारात्मक पक्ष के लिए बहुत जगह होगी, विशेष रूप से यह देखते हुए कि अमेरिकी अर्थव्यवस्था मंदी की ओर बढ़ रही है, जिसका निश्चित रूप से कॉर्पोरेट लाभ और उपभोक्ता खर्च पर नकारात्मक प्रभाव पड़ेगा।

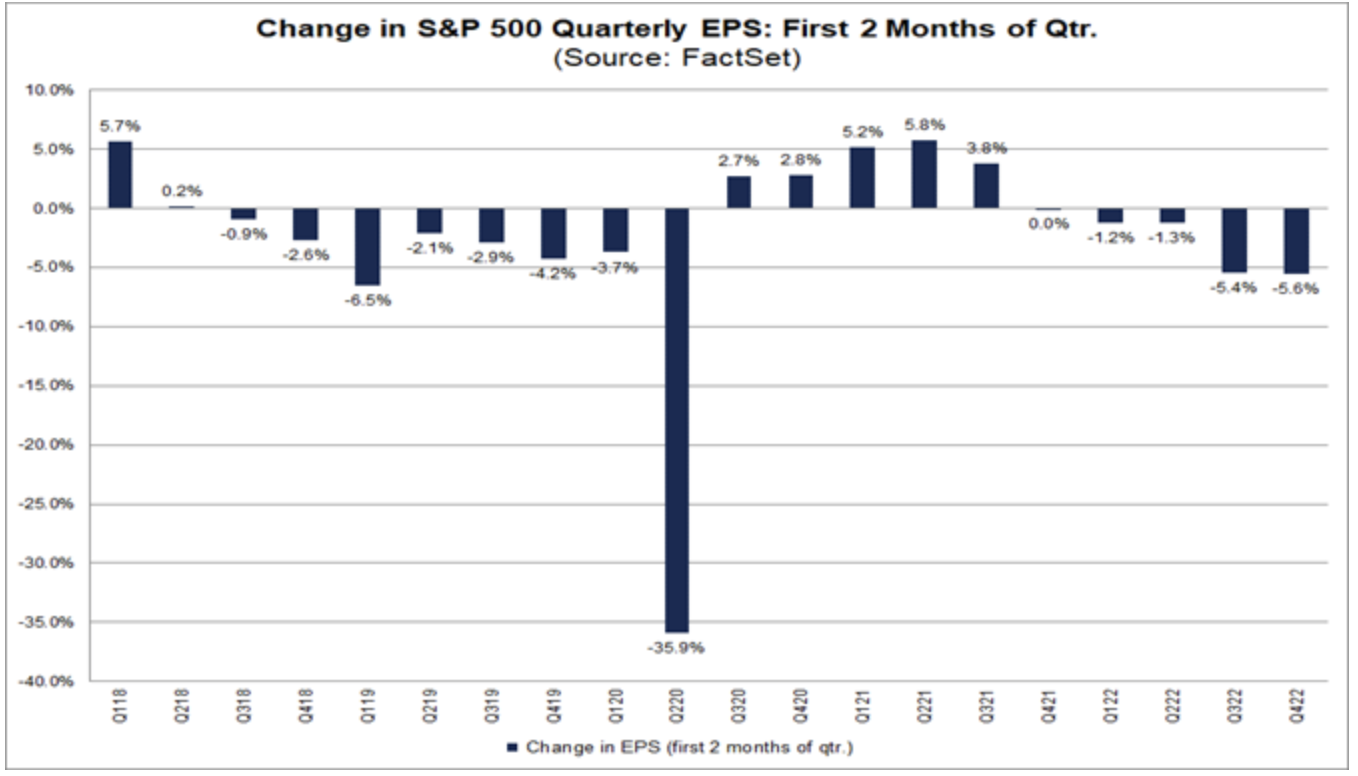

फैक्टसेट की हालिया रिपोर्ट के अनुसार, विश्लेषकों ने अक्टूबर और नवंबर में -5.6% की कमाई की उम्मीदों को घटा दिया है। यह पिछली 20 तिमाहियों (-2.1%) और 40 तिमाहियों (-2.7%) से काफी खराब है। इतना ही नहीं, बल्कि 2023 की कमाई की उम्मीदें भी गिर रही हैं, 2023 ईपीएस की उम्मीदें पिछले दो महीनों में 3.6% गिरकर 232.52 डॉलर हो गई हैं, जबकि इसी समय एसएंडपी 500 का अपेक्षित पी/ई अनुपात 15.2 से बढ़कर 17.6 हो गया है।

Source: FactSet

मंदी के दौरान औसत S&P 500 मल्टीपल 14.5 है। वर्तमान एसपीएक्स स्तर के आधार पर, इसके परिणामस्वरूप लगभग 17.6% की और छूट की संभावना होगी, बशर्ते बाजार की कीमतों में मंदी और कमाई के जोखिम तदनुसार हों।

एसएंडपी 500 का चार्ट भी इसी के अनुरूप है, यू.एस. स्टॉक इंडेक्स पिछले सप्ताह ही अपने निम्न बिंदु पर पहुंच गया है। परिणामस्वरूप, मूल्य में सुधार हुआ, जिसने S&P 500 को भी पिछले 200 दिनों के सुचारूीकरण से नीचे ला दिया। यू.एस. में, मध्यम-से-लंबी अवधि के मूल्य रुझानों को निर्धारित करने के लिए औसत रेखा को विशेष रूप से मान्य साधन माना जाता है। इस प्रकार, अगले कुछ दिन विशेष रूप से महत्वपूर्ण होंगे, क्योंकि अगला महत्वपूर्ण चिह्न जिसे S&P 500 को बचाव करना चाहिए, वह पहले से ही 3,996 अंक पर है। यदि यह सफल नहीं होता है, तो पिछले 100 और 50 दिनों के 3,932 और 3,834 बिंदुओं पर स्मूथिंग के लिए एक रिलैप्स का खतरा है।

VIX पर भी सावधानी बरती जाती है, जो हाल ही में गिरकर 18.95 अंक पर आ गया है, जो अप्रैल 2022 के बाद का सबसे निचला स्तर है, जो एक स्पष्ट चेतावनी संकेत भेज रहा है; आखिरकार, S&P 500 इस साल हमेशा नीचे की ओर मुड़ा है जब VIX 20 अंक से नीचे था, या ऊपर की ओर जब अस्थिरता बैरोमीटर 35 अंक (+-2) से ऊपर था।

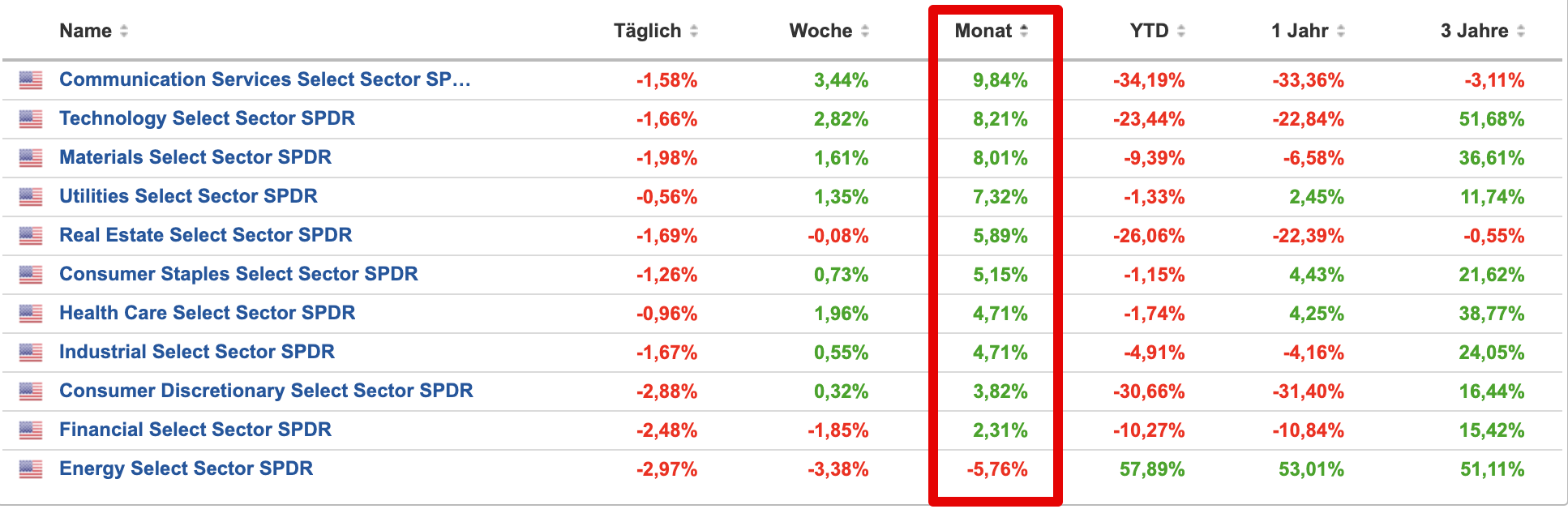

साथ ही पिछले महीने के दौरान S&P 500 का सेक्टर प्रदर्शन तस्वीर में फिट नहीं हो रहा है, जहां संचार सेवाएं (NYSE:XLC) और तकनीक (NYSE:XLK) सबसे अच्छी रही हैं। कलाकार। यह सच है कि दोनों क्षेत्र आमतौर पर एक नए व्यापार चक्र की शुरुआत में बेहतर प्रदर्शन करते हैं। हालांकि, इस बात की बहुत संभावना है कि हम अभी भी पिछले व्यापार चक्र के अंतिम चरण में हैं और नए व्यापार चक्र की शुरुआत में नहीं हैं।

एक साथ लिया जाए, तो वर्तमान रैली एक क्लासिक भालू बाजार की रैली से ज्यादा कुछ नहीं है, जब तक कि फेड अगले कुछ महीनों में बड़े पैमाने पर ब्रेक नहीं लगाता, ब्याज दरों को कम करता है, और क्यूई को फिर से शुरू करता है, जो इस बिंदु पर ठंडा होने की प्राथमिकता को देखते हुए असंभव लगता है। अर्थव्यवस्था।

अस्वीकरण: सामग्री किसी भी प्रकार की सुरक्षा या डेरिवेटिव को खरीदने या बेचने के लिए ट्रेडिंग अनुशंसा नहीं करती है।