ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

गुरुवार की मौजूदा होम सेल्स रिपोर्ट ने एक प्रासंगिक उदाहरण के साथ, बिल्कुल राहत में फेंक दिया, ठीक वही जो मैं हाल ही में बात कर रहा था। विकास मुद्रास्फीति का कारण नहीं बनता है, और मंदी के कारण अवस्फीति नहीं होती है; इसलिए, जबकि मैं विकास के दृष्टिकोण पर नकारात्मक हूं, मुझे उम्मीद नहीं है कि मुद्रास्फीति की आग को ठंडा करने में कोई मदद मिलेगी।

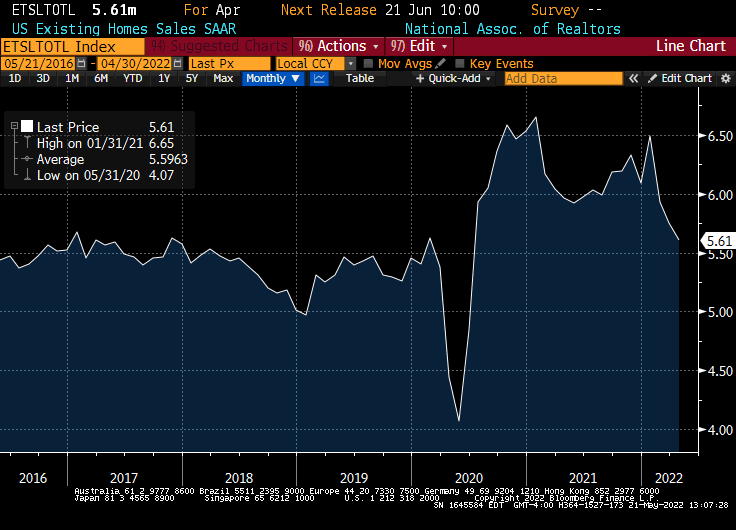

पिछले हफ्ते की मौजूदा होम सेल्स रिपोर्ट निराशाजनक थी, जो होमबिल्डर्स और रीयलटर्स के उचित डर की पुष्टि करती है कि उच्च बंधक दर और धीमी अर्थव्यवस्था यातायात और कारोबार को रोक देगी। अब तक, आप जानते हैं कि घरेलू बिक्री 5.61 मिमी मौसमी रूप से समायोजित वार्षिक दर से बढ़ी, जो अपेक्षाओं से कम थी और महामारी बंद के महीनों के बाद से सबसे कम थी। जबकि यह अभी भी पूर्व-कोविड युग की तुलना में अपेक्षाकृत स्वस्थ दर होगी, इसमें कोई सवाल ही नहीं है कि ब्याज दरों में वृद्धि से कारोबार धीमा हो रहा है।

यह प्रभाव अधिक स्पष्ट तरीकों में से एक है कि उच्च ब्याज दरें आर्थिक गतिविधियों में मंदी का कारण बनती हैं और स्पष्ट रूप से एक परिणाम है जो फेडरल रिजर्व द्वारा लक्षित है। रेड-हॉट हाउसिंग मार्केट को धीमा करें और आवास की कीमतों में मुद्रास्फीति को शांत करें। खैर, दो में से एक खराब नहीं है।

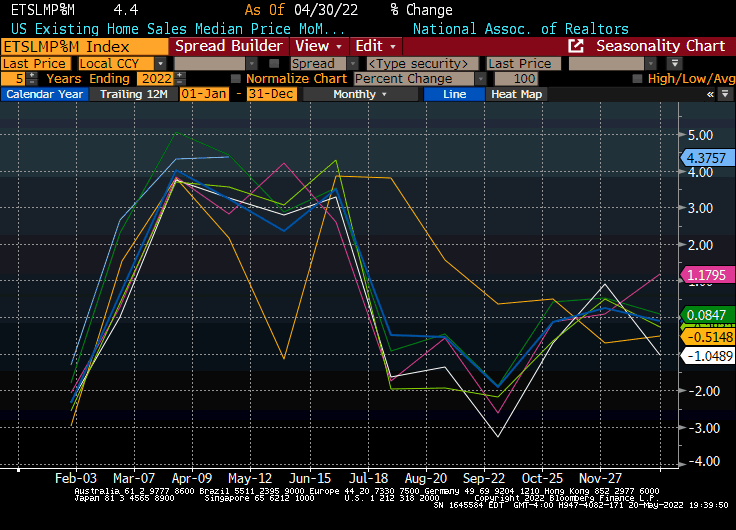

घर की कीमतों में अप्रैल की वृद्धि +4.38% महीने-दर-महीने थी, y/y के आंकड़े को +14.8% पर रखते हुए। अब, आवास बाजार में कीमतें अत्यधिक मौसमी हैं, लेकिन फिर भी: अप्रैल 2005 और अप्रैल 2013 इस सदी में एकमात्र वर्ष थे जब अप्रैल में एम / एम लाभ अधिक थे। उन वर्षों में से पहला था जब आवास बुलबुला बढ़ रहा था; दूसरा तब था जब वे बुलबुला गिरने के बाद उछल रहे थे।

ब्लूमबर्ग का निम्न चार्ट पिछले 5 वर्षों के लिए कैलेंडर माह के अनुसार m/m परिवर्तन दिखाता है। पतली नीली रेखा ऊपर की ओर अप्रैल m/m लाभ है।

इसलिए, जबकि घर की बिक्री कमजोर थी, घर की कीमतों में बढ़ोतरी बहुत मजबूत बनी हुई है। निश्चित रूप से, वे प्रति वर्ष 15-20% पर जारी नहीं रख सकते।

लेकिन महत्वपूर्ण बात यह है कि घर की बिक्री और घर की कीमतों के बीच का संबंध सबसे अच्छा है। आवास में, इसके कम से कम दो कारण हैं, और उनमें से एक सामान्य रूप से बाजारों पर लागू होता है। पहला कारण, जिसका मैंने पिछले सप्ताह उल्लेख किया था, यह है कि उच्च बंधक दरों का पहला प्रभाव अधिक मूल्य-संवेदनशील खरीदारों पर पड़ता है। लेकिन बड़ा कारण यह है कि जब तक समग्र मूल्य स्तर में तेजी से वृद्धि जारी रहती है, तब तक किसी भी अचल संपत्ति का नाममात्र मूल्य भी बढ़ता रहना चाहिए।

मूल्य स्तर बदल रहा है। मुद्रास्फीति 8% पर होने पर घर की कीमतों में 14% y/y वृद्धि वास्तविक रूप से 8% की वृद्धि के समान होती है जब मुद्रास्फीति 2% होती है। हम 14% को देखते हैं और कहते हैं "वाह," लेकिन ऐसा इसलिए है क्योंकि हम "2% मुद्रास्फीति" आंखों से देख रहे हैं। 1999 के बाद से, 2000 के दशक में उछाल और हलचल सहित, मुद्रास्फीति की दर पर औसत घर की कीमतें लगभग 2.3% प्रति वर्ष की औसत दर से बढ़ी हैं। 6% की वृद्धि की वर्तमान वास्तविक दर, जबकि लंबे समय में अस्थिर है, मुझे पूरी तरह से अजीब नहीं लगती। याद रखने वाली बात यह है कि "2% मुद्रास्फीति की आंखें" उपयोग करने के लिए गलत फ्रेम है।

हालांकि, इसमें कोई संदेह नहीं है कि बिक्री जो इकाइयों में है, डॉलर में नहीं घट रही है। फेड सफलतापूर्वक अर्थव्यवस्था को धीमा कर रहा है। और अगर, वास्तव में, अध्यक्ष पॉवेल अपने वचन के प्रति सच्चे हैं और फेड दरों को और अधिक बढ़ाना जारी रखता है और एक कठिन लैंडिंग का जोखिम उठाता है, तो हमें एक लैंडिंग मिलेगी, अच्छी और कठिन। (मुझे संदेह है कि अगर स्टॉक में गिरावट जारी रहती है और बेरोजगारी दर बढ़ने लगती है तो फेड उतना ही घुड़सवार होगा, लेकिन मैं यह भी मानता हूं कि मैंने सोचा था कि वे अब से पहले आर्थिक चिकन के इस खेल में स्वीकार करेंगे।)

एक कदम पीछे हटना…

अपने आप को याद दिलाते रहें कि मूल्य स्तर बदल रहा है और आपकी "2% मुद्रास्फीति की आंखें" आपको समय-समय पर धोखा देगी। जैसा कि मैं अन्य संदर्भों में इंगित कर रहा हूं, भले ही "पीक होम प्राइस इन्फ्लेशन" शायद हमारे पीछे है, इसका मतलब यह नहीं है कि घर की कीमतें गिरावट के कारण हैं।

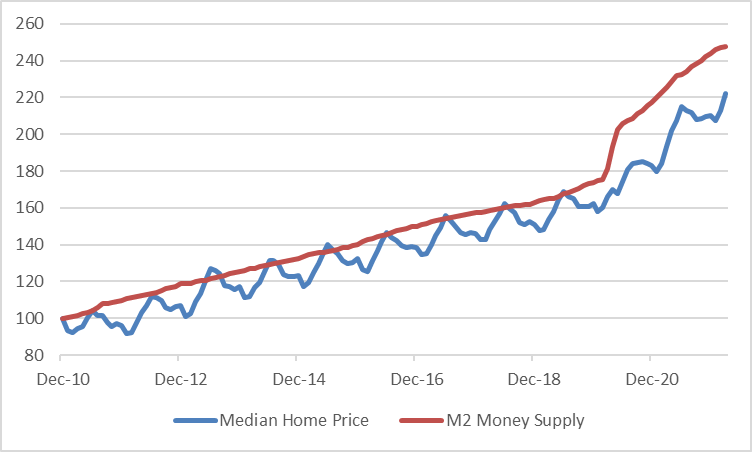

संकट से पहले की मुद्रा की कीमत अब कम है, क्योंकि इसमें बहुत अधिक है। 2010 के बाद से, M2 में 148% की वृद्धि हुई है। घर की कीमतों में केवल 122% की वृद्धि हुई है।

नीचे दिया गया चार्ट (स्रोत: नेशनल एसोसिएशन ऑफ रीयलटर्स, फेडरल रिजर्व; स्थायी निवेश गणना), 2010 के अंत तक अनुक्रमित, यह सुझाव नहीं देता है कि घर की कीमतें मामूली शर्तों में गिरावट के कारण हैं, और मैंने वृद्धि को पोस्ट-बुलबुला गर्त के तल के निकट से नापा हैं।

चार्ट इसलिए भी दिलचस्प है क्योंकि यह घर की कीमतों में एक अच्छा बदलाव दिखाता है, ठीक उसी समय जब हमें मुद्रा आपूर्ति वृद्धि में अच्छा बदलाव मिला। क्या संयोग है, है ना?

आप इस अभ्यास को सभी प्रकार की संपत्तियों और उपभोग वस्तुओं के लिए दोहरा सकते हैं। हम आवास में जो देख रहे हैं वह इकाई बिक्री में गिरावट है लेकिन कीमतों में निरंतर वृद्धि है। अर्थव्यवस्था में, आम तौर पर, हम इकाई बिक्री वृद्धि में गिरावट देखना शुरू कर रहे हैं जो वास्तविक विकास कहने का एक और तरीका है लेकिन कीमतों में निरंतर वृद्धि है।

जैसा कि हम कंपनियों से उनकी कॉन्फ्रेंस कॉल पर बिक्री में बदलाव के बारे में बात करते हुए सुनते हैं, हम उन्हें दो चीजों के बारे में बात करते हुए सुनते हैं। डॉलर की बिक्री में वृद्धि इकाई की बिक्री में इकाई मूल्य में परिवर्तन के साथ संयुक्त रूप से परिवर्तन है। ये दो अलग-अलग डायल हैं और ये अलग-अलग चीजों से प्रभावित होते हैं। यह पूरी तरह से सुसंगत है, यदि समग्र मूल्य स्तर बढ़ रहा है, तो इकाई वृद्धि में गिरावट देखने के लिए, जबकि प्रति इकाई मूल्य में वृद्धि जारी है। जीडीपी को वास्तविक इकाइयों में मापा जाता है।

संक्षेप में, यही कारण है कि मुद्रास्फीति को देखते हुए हमें वास्तविक जीडीपी (उर्फ मंदी) में संकुचन मिलने की बहुत संभावना है। अच्छा काम, फेड। जैसा कि गेड्डी ली ने एक बार गाया था, कभी-कभी स्वर्गदूत हमारी प्रार्थनाओं का जवाब देकर हमें दंडित करते हैं।

इसका मतलब यह नहीं है कि सभी कीमतें एक ही दर से बढ़ेंगी, या यह कि कोई भी कीमत कोविड के बाद की कुछ वृद्धि को वापस नहीं ले पाएगी। लेकिन सापेक्ष कीमतों में परिवर्तन (कुछ समग्र मुद्रास्फीति की तुलना में तेजी से बढ़ रहे हैं, और कुछ धीमे) और कीमतों के पूर्ण स्तर में परिवर्तन के बीच अंतर को पहचानना बहुत महत्वपूर्ण है। विभिन्न उत्पाद की कीमतें घटेंगी और प्रवाहित होंगी। वे लहरें हैं। मूल्य स्तर ही ज्वार है। ज्वार आ रहा है। अपने महलों को रेत पर ऊंचा ले जाएं।

माइकल एश्टन, जिसे कभी-कभी द इन्फ्लेशन गाइ के नाम से जाना जाता है, एंड्योरिंग इन्वेस्टमेंट्स, एलएलसी के मैनेजिंग प्रिंसिपल हैं। वह आर्थिक मुद्रास्फीति के हमलों के खिलाफ धन की रक्षा करने में विशेषज्ञता के साथ मुद्रास्फीति बाजारों में अग्रणी है, जिसकी चर्चा वह अपने सेंट और सेंसिबिलिटी पॉडकास्ट पर करता है।