ट्रंप के भाषण से US स्टॉक फ्यूचर्स स्थिर, Nvidia की कमाई पर फोकस

- माइक्रोन की Q4 में भारी कटौती स्मार्टफोन और पीसी की मांग में तेज गिरावट को दर्शाती है

- शेयर शुक्रवार को 52 सप्ताह के नए निचले स्तर पर पहुंच गया

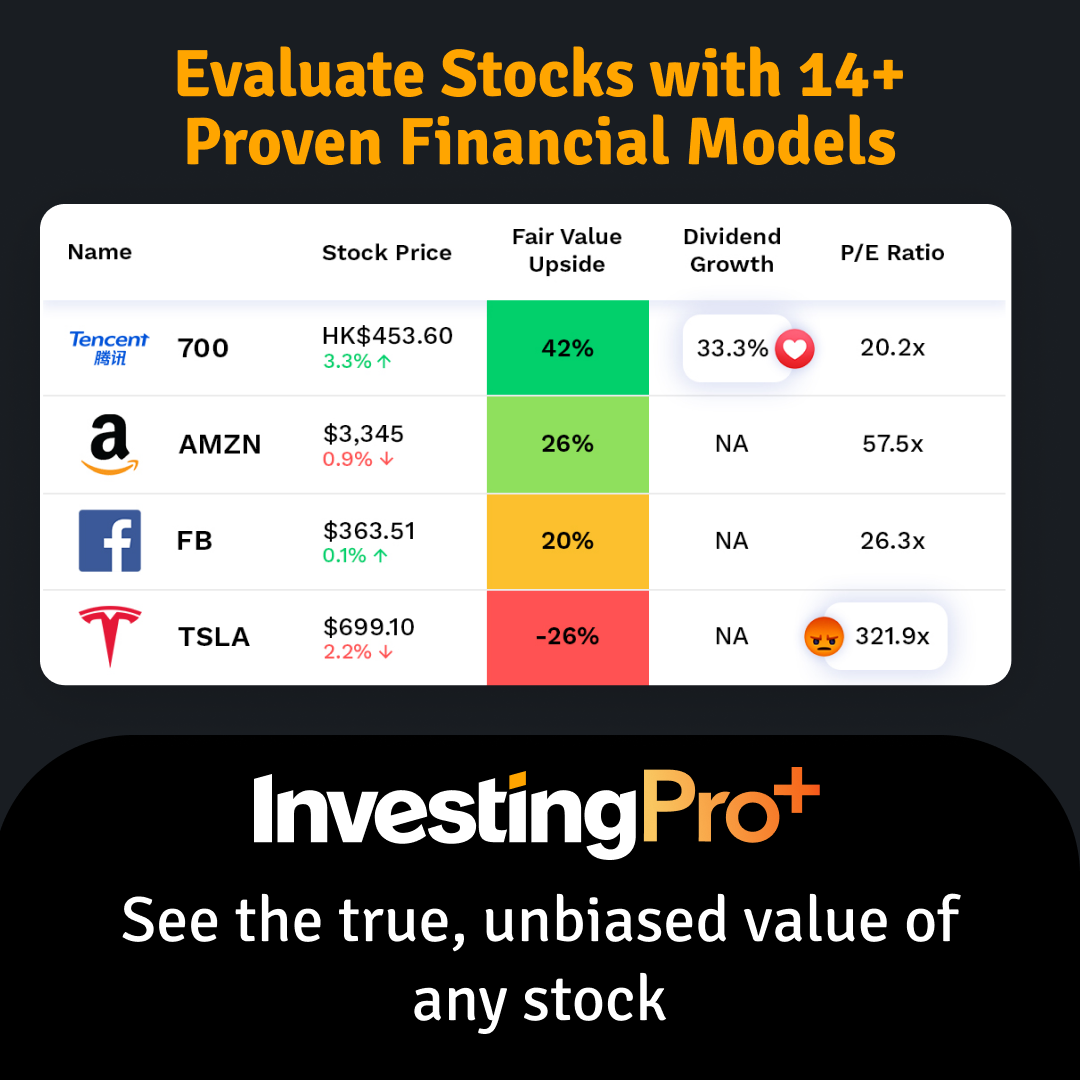

- क्या अब InvestingPro+ मॉडल के अनुसार स्टॉक खरीदने का सही समय है?

सेमीकंडक्टर निर्माताओं के लिए उछाल खत्म होता दिख रहा है क्योंकि उपभोक्ता मांग तेजी से कमजोर होती है और इन्वेंट्री से संबंधित हेडविंड उनका टोल लेते हैं।

शुक्रवार को, Micron Technology's (NASDAQ:MU) शेयर की कीमत अपनी तीसरी तिमाही की कमाई जारी होने के बाद 52-सप्ताह के निचले स्तर पर आ गई। हालांकि परिणामों ने वॉल स्ट्रीट के पूर्वानुमानों को मात दे दी, लेकिन पीसी और स्मार्टफोन सहित उपभोक्ता बाजारों में मांग में कमजोरी के कारण Q4 मार्गदर्शन काफी चूक गया।

क्या कमाई के बाद की गिरावट एक ओवररिएक्शन या आने वाली चीजों का संकेत था?

माइक्रोन का मुख्य मूल्य

माइक्रोन एक सेमीकंडक्टर कंपनी है जो मेमोरी और स्टोरेज सॉल्यूशंस का डिजाइन, निर्माण और बिक्री करती है। यह चार खंडों के माध्यम से संचालित होता है: कंप्यूट और नेटवर्किंग बिजनेस यूनिट, मोबाइल बिजनेस यूनिट, स्टोरेज बिजनेस यूनिट और एंबेडेड बिजनेस यूनिट। यह DRAM और NAND तकनीक में उद्योग की अग्रणी कंपनी है।

- 52-सप्ताह की सीमा: $51.40 - $98.45

- मार्केट कैप: $59.18 बिलियन

- फॉरवर्ड पी/ई अनुपात: 6.12x

- पिछले 5 वर्षों में राजस्व चक्रवृद्धि वार्षिक वृद्धि: 17.4%

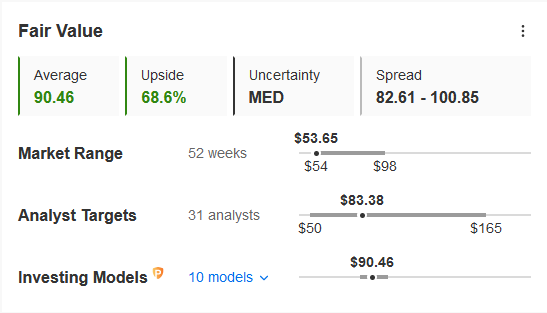

InvestingPro+ दर्शाता है कि स्टॉक का अनुसरण करने वाले 31 विश्लेषकों के लिए औसत मूल्य लक्ष्य $83.38 (55% से अधिक ऊपर) है, जबकि उचित मूल्य आधारित $90.46 (68% से अधिक ऊपर) है।

Source: InvestingPro+

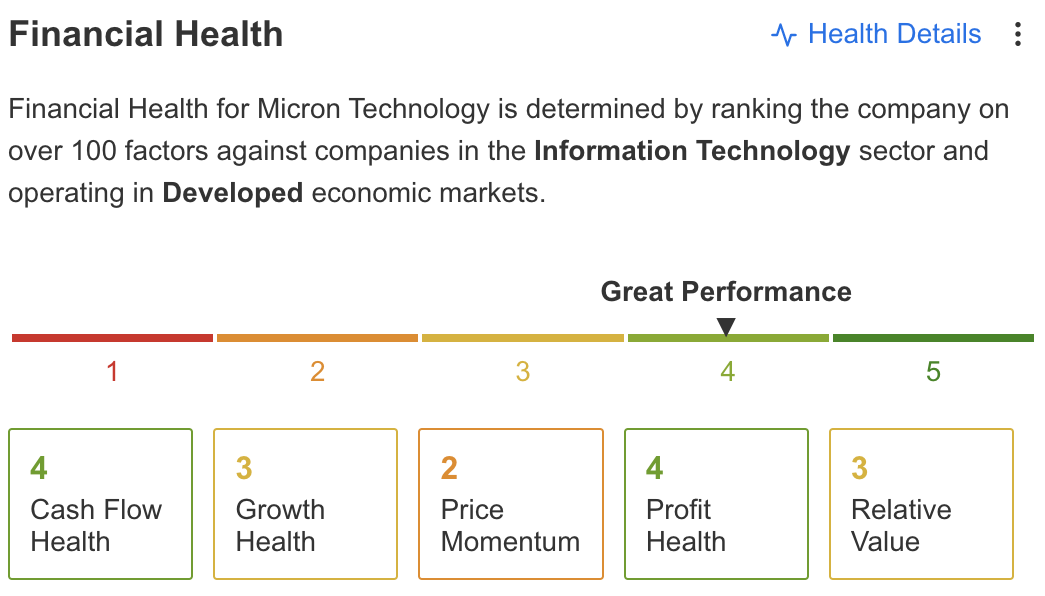

InvestingPro+ कंपनी के वित्तीय स्वास्थ्य को 5 में से 4 के रूप में रेट करता है।

Source: InvestingPro+

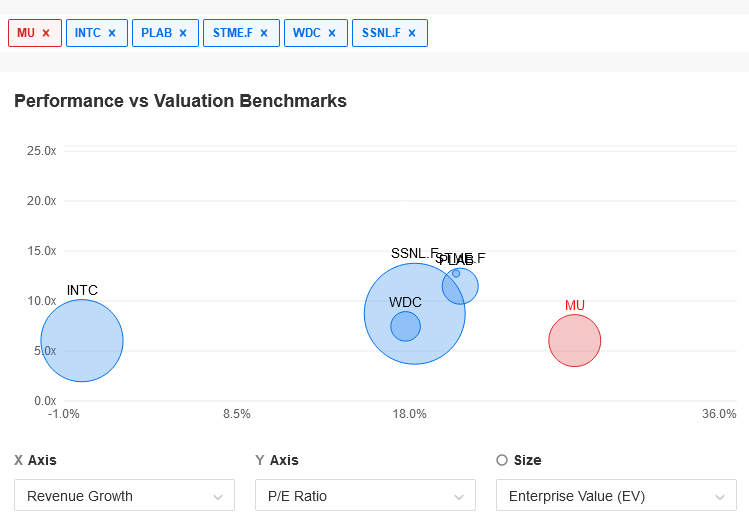

एक मजबूत वित्तीय स्वास्थ्य स्कोर के अलावा, प्रदर्शन बनाम मूल्यांकन बेंचमार्क ग्राफ से पता चलता है कि कंपनी के पास अपने साथियों के बीच सबसे कम पीई अनुपात है।

Source: InvestingPro+

मार्गदर्शन में भारी कटौती और कमाई की चुनौतियां

कम मांग के कारण तिमाही का मुख्य आकर्षण Q4 मार्गदर्शन में महत्वपूर्ण कटौती थी। पीसी शिपमेंट में अब 10% साल-दर-साल (YoY) (बनाम एक प्रारंभिक फ्लैट अनुमान) घटने की उम्मीद है, और हैंडसेट शिपमेंट्स के मध्य-एकल अंक YoY (बनाम प्रारंभिक मध्य-एकल-अंकों की वृद्धि) के बंद होने की उम्मीद है आकलन)।

इसके अलावा, कंपनी की कमाई कॉल टिप्पणियों के अनुसार, कई ग्राहक, मुख्य रूप से पीसी और स्मार्टफोन में, अपनी इन्वेंट्री को समायोजित कर रहे हैं, क्योंकि चीन में कोविड -19 नियंत्रण उपायों ने आपूर्ति श्रृंखला चुनौतियों को बढ़ा दिया है, और व्यापक आर्थिक वातावरण भी ग्राहकों के बीच कुछ सावधानी पैदा कर रहा है।

कंपनी को उम्मीद है कि Q4 EPS $ 2.62 के स्ट्रीट अनुमान की तुलना में $ 1.43 - $1.83 की सीमा में होगा, और $ 9.05 बिलियन के अनुमान की तुलना में $ 6.8 बिलियन- $ 7.6 बिलियन की सीमा में राजस्व होगा। Q4 में बिट शिपमेंट और ASP दोनों में गिरावट आने की उम्मीद है।

इन चुनौतियों को देखते हुए, माइक्रोन ने अपनी आपूर्ति वृद्धि प्रक्षेपवक्र को कम करने का फैसला किया, वित्तीय 2023 में बिट आपूर्ति वृद्धि को कम करने की योजना बनाई और अगले साल बाजार की मांग के हिस्से की आपूर्ति के लिए मौजूदा सूची का उपयोग किया। नतीजतन, यह वित्तीय वर्ष 2023 के लिए वेफर फैब उपकरण CAPEX को कम कर देगा, जो अब YoY में गिरावट की उम्मीद है।

माइक्रोन का दीर्घकालिक आउटलुक

क्लाउड, नेटवर्किंग, ऑटोमोटिव और औद्योगिक बाजारों में लचीलापन जारी है।

H2/22 के लिए कमजोर मांग की उम्मीदों को देखते हुए, कंपनी का अनुमान है कि साल-दर-साल 2022 उद्योग बिट की मांग में वृद्धि DRAM के लिए मध्य से उच्च किशोरों के अपने दीर्घकालिक CAGR और NAND के लिए उच्च -20 से नीचे होगी।

हालांकि, धर्मनिरपेक्ष मांग के रुझान (डेटा सेंटर, ऑटोमोटिव और अन्य क्षेत्र) मजबूत बने हुए हैं, और कंपनी ने अपने दीर्घकालिक DRAM और NAND बिट मांग CAGR अनुमानों को बनाए रखा है।

इससे पता चलता है कि हम एमयू की संभावनाओं के लिए वास्तव में हानिकारक कुछ के बजाय एक विशिष्ट चक्रीय मोड़ देख सकते हैं। और यह देखते हुए कि मार्गदर्शन में कटौती के बाद MU केवल 3% नीचे बंद हुआ, यह बताता है कि बाजार पहले ही मंदी में है।

सारांश: जब चिप्स नीचे होते हैं, तो मूल्य जीत जाता है

MU YTD में 40% से अधिक की गिरावट के साथ-साथ InvestingPro+ के उचित मूल्य अनुमानों को देखते हुए, जो महत्वपूर्ण उल्टा संकेत देते हैं, हमें लगता है कि कंपनी के सामने आने वाली अल्पकालिक चुनौतियों की कीमत पहले से ही है।

इसके अलावा, प्रबंधन ने अपने दीर्घकालिक सीएजीआर दृष्टिकोण को बनाए रखा है, एक मजबूत बैलेंस शीट है, Q4 में अधिक आक्रामक शेयर पुनर्खरीद की योजना है, और डीआरएएम और एनएएनडी बाजारों में प्रतिस्पर्धी स्थिति में काफी सुधार हुआ है, इसलिए शेयरों का मूल्यांकन नहीं किया गया है।

अस्वीकरण: लेखक के पास एमयू या उल्लिखित किसी भी स्टॉक में कोई पोजीशन नहीं है।