ईरान संघर्ष के बीच तेल फिर से $100/बैरल के पार, एशिया के स्टॉक्स गिरे

- किसी और चीज से ज्यादा, उम्मीदें मायने रखती हैं

- जैक्सन होल में गलत तरीके से चलने के बाद भी बाजार में फिर से कीमत है

- मुद्राएं नवीनतम दबावों को दर्शा रही हैं

बाजार के व्यवहार के लिए एक मार्गदर्शक सिद्धांत है जो केंद्रीय बैंक गतिविधि से ऊपर, बुनियादी आंकड़ों से ऊपर, मैक्रो डेटा से ऊपर उठता है। यह अपेक्षाओं का प्रबंधन है जो बाजार में हावी है।

आइए कल्पना करें कि एक महत्वपूर्ण मैक्रो डेटा बिंदु सामने आने वाला है। मान लीजिए कि 57 से ऊपर की संख्या अच्छी है, लेकिन बाजार को यह संख्या 60 होने की उम्मीद है। अंत में, डेटा रिलीज 58 दिखाता है।

डेटा अपने आप में अच्छा है क्योंकि इसने 57 को पीछे छोड़ दिया। लेकिन चूंकि यह बाजार की 60 की अपेक्षा से चूक गया, इसलिए बाजार प्रतिक्रिया करता है, और यह प्रतिक्रिया लगभग हमेशा एक तत्काल गिरावट होती है।

मैं यह सब इसलिए कह रहा हूं क्योंकि संयुक्त राज्य अमेरिका में मुद्रास्फीति के नवीनतम आंकड़ों के प्रकाशन के बाद, बाजारों ने खुद को और यहां तक कि इस विचार में मूल्य देना शुरू कर दिया कि फेडरल रिजर्व, सितंबर में अपनी अगली बैठक में, त्वरक से अपना पैर उठाएगा और ब्याज दरों को कम करें (हाल ही में 75 आधार अंकों की वृद्धि के बजाय 50 आधार अंक) और यह कि 2023 में यह निश्चित रूप से किसी बिंदु पर दरों को बढ़ाना बंद कर देगा, बजाय धुरी के।

लेकिन हकीकत जिद्दी है। अपनी जैक्सन होल वार्ता में, फेड के अध्यक्ष जेरोम पॉवेल ने दोहराया कि लक्ष्य मुद्रास्फीति को नियंत्रित करना है, चाहे कुछ भी हो, और उनकी राय में परिवारों और व्यवसायों को मुद्रास्फीति के खिलाफ लड़ाई में "कुछ दर्द" भुगतना होगा। , प्रमुख विश्लेषकों को सितंबर में 75 आधार अंकों की वृद्धि की उम्मीद है (जब तक कि फेड बैठक से पहले के हफ्तों में मुद्रास्फीति में आमूल-चूल परिवर्तन नहीं होता)।

क्लीवलैंड फेड की अध्यक्ष लोरेटा मेस्टर ने कहा कि वह यहां तक कि एहसान अगले साल की शुरुआत में 4% से ऊपर ब्याज दरों को बढ़ाने और कीमतों के दबाव को रोकने के लिए उन्हें वहां रखने के लिए। इसके अलावा, उसने स्वीकार किया है कि फेड को यह गलत लगा और उन्हें पहले ब्याज दरें बढ़ाना शुरू कर देना चाहिए था।

यू.एस. गैर-कृषि पेरोल रिपोर्ट अगस्त में 300,000 नौकरियों की अपेक्षाओं से अधिक, 315,000 नौकरियों पर उम्मीद से ऊपर आया, और अधिक आक्रामक दरों में बढ़ोतरी के मामले को मजबूत किया। नवीनतम आंकड़ों से यह भी पता चला है कि नौकरी के उद्घाटन जुलाई में बढ़े और अगस्त में उपभोक्ता विश्वास में उल्लेखनीय वृद्धि हुई।

जहां तक यूरोपीय सेंट्रल बैंक का सवाल है, कुछ लोग 8 सितंबर की बैठक में ब्याज दरों में 75 अंकों की बढ़ोतरी का प्रस्ताव कर रहे हैं। डॉलर में ऊर्जा की कीमत के साथ, एक कमजोर यूरो इसे यूरोज़ोन देशों के लिए और अधिक महंगा बना देता है, जिससे मुद्रास्फीति का दबाव बढ़ जाता है। आक्रामक रूप से ब्याज दरों को बढ़ाकर एक सख्त मौद्रिक नीति EUR/USD को मजबूत करने और मुद्रास्फीति के इस तत्व का मुकाबला करने का मार्ग है।

जो महत्वपूर्ण है, क्योंकि यूरोजोन में मुद्रास्फीति अगस्त में त्वरित 9.1% हो गई, जो जुलाई में 8.9% थी और एक नया रिकॉर्ड तोड़ दिया। ऊर्जा को छोड़कर, मुद्रास्फीति पिछले 5.4% से बढ़कर 5.8% हो गई। और इटली में यह अगस्त में बढ़कर 8.4% हो गया, जो 36 से अधिक वर्षों में सबसे अधिक है, जो पिछले महीने 7.9% था।

ये दो संबंधित कारक हैं जिन्होंने बाजार को गलत तरीके से पेश किया है, इसलिए हाल ही में गिरावट आई है।

इस प्रकार, "सामान्य" परिस्थितियों में, सितंबर एक और नाजुक महीना हो सकता है।

यह भी याद रखने योग्य है कि ऐतिहासिक आधार पर, निवेश रिटर्न के मामले में एसएंडपी 500 के प्रदर्शन के लिए सितंबर साल का सबसे खराब महीना है, औसत रिटर्न और सकारात्मक रिटर्न की आवृत्ति दोनों। पिछले 20 वर्षों में औसत रिटर्न -1.18% है, पिछले 50 वर्षों में -0.92%, और पिछले 100 वर्षों में -1.08%।

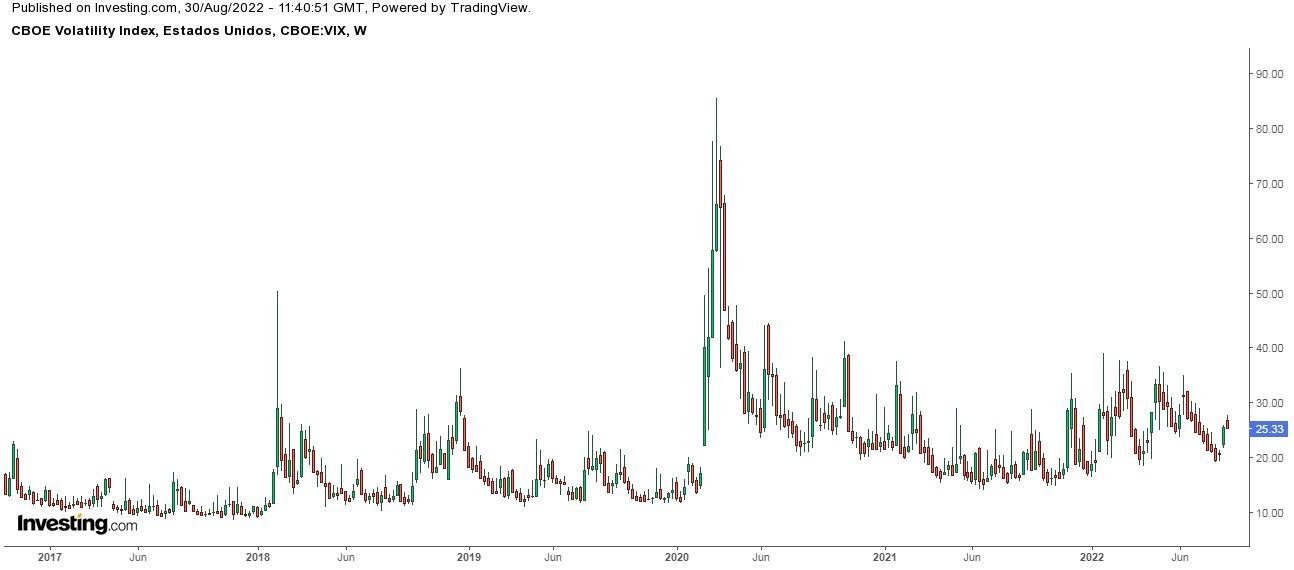

इस सब के लिए, पिछले शुक्रवार को एक संकेत था कि निवेशकों ने अपनी भावनाओं पर पूर्ण नियंत्रण नहीं खोया है। जबकि S&P 500 -3% से अधिक गिर गया, VIX वोलैटिलिटी इंडेक्स 25 के पास बना रहा, यानी उस स्तर से नीचे जब एसएंडपी 500 को इस साल इसी तरह की गिरावट का सामना करना पड़ा।

इसमें फेंक दें कि एसएंडपी 500 का पी / ई अभी भी ऊपर है जहां यह पिछले 11 बेयर मार्केट के अंत में था। इसका मतलब यह है कि इस साल की गिरावट के बावजूद शेयर बाजार को मोलभाव करने वाला नहीं कहा जा सकता।

मुझे ड्रॉडाउन की समीक्षा करना भी पसंद है। एक गिरावट एक बाजार में अपने उच्च से निम्न स्तर तक प्रतिशत गिरावट है। यह किसी दिए गए भालू बाजार के परिमाण को चिह्नित करता है।

2022 में अब तक की अधिकतम गिरावट इस प्रकार है: S&P 500 -24%, Nasdaq -33%, Russell 2000 -27%।

इसे परिप्रेक्ष्य में रखने के लिए, यहां 1928 से 2020 तक सबसे बड़े और सबसे छोटे ड्रॉडाउन का आकार दिया गया है:

सबसे बड़ी गिरावट

- 1931: -57.5%

- 1932: -51%

- 2008: -49%

- 1937: -45%

- 1929: -44.6%

- 1930: -44.3%

- 1987: -34%

- 2002: -34%

- 2020: -34%

- 2009: -28%

सबसे छोटी गिरावट

- 1995: -2.5%

- 2017: -2.8%

- 1964: -3.5%

- 1961: -4.4%

- 1958: -4.4%

- 1954: -4.4%

उम्मीदों का प्रभाव

केंद्रीय बैंकों के आंदोलनों की अपेक्षाओं में मूल्य निर्धारण के मामले में मुद्राएं सबसे अशांत बाजारों में से एक हैं।

जापानी येन इस महीने लगभग -4% गिर गया है और USD/JPY जुलाई में 139.40 पर पहुंच गया।

USD/JPY एक नए 24 साल के उच्च और 140 के स्तर के बहुत करीब है, जो बैंक ऑफ जापान के लिए एक महत्वपूर्ण स्तर हो सकता है। यदि BoJ इस स्तर पर मुद्रा बाजार में हस्तक्षेप करने का निर्णय लेता है तो हमें सतर्क रहना होगा (याद रखें कि 1998 के एशियाई वित्तीय संकट के दौरान जापान ने येन को आगे बढ़ाया, जब यह 146 के स्तर पर पहुंच गया)।

यूरो डॉलर के मुकाबले गिरावट जारी रखता है, विशेष रूप से पिछले मंदी के संकेत के सक्रियण के साथ: समर्थन का नुकसान।

ऊर्जा की कीमतों के जोखिम के कारण इस क्षेत्र को मंदी की ओर ले जाने के जोखिम पर महामारी की शुरुआत के बाद से यूरो में शॉर्ट (बेयरिश) पोजीशन अपने उच्चतम स्तर पर पहुंच गई है।

उल्लेखनीय है कि पिछले सप्ताह यूरो में शॉर्ट पोजीशन में वृद्धि देखी गई (44,120 अनुबंध पिछले सप्ताह 42,700 की तुलना में)। सबसे हालिया रिकॉर्ड 86,700 अनुबंधों के साथ मार्च 2020 का है।

इस साल अब तक, यूरो ने ग्रीनबैक के मुकाबले -15% खो दिया है और 20 वर्षों में अपने सबसे निचले स्तर पर पहुंच गया है।

इस बीच, डॉलर इंडेक्स बढ़कर 109 हो गया, जो 20 वर्षों में अपने उच्चतम स्तर पर पहुंच गया और लगातार तीसरे मासिक लाभ की राह पर था।