IEA ने किया अब तक का सबसे बड़ा, 400 मिलियन बैरल तेल भंडार जारी करने का ऐलान

- एलसीआईडी दिसंबर के बाद से 70% गिर गया है - और गिरावट खत्म हो गई है

- कंपनी अल्पकालिक चुनौतियों से निपट रही है, लेकिन दीर्घकालिक दृष्टिकोण सकारात्मक बना हुआ है

- फिर भी, मूल्यांकन एक प्रमुख चिंता का विषय बना हुआ है; $25 बिलियन के मार्केट कैप के साथ, कुछ सफलता की कीमत अभी भी बनी हुई है

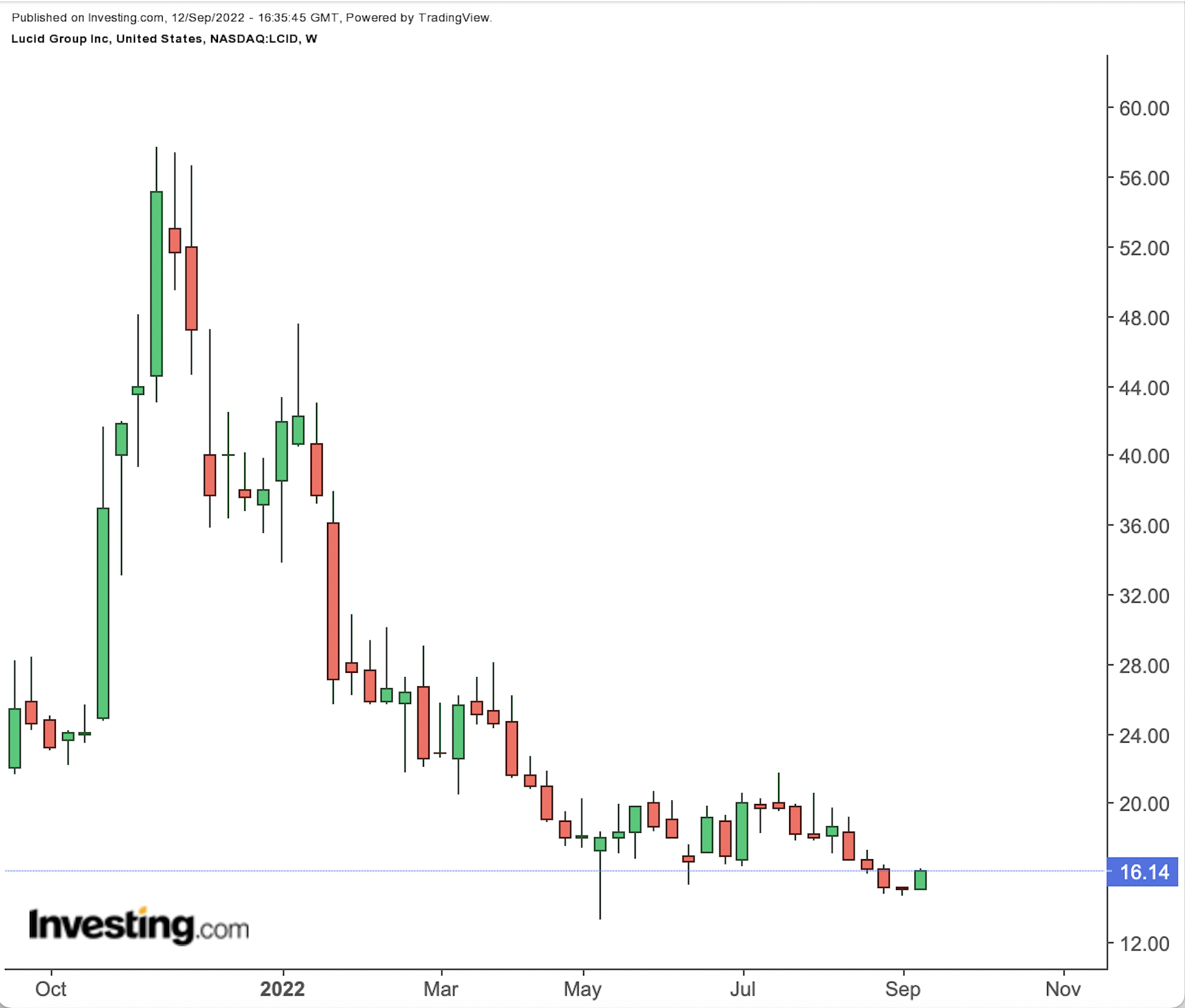

पिछले मंगलवार, ल्यूसिड ग्रुप (NASDAQ:LCID) अपने दूसरे सबसे निचले स्तर पर बंद हुआ क्योंकि कंपनी ने आधिकारिक तौर पर घोषणा की थी कि यह सार्वजनिक होगा। दिसंबर के उच्चतम स्तर से शेयरों में 70% से अधिक की गिरावट आई है।

Source: Investing.com

एक तर्क है कि भारी बिकवाली एक अतिप्रतिक्रिया है। रास्ते में बुरी खबरों की डली हुई है, हाल ही में एक शेल्फ की पेशकश जो बताती है कि कंपनी मौजूदा शेयरधारकों को पतला कर सकती है। लेकिन उस खबर में से कोई भी वास्तव में ल्यूसिड के लिए दीर्घकालिक मामले को प्रभावित नहीं करता है, वही मामला जिसने 2021 की शुरुआत और अंत में इतना उत्साह बढ़ाया।

यह तर्क एलसीआईडी के साथ $ 15 पर तेजी से पेचीदा हो रहा है। लेकिन उस तर्क में एक संभावित दोष भी है।

एलसीआईडी स्टॉक के लिए क्या गलत हुआ?

फिर, एलसीआईडी स्टॉक के लिए मामला यह है कि दिसंबर के बाद से 70% से अधिक की गिरावट एक ओवररिएक्शन है। बाजार की धारणा स्पष्ट रूप से एक बड़ा कारक रही है: 2021 में निवेशक विकास के लिए लगभग कोई भी कीमत चुकाने को तैयार थे, लेकिन यहां 2022 में ध्यान लाभप्रदता पर केंद्रित हो गया।

ल्यूसिड के लिए यह एक समस्या है। वॉल स्ट्रीट को उम्मीद है कि कंपनी 2025 तक घाटा दर्ज करेगी। लेकिन यहां मुनाफे की कमी ल्यूसिड व्यवसाय के साथ एक संरचनात्मक दोष के कारण नहीं है; यह केवल मोटर वाहन निर्माण की प्रकृति है।

वाहनों के निर्माण और विपणन के लिए आवश्यक बड़े पैमाने पर बुनियादी ढांचे के निर्माण में बस समय लगता है। टेस्ला (NASDAQ:TSLA) ने कंपनी की स्थापना के 17 साल बाद, 2020 तक अपना पहला पूर्ण-वर्ष का लाभ पोस्ट नहीं किया। निवेशकों को पता था कि 2021 में कमाई आने में सालों लगेंगे; इस साल उस आधार पर बेचने का कोई स्पष्ट तर्क नहीं है।

यह सुनिश्चित करने के लिए, व्यवसाय के साथ एक प्रमुख चिंता है: ल्यूसिड अपने उत्पादन दृष्टिकोण को कम करता रहता है। जब पिछले साल विलय की घोषणा की गई थी, तो ल्यूसिड ने अनुमान लगाया था कि वह इस साल 20,000 वाहन वितरित करेगा। दूसरी तिमाही की आय के बाद, कंपनी ने दूसरी बार अपना अनुमान घटाया: ल्यूसिड अब डिलीवरी को मूल रूप से अनुमानित स्तर से लगभग एक-तिहाई पर आ रहा है।

यह कोई नई समस्या नहीं है। पिछले साल एयर के उत्पादन की शुरुआत में देरी हुई थी। यह देखते हुए कि कितने इलेक्ट्रिक वाहन निर्माता बाजार में दौड़ रहे हैं (कोई इरादा नहीं है), देरी चिंता का विषय है।

उस ने कहा, देरी भी समझ में आती है। आपूर्ति-श्रृंखला की समस्याएं उद्योग के सबसे बड़े खिलाड़ियों को भी परेशान करती रहती हैं। इस बीच, मांग मजबूत दिखाई देती है: ल्यूसिड ने दूसरी तिमाही को समाप्त कर दिया, जिसमें लगभग 3.5 बिलियन डॉलर का राजस्व शामिल था।

दूसरे शब्दों में, ग्राहक एयर खरीदना चाहते हैं। ल्यूसिड को बस इसे बनाने में परेशानी हो रही है। बाद की समस्या ठीक करने योग्य है; पूर्व तो बहुत कम।

मूल्यांकन प्रश्न

एलसीआईडी के लिए $ 15 का मामला है, तो बाजार अस्थायी, निकट-अवधि की चिंताओं पर ध्यान केंद्रित कर रहा है और इस प्रकार, एक आकर्षक दीर्घकालिक अवसर की अनदेखी कर रहा है। उस लंबे दृश्य को देखते हुए, यहाँ अभी भी बहुत कुछ पसंद करना बाकी है। द एयर को मोटर ट्रेंड कार ऑफ द ईयर नामित किया गया था। ल्यूसिड एयर सफायर दुनिया में किसी भी प्रकार की सबसे शक्तिशाली सेडान है।

कंपनी के शुरुआती निवेशकों में से एक, सऊदी सरकार के साथ ल्यूसिड का 10 साल का समझौता है। आरक्षण के आंकड़े उपभोक्ताओं की मांग को भी दर्शाते हैं। उत्पादन लक्ष्यों के बाहर धकेले जा रहे हैं, कंपनी ट्रैक पर है। एलसीआईडी स्टॉक में 70% की गिरावट को सही ठहराने के लिए यहां कुछ भी नहीं है।

फिर, यह एक पेचीदा तर्क है। लेकिन एलसीआईडी में गिरावट के लिए एक और संभावित स्पष्टीकरण है, और एक वास्तविक चिंता है: मूल्यांकन।

ल्यूसिड का अभी भी बाजार पूंजीकरण $25 बिलियन है। पूंजी जुटाने की आवश्यकता को देखते हुए - ल्यूसिड ने खुद कहा है कि यह केवल अगले वर्ष के माध्यम से वित्त पोषित है - शेयर की संख्या बढ़ने जा रही है, मार्केट कैप को और बढ़ाएगी।

यह निश्चित रूप से संभव है कि 25 अरब डॉलर 'गलत' मूल्यांकन नहीं है - बल्कि, पिछले साल लगभग 100 अरब डॉलर का बाजार पूंजीकरण एक अतिरंजित बाजार का परिणाम था। इस संदर्भ में, एलसीआईडी का 2022 का प्रदर्शन केवल एक आवश्यक सुधार है।

यह सुनिश्चित करने के लिए, यह संभव है कि सुधार बहुत दूर चला गया हो। चर्चिल कैपिटल IV से 10 डॉलर प्रति शेयर की नकदी और PIPE (सार्वजनिक इक्विटी में निजी निवेश) के बीच $15 पर ल्यूसिड लगभग $12 प्रति शेयर के भारित औसत पर पूंजी जुटाने में सक्षम था। लेकिन वह फरवरी 2021 में ईवी स्टार्टअप्स के प्रति बहुत अधिक आशावाद का समय था। उदाहरण के लिए, Fisker (NYSE:FSR) चर्चिल-ल्यूसिड विलय की घोषणा के बाद से 47% गिर गया है; कैनू (NASDAQ:GOEV) और लॉर्डस्टाउन मोटर्स (NASDAQ:RIDE) जैसे

सेक्टर के नामों ने और भी खराब प्रदर्शन किया है।

मौलिक विश्लेषण के किसी भी प्रयास में कितने गतिशील भाग होते हैं, यह देखते हुए, यहाँ मूल्यांकन को ठीक करना असंभव है। लेकिन सीधे तौर पर, उत्पादन में बमुश्किल उत्पादन करने वाली कंपनी के लिए $25 बिलियन के मूल्यांकन को "सस्ता" नहीं कहा जा सकता है।

ल्यूसिड निश्चित रूप से उस मूल्यांकन में बढ़ सकता है। कंपनी में काफी संभावनाएं हैं, और कुल मिलाकर शुरुआती खबरें मजबूत दिखती हैं। लेकिन यहां एलसीआईडी खरीदने का मामला स्टॉक के 70% नीचे होने पर आधारित नहीं है। यह उस व्यवसाय पर आधारित है जिसे निवेशक स्वयं रखना चाहते हैं।

अस्वीकरण: इस लेखन के समय, विंस मार्टिन टेस्ला के छोटे शेयर हैं। उनके पास उल्लिखित किसी भी अन्य प्रतिभूतियों में कोई पद नहीं है।