ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

- सोशल मीडिया कंपनी स्नैप व्यापक आर्थिक और मूलभूत बाधाओं के बीच निवेशकों के पक्ष से बाहर हो गई है।

- SNAP स्टॉक साल-दर-साल 77.5% और सितंबर 2021 के रिकॉर्ड शिखर से 87.3% नीचे है।

- मैं स्नैप निवेशकों के लिए आगे और अधिक दर्द की उम्मीद करता हूं क्योंकि Q3 की कमाई व्यापक नुकसान और सिकुड़ते राजस्व को प्रकट करती है।

Snap के लिए यह एक कठिन वर्ष रहा है (NYSE:SNAP)। कैलिफोर्निया स्थित कंपनी सांता मोनिका ने मंदी की आशंकाओं, डिजिटल-विज्ञापन खर्च को धीमा करने और टिकटॉक जैसी कंपनियों से बढ़ती प्रतिस्पर्धा के बीच अपने मूल्य का दो-तिहाई से अधिक खो दिया है।

विज्ञापन-निर्भर सोशल मीडिया कंपनी, जो महामारी के बड़े विजेताओं में से एक थी, ने Apple (NASDAQ:AAPL) के पूरे iOS पर विज्ञापन ट्रैकिंग पर रोक का सामना करने के लिए भी संघर्ष किया है। ऐप्स और यूक्रेन में चल रहे युद्ध का प्रभाव।

सितंबर 2021 में $83.34 के रिकॉर्ड उच्च स्तर पर रैली करने के बाद, SNAP स्टॉक 28 जुलाई को तेजी से गिरकर $9.34 के निचले स्तर पर आ गया। स्नैप शेयरों ने एक मामूली पलटाव का मंचन किया, गुरुवार को $ 10.58 पर बंद हुआ, लेकिन वे अभी भी अपने सभी से लगभग 88% नीचे हैं। -टाइम पीक और साल-दर-साल 77.5% की भारी गिरावट।

मौजूदा स्तरों पर, कैलिफ़ोर्निया स्थित कंपनी सांता मोनिका का मार्केट कैप 17.5 बिलियन डॉलर है। अपने चरम पर, मूल्यांकन 136 अरब डॉलर तक पहुंच गया।

इसके मूल्यांकन में तेज रीसेट के बावजूद, मेरा मानना है कि SNAP आने वाले हफ्तों में और नुकसान की चपेट में है, जिससे स्टॉक संभावित रूप से अपने पूर्व-महामारी के निचले स्तर तक गिर सकता है।

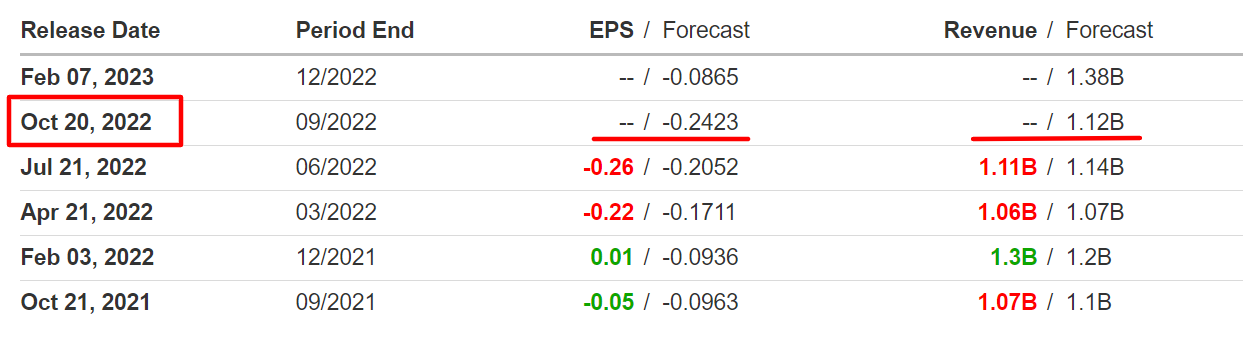

अगले प्रमुख नकारात्मक उत्प्रेरक के आने की उम्मीद है जब स्नैप गुरुवार, 20 अक्टूबर को अमेरिकी बाजार बंद होने के बाद तीसरी तिमाही के वित्तीय परिणामों की रिपोर्ट करता है।

स्नैपचैट मूल कंपनी के लिए आम सहमति का अनुमान है - जो 2017 में सार्वजनिक होने के बाद से केवल एक बार लाभ कमाने में कामयाब रही है - प्रति शेयर $ 0.24 का नुकसान देने के लिए। यह पिछले साल की समान तिमाही में प्रति शेयर $0.05 के नुकसान की तुलना में है।

राजस्व का अनुमान केवल 4.6% वर्ष-दर-वर्ष बढ़कर $ 1.12 बिलियन हो गया है क्योंकि निगम और छोटे व्यवसाय विज्ञापन खर्च में कटौती जारी रखते हैं। यदि पुष्टि की जाती है, तो यह रिकॉर्ड पर वार्षिक बिक्री वृद्धि की सबसे धीमी गति को चिह्नित करेगा।

स्नैप ने अपने मुख्य विज्ञापन व्यवसाय में कमजोर प्रदर्शन और चीनी वीडियो-शेयरिंग ऐप टिकटॉक से बढ़ती प्रतिस्पर्धा के बीच जुलाई में Q2 परिणाम जारी किए जाने पर लाभ और बिक्री वृद्धि की उम्मीदों को बुरी तरह से चूक गया।

उसके ऊपर, प्रबंधन भविष्य में मार्गदर्शन प्रदान करने में विफल रहा क्योंकि कथित तौर पर, "भविष्य की दृष्टि से दृश्यता अविश्वसनीय रूप से चुनौतीपूर्ण बनी हुई है।"

इसके बाद सोशल मीडिया कंपनी ने अगस्त के अंत में एक घोषणा की कि वह अपने 6,400 कर्मचारियों में से लगभग 20% की छंटनी करने की योजना बना रही है क्योंकि यह परिचालन लागत में कटौती के तरीकों की तलाश में है।

स्नैप की विज्ञापन बिक्री इकाई भी हिल गई थी क्योंकि मुख्य व्यवसाय अधिकारी जेरेमी गोर्मन ने नेटफ्लिक्स के लिए विज्ञापन चलाना छोड़ दिया था (NASDAQ:NFLX)। अमेरिका के लिए विज्ञापन बिक्री के प्रमुख, पीटर नायलर, वीडियो-स्ट्रीमिंग कंपनी में गोर्मन में शामिल होकर, पुनर्गठन के हिस्से के रूप में चले गए।

गोर्मन, जो 2018 में Snap पर पहुंचे, एक सम्मानित कार्यकारी हैं, जिन्होंने पहले Amazon में छह साल बिताए थे (NASDAQ:AMZN)। उसकी नियुक्ति का उद्देश्य Snap के विज्ञापन-बिक्री व्यवसाय में विश्वसनीयता लाना था। 2020 में Snap में शामिल होने से पहले छह साल तक Naylor, Hulu के विज्ञापन बिक्री के वरिष्ठ उपाध्यक्ष थे।

दो वरिष्ठ विज्ञापन अधिकारियों के प्रस्थान को एक नकारात्मक के रूप में देखा जाता है और सोशल मीडिया कंपनी के विज्ञापन व्यवसाय के भविष्य पर निवेशकों की चिंताओं को बढ़ाता है।

सारांश

मुझे उम्मीद है कि विज्ञापन बाजार में हेडविंड पूरे वर्ष और 2023 की शुरुआत में बने रहेंगे क्योंकि विज्ञापनदाता एक चुनौतीपूर्ण अर्थव्यवस्था के बीच उच्च प्रदर्शन वाले चैनलों पर खर्च करते हैं।

यह स्नैप के मुद्रीकरण प्रयासों के लिए अच्छा नहीं है, जो संभावित रूप से लाभप्रदता के लिए अपने मार्ग को लम्बा खींच देगा और इसके निष्पादन जोखिम को बढ़ा देगा।

महीनों से चली आ रही बिकवाली के बावजूद, स्नैप का स्टॉक अभी भी ओवरवैल्यूड है क्योंकि यह इस साल की बिक्री के 28 गुना से अधिक पर ट्रेड करता है, जिससे बाजार के मौजूदा माहौल के बीच यह कम आकर्षक विकल्प बन जाता है।

प्रकटीकरण: लेखन के समय, जेसी के पास उल्लिखित किसी भी स्टॉक में कोई स्थिति नहीं है। इस लेख में चर्चा की गई राय पूरी तरह से लेखक की राय है और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।