शिपिंग कॉर्पोरेशन ऑफ इंडिया में 7.5% की बढ़त; प्रोपिक्स AI स्ट्रैटेजी ने इसे पहले ही पहचान लिया

- एक दशक के लिए, VZ ने अपने निकटतम समकक्ष AT&T . से बेहतर प्रदर्शन किया

- लेकिन निरपेक्ष आधार पर शेयर ने निराश किया; एटी एंड टी के दुस्साहस ने वेरिज़ोन को तुलना में बेहतर बना दिया

- एटी एंड टी के साथ जाहिर तौर पर वापस ट्रैक पर, वेरिज़ोन को वास्तविक चुनौतियों का सामना करना पड़ता है

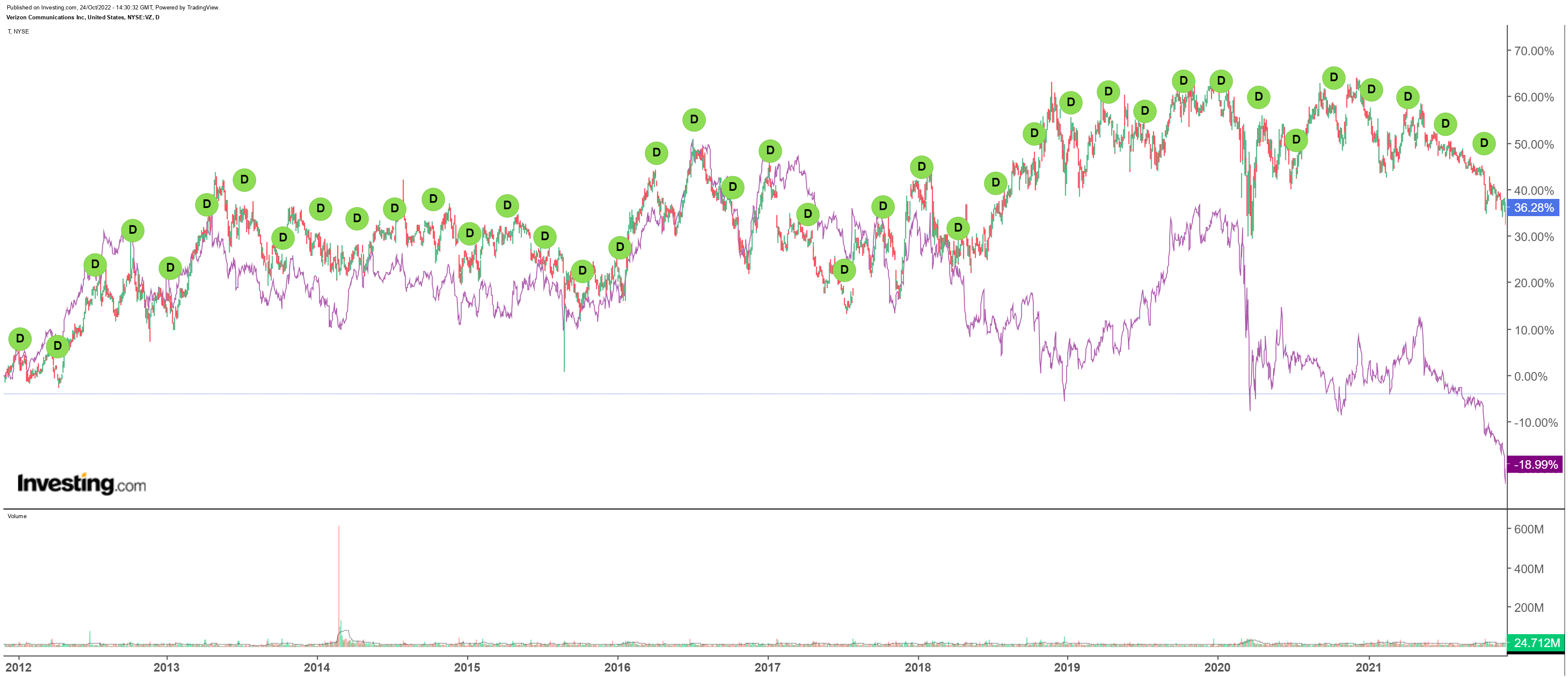

इस वर्ष में, Verizon Communications (NYSE:VZ) के शेयरों ने लगातार प्रतिद्वंद्वी AT&T Inc (NYSE:T) से बेहतर प्रदर्शन किया था। यह शायद ही आश्चर्य की तरह लग रहा था। वायरलेस ग्राहक वृद्धि में मजबूत प्रदर्शन, कम ऋणी बैलेंस शीट और बेहतर प्रबंधन के साथ वेरिज़ॉन बेहतर कंपनी थी। हालांकि टी के पास उच्च लाभांश था, वीजेड ने अधिक मजबूत मूल्य प्रशंसा पोस्ट की:

2022 की ओर बढ़ते हुए, वीजेड के लिए कुल रिटर्न हर समय अवधि में अपने मुख्य प्रतिद्वंद्वी से आगे निकल गया। एक दशक के दौरान, लाभांश सहित वीजेड ने टी के लिए 72% के मुकाबले 103% रिटर्न दिया। पांच साल के कुल रिटर्न प्रदर्शन ने एक स्पष्ट विभाजन दिखाया: वीजेड 22% ऊपर, टी वास्तव में 13% नीचे।

लेकिन जबकि वीजेड तुलनात्मक आधार पर मजबूत पिक था, यह शायद ही अपने आप में एक मजबूत पिक थी। कागज पर 10 साल का प्रदर्शन ठोस लगता है, जो 7.3% के वार्षिक रिटर्न का प्रतिनिधित्व करता है। लेकिन इसी अवधि में, S&P 500 में 359% की वृद्धि हुई। टी-मोबाइल (NASDAQ:TMUS) — बिना किसी लाभांश के — लगभग 900% बढ़ा।

वेरिज़ोन ने एटी एंड टी से बेहतर प्रदर्शन किया - लेकिन, बड़े हिस्से में, क्योंकि एटी एंड टी एक गड़बड़ था। इसने कई संदिग्ध अधिग्रहण किए थे, 2015 में DirecTV और तीन साल बाद टाइम वार्नर में घटते कारोबार को खरीदा। उन अधिग्रहणों ने एटी एंड टी को दुनिया में सबसे अधिक ऋणी निगम बना दिया, फिर भी अपने वादे के लक्ष्यों को प्राप्त करने के करीब कहीं नहीं आया।

इस समय वेरिज़ोन के लिए चिंता का विषय यह है कि एटी एंड टी ने आखिरकार अपना कार्य एक साथ कर लिया है। अगर यह जारी रहता है, यहां तक कि इस साल अब तक वीजेड में 32% की गिरावट के साथ, स्टॉक के लिए एक बुल केस बनाना मुश्किल हो जाता है।

एक रफ क्वार्टर

इसके चेहरे पर, वेरिज़ॉन का थर्ड क्वार्टर कम से कम वॉल स्ट्रीट की अपेक्षाओं के विरुद्ध काफी ठोस दिखता है। राजस्व और प्रति शेयर आय दोनों आम सहमति में सबसे ऊपर हैं। पूरे साल का मार्गदर्शन थोड़ा हल्का था, जो कि Q3 बीट को देखते हुए Q4 के लिए पूर्व अपेक्षाओं के मुकाबले उचित निराशा का संकेत देता है।

फिर भी, कुल मिलाकर तिमाही उतनी खराब नहीं दिख रही है। गोल्डमैन सैक्स ने तिमाही को "मिश्रित" कहा। और, सुर्खियों के संदर्भ में, यह एक उचित विवरण की तरह लगता है।

लेकिन करीब से देखने पर दरारें नजर आने लगती हैं। प्रति शेयर समायोजित आय में साल दर साल 7% की गिरावट आई है। खुदरा पोस्टपेड मंथन काफी पहले की तिमाही के 0.94% से 1.17% तक उछल गया। नतीजतन, Verizon ने 189,000 वायरलेस रिटेल पोस्टपेड फोन ग्राहकों को खो दिया।

शायद यह तिमाही में प्रमुख आंकड़ा है। एटी एंड टी ने अपने Q3 में 708,000 ग्राहक जोड़े। यह वेरिज़ोन के लिए एक संबंधित वर्ष-दर-वर्ष की प्रवृत्ति जारी रखता है। 2022 की पहली तीन तिमाहियों में, Verizon ने लगभग 700,000 पोस्टपेड फोन ग्राहकों को खो दिया है; एटी एंड टी ने 2.21 मिलियन जोड़े हैं।

दूसरी चिंता यह है कि Verizon ने अपने ग्राहकों को क्यों खो दिया। प्रबंधन के अपने स्वीकारोक्ति से, ऐसा इसलिए था क्योंकि इसने मूल्य निर्धारण बढ़ाया।

मूल्य पर पारित करने की क्षमता के बिना, वेरिज़ोन मुद्रास्फीति के प्रभाव को अपनी लागतों पर प्रबंधित करने में असमर्थ है। वास्तव में, हमने Q3 में उस प्रवृत्ति को देखा: उपभोक्ता व्यवसाय में, समायोजित EBITDA (ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की कमाई) मार्जिन एक साल पहले के 45.0% से घटकर 40.9% हो गया।

एक गिरावट व्यवसाय?

Q3 में वे दो मुद्दे यहां मुख्य जोखिम को उजागर करते हैं। वेरिज़ोन अचानक एक लीवरेज्ड, घटते व्यवसाय की तरह दिखता है।

दूसरे शब्दों में, ऐसा लगता है कि एटी एंड टी ने पिछले एक दशक में बहुत कुछ किया है। एटी एंड टी से पता चलता है कि ऋण और कमजोर, या नकारात्मक, विकास का संयोजन लाभांश से किसी भी संभावित योगदान को ऑफसेट करता है। तो जनरल इलेक्ट्रिक (NYSE:GE), क्राफ्ट हेंज (NASDAQ:KHC) और कई, पिछले एक दशक में कई अन्य को पसंद करते हैं।

इस साल कम से कम, वेरिज़ोन एक गिरावट वाला व्यवसाय है। कंपनी ने समग्र रूप से समायोजित EBITDA को मामूली रूप से कम करने के लिए निर्देशित किया। $ 5.10 से $ 5.25 का अनुमानित समायोजित ईपीएस 2021 के $ 5.39 से नीचे है, और मध्य बिंदु पर 2010 के $ 4.90 से केवल 2.8% वार्षिक वृद्धि का सुझाव देता है।

यह सुनिश्चित करने के लिए, एक वर्ष के प्रदर्शन का मतलब यह नहीं है कि वेरिज़ोन अच्छे के लिए गिरावट के लिए तैयार है। कंपनी होम इंटरनेट के लिए अपने फिक्स्ड वायरलेस उत्पाद में वृद्धि देख रही है। व्यापार खंड में परिणाम काफी मजबूत दिखते हैं।

लेकिन कीमत प्रतिस्पर्धा के बारे में फिक्स्ड वायरलेस की अपनी चिंताएं हैं, एक प्रमुख कारण है कि कॉमकास्ट (NASDAQ:CMCSA) और चार्टर कम्युनिकेशंस (NASDAQ:CHTR) जैसे लीगेसी ब्रॉडबैंड ऑपरेटरों ने अपने शेयर की कीमतों को देखा है डुबकी। व्यावसायिक ताकत आवश्यक है, लेकिन यह उपभोक्ता व्यवसाय है जो वेरिज़ोन राजस्व के भारी बहुमत को चलाता है।

उस संदर्भ में, यहां वेरिज़ोन पर एक शर्त थीसिस पर आराम नहीं कर सकती है कि कंपनी की उच्च लाभांश उपज है। उस तरह की थीसिस हाल के वर्षों में बार-बार विफल रही है - यहां तक कि इसकी मजबूत रिपोर्ट के बाद टी में हालिया उछाल के लिए भी लेखांकन।

इसके बजाय, यहां थीसिस को कम से कम भाग में होना चाहिए, कि वेरिज़ोन बाजार हिस्सेदारी में वृद्धि कर सकता है और वायरलेस में अपना नेतृत्व हासिल कर सकता है। जैसा कि अपने स्वयं के प्रतिद्वंद्वी के 10 साल के प्रदर्शन से पता चलता है, जब एक उच्च उपज और कम बाजार हिस्सेदारी टकराती है, तो यह बाजार में हिस्सेदारी है जो वास्तव में मायने रखती है।

अस्वीकरण: इस लेखन के समय, विंस मार्टिन के पास उल्लिखित किसी भी प्रतिभूति में कोई पद नहीं है।