कुवैत ने तेल उत्पादन में कटौती की रिपोर्ट्स की पुष्टि की

- तीसरी तिमाही की कमाई के बाद फिर गिरा मेटा स्टॉक; आफ्टर-आवर्स कोट जनवरी के अंत के बाद से इसे दो-तिहाई से अधिक नीचे रखता है

- परिचालन व्यवसाय संघर्ष कर रहा है, और मेटावर्स में निवेश अतिरिक्त दबाव प्रदान करता है

- पाठ्यक्रम बदलने के कोई संकेत नहीं होने के कारण, मेटा आने वाले कुछ समय के लिए डॉगहाउस में दिखता है

बुधवार की तीसरी तिमाही की रिपोर्ट की ओर बढ़ते हुए, Meta Platforms, Inc. (NASDAQ:META) के लिए बुल केस के दो मुख्य स्तंभ थे। सबसे पहले, निराशाजनक पहली छमाही के परिणाम - राजस्व में साल-दर-साल 3% से कम की वृद्धि हुई - यह सुझाव नहीं दिया कि ऑपरेटिंग व्यवसाय अपरिवर्तनीय गिरावट की ओर बढ़ रहा था। दूसरा, कंपनी की मेटावर्स योजनाओं में भारी निवेश संभावित रूप से उलट हो सकता है, अगर कमाई पर दबाव बहुत अधिक हो जाता है।

यह देखते हुए कि META इस साल की कमाई पर सिर्फ 13x पर कारोबार कर रहा था - और बैलेंस शीट पर ऋण के नकद शुद्ध के लिए 12x लेखांकन के तहत - उस बुल मामले ने एक बड़ी संभावित वृद्धि का सुझाव दिया। वॉल स्ट्रीट के कई विश्लेषकों ने उस बुल मामले का समर्थन किया: मेटा के लिए औसत मूल्य लक्ष्य ने 12 महीनों में 60% से अधिक की बढ़त का सुझाव दिया।

दीर्घकालिक, वह मामला शायद अपरिवर्तनीय रूप से टूटा नहीं है। मध्यावधि, हालांकि, बुधवार दोपहर को तीसरी तिमाही की कमाई का मतलब है कि मामला एक बड़ी, बड़ी हिट ले चुका है।

Source: Investing.com

ऐप्स के परिवार में चिंताएं

फेसबुक की प्रति शेयर आय Q3 में साल-दर-साल 49% गिर गई। जैसा कि हम देखेंगे, मेटावर्स निवेश ही एकमात्र कारक नहीं हैं।

एक ऑपरेटिंग लीज इम्पेयरमेंट चार्ज एक कारक था, जो गिरावट के कुछ प्रतिशत अंक के लिए जिम्मेदार था। लेकिन यहां तक कि मेटा इसे फैमिली ऑफ एप्स बिजनेस कहता है, इसके परिणाम निराश करते हैं।

मुद्रा को छोड़कर, राजस्व में 2% की वृद्धि हुई। लेकिन परिचालन खर्च 18% बढ़ा। नतीजतन, एफओए का परिचालन लाभ साल-दर-साल 29% गिर गया। खंड में $3.7 बिलियन की गिरावट मेटावर्स (रियलिटी लैब्स सेगमेंट में गिना जाता है) से होने वाले नुकसान में ~ $ 1 बिलियन की वृद्धि को बौना कर देती है।

उपयोगकर्ता संख्याएं उतनी खराब नहीं लगतीं। पारिवारिक दैनिक सक्रिय लोग (जिसमें फेसबुक, व्हाट्सएप और इंस्टाग्राम शामिल हैं) 4% बढ़कर अविश्वसनीय 2.93 बिलियन हो गए। समस्या मूल्य निर्धारण की है: प्रदर्शित विज्ञापनों में 17% की वृद्धि के मुकाबले प्रति विज्ञापन मूल्य 18% साल-दर-साल गिर गया।

यह लुभावना है, शायद, दो कारकों तक गिरती कीमत को चाक करना। पहला, Apple का (NASDAQ:AAPL) ATT (ऐप ट्रैकिंग ट्रांसपेरेंसी) प्रयास मेटा के ऐप्स के लिए विज्ञापन आय पर दबाव डाल रहा है। चौथी तिमाही की कमाई के बाद, मेटा ने अनुमान लगाया कि इस साल एटीटी से राजस्व में लगभग 10 अरब डॉलर का नुकसान होगा। उस रिपोर्ट ने मेटा स्टॉक में चल रहे पतन की शुरुआत की।

दूसरा मुद्दा - एक मेटा प्रबंधन द्वारा उद्धृत - व्यापक आर्थिक चुनौतियां है। वैश्विक अर्थव्यवस्था डगमगा रही है, और ऑनलाइन विज्ञापन इससे अछूता नहीं है।

हालाँकि, यह मामला थोड़ा सपाट है। जैसा कि मैंने अगस्त में लिखा था, मूल्य निर्धारण के साथ जो हुआ है, वह वैश्विक अर्थव्यवस्था के गिरने के संकेत की तुलना में महामारी के बाद के प्रत्यावर्तन की तरह दिखता है। वास्तव में, वैश्विक मैक्रो डेटा अभी भी उतना खराब नहीं है।

वास्तव में, एफओए अभी भी पूर्व-महामारी स्तरों से काफी बेहतर प्रदर्शन कर रहा है। उस वर्ष, फेसबुक ने परिचालन आय में 24 अरब डॉलर की कमाई की थी। इस साल की पहली तीन तिमाहियों में एफओए ने 32 अरब डॉलर कमाए।

उपयोगकर्ता संख्या के साथ, यह अच्छी खबर की तरह लग सकता है: ऐप्स से मुनाफा अभी भी बढ़ रहा है। लेकिन महामारी के बाद के माहौल के संदर्भ में, वे संख्याएँ मुख्य चिंता को उजागर करती हैं: कि मेटा के मुख्य व्यवसाय में बहुत अधिक गिरावट है।

यदि मैक्रो तस्वीर और बिगड़ती है और/या उपयोगकर्ता गिरावट शुरू होती है, तो कुल लाभ में गिरावट जारी रहेगी। उस परिदृश्य में, मेटा स्टॉक बस इतना सस्ता नहीं दिखता है। निवेशक इस बिंदु पर एटीटी को दोष देने के लिए संघर्ष करेंगे: मेटा ने Q4 में उस नीति से हेडविंड के हल्के होने का अनुमान लगाया, फिर भी राजस्व मार्गदर्शन अभी भी निराश है।

मेटावर्स कब?

कमाई से दूसरा रास्ता यह है कि मेटा मेटावर्स खर्च से पीछे हटने वाला नहीं है। Q3 सम्मेलन कॉल पर, मुख्य कार्यकारी अधिकारी मार्क जुकरबर्ग उस बिंदु पर दृढ़ थे।

निवेशकों ने स्पष्ट रूप से अपनी नाराजगी व्यक्त की: कॉल के चलते मेटा के घंटे के बाद के नुकसान में तेजी आई।

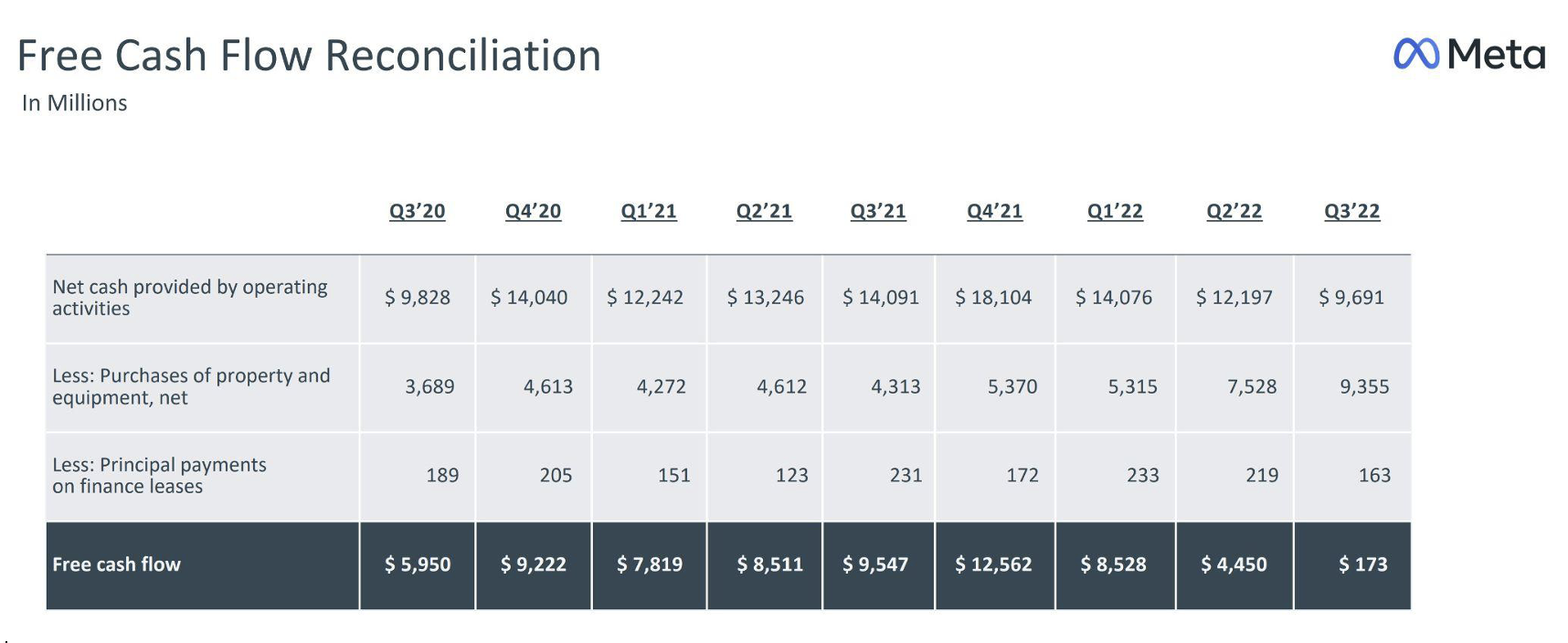

मुद्दा सिर्फ परिचालन खर्च का नहीं है, बल्कि पूंजीगत व्यय का है। जैसा कि कंपनी की तीसरी तिमाही की प्रस्तुति से एक स्लाइड से पता चलता है, उच्च कैपेक्स कंपनी के मुफ्त नकदी प्रवाह को कुचल रहा है:

वह परिचालन खर्च कहीं नहीं जा रहा है। फेसबुक ने अगले साल परिचालन खर्च को बढ़ाकर $94 बिलियन से $99 बिलियन (अतिरिक्त ऑपरेटिंग लीज शुल्क में अनुमानित $ 2 बिलियन को छोड़कर) के लिए निर्देशित किया। यह इस साल 85 अरब डॉलर से 88 अरब डॉलर की तुलना में है।

यह 10% से अधिक व्यय वृद्धि है, इस तथ्य के बावजूद कि राजस्व कहीं भी इतना अधिक बढ़ने की संभावना नहीं है। (इसमें गिरावट भी आ सकती है।) नतीजतन, मेटा की कमाई में गिरावट लगभग तय है, यहां तक कि 2022 के लिए नई कम हुई उम्मीदों को देखते हुए।

निवेशक शायद उस परिदृश्य की उम्मीद नहीं कर रहे थे। दरअसल, वॉल स्ट्रीट की आम सहमति रिलीज में 7% की वृद्धि से $ 10.49 तक पहुंच गई। ओपेक्स मार्गदर्शन संभवतः उस अनुमान को $8 तक नीचे ले जाता है, यदि बाहरी वातावरण कमजोर होता रहता है, तो इसमें और संशोधन की गुंजाइश है।

मेटा स्टॉक के लिए दीर्घकालिक मामला

बेशक, 2023 ईपीएस भी $ 8 (या इससे भी बदतर) की ओर मेटा स्टॉक को अपेक्षाकृत सस्ता छोड़ देता है। शुद्ध नकदी को छोड़कर, मेटा लगभग 12x आय का कारोबार करेगा। मेटावर्स लॉस का बैक आउट करें, और मल्टीपल सिंगल डिजिट में गिर जाता है।

यह एक गुणक है जो बताता है कि दोनों मुख्य व्यवसाय स्थायी रूप से गिरावट में हैं और मेटावर्स खर्च शून्य रिटर्न उत्पन्न करता है। यह एक ऐसा संयोजन है जो सबसे खराब स्थिति की तरह बहुत भयानक लगता है। यह एक संयोजन भी है, जो अभी तक सिद्ध नहीं हुआ है, विशेष रूप से एफओए उपयोगकर्ता संख्या के साथ।

साथ ही, यह बिल्कुल भी अकल्पनीय नहीं है कि मेटा व्यवसाय के दोनों हिस्से गलत दिशा में जाएंगे। मेटावर्स प्रयास पूरी तरह से अप्रमाणित हैं, और एक शानदार उपक्रम है। मेटा अनिवार्य रूप से कंप्यूटिंग का एक बिल्कुल नया क्षेत्र बनाने की योजना बना रहा है; वर्तमान इंटरनेट दशकों से खरबों डॉलर के निवेश पर बनाया गया है।

एफओए के लिए, टिकटॉक एक चुनौती बना हुआ है, और रीलों और अन्य प्रयासों के माध्यम से मेटा का वीडियो में अपना बदलाव स्थायी रूप से उपयोगकर्ता मुद्रीकरण के स्तर को कम करने का सुझाव देता है।

यह कम से कम संभव है कि मेटा मुनाफा चरम पर हो। और वह जोखिम है जिस पर निवेशक तब तक ध्यान केंद्रित करने जा रहे हैं जब तक मेटा उन्हें ऐसा नहीं करने का कारण देता।

Q3 के बारे में चिंताजनक बात यह है कि मेटा ने क्या संचार किया: यह उस तरह के उत्प्रेरक प्रदान करने में बहुत दिलचस्पी नहीं रखता है। जुकरबर्ग मेटावर्स में प्रमुख खिलाड़ी होने का इरादा रखते हैं, और वह मेटा स्टॉक की कीमत को अपनी योजनाओं में बदलाव नहीं करने देंगे। यहां के स्टॉक पर विचार करने वाले किसी भी निवेशक को यह समझने की जरूरत है, और इस निवेश को तब तक देखने के लिए तैयार रहें जब तक कि जुकरबर्ग की कंपनी या तो सफल न हो जाए - या सौदे में बदलाव न हो जाए।

अस्वीकरण: इस लेखन के समय, विंस मार्टिन के पास उल्लिखित किसी भी प्रतिभूति में कोई पद नहीं है।