Nvidia के अच्छे नतीजों के बाद डॉलर में स्थिरता; न्यूक्लियर बातचीत, टैरिफ की दिक्कतें फोकस में

जे पावेल बुधवार और गुरुवार को सदन और सीनेट दोनों के समक्ष अपनी गवाही देने के लिए तैयार है, इसलिए शेयर बाजार में आगामी सप्ताह हलचल भरा रहने वाला है। यह संभावना नहीं है कि पावेल पिछले बुधवार को दिए गए अपने बयान से विचलित होंगे। फिर भी, यह ध्यान देने योग्य है कि जब पावेल इंगित करता है कि दरें बढ़ने के लिए तैयार हैं तो इक्विटी बाजार में संदेह बना रहता है। यह पॉवेल को इस वर्ष के अंत में और अधिक दरों में वृद्धि की प्रत्याशा पर जोर देने के लिए प्रेरित कर सकता है।

यह स्थिति इक्विटी की कीमतों के लिए काफी जोखिम पैदा करती है, खासकर अब जब हमारे पास जून ओपेक्स है। नतीजतन, हेजिंग प्रवाह मजबूत स्टॉक घटने की उम्मीद है। यह एक ऐसी अवधि के साथ मेल खाता है जब शेयरों को सूचकांक स्तर पर अधिक खरीदा जाता है, जो तेजी से निवेशकों के निर्धारण को चुनौती देने के लिए तैयार है क्योंकि प्रवाह बदलना शुरू हो जाता है और बाजार फैला हुआ दिखाई देता है।

पिछले कुछ हफ्तों से, मैं आगामी कथा पर चर्चा कर रहा हूं जो इस गर्मी में बाजार पर कई चुनौतियों का सामना कर रही है। इन बाधाओं में फेड द्वारा दरों में वृद्धि जारी रखने, हेजिंग प्रवाह को कम करने, और ट्रेजरी जनरल अकाउंट (टीजीए) को फिर से भरने की संभावना शामिल है, ये सभी स्टॉक ओवरबॉट और ओवरवैल्यूड स्थिति तक पहुंचने के कारण होते हैं। S&P 500 मेरे शुरुआती अनुमानों से अधिक बढ़ गया है, लेकिन कथा और संबंधित जोखिम लगातार बना हुआ है। इसके अतिरिक्त, यह तर्क दिया जा सकता है कि वर्ष की दूसरी छमाही के दौरान मुद्रास्फीति में पुनरुत्थान का जोखिम बढ़ रहा है।

S&P 500 अपने ऊपरी बोलिंगर बैंड के ऊपर कारोबार कर रहा है, जबकि RSI 70 से ऊपर कारोबार कर रहा है। इसका मतलब यह नहीं है कि शेयरों में गिरावट आनी चाहिए, लेकिन यह संकेत देता है कि एक समेकन चरण की आवश्यकता हो सकती है। जब तक अधिक खरीददार स्तर कम नहीं हो जाते, तब तक शेयरों में गिरावट या बग़ल में व्यापार में यह प्रकट हो सकता है।

यही हाल नैस्डैक 100 का भी है।

इस मामले की जड़ वह है जो बाजार को चला रहा है। मैं अनुमान लगाता हूं कि कुछ कारक खेल में हैं, सबसे महत्वपूर्ण अस्थिरता क्रश है जिसे हमने VIX के रूप में 15 से नीचे देखा है। एक अन्य कारक नरम लैंडिंग परिदृश्य में नया विश्वास हो सकता है, जहां अर्थव्यवस्था मंदी को चकमा देने में कामयाब होती है, और आय वृद्धि अपेक्षाकृत बरकरार रहती है।

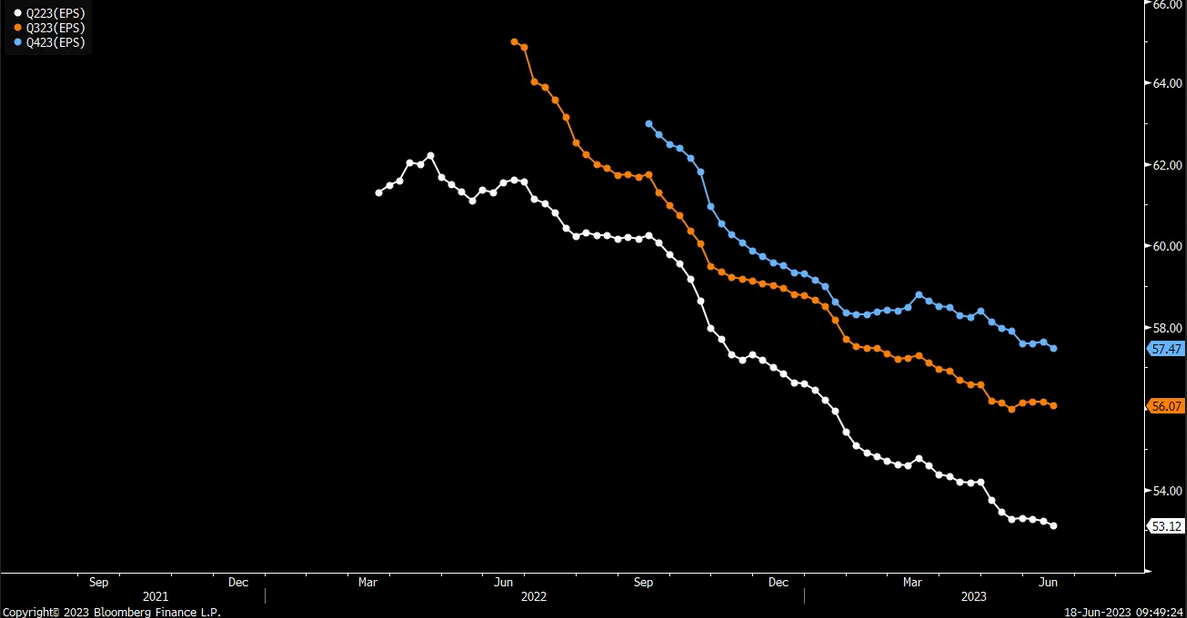

ऐसा परिदृश्य प्रशंसनीय है, लेकिन इस प्रकार, हमने अगली तीन तिमाहियों के लिए कमाई के अनुमानों में पर्याप्त या ठोस वृद्धि नहीं देखी है। पिछले कुछ हफ्तों में कमाई का रुझान नीचे की ओर रहा है। हालांकि, यह संभव है कि जब कंपनियां कुछ हफ्तों में अपने नतीजे दिखाना शुरू करें तो कमाई निराशावादी भविष्यवाणियों से बेहतर प्रदर्शन कर सकती है।

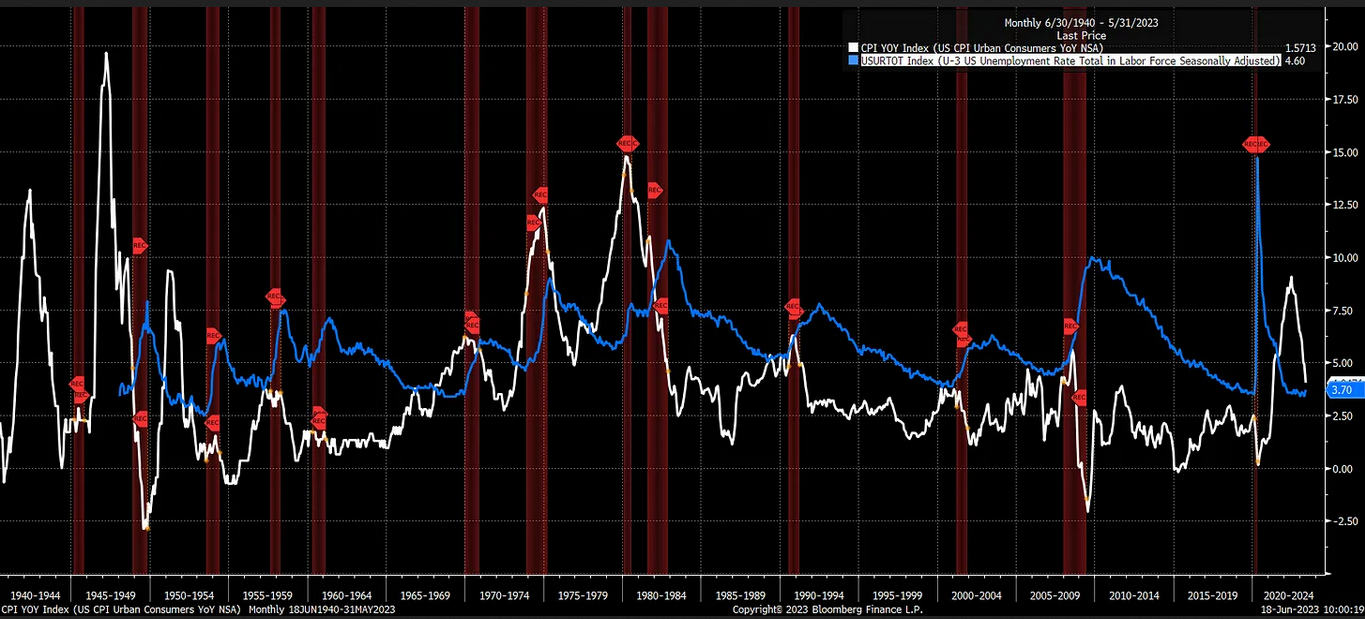

मेरा हमेशा इस विश्वास की ओर झुकाव रहा है कि अमेरिका के धीमे, पीसते हुए विकास के माहौल में मौजूद रहने के साथ ही हम मुद्रास्फीति के अत्यधिक उच्च बने रहने की संभावना देखेंगे। इतिहास ने हमें सिखाया है कि उच्च मुद्रास्फीति की अवधि आम तौर पर बढ़ती बेरोजगारी दर के साथ मेल खाती है, जो अक्सर मंदी का कारण बनती है।

यह असंभव लगता है कि यह समय पैटर्न से अलग हो जाएगा। वास्तव में, अतीत में जब बेरोजगारी दर बढ़ी है तभी मुद्रास्फीति को वास्तव में दबा दिया गया है। इस प्रकार, मुझे लगता है कि भले ही हेडलाइन मुद्रास्फीति में गिरावट आई है, इसे 2% क्षेत्र में वापस लाना, जो कि बेरोजगारी दर को बढ़ाए बिना फेड की इच्छा है, चुनौतीपूर्ण होगा। इसे प्राप्त करने के लिए, मंदी की संभावना आवश्यक होगी।

इसलिए, हाल ही में शेयर बाजार में जो तेजी आई है, उसके स्थिर रहने की संभावना नहीं है, यह देखते हुए कि पूरी रैली वर्तमान में मंदी को टालने की उम्मीद पर आधारित है, जो संभव नहीं लगता है। इसके अतिरिक्त, हाल के महीनों में ऊर्जा की कीमतों में महत्वपूर्ण गिरावट के कारण ही मुद्रास्फीति की दर कम हुई है।

हालांकि, तेल अपने चार्ट पर लचीलापन प्रदर्शित कर रहा है, और यदि यह $75 को पार कर सकता है, तो यह संभावित रूप से $83 पर वापस आ सकता है। इसके अलावा, जैसा कि हम वर्ष की दूसरी छमाही में संक्रमण करते हैं, तेल की तुलना बहुत कम कीमतों से की जाएगी। इसका मतलब यह है कि मुद्रास्फीति पर तेल का प्रभाव धीरे-धीरे कम हो जाएगा।

लगभग $ 2.32 का आधार स्थापित करते हुए, यही परिदृश्य गैसोलीन पर लागू होता है। यह ऊपर की ओर बढ़ता हुआ प्रतीत होता है, संभावित रूप से $2.85 पर लौट रहा है। इसके अलावा, जैसे-जैसे हम गर्मियों में आगे बढ़ेंगे, गैसोलीन का आधार प्रभाव कम होने लगेगा।

यहां तक कि गेहूं ने भी डाउनट्रेंड से बाहर निकलने के संकेत दिए हैं।

इसलिए, जैसे-जैसे हम साल की दूसरी छमाही में आगे बढ़ रहे हैं, वही कारक जिन्होंने मुद्रास्फीति को दबाने में मदद की है, वे फिर से मुद्रास्फीति में योगदान देना शुरू कर सकते हैं। यह फेड के लिए सबसे महत्वपूर्ण जोखिम का प्रतिनिधित्व करता है और यह एक कारण हो सकता है कि हम उच्च दरों को देखते रहें। ऐसा इसलिए है क्योंकि दरों को नकारात्मक मुद्रास्फीति के रुझान के बारे में पता है, और वे जानते हैं कि फेड को कीमतों को कम करने के लिए और उपाय करने होंगे।

यही कारण है कि अमेरिकी 2-वर्ष की उपज ने शुक्रवार को मध्य मार्च के बाद से अपने उच्चतम स्तर को चिह्नित किया।

अधिक महत्वपूर्ण रूप से, चीन द्वारा फिर से विकास प्रोत्साहन उपायों को शुरू करने की संभावना के साथ, एक उचित मौका है कि कमोडिटी की कीमतें बढ़ना शुरू हो सकती हैं। ऐसा लगता है कि ब्लूमबर्ग कमोडिटी इंडेक्स डाउनट्रेंड को तोड़ रहा है, जो तेजी से ऊपर की ओर बढ़ने के लिए मंच तैयार कर रहा है।

यह हमारे लिए मायने रखता है क्योंकि इस सूचकांक के मूल्य में साल-दर-साल परिवर्तन आईएसएम मूल्य भुगतान सूचकांक से संबंधित है। यदि हम इस सूचकांक को चढ़ते हुए देखते हैं, तो यह उत्पादक कीमतों में वृद्धि करेगा, और माल में हाल ही में अपस्फीति की प्रवृत्ति उलटना शुरू हो सकती है।

मेरी समग्र धारणा यह है कि जहां इक्विटी बाजार नरम लैंडिंग की संभावना पर विचार कर रहा है, वहीं बांड बाजार लगातार उच्च दरों के परिदृश्य पर विचार कर रहा है। यह कोर इन्फ्लेशन दरों के लचीला रहने और कमोडिटी इन्फ्लेशन में नए सिरे से वृद्धि के लिए संभावित सेटअप के कारण है।

यह आम तौर पर सुझाव देता है कि फेड के पास कोर मुद्रास्फीति को कम करने के लिए पर्याप्त मांग को दबाने के लिए एक महत्वपूर्ण कार्य होगा। इसके साथ ही, अगर चीन अपनी अर्थव्यवस्था को प्रोत्साहित करने का फैसला करता है और हम कमोडिटी मुद्रास्फीति को फिर से शुरू करना शुरू करते हैं, तो उन्हें और भी बड़ी समस्या का सामना करना पड़ेगा। यह हेडलाइन मुद्रास्फीति को उच्च गति देगा, जिसका मुकाबला करना बहुत कठिन है जब तक कि फेड किसी तरह डॉलर की सराहना नहीं कर सकता है, जिसका अर्थ उच्च दर भी हो सकता है।

इस परिदृश्य का तात्पर्य यह है कि वित्तीय स्थितियों को और सख्त करने की आवश्यकता होगी, और वास्तविक दरों में वृद्धि करनी होगी। यह आम तौर पर शेयरों के लिए फायदेमंद नहीं है - यह अतीत में नहीं रहा है, और ऐसा होने की संभावना नहीं है। इसलिए, हम वास्तविक गतिरोध की अवधि की ओर बढ़ रहे हैं, जो बढ़ती कीमतों और बढ़ती बेरोजगारी की विशेषता है, क्योंकि फेड मुख्य मुद्रास्फीति को दबाने और हेडलाइन मुद्रास्फीति को नियंत्रण से बाहर रखने का प्रयास करता है।

इस सप्ताह का निःशुल्क YouTube वीडियो: