ईरान युद्ध बढ़ने से तेल और डॉलर में तेज़ी आने से सोने की कीमतों में गिरावट आई

सोना कोई जोखिम वाली संपत्ति नहीं है, यह एक बीमा पॉलिसी है, और सोना खनन उद्योग एक दिन उस विशेषता का लाभ उठाएगा

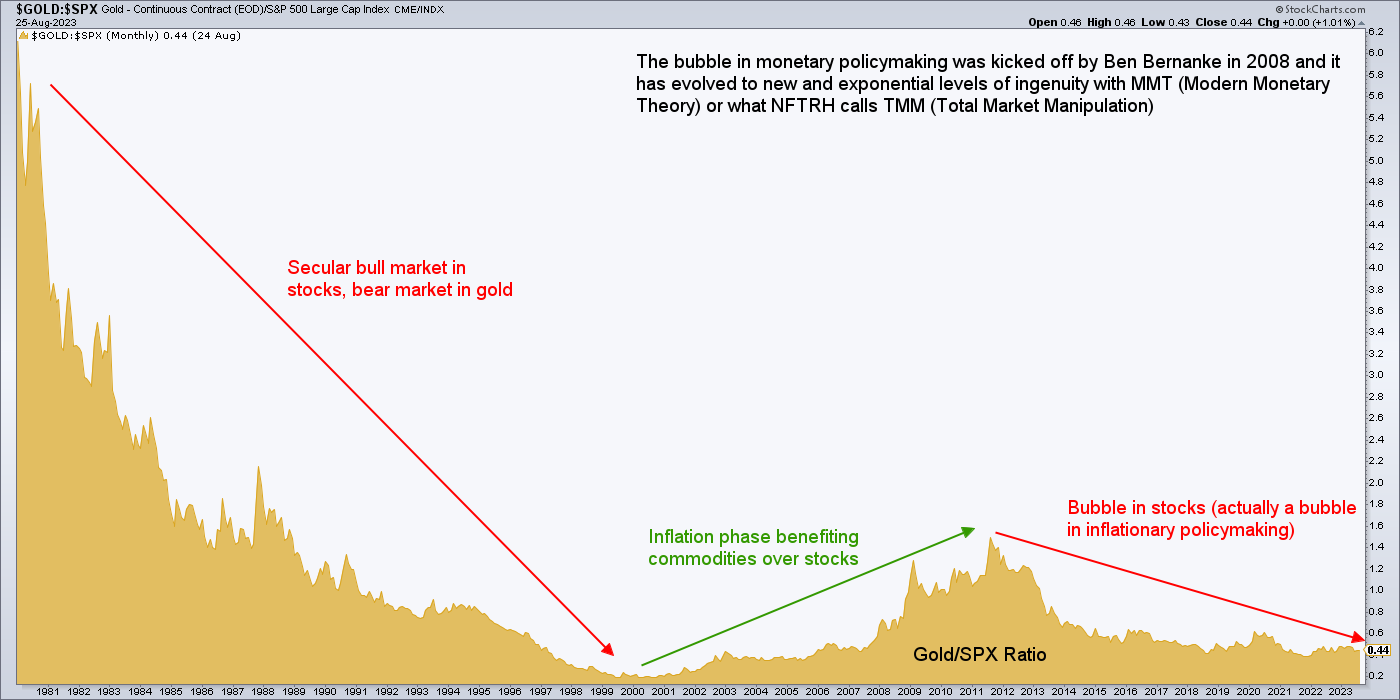

जिस प्रकार एक मानक वित्तीय बीमा पॉलिसी केवल तभी भुगतान करने के लिए होती है जब बुरी चीजें होती हैं, सोना केवल तभी भुगतान करेगा जब खराब वित्तीय चीजें होती हैं। निश्चित रूप से, इसकी निर्धारित कीमत अन्य परिसंपत्ति बाजारों के साथ बढ़ सकती है, लेकिन जोखिम परिसंपत्तियों से संबंधित इसकी कीमत कमजोर प्रदर्शन करेगी जब कहा गया जोखिम परिसंपत्तियां तेजी के चरण या अटूट बुलबुले में हों।

जैसा कि आप देख सकते हैं, नीति-निर्माण में बुलबुला, और इस प्रकार, जोखिम परिसंपत्तियाँ, अटूट है। अभी तक बीमा की जरूरत नहीं पड़ी है. कोई सोने पर सट्टा क्यों लगाना चाहेगा जब उसका सापेक्ष प्रदर्शन इतना खराब हो?

उत्तर है, वे ऐसा नहीं करेंगे। या अधिक सटीक रूप से, नहीं करना चाहिए। दुर्भाग्य से, बहुत से लोग सोने को उसी कैसीनो में एक खेल के रूप में देखते हैं जिसमें स्टॉक सट्टेबाजी होती है। यही वह जगह है जहां लगातार खराब प्रदर्शन करने वाले सोने के शेयरों के बारे में बहुत निराशा होती है। खैर, उनका भाग्य एक बीमा परिसंपत्ति या परिसंपत्ति बुलबुले की परिभाषा के अनुसार, एक कम प्रदर्शन करने वाली संपत्ति से जुड़ा हुआ है।

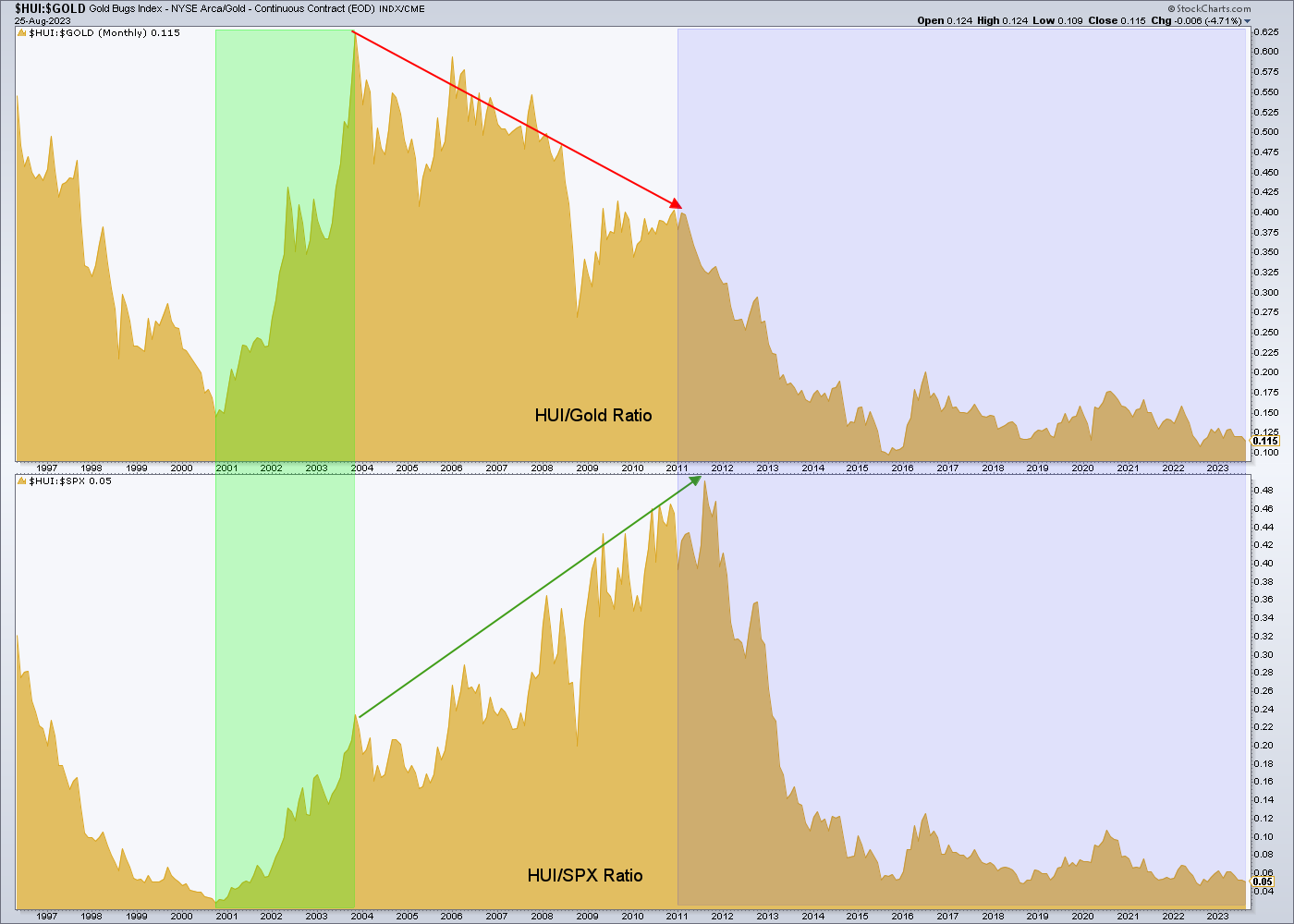

इससे भी बुरी बात यह है कि सोने के खनिकों (एचयूआई गोल्ड बग्स इंडेक्स) ने अपने स्वयं के खराब प्रदर्शन वाले उत्पाद का प्रदर्शन कम किया है। ऐसा इसलिए है क्योंकि सोने के स्टॉक मैक्रो के भीतर अपने उत्पाद की स्थिति का लाभ उठाते हैं। 1970 के दशक के बाद से यह स्थिति अक्सर पलूकाविले में रही है। हालाँकि, उत्तोलन दोनों तरीकों से काम करता है, और जब आज सोने को उछाल देने वाले बुलबुले फूटते हैं, तो मान लीजिए कि हम उस उत्तोलन को उल्टा, उल्टा काम करते हुए देखेंगे। लेकिन यह एक लंबी प्रक्रिया है, बुलबुले हटाना और मैक्रो बदलना।

1970 के दशक से लेकर पिछले कई दशकों में सोने के शेयरों में एक उचित तेजी का दौर रहा है। वह अवधि 2000 में शुरू हुई अपस्फीति के डर के दौरान और उसके तुरंत बाद का एक संक्षिप्त समय था। इसके बाद, 2003 की शुरुआत में घटते एचयूआई/गोल्ड अनुपात ने संकेत दिया कि सोने के स्टॉक बुलबुले में थे, जो 2008 की गिरावट तक जारी रहा और दूसरी बात, शीर्ष पर 2011 में कीमती धातु परिसर में।

आज निश्चित रूप से सोने के शेयरों में कोई बुलबुला नहीं है। हालाँकि, एचयूआई/गोल्ड अनुपात का उपयोग करने वाले विश्लेषक यह दावा करते हैं कि सोने के शेयरों का मूल्यांकन कम है, वे तस्वीर का केवल एक टुकड़ा देख रहे हैं। सोने के स्टॉक का मूल्यांकन वास्तव में वहीं किया जाता है जहां बुलबुले के माहौल में उनका मूल्यांकन किया जाना चाहिए। जब बुलबुला वास्तव में फूटता है (2000, 2008 और 2020 में अस्थायी स्थितियों के विपरीत, जिसके लिए नीति-निर्माता बचाव के लिए आगे आए) सोने का स्टॉक क्षेत्र उस स्तर से ऊपर उठेगा जो वास्तव में निराशाजनक मूल्यांकन का संकेत देगा क्योंकि सोना स्टॉक और वस्तुओं से बेहतर प्रदर्शन करता है।

एक संकेत है कि बुलबुला बनाने की उम्र (ऊपर उल्लिखित वर्ष 2000, 2008 और 2020 सहित) समाप्त हो रही है, 30-वर्षीय ट्रेजरी यील्ड कॉन्टिनम है जिसे मैं लगातार लोगों के सिर पर रखता हूं। यदि और कुछ नहीं तो यह हर संकट बिंदु पर सिस्टम को बढ़ाने के नीति निर्माताओं के पिछले लाइसेंस का प्रतीक है। यह लाइसेंस दीर्घकालिक ट्रेजरी पैदावार में दशकों से चली आ रही गिरावट के कारण दिया गया था, जो कि अवस्फीतिकारी बाजार संकेत था।

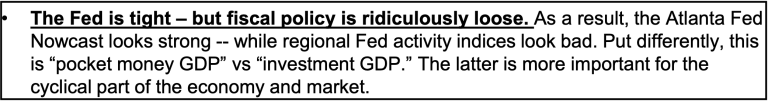

आज संप्रभु राष्ट्रों द्वारा बांड बेचने से लेकर अमेरिकी घाटे के खर्च के खिलाफ "बॉन्ड विजिलेंट" शैली की प्रतिक्रिया, जिसे राजकोषीय भी कहा जाता है, फेड की मौद्रिक मुद्रास्फीति के विपरीत, उपज बढ़ सकती है। मेरे ईमेल मित्र और पूर्व सहयोगी माइक चर्चिल ने वास्तव में ग्राहकों को लिखे अपने हालिया नोट में इस गतिशील अच्छी तरह से चित्रित किया है:

लब्बोलुआब यह है कि कॉन्टिनम इंगित करता है कि कुछ बदल गया है। संभावना यह है कि जो बदलाव आया है वह मौद्रिक नीति निर्माताओं द्वारा मांग पर मुद्रास्फीति बुलबुले बनाने की उम्र में गहरी हानि है। जहां तक सरकार के बेतुके घाटे के खर्च का सवाल है, मुझे लगता है कि यह तब खत्म हो जाएगा जब इसकी निरर्थकता (खरबों-खरबों का ऋण उत्तोलन बढ़ाना) को छिपाया नहीं जा सकेगा। कोई गलती न करें, मुद्रास्फीति, जैसे कि यह अर्थव्यवस्था को संक्रमित कर रही है, अब सरकार से आ रही है, फेड से नहीं। मुझे विश्वास नहीं है कि सरकार के राजकोषीय प्रयास प्रभावी ढंग से अकेले ही आगे बढ़ सकते हैं, फेड मौद्रिक नीति को अन्य अवस्फीतिकारी दिशा में काम कर रहा है। लेकिन हमारे वित्तीय वंडरलैंड में, यह कौन कह सकता है कि वास्तव में कौन सी वास्तविकता सामने आएगी और कब?

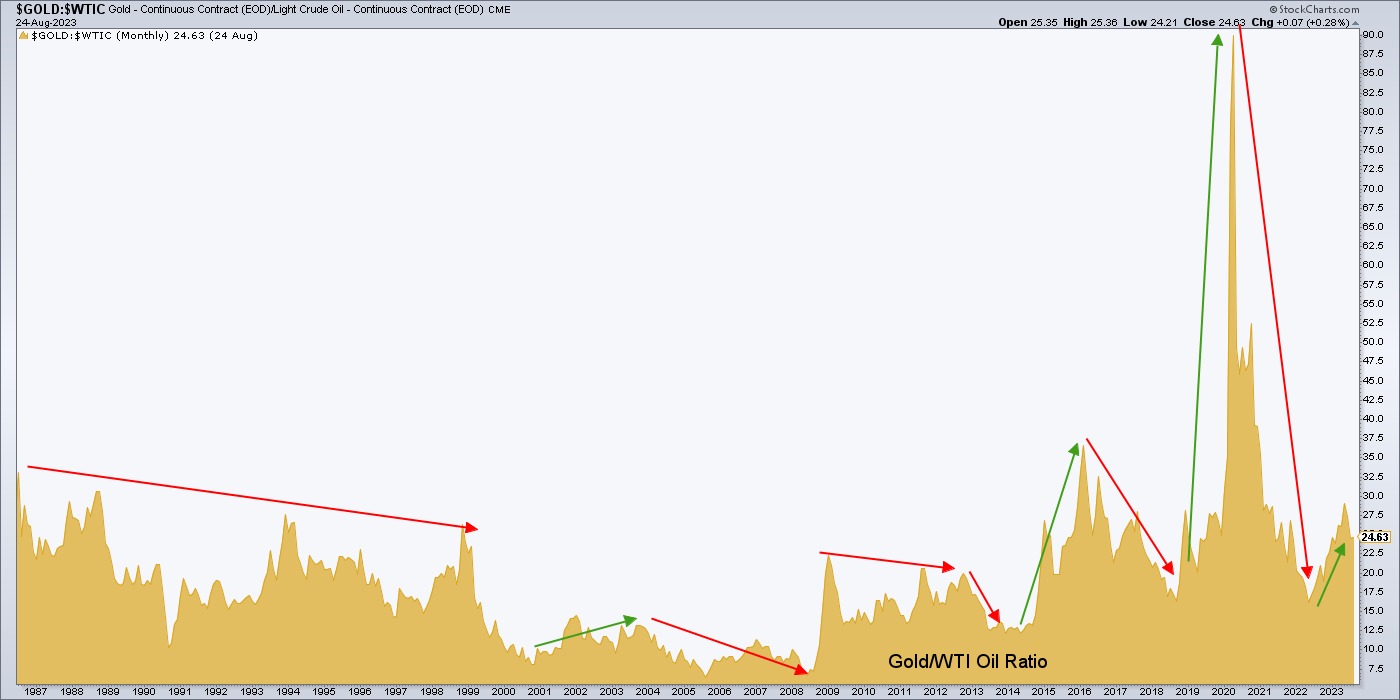

आखिरकार, शेयर बाजार में बुलबुले के बाद भविष्य में सोने का प्रदर्शन एक मनोवैज्ञानिक के रूप में कार्य करेगा, या जिसे मैं सोने के खनन के लिए एक वृहद मौलिक कहता हूं, क्योंकि निवेशक सापेक्ष आधार पर सोने की स्थिरता की तलाश में बुलबुले से भाग जाते हैं। जब सोना वस्तुओं, विशेष रूप से खनन सामग्री और ऊर्जा वस्तुओं से बेहतर प्रदर्शन करता है, तो यह उस क्षेत्र के रूप में कार्य करेगा जिसे मैं मौलिक क्षेत्र कहता हूं, जिससे समग्र रूप से सोने के खनन उद्योग के निचले स्तर के प्रदर्शन को सीधे लाभ होगा।

यहां सोने बनाम प्राथमिक खनन लागत इनपुट, कच्चा तेल का लंबा और उलझा हुआ इतिहास है। लाल तीर सोने के खनन के लिए बुनियादी तनाव का समय रहा है। उदाहरण के लिए, 2004 से 2008 तक फैला लाल तीर सोने के शेयरों में उसी बुलबुले चरण के दृश्य के लिए एक आदर्श साथी है जैसा कि ऊपर दूसरे चार्ट में बताया गया है। क्षेत्र की खराब बुनियादी बातों के बावजूद एचयूआई 2008 में तेजी से बढ़ी।

कुल मिलाकर, सोने/तेल में लाभ का समय और हानि का समय आया है। मूलतः बड़े पैमाने पर अस्थिरता के साथ एक पार्श्व चित्र। लेकिन जब तेल और प्रमुख शेयर बाजार जैसी वस्तुएं सोने के रूप में ज्ञात मौद्रिक बीमा से कम प्रदर्शन करने लगती हैं, तो अंततः हमारे पास सोने के शेयरों में एक धर्मनिरपेक्ष तेजी का बाजार हो सकता है। निश्चित रूप से, यह आज की पागलपन भरी बात है क्योंकि यह जोखिमपूर्ण परिसंपत्तियों के बुलबुले के दायरे में कही जा रही है। पर एक दिन…

मेरी राय में सबसे गहन बात यह है कि ज्यादातर लोग जिस चीज को सोने के खनन, मुद्रास्फीति का सहयोगी होने का दावा करते हैं, वही चीज है जिसने 2003 से इस क्षेत्र के बुनियादी सिद्धांतों को छिपाकर रखा है। जब यह अंततः झुंड के लिए सच साबित होता है , सोने के स्टॉक लंबे समय तक खलिहान (बुलबुले) से बाहर हो सकते हैं और लाभकारी बुनियादी सिद्धांतों के एक नए युग में प्रवेश कर सकते हैं।

मैक्रो धीरे-धीरे चलता है, और जब अंततः यह साबित हो जाए कि कोई बड़ा बदलाव होने वाला है तो मैं उसके आसपास रहना पसंद करूंगा। कॉन्टिनम जैसे संकेतकों द्वारा स्पष्ट रूप से व्यक्त किए गए परिवर्तनों के कारण, मुझे लगता है कि मैं वास्तव में उस चीज़ से लाभान्वित हो सकता हूं जो दशकों में नहीं हुई है। इस बीच, धैर्य और सतत परिप्रेक्ष्य चीजें हैं। उन्हें उसी तरह महत्व दिया जाना चाहिए जैसे एक दिन सोने को ही महत्व दिया जाएगा।