कुवैत ने तेल उत्पादन में कटौती की रिपोर्ट्स की पुष्टि की

- उच्च मूल्यांकन अगले दशक में अमेरिकी रिटर्न के लिए अधिक जोखिम का संकेत देता है

- इस पृष्ठभूमि में, अन्य शेयर बाजारों में विविधता लाने से निवेशकों को औसत से ऊपर रिटर्न हासिल करने में मदद मिल सकती है

- जापान, भारत और ब्राज़ील अपनी अद्वितीय विकास संभावनाओं और निवेश अवसरों के कारण वर्तमान में अच्छे विकल्प हैं।

अमेरिकी शेयर बाजार ने, एस&पी 500 के माध्यम से, पिछले 30 वर्षों में मुद्रास्फीति और लाभांश द्वारा समायोजित औसतन 7.2% का रिटर्न दिया है, जो कि 100-वर्षीय 7.3% वास्तविक औसत के काफी अनुरूप है।

हालाँकि, जब हम पिछले दशक पर नज़र डालते हैं, तो हम देखेंगे कि अमेरिकी शेयर बाजार का रिटर्न बहुत तेजी से बढ़ने लगा है। मुद्रास्फीति नियंत्रण में (2021 तक) और उच्च सीएजीआर (मिश्रित वार्षिक वृद्धि दर) के साथ, बेंचमार्क सूचकांक ने पिछले दस वर्षों में मुद्रास्फीति से लगभग 9.5% अधिक उपज दी है - और यह पिछले साल के भालू बाजार और मुद्रास्फीति वृद्धि को ध्यान में रख रहा है, जिसने खा लिया इनमें से कुछ रिटर्न में।

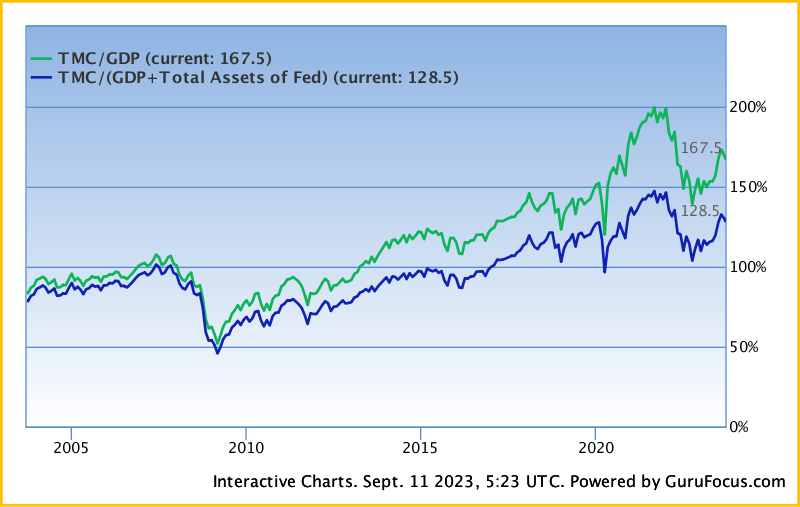

इससे स्पष्ट रूप से अमेरिकी बाजार का मूल्यांकन बढ़ा है, खासकर जब हम इसे ऐतिहासिक परिप्रेक्ष्य से देखते हैं। उदाहरण के लिए, बफेट संकेतक - जो देश की जीडीपी के मुकाबले शेयर बाजार की कुल मार्केट कैप को मापता है - वर्तमान में 180% के उच्च स्तर पर चल रहा है; पिछले दशक में यह स्तर केवल 2020 और 2021 में पहुंचा।

उसी बफेट संकेतक के अनुसार, इसका तात्पर्य अगले दशक में विल्शेयर टोटल मार्केट इंडेक्स के लिए औसत से कम वार्षिक रिटर्न की उम्मीद है, जो सालाना केवल 1.2% है।

"आधुनिक बफेट संकेतक" (जो कुल सेंट्रल बैंक परिसंपत्तियों को माप में जोड़ता है) को देखते हुए, अमेरिकी बाजार का मूल्यांकन थोड़ा बेहतर दिख रहा है, संकेतक 128% पर है। फिर भी, अगले दस वर्षों में अपेक्षित वार्षिक रिटर्न केवल 2.2% है। यूएस मार्केट बफेट संकेतक

Source: GuruFocus

क्या इसका मतलब यह है कि मुझे उम्मीद है कि अगले दशक में अमेरिकी बाज़ार 1.2% और 2.2%/वर्ष के बीच वापस आएगा?

कदापि नहीं। अमेरिकी अर्थव्यवस्था अभी भी वैश्विक बाजारों में अग्रणी है, निरंतर तकनीकी विकास और एक बहुत ही लचीली उपभोक्ता शक्ति के साथ, मैं अभी भी अपने निवेश का बड़ा हिस्सा अमेरिकी शेयर बाजार में रख रहा हूं।

हालाँकि, मौजूदा मैक्रो पृष्ठभूमि में पिछले कुछ वर्षों में देखे गए जोखिमों की तुलना में अधिक जोखिम शामिल हैं, जिन्हें हमारे पोर्टफोलियो की स्थिति बनाते समय स्वीकार किया जाना चाहिए और निपटाया जाना चाहिए।

लंबे समय तक उच्च दरों या वास्तविक रिटर्न में उच्च मुद्रास्फीति के कारण, मुझे उम्मीद है कि कुल शेयर बाजार का वार्षिक रिटर्न पिछले दशक की तुलना में बहुत कम होगा।

हालाँकि, यह मुझे दो बातें बताता है:

अगले दशक में उच्च रिटर्न बनाए रखने के लिए स्टॉक चुनना महत्वपूर्ण होगा। इसके लिए, विजेताओं को चुनने के लिए बाज़ार में उपलब्ध नवीनतम टूल इन्वेस्टिंगप्रो को अवश्य देखें।

भौगोलिक विविधीकरण उन लोगों के लिए पहले से कहीं अधिक महत्वपूर्ण होगा जो अपने पोर्टफोलियो को उच्च-विकास वाले दशक में रखना चाहते हैं, यह देखते हुए कि अन्य शेयर बाजार बेहतर विकास परिप्रेक्ष्य पेश कर रहे हैं।

अपने पोर्टफोलियो को एक दशक के औसत रिटर्न से ऊपर रखने का लक्ष्य रखने वाले निवेशकों को दोनों कारकों को एक साथ ध्यान में रखना चाहिए।

इसे ध्यान में रखते हुए, आइए अभी विविधता लाने के लिए शीर्ष तीन शेयर बाजारों पर नजर डालें।

1. जापान

यदि कोई एक देश है जिसे वैश्विक महामारी के बाद की मुद्रास्फीति की प्रवृत्ति से लाभ हुआ है, तो वह जापान है - जो दुनिया की तीसरी सबसे बड़ी अर्थव्यवस्था है।

अपस्फीति के माहौल और खराब जनसांख्यिकी के कारण दशकों तक पीछे हटने के बाद, जापान आखिरकार एक संरचनात्मक पलटाव देख रहा है।

बढ़ते वैश्विक मूल्य निर्धारण दबावों के कारण, प्रमुख जापानी निगम हाल ही में तीन दशकों में सबसे महत्वपूर्ण वेतन वृद्धि पर सहमत हुए हैं। इस विकास ने उपभोक्ता खर्च में संभावित वृद्धि के बारे में आशावाद जगाया है क्योंकि कर्मचारियों के पास अधिक खर्च करने योग्य आय है।

इस बीच, बैंक ऑफ जापान ने अपने देश की बेंचमार्क ब्याज दर को ऐतिहासिक रूप से निम्न स्तर पर बनाए रखा है, जबकि दुनिया भर के अन्य केंद्रीय बैंकों ने दरें बढ़ाने का विकल्प चुना है। इस नीति विचलन ने येन मूल्यह्रास को जन्म दिया है क्योंकि निवेशक कहीं और अधिक रिटर्न चाहते हैं, जिससे जापानी निर्यात अंतरराष्ट्रीय बाजारों में अधिक आकर्षक और प्रतिस्पर्धी हो गया है।

इसके अलावा, जून में, वॉरेन बफेट ने पांच जापानी कंपनियों, इटोचू (OTC:ITOCY), मारुबेनी में बर्कशायर हैथवे (NYSE:BRKa) की हिस्सेदारी बढ़ाकर जापानी बाजार में अपना विश्वास प्रदर्शित किया। (OTC:MARUY), मित्सुबिशी (TYO:8058), सुमितोमो (OTC:SSUMY), और मित्सुई फाइनेंशियल ग्रुप (NYSE:SMFG) ).

ऐसा तब हुआ जब जापानी बाज़ार ने कुल वैश्विक शेयर बाज़ार पूंजीकरण में 5% की कम हिस्सेदारी हासिल कर ली, एक ऐसा स्तर जो 1989 में जब निक्केई चरम पर था तब 40% था।

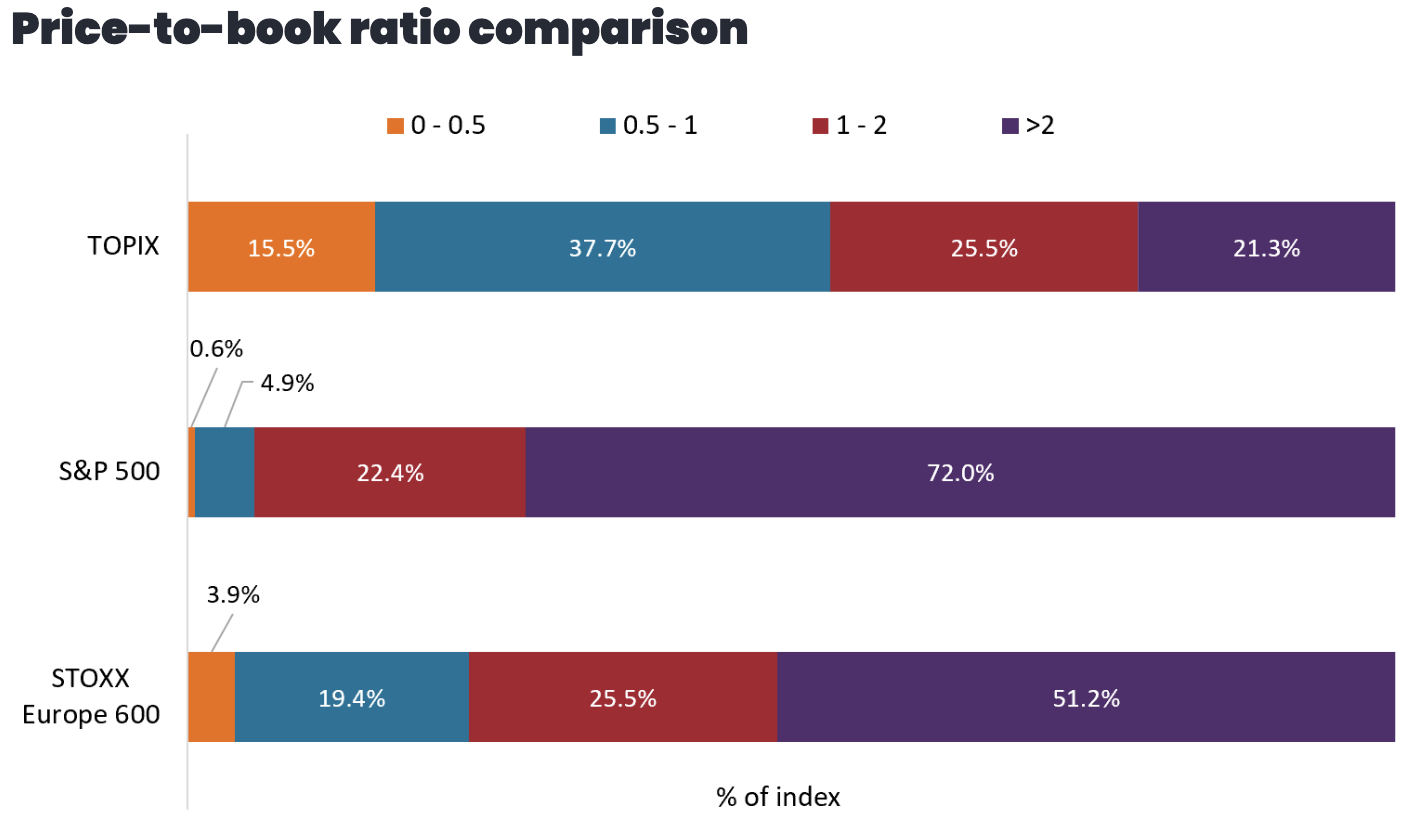

अब, चूँकि जापानी बेंचमार्क सूचकांक 29 दिसंबर, 1989 को पहुँचे 38,95744 के अपने ATH से 20% दूर है, निवेशकों को उपरोक्त मैक्रो रुझानों और अन्य की तुलना में बहुत कम मूल्य-से-पुस्तक स्तरों के कारण नए सिरे से आशावाद दिखाई देता है। बाज़ार (नीचे देखें):

Source: JanusHenderson Research

*TOPIX का मतलब टोक्यो स्टॉक एक्सचेंज है

जापान में निवेश कैसे करें?

निवेशक कई ईटीएफ में पोजीशन ले सकते हैं जो जापान के शेयर बाजार के प्रदर्शन को ट्रैक करते हैं। यूएस-आधारित निवेशकों के लिए शीर्ष हैं:

- iShares MSCI जापान ETF (NYSE:EWJ)

- जेपी मॉर्गन (NYSE:JPM) बीटाबिल्डर्स जापान ETF (NYSE:बीबीजेपी)

- विजडमट्री जापान हेज्ड इक्विटी फंड (NYSE:DXJ)

- iShares MSCI जापान वैल्यू (NASDAQ:EWJV)

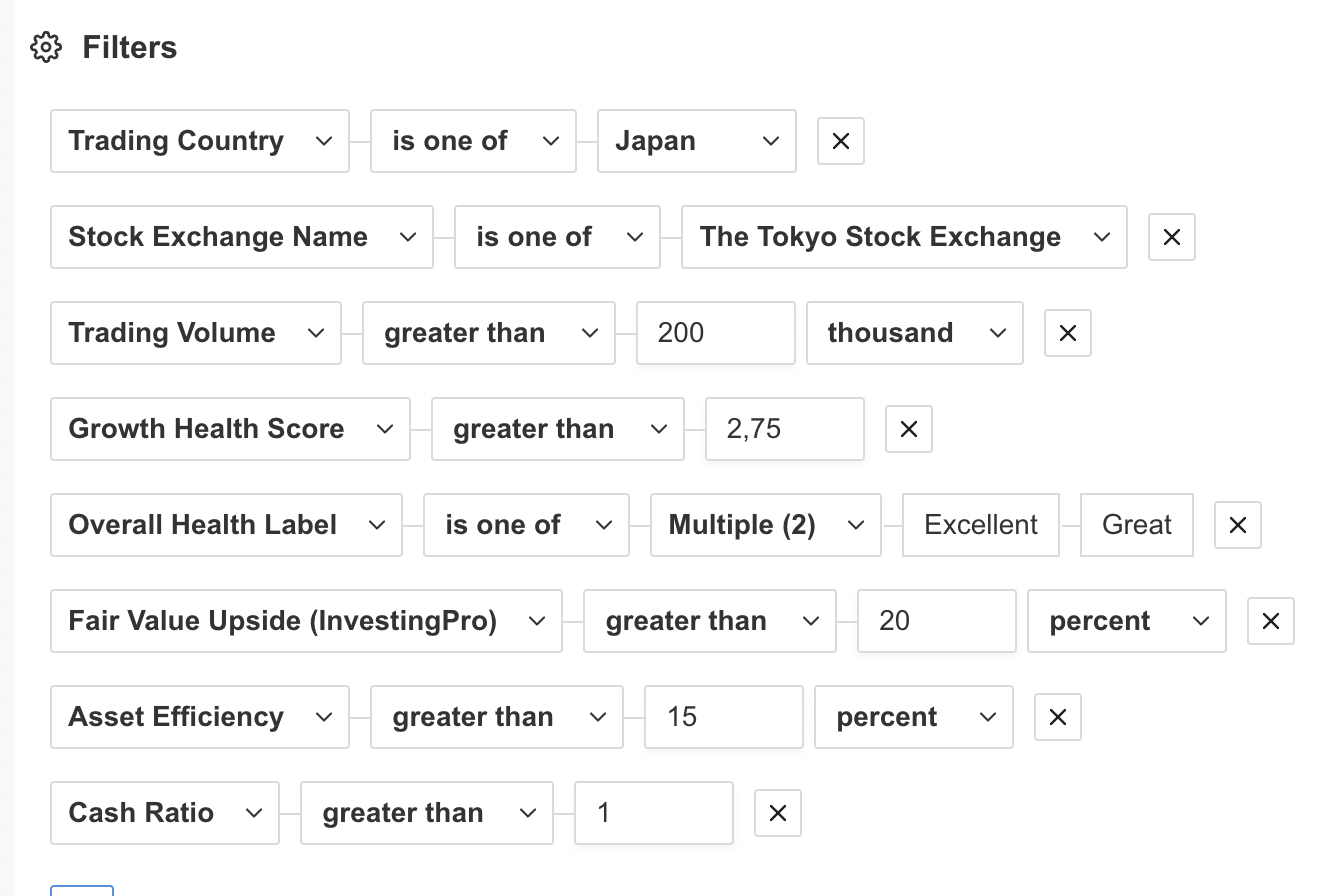

हमने सर्वोत्तम जापानी कंपनियों को उनके मूल्य-से-बैलेंस-शीट प्रस्ताव के संबंध में ढूंढने के लिए अपना इन्वेस्टिंगप्रो स्कैनर भी चलाया। निम्नलिखित फ़िल्टर का उपयोग करना:

Source: InvestingPro

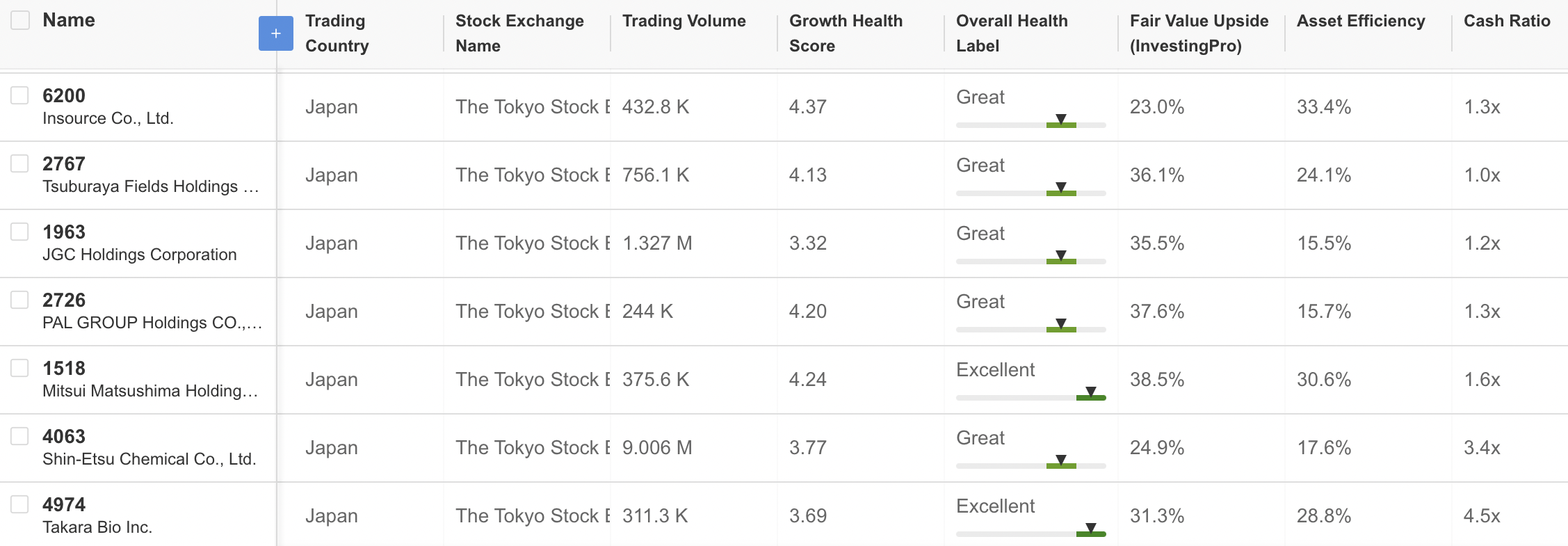

यहां हमारी सूची है:

Source: InvestingPro

2. भारत

इस साल की शुरुआत में दुनिया में सबसे अधिक आबादी वाले देश का खिताब चीन से आगे निकलने के बाद, भारतीय अर्थव्यवस्था इस दशक तक औसत से ऊपर की वृद्धि जारी रखने के लिए तैयार दिख रही है। अकेले देश में अगले दशक में लगभग 640 मिलियन व्यक्तियों के मध्यम वर्ग में प्रवेश करने का अनुमान है - जो पूरे अमेरिका के आकार से लगभग दोगुना है।

शिक्षित, मुख्य रूप से अंग्रेजी बोलने वाली आबादी का लक्ष्य प्रौद्योगिकी और औद्योगिक दोनों मोर्चों पर देश की अर्थव्यवस्था का लाभ उठाना है, भारत अगले दशक में वैश्विक विकास का नेतृत्व करने के लिए तैयार है।

इसके अलावा, संरचनात्मक दृष्टिकोण से, भारत में कई अनुकूल तत्व हैं जो विनिर्माण में तेजी लाने और आय वृद्धि में वृद्धि का सुझाव देते हैं, जो देश के भीतर उपभोक्ताओं की एक शक्तिशाली नई पीढ़ी को जन्म दे सकता है। ये हैं:

जनसांख्यिकी: संयुक्त राष्ट्र के अनुमानों के अनुसार, 2040 तक, चीन की औसत आयु 48 वर्ष तक पहुंचने की उम्मीद है, जबकि भारत की वर्तमान 28 से बढ़कर केवल 35 हो जाएगी। नतीजतन, भारत की कामकाजी आयु वाली आबादी लगभग 100 मिलियन बढ़ने का अनुमान है। आने वाले दशक में लोग, जबकि चीन की गिरावट तय है। इसके अलावा, भारत में विनिर्माण श्रमिकों के लिए वर्तमान वेतन $2,000 का वार्षिक वेतन है, जो चीन में $14,000 से काफी कम है।

भू-राजनीति: प्रधान मंत्री मोदी की संयुक्त राज्य अमेरिका और फ्रांस की हालिया यात्राओं ने भारत और पश्चिमी देशों के बीच घनिष्ठ संबंधों को रेखांकित किया है। यह उन बहुराष्ट्रीय निगमों के लिए आकर्षक हो सकता है जो चीन से परे अपने उत्पादन में विविधता लाना चाहते हैं, खासकर प्रौद्योगिकी क्षेत्र में। "फ्रेंडशोरिंग" प्रवृत्ति के अनुरूप, भारत ने नए विनिर्माण प्रयासों के लिए कॉर्पोरेट करों को घटाकर 17% कर दिया है, जो एशिया में सबसे कम दरों के बराबर है।

सुधार: डिजिटलीकरण के साथ-साथ बुनियादी ढांचे और कारोबारी माहौल में सुधार ने पिछले कुछ वर्षों में भारत को अधिक निवेशक-अनुकूल बना दिया है। संघीय और राज्य सरकारों के बीच नीतिगत विसंगतियों के कारण चुनौतियाँ बनी हुई हैं।

भारत में निवेश के लिए प्रतिकूल परिस्थितियां मूल्यांकन पक्ष से आती हैं। वास्तव में, भारतीय शेयर बाजार ने पिछले दशक में प्रमुख वैश्विक बाजारों से बेहतर प्रदर्शन किया, इस अवधि के दौरान निफ्टी 50 ने 10.9% का वार्षिक रिटर्न दिया।

इससे देश का औसत अग्रिम मूल्य-से-आय अनुपात 22x में से एक हो गया है, जो औसत से ऊपर है। हालाँकि, लंबी अवधि में मजबूत आय वृद्धि की उम्मीद से इसे कुछ हद तक कम किया जा सकता है।

फिर भी, सच कहा जाए तो, भारत में सफल निवेश के लिए सक्रिय प्रबंधन की आवश्यकता होगी, जिसमें उपभोक्ता वस्तुओं, वित्तीय सेवाओं, व्यवसाय प्रक्रिया आउटसोर्सिंग और प्रौद्योगिकी सहायता क्षेत्रों में पर्याप्त वृद्धि की उम्मीद है।

भारत में निवेश कैसे करें?

निवेशक कई ईटीएफ में पोजीशन ले सकते हैं जो भारत के शेयर बाजार के प्रदर्शन को ट्रैक करते हैं। यूएस-आधारित निवेशकों के लिए शीर्ष हैं:

- फर्स्ट ट्रस्ट इंडिया निफ्टी 50 समान भार ईटीएफ (NASDAQ:NFTY)

- iShares MSCI इंडिया ETF (NYSE:INDA)

- विजडमट्री इंडिया अर्निंग्स फंड (NYSE:EPI)

- आईशेयर इंडिया 50 ईटीएफ (NASDAQ:INDY)

- इनवेस्को इंडिया ईटीएफ (एनवाईएसई:पिन)

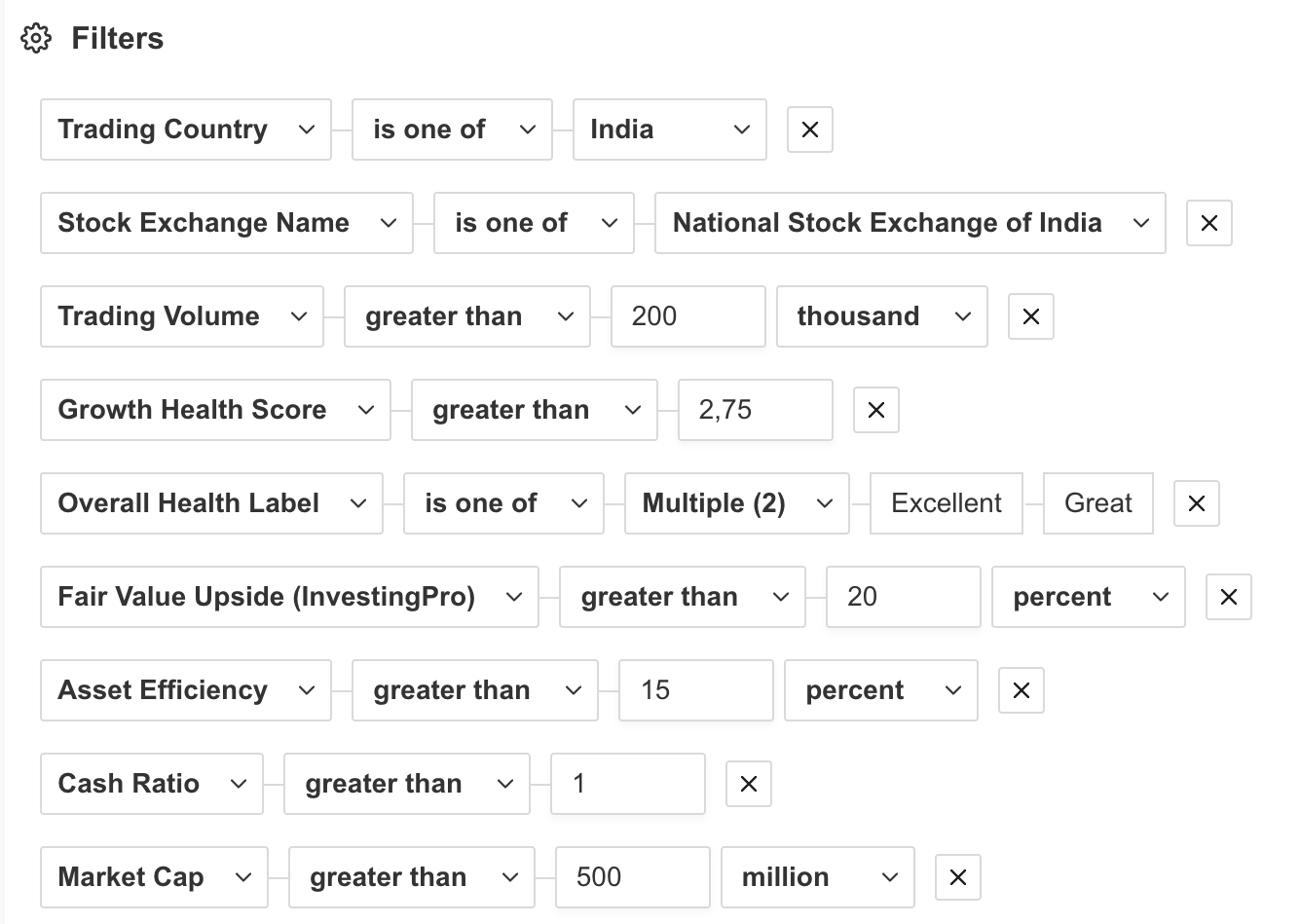

हमने वैल्यू-टू-बैलेंस-शीट प्रस्ताव के संबंध में सर्वोत्तम भारतीय कंपनियों को खोजने के लिए अपना इन्वेस्टिंगप्रो स्कैनर भी चलाया। निम्नलिखित फ़िल्टर का उपयोग करना:

Source: InvestingPro

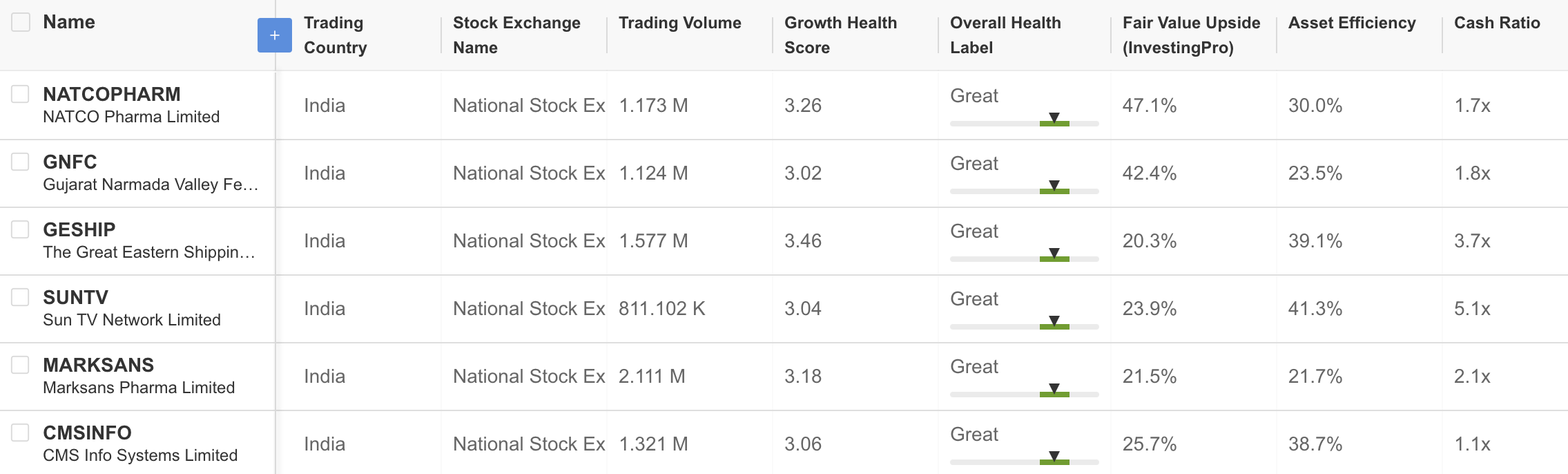

यहां हमारी सूची है:

Source: InvestingPro

3. ब्राज़ील

2021 में ब्याज दरें बढ़ाना शुरू करने वाली दुनिया की पहली प्रमुख अर्थव्यवस्थाओं में से एक, ब्राज़ील अब सबसे पहले ब्याज दरें कम करना शुरू कर रही है। पिछले महीने, दक्षिण अमेरिकी देश के सेंट्रल बैंक ने ब्याज दरों में 0.5% की कटौती की - जो बाजार की अपेक्षा से अधिक थी - और 20 सितंबर को अपनी अगली बैठक में इस चक्र को बनाए रखने की संभावना है, क्योंकि मुद्रास्फीति बनी हुई है जाहिरा तौर पर नियंत्रण में है.

वास्तव में, यह एक ऐसा बाजार है जो ऐतिहासिक रूप से दरों में कटौती के बाद सकारात्मक रिटर्न देता है। ब्राज़ीलियाई बैंक इटाउ के डेटा से पता चलता है कि ब्याज-कटौती चक्र की शुरुआत के बाद बेंचमार्क इबोवेपा ने औसतन इस प्रकार प्रदर्शन किया है:

- 1 महीना: +2.5%

- 3 महीने: +5.5%

- 6 महीने: +12.6%

- 1 वर्ष: +21.2%

इसके अलावा, देश के शेयर बाजार को कमोडिटी की ऊंची कीमतों से फायदा होता है, खासकर खाद्य और ऊर्जा श्रेणियों में, क्योंकि यह दुनिया के ब्रेडबास्केट क्षेत्रों में से एक के रूप में अपनी स्थिति मजबूत करता है और यूक्रेन में लंबे समय तक चलने वाले युद्ध के विकल्प के रूप में अपनी स्थिति मजबूत करता है। वास्तव में, ब्राजील दुनिया के सबसे बड़े मक्का उत्पादक के रूप में अमेरिका से आगे निकल गया है - यह शीर्षक पहले से ही जीवित मवेशी, कॉफी और सोया के लिए है।

सकारात्मक संरचनात्मक रुझानों के बावजूद, बढ़ते सरकारी ऋण, अत्यधिक सरकारी खर्च और उच्च राजनीतिक जोखिमों ने पिछले दशक में देश की वृद्धि को धीमा कर दिया है।

परिणामस्वरूप, ब्राज़ीलियाई शेयर बाज़ार ऐतिहासिक रूप से निम्न स्तर पर है, जिसके परिणामस्वरूप अतीत में औसत से अधिक रिटर्न मिला है। अब, जैसे-जैसे देश अधिक ठोस सरकारी खर्च की ओर बढ़ रहा है, विदेशी निवेशकों के लिए अवसर बढ़ते दिख रहे हैं।

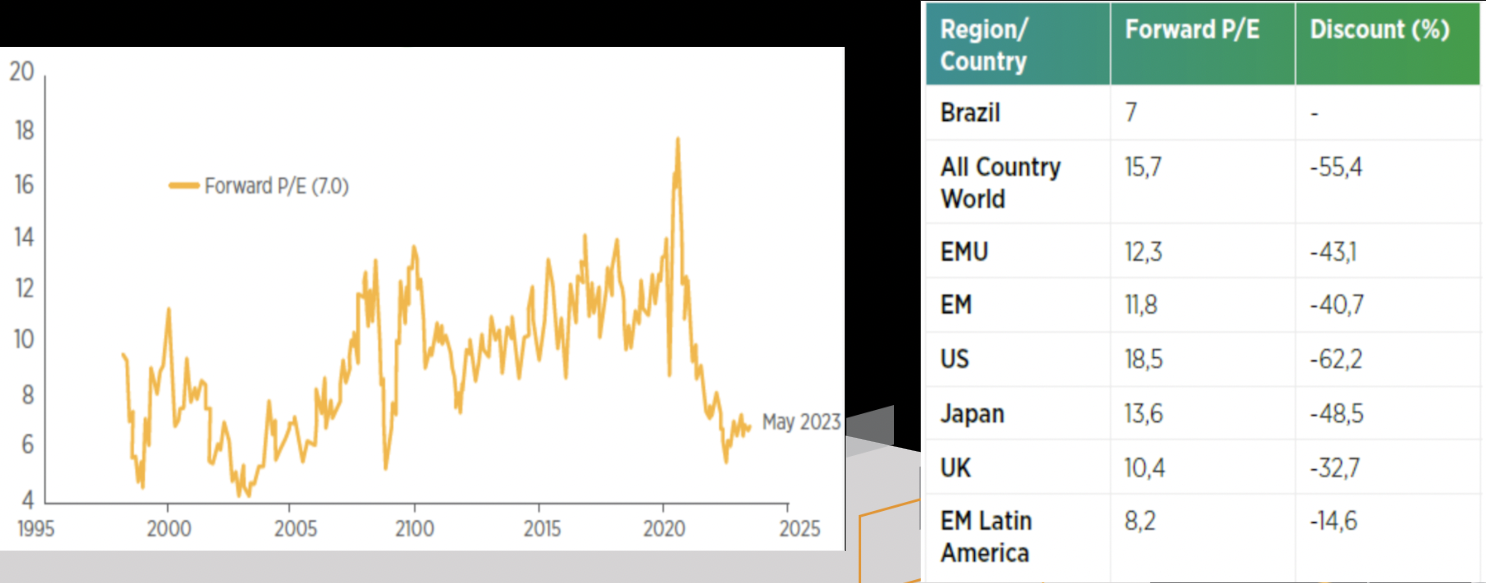

देश के बेंचमार्क इबोवेस्पा का भविष्य का पी/ई अनुपात वैश्विक औसत से काफी नीचे है:

Source: Webinar Presented by Myself at Investing.com Brazil in July

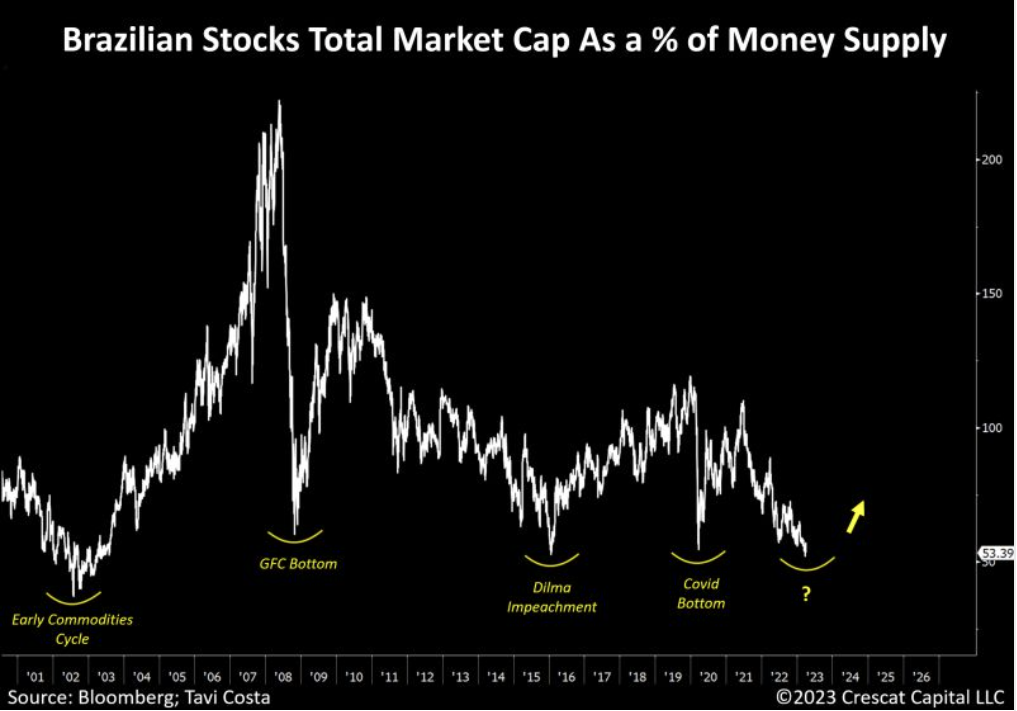

ब्राज़ीलियाई शेयरों का कुल बाज़ार पूंजीकरण वर्तमान में देश की धन आपूर्ति का आधा और सकल घरेलू उत्पाद का 35% है, जबकि अमेरिका में यह 216% और 180% है।

Source: Tavi Costa

एसएंडपी 500 के सापेक्ष कुल रिटर्न वर्तमान में 2003 में ब्राजील के आखिरी तेजी के स्तर के समान है।

Source: Tavi Costa

लेकिन क्या इसका मतलब यह है कि आप बस ब्राज़ीलियाई सूचकांक खरीद सकते हैं और प्रतीक्षा कर सकते हैं?

नहीं! दक्षिण अमेरिकी दिग्गज के लिए अभी भी बहुत सारे जोखिम मौजूद हैं, जैसे:

- हम ब्याज दर में कटौती चक्र की सीमा नहीं जानते हैं

- वास्तविक ब्याज दरें ऊंची रहने की संभावना है

- मुद्रा अवमूल्यन जोखिम

- क्या महँगाई सचमुच चरम पर है?

- राजनीतिक और राजकोषीय जोखिम.

- कॉर्पोरेट ऋण का स्तर ऊंचा बना हुआ है।

फिर भी, मेरा मानना है कि उन लोगों के लिए कई आकर्षक अवसर हैं जो बाजार में सही स्टॉक ढूंढ सकते हैं।

ब्राज़ील में निवेश कैसे करें?

निवेशक कई ईटीएफ में पोजीशन ले सकते हैं जो ब्राजील के शेयर बाजार के प्रदर्शन को ट्रैक करते हैं। यूएस-आधारित निवेशकों के लिए शीर्ष हैं:

- iShares MSCI ब्राज़ील ETF (NYSE:EWZ)

- प्रोशेयर्स अल्ट्राशॉर्ट MSCI ब्राज़ील कैप्ड (NYSE:BZQ)

- iShares MSCI ब्राज़ील स्मॉल-कैप ETF (NASDAQ:EWZS)

- डायरेक्सियन डेली MSCI ब्राज़ील बुल 2X शेयर्स (NYSE:BRZU) (उन लोगों के लिए जो अधिक जोखिम की तलाश में हैं)

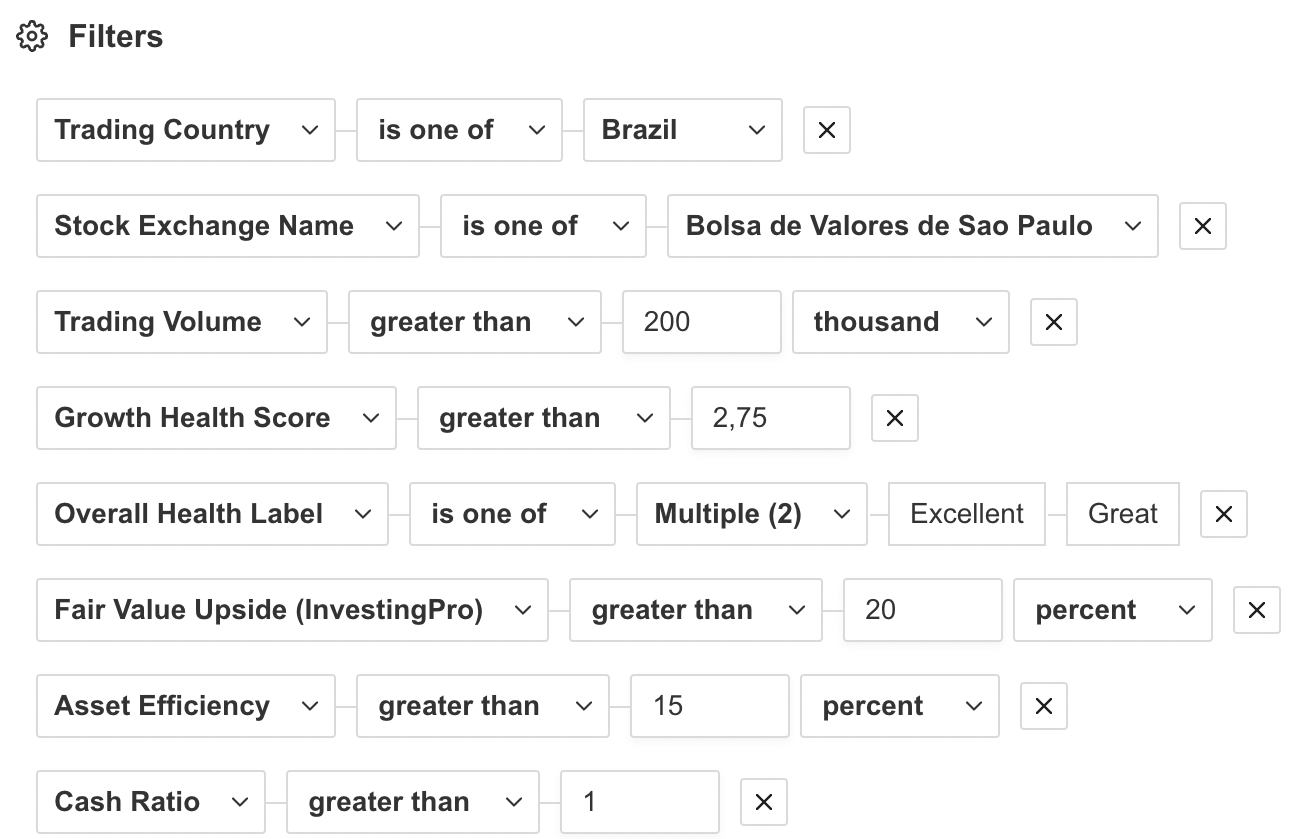

हमने सर्वोत्तम ब्राज़ीलियाई कंपनियों को उनके मूल्य-से-बैलेंस-शीट प्रस्ताव के संबंध में ढूंढने के लिए अपना इन्वेस्टिंगप्रो स्कैनर भी चलाया। निम्नलिखित फ़िल्टर का उपयोग करना:

Source: InvestingPro

यहां हमारी सूची है:

Source: InvestingPro

बॉटम लाइन

जबकि अमेरिका को आपके पोर्टफोलियो का सबसे महत्वपूर्ण हिस्सा रहना चाहिए, मध्यावधि क्षितिज में बढ़े हुए व्यापक आर्थिक जोखिमों को स्वीकार करना महत्वपूर्ण है। रणनीतिक रूप से स्टॉक-चयन और भौगोलिक विविधीकरण को शामिल करके, निवेशक आने वाले दशक में अपने पोर्टफोलियो को औसत से ऊपर रिटर्न के लिए रख सकते हैं।

विस्तारित मूल्यांकन के मौजूदा माहौल और अमेरिकी बाजार में कम रिटर्न की प्रत्याशा को ध्यान में रखते हुए, जापान, भारत और ब्राजील जैसे अन्य बाजारों में विविधता लाना एक आकर्षक अवसर प्रदान करता है।

विविधीकरण की स्वस्थ मात्रा महत्वपूर्ण है। आप वॉरेन बफेट नहीं हैं - और यहां तक कि वह जापान में विविधता ला रहे हैं।

***

प्रकटीकरण: लेखक के पास वर्तमान में अमेरिका और ब्राजील में स्टॉक हैं।

आयुष खन्ना के मुफ़्त वेबिनार को जॉइन करें: How to catch potential midcaps before they turn to large caps