अमेरिकी व्यापार घाटा अपडेट के बाद Goldman Sachs Q1 GDP ट्रैकर 3.3% पर

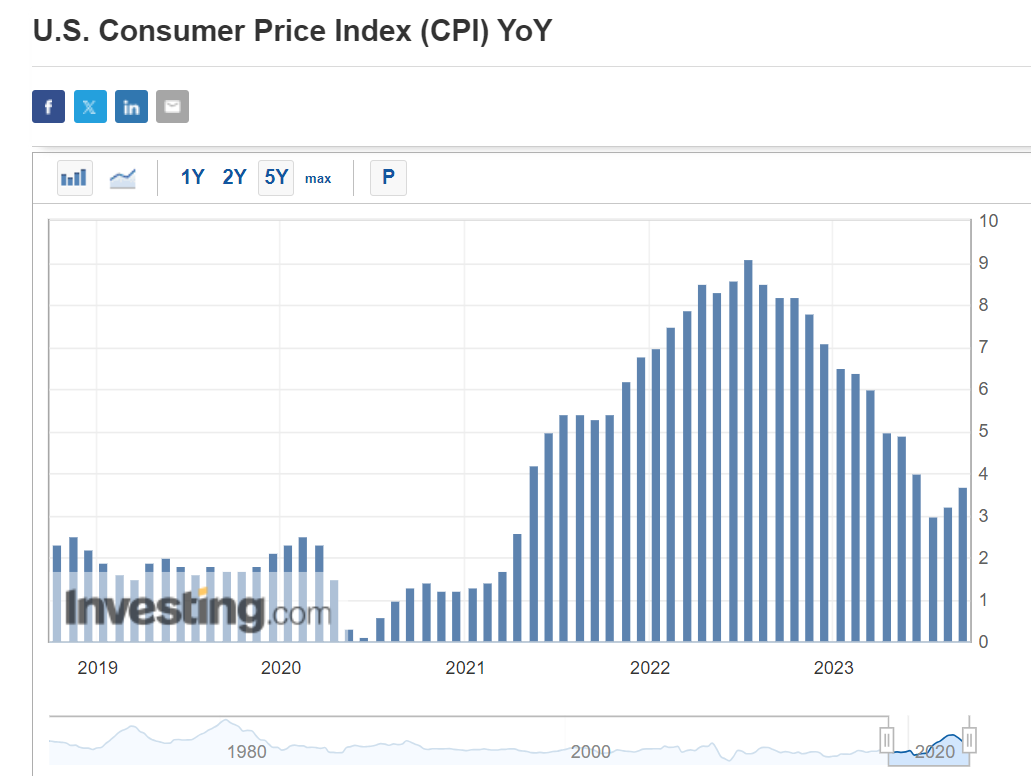

- सितंबर सीपीआई रिपोर्ट गुरुवार को आने वाली है और उम्मीद है कि हेडलाइन वार्षिक मुद्रास्फीति अगस्त में देखी गई 3.7% की तुलना में 3.6% बढ़ जाएगी।

- कुल मिलाकर, हालांकि प्रवृत्ति कम है, मेरा मानना है कि डेटा मुद्रास्फीति में नए सिरे से उछाल के पर्याप्त जोखिम पर जोर देगा।

- जैसे, मैंने बढ़े हुए सीपीआई की अवधि के दौरान कुछ सर्वोत्तम शेयरों की पहचान करने के लिए इन्वेस्टिंगप्रो स्टॉक स्क्रिनर का उपयोग किया।

- क्या आप मौजूदा बाज़ार की अस्थिरता से निपटने के लिए अधिक व्यावहारिक व्यापार विचारों की तलाश कर रहे हैं? इन्वेस्टिंगप्रो के सदस्यों को किसी भी माहौल में काम करने के लिए विशेष विचार और मार्गदर्शन मिलता है। और अधिक जानें "

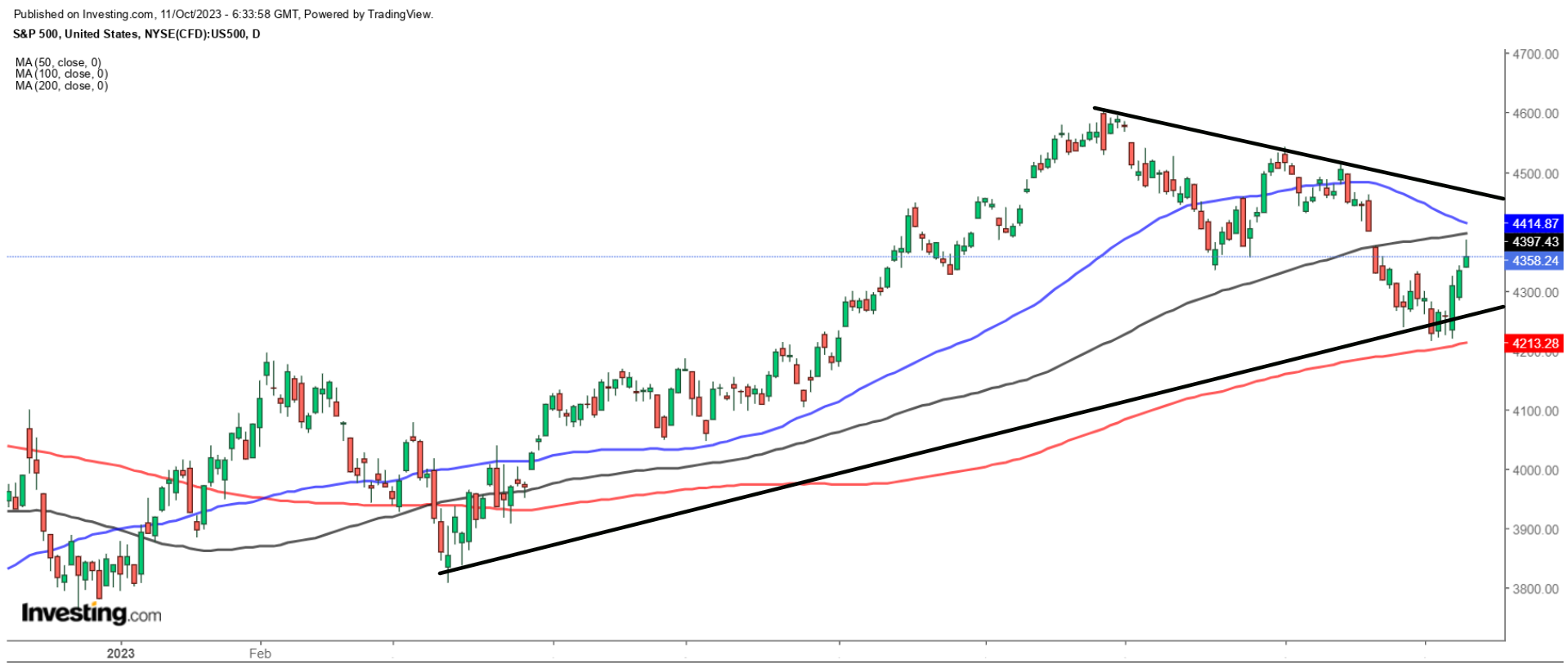

अमेरिकी स्टॉक निवेशक आज के बहुप्रतीक्षित मुद्रास्फीति डेटा पर अपना ध्यान केंद्रित कर रहे हैं, जो हाल के हफ्तों में लड़खड़ाई हुई इक्विटी रैली का निकट अवधि का मार्ग निर्धारित कर सकता है।

गर्मियों के दौरान एक बिंदु पर जनवरी 2022 के सर्वकालिक उच्च स्तर के 4% के भीतर आने के बाद, बेंचमार्क एसएंडपी 500 इस चिंता के बीच दबाव में आ गया है कि प्रतिबंधात्मक ब्याज दरें अपेक्षा से अधिक समय तक रहेंगी।

रिपोर्ट से पहले, Investing.com के फेड रेट मॉनिटर टूल के अनुसार, वित्तीय बाजारों में नवंबर में फेड द्वारा दरों को मौजूदा स्तर पर रखने की 88% संभावना देखी गई, और तिमाही-प्रतिशत की 12% संभावना देखी गई बिंदु दर वृद्धि.

दिसंबर के लिए, वे अधिक विभाजित 70% ठहराव की संभावना और 30% दर वृद्धि की संभावना में मूल्य निर्धारण कर रहे हैं।

अमेरिकी केंद्रीय बैंक के डेटा-निर्भर होने के कारण, आज का सीपीआई मुद्रास्फीति डेटा अतिरिक्त महत्व रखता है क्योंकि निवेशक इस बात पर विचार करते हैं कि फेड आगे क्या करेगा।

क्या उम्मीद करें?

अमेरिकी सरकार सितंबर सीपीआई रिपोर्ट आज सुबह 8:30 बजे ईटी पर जारी करेगी और आंकड़े संभवतः दिखाएंगे कि फेड अपने 2% लक्ष्य सीमा के अनुरूप कीमतों में कहीं अधिक तेजी से वृद्धि जारी रखेगा।

Investing.com के अनुसार, अगस्त में 0.6% की बढ़त के बाद इस महीने उपभोक्ता मूल्य सूचकांक 0.3% बढ़ने का अनुमान है। हेडलाइन वार्षिक मुद्रास्फीति दर 3.6% बढ़ रही है, जो पिछले महीने की 3.7% वार्षिक गति से धीमी है।

पिछली गर्मियों में सीपीआई 40 साल के उच्चतम 9.1% पर पहुंच गया था, और तब से लगातार गिरावट का रुख बना हुआ है। फिर भी, संख्याएं अभी भी उस गति से कहीं अधिक तेजी से बढ़ रही हैं जिसे फेड स्वस्थ मानता है।

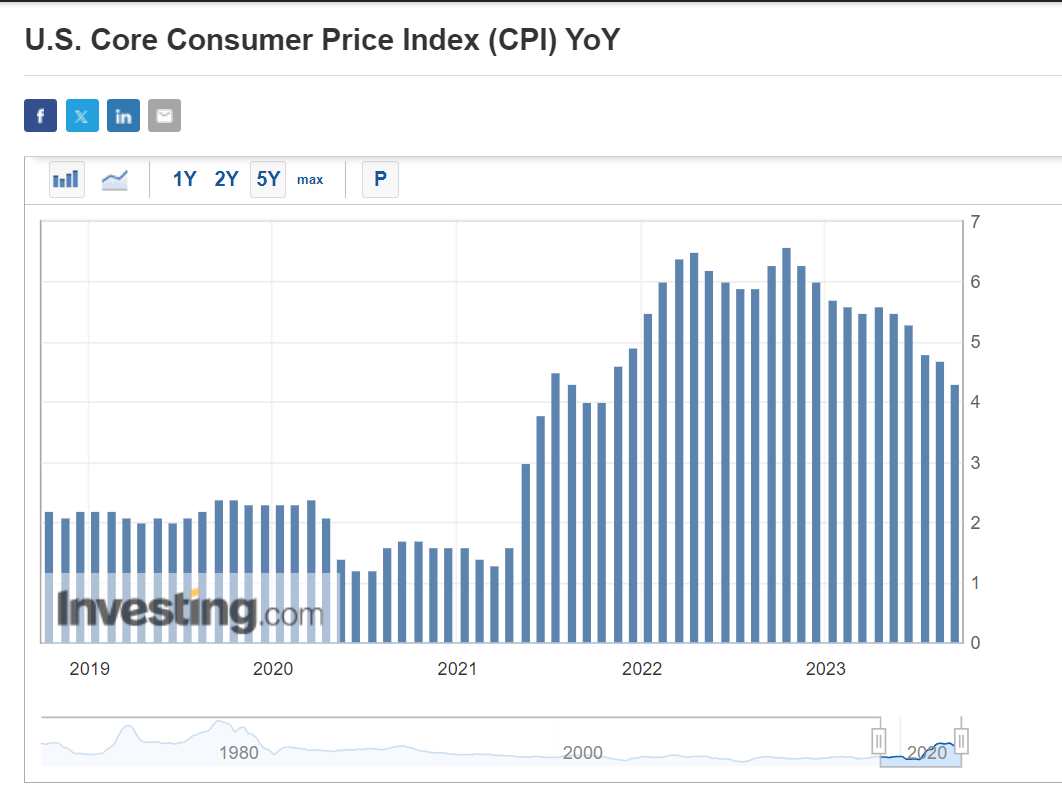

इस बीच, सितंबर कोर सीपीआई इंडेक्स - जिसमें खाद्य और ऊर्जा की कीमतें शामिल नहीं हैं - इस महीने 0.3% बढ़ने की उम्मीद है, जो अगस्त में समान वृद्धि के बराबर है। साल-दर-साल आंकड़ा का अनुमान अगस्त की 4.3% रीडिंग की तुलना में 4.1% बढ़त का है।

मुख्य आंकड़े पर फेड अधिकारियों द्वारा बारीकी से नजर रखी जाती है, जो मानते हैं कि यह मुद्रास्फीति की भविष्य की दिशा का अधिक सटीक आकलन प्रदान करता है।

कुल मिलाकर, हालांकि प्रवृत्ति कम है, मेरा मानना है कि डेटा मुद्रास्फीति में नए सिरे से उछाल के पर्याप्त जोखिम पर जोर देगा। आश्चर्यजनक रूप से उच्च रीडिंग, जिसमें हेडलाइन 3.8% या उससे ऊपर आती है, बढ़ती उपभोक्ता कीमतों से निपटने में अपने प्रयासों को बनाए रखने के लिए फेड पर दबाव बनाए रखेगी।

फेड ने पिछले महीने अपनी बेंचमार्क ब्याज दर अपरिवर्तित रखी और तीखे स्वर में कहा क्योंकि मुद्रास्फीति के खिलाफ केंद्रीय बैंक की चल रही लड़ाई अभी खत्म नहीं हुई है।

एफओएमसी अधिकारियों ने कहा कि वे अभी भी 2023 के अंत से पहले एक और 25 आधार अंक दर बढ़ोतरी देख रहे हैं, जिसमें फेड फंड लक्ष्य दर 5.50% -5.75% रेंज में चरम पर होगी।

फेड अध्यक्ष जेरोम पॉवेल ने बैठक के बाद प्रेस कॉन्फ्रेंस में कहा, "यदि उचित हो तो हम दरें और बढ़ाने के लिए तैयार हैं, और हम नीति को प्रतिबंधात्मक स्तर पर रखने का इरादा रखते हैं जब तक कि हमें विश्वास नहीं हो जाता कि मुद्रास्फीति हमारे उद्देश्य की ओर लगातार कम हो रही है।" .

दरअसल, ऊर्जा और खाद्य वस्तुओं की कीमतों में जारी तेजी के बीच कुछ मुद्रास्फीति अलार्म फिर से बज रहे हैं। ईंधन और भोजन की लागत में स्थायी वृद्धि मुद्रास्फीति के मोर्चे पर प्रगति को उजागर करेगी, जिससे संभावित रूप से फेड को अपने दर-वृद्धि अभियान को वर्तमान अपेक्षा से अधिक समय तक जारी रखने के लिए मजबूर होना पड़ेगा।

कुंजी ले जाएं

तेल और भोजन की बढ़ती कीमतें, जिस पर फेड का बहुत कम प्रभाव है, मुद्रास्फीति पर अधिक प्रभाव डाल सकती है। मुझे यह देखकर आश्चर्य नहीं होगा कि सीपीआई संभावित रूप से यहां से बढ़ रही है, आने वाले महीनों में हेडलाइन आंकड़ा 5% की ओर बढ़ रहा है।

इसलिए, मेरी राय है कि वर्तमान माहौल फेड का संकेत नहीं है जिसे नीति पर ध्यान देने की आवश्यकता होगी और नीति निर्माताओं को मुद्रास्फीति के मोर्चे पर मिशन पूरा होने की घोषणा करने के लिए तैयार होने से पहले अभी भी एक लंबा रास्ता तय करना है।

इसे ध्यान में रखते हुए, जिद्दी मुद्रास्फीति फेड को वर्तमान अनुमान से अधिक समय तक दरें छोड़ने के लिए मजबूर कर सकती है।

अब क्या करें?

अनिश्चित मैक्रो पृष्ठभूमि के माध्यम से सफलतापूर्वक नेविगेट करने में आपकी सहायता के लिए, मैंने लगातार उच्च मुद्रास्फीति की अवधि के दौरान कुछ सर्वोत्तम शेयरों की पहचान करने के लिए इन्वेस्टिंगप्रो स्क्रिनर का उपयोग किया।

आश्चर्य की बात नहीं कि सूची में कुछ सबसे उल्लेखनीय नाम इस प्रकार शामिल हैं: Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META), Berkshire Hathaway (NYSE:BRKa), UnitedHealth Group (NYSE:UNH), ExxonMobil (NYSE:XOM), Johnson & Johnson (NYSE:JNJ), Chevron (NYSE:CVX), Cisco (NASDAQ:CSCO), Caterpillar (NYSE:CAT), Qualcomm (NASDAQ:QCOM), और Deere (NYSE:DE).

मेरी वॉचलिस्ट में शामिल शेयरों की पूरी सूची के लिए, अपना 7-दिवसीय निःशुल्क परीक्षण शुरू करें InvestingPro के साथ

यदि आप पहले से ही इन्वेस्टिंगप्रो ग्राहक हैं, आप मेरे चयन यहां देख सकते हैं

***

प्रकटीकरण: लेखन के समय, मेरे पास प्रोशेयर्स शॉर्ट एसएंडपी 500 ईटीएफ (एसएच), प्रोशेयर्स शॉर्ट क्यूक्यूक्यू ईटीएफ ( पीएसक्यू), और प्रोशेयर शॉर्ट रसेल 2000 ईटीएफ (आरडब्ल्यूएम)। इसके अतिरिक्त, एनर्जी सेलेक्ट सेक्टर एसपीडीआर ईटीएफ (एनवाईएसई:एक्सएलई) और हेल्थ केयर सेलेक्ट सेक्टर एसपीडीआर ईटीएफ (एनवाईएसई:एक्सएलवी) पर मेरी लंबी स्थिति है।

मैं व्यापक आर्थिक माहौल और कंपनियों की वित्तीय स्थिति दोनों के चल रहे जोखिम मूल्यांकन के आधार पर व्यक्तिगत स्टॉक और ईटीएफ के अपने पोर्टफोलियो को नियमित रूप से पुनर्संतुलित करता हूं।

इस लेख में चर्चा किए गए विचार पूरी तरह से लेखक की राय हैं और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।