ईरान के नेता का कहना है कि हॉर्मुज़ जलडमरूमध्य बंद रहना चाहिए

- एनवीडिया की तीसरी तिमाही की कमाई उम्मीदों से अधिक रही, जिससे शुरुआती 2.5% की गिरावट आई और बाद में पलटाव होकर $500 से कम पर बंद हुआ।

- तीसरी तिमाही में $18.12 बिलियन का राजस्व, उम्मीद से 12.5% अधिक, डेटा सेंटर और गेमिंग सेगमेंट में मजबूत वृद्धि से प्रेरित था।

- संभावित Q4 चुनौतियों के बावजूद, एनवीडिया आशावादी बना हुआ है, विश्लेषकों ने ऊपर की ओर संशोधन और $642 के आम सहमति शेयर मूल्य लक्ष्य का अनुमान लगाया है।

- इस ब्लैक फ्राइडे पर 55% तक की छूट के लिए इन्वेस्टिंगप्रो की क्षमता को अनलॉक करें और फिर कभी बाजार विजेता बनने से न चूकें।

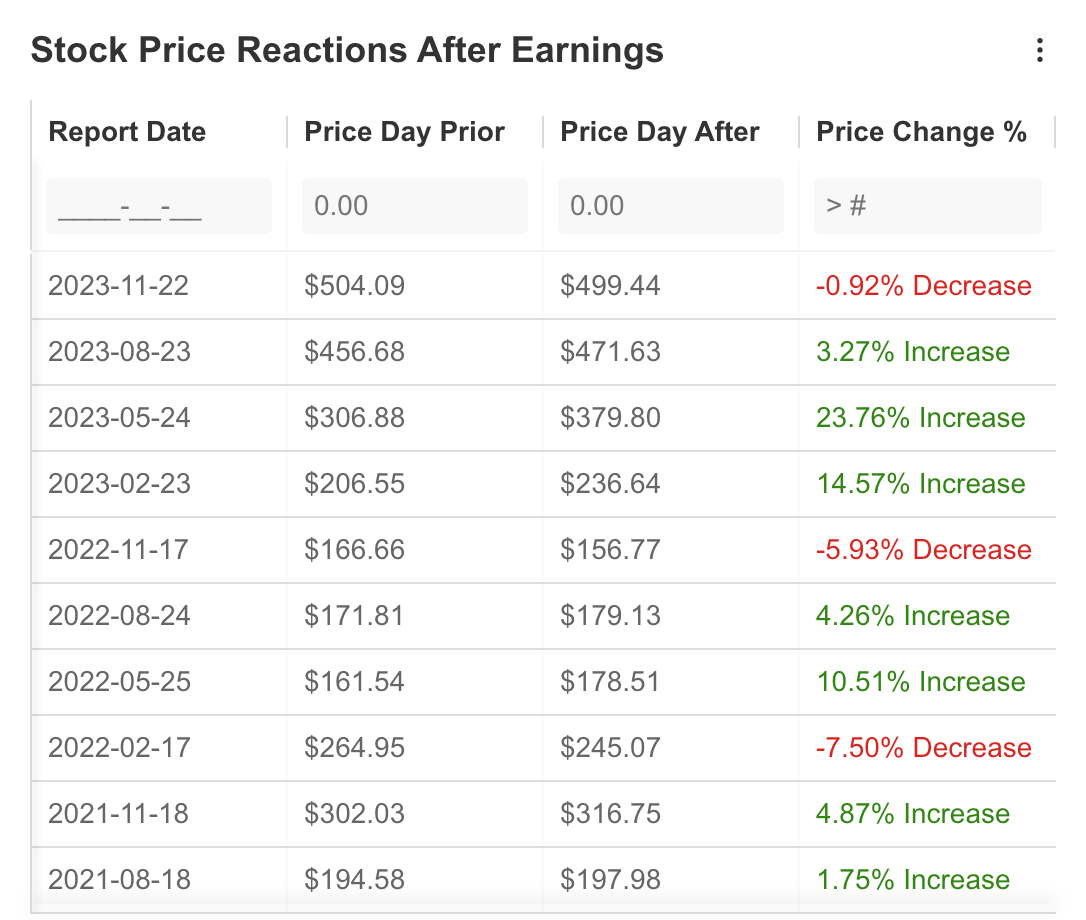

एनवीडिया की (NASDAQ:NVDA) Q3 कमाई उम्मीदों से काफी अधिक होने के बावजूद, निवेशकों ने शुरू में विनिवेश का विकल्प चुना। एनवीडिया का स्टॉक 242% YTD बढ़कर $500 के निशान तक पहुंच गया है, लेकिन चिपमेकर की कमाई रिपोर्ट में रिलीज के बाद 2.5% की गिरावट आई है।

हालाँकि, बाद में दिन में एक बदलाव आया क्योंकि खरीदार बाजार में फिर से प्रवेश कर गए, और स्टॉक $500 की सीमा के ठीक नीचे बंद हुआ। यह प्रतिक्रिया वर्ष की शुरुआत में कंपनी की प्रारंभिक पोस्ट-रिपोर्ट गतिविधियों के विपरीत है, जहां पहली तिमाही के नतीजों के बाद एनवीडीए स्टॉक में तेजी आई थी।

इसका श्रेय कंपनी के उम्मीदों से बेहतर तिमाही नतीजों और पिछली तिमाही के लिए कंपनी के अधिकारियों द्वारा प्रदान किए गए आंशिक निराशावादी दृष्टिकोण को दिया जा सकता है।

Source: InvestingPro

अपने Q3 परिणामों में, कंपनी ने $18.12 बिलियन का राजस्व दर्ज किया, जो इन्वेस्टिंगप्रो की अपेक्षा से 12.5% अधिक है। कंपनी का प्रति शेयर लाभ भी $4.02 घोषित किया गया, जो अपेक्षा से 18% अधिक है। इस प्रकार, कंपनी साल-दर-साल राजस्व वृद्धि में 206% तक पहुंच गई और पिछली तिमाही में दूसरी तिमाही में अपना मजबूत दृष्टिकोण जारी रखा।

कंपनी के राजस्व के वितरण पर नजर डालने पर पता चला कि डेटा सेंटर के राजस्व में 14.5 बिलियन डॉलर के साथ महत्वपूर्ण हिस्सेदारी थी। अपेक्षा से अधिक डेटा सेंटर राजस्व वृद्धि में क्लाउड प्रदाताओं की बिक्री का सबसे बड़ा हिस्सा था। कंपनी ने पिछले साल की तुलना में गेमिंग सेगमेंट में अपनी बिक्री लगभग दोगुनी कर दी, जिससे $2.86 बिलियन का राजस्व प्राप्त हुआ।

पूरे वर्ष एनवीडिया की उन्नति का मुख्य कारक कृत्रिम बुद्धिमत्ता की मांग थी, जिसने कई क्षेत्रों को सकारात्मक रूप से प्रभावित किया। तथ्य यह है कि कंपनियां कृत्रिम बुद्धिमत्ता सॉफ्टवेयर की ओर रुख करती हैं और एनवीडिया इस क्षेत्र में आवश्यक हार्डवेयर प्रदान करता है, इसे राजस्व में तेजी से वृद्धि का सबसे बड़ा कारक माना जाता है।

कृत्रिम बुद्धिमत्ता के बारे में बोलते हुए, एनवीडिया के संस्थापक और सीईओ जेन्सेन हुआंग ने कहा कि उनकी मजबूत वृद्धि सामान्य प्रयोजन से त्वरित कंप्यूटिंग और कृत्रिम बुद्धिमत्ता उद्योग में संक्रमण के कारण हुई। हुआंग ने यह भी कहा कि कंपनियां कृत्रिम बुद्धिमत्ता में तीव्र गति से निवेश करना जारी रखेंगी और उन्हें लगता है कि वे इस क्षेत्र में अपनी विकास गति बनाए रखेंगी।

निर्यात प्रतिबंधों के बावजूद प्रबंधन आशावादी

इसके अलावा, कंपनी ने कमाई के बाद एक बयान में कहा कि उसे उम्मीद है कि निर्यात पर अमेरिकी सरकार के कुछ प्रतिबंधों से चौथी तिमाही की कमाई में बाधा आएगी। अमेरिकी सरकार ने चीन के साथ-साथ सऊदी अरब, संयुक्त अरब अमीरात और वियतनाम जैसे कुछ देशों में निर्यात के लिए नई लाइसेंसिंग आवश्यकताओं की घोषणा की। एनवीडिया फिर भी चुनौती के बारे में आशावादी है और उम्मीद करता है कि राजस्व के संभावित नुकसान की भरपाई के लिए अन्य क्षेत्रों में इसकी तीव्र वृद्धि होगी।

इससे कुछ निवेशकों में बेचैनी हो सकती है, क्योंकि कमाई रिपोर्ट के बाद शेयर की कीमत थोड़ी गिर गई और मजबूत लाभ के जवाब में मांग में तेजी नहीं आई। निःसंदेह, इसकी व्याख्या तिमाही के दौरान अपेक्षाओं को खरीदने और प्राप्तियों को बेचने के रूप में की जा सकती है।

Source: InvestingPro

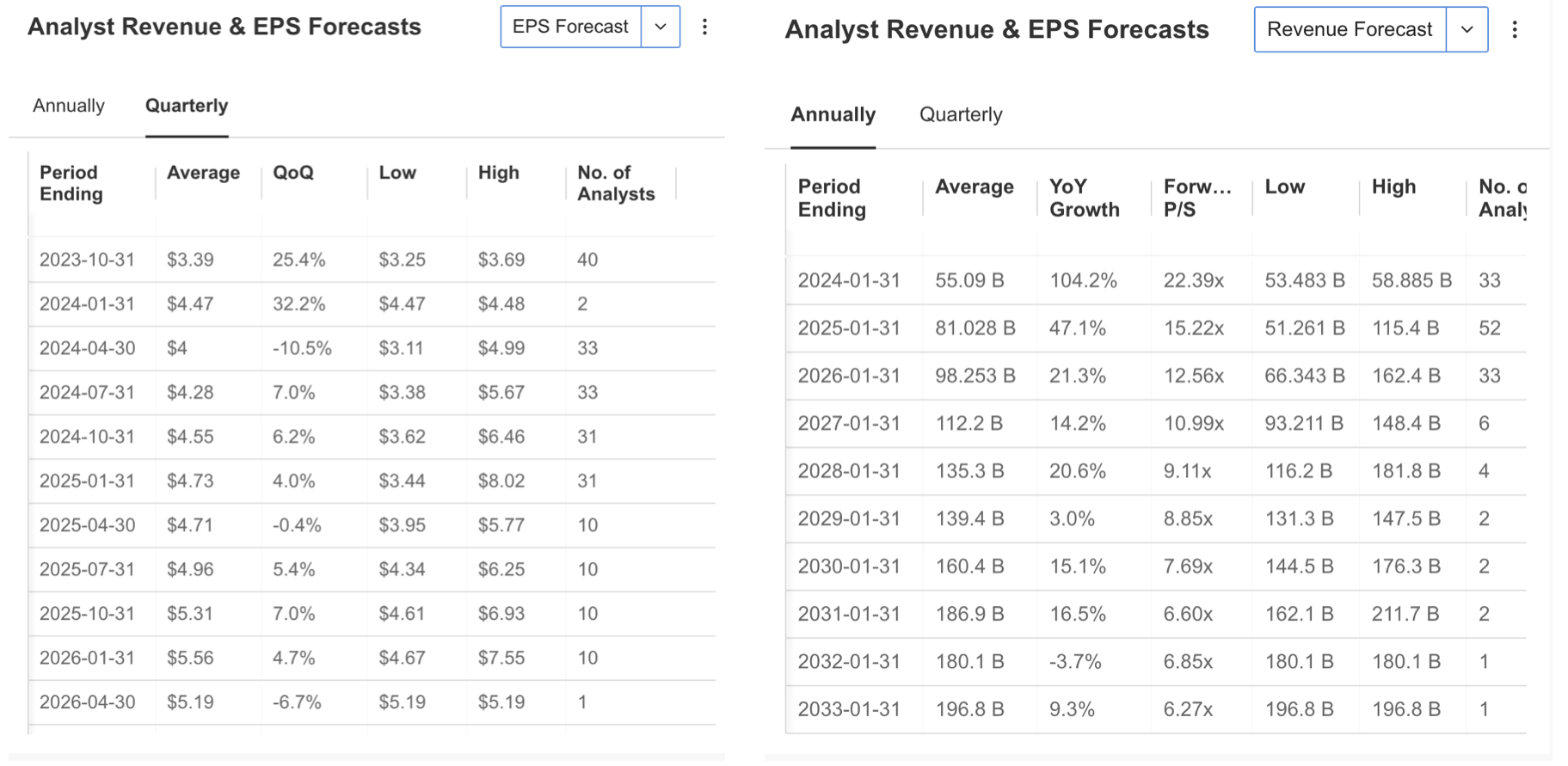

यदि हम इन्वेस्टिंगप्रो पर Q4 पूर्वानुमानों की जाँच करते हैं; हम देख सकते हैं कि पिछले 3 महीनों में 39 विश्लेषकों ने अपनी उम्मीदों को संशोधित किया है। तदनुसार, Q4 परिणामों के लिए EPS उम्मीदें, जो 15 फरवरी को घोषित होने की उम्मीद है, $4.47 अनुमानित हैं, जो 32% अधिक है। साल के अंत में राजस्व का पूर्वानुमान वर्तमान में $81 बिलियन होने का अनुमान है, जो साल-दर-साल 47% अधिक है। हालाँकि, विश्लेषकों द्वारा प्रासंगिक अवधि के दौरान अपने अनुमानों को संशोधित करने की संभावना है।

एनवीडिया का वित्तीय स्वास्थ्य ठोस बना हुआ है

वार्षिक आधार पर एनवीडिया की वित्तीय स्थिति के अनुसार, कंपनी के प्रमुख सकारात्मक पहलुओं को इन्वेस्टिंगप्रो प्लेटफॉर्म पर संकलित सारांश जानकारी में निम्नानुसार सूचीबद्ध किया गया है:

- पिछले महीने जोरदार रिटर्न

- मजबूत आय द्वारा समर्थित लाभांश भुगतान

- नकदी प्रवाह ब्याज व्यय को कवर करने के लिए पर्याप्त है

- शुद्ध लाभ में निरंतर वृद्धि

एनवीडीए स्टॉक के लिए दो चेतावनी संकेत यह हैं कि स्टॉक में वर्तमान में उच्च पी/ई अनुपात है और मूल्य आंदोलन काफी अस्थिर है। क्योंकि कंपनी का 5 साल का बीटा औसत 1.67 एक महत्वपूर्ण संकेतक है कि बाजार की तुलना में कीमत में अस्थिरता अधिक है।

Source: InvestingPro

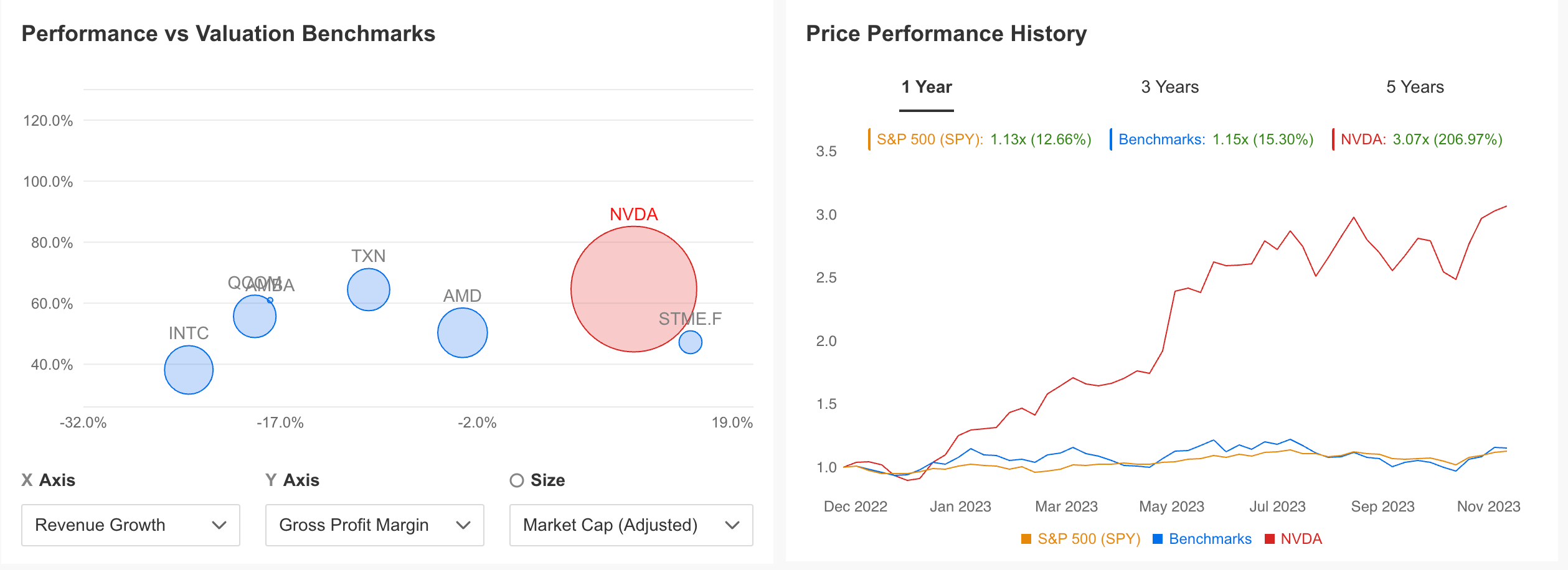

जब हम राजस्व वृद्धि और सकल लाभ मार्जिन के अनुसार उद्योग में समकक्ष कंपनियों के साथ एनवीडिया की तुलना करते हैं, तो हम देख सकते हैं कि कंपनी लाभप्रद स्थिति में है। यह मजबूत दृष्टिकोण शेयर की कीमत के प्रदर्शन में भी परिलक्षित होता है। जैसा कि नीचे दिए गए चार्ट में देखा जा सकता है, एनवीडीए स्टॉक ने वार्षिक आधार पर एसएंडपी 500 इंडेक्स और प्रतिस्पर्धी औसत से 3 गुना बेहतर प्रदर्शन किया।

Source: InvestingPro

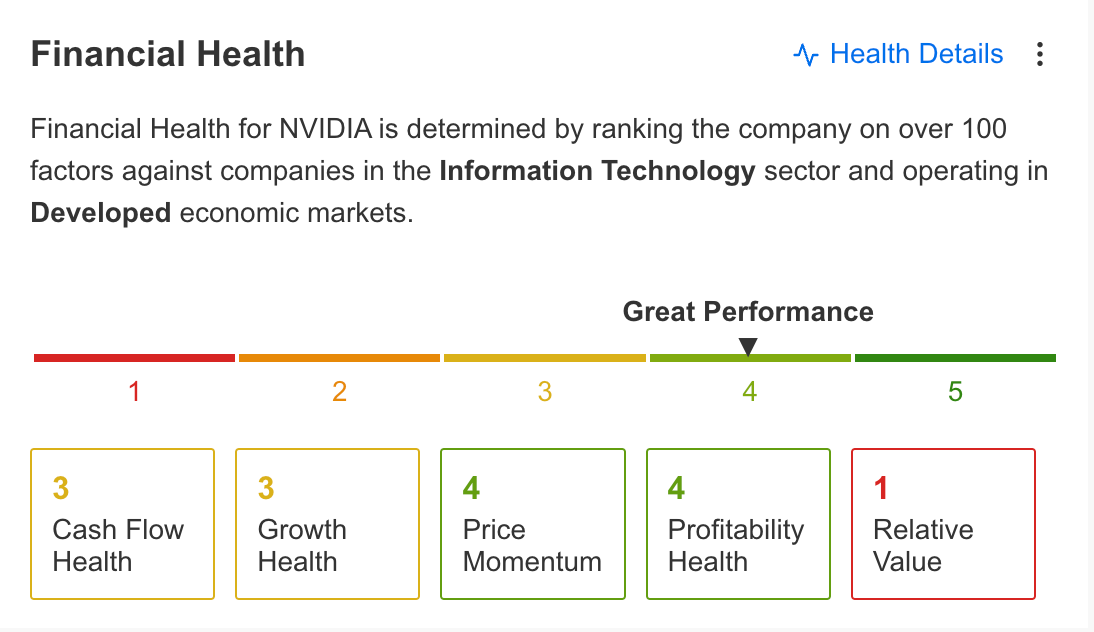

इसके अलावा, कंपनी की वित्तीय सेहत का प्रदर्शन 5 में से 4 के स्कोर के साथ मजबूत रहा है। नकदी प्रवाह और विकास मदों का प्रदर्शन अच्छा बना हुआ है, जबकि मूल्य प्रदर्शन और लाभप्रदता की स्थिति कंपनी की ताकत बनी हुई है।

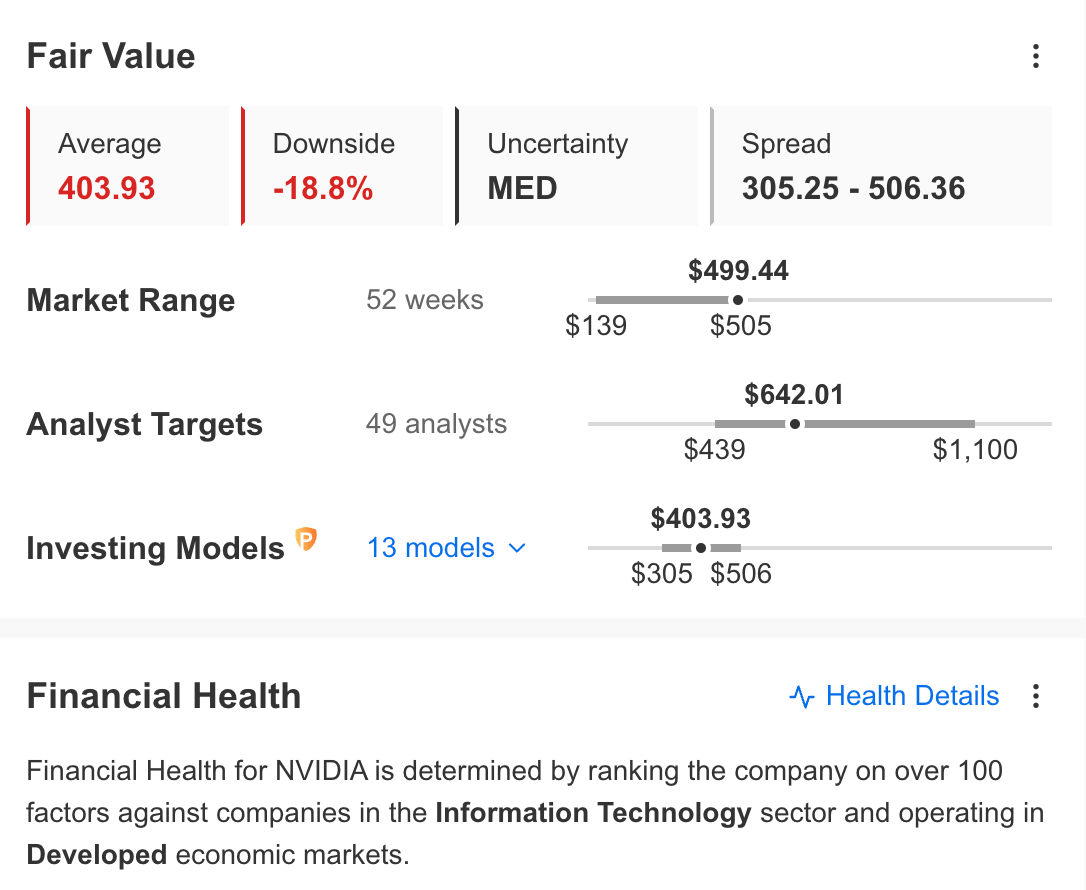

एनवीडीए स्टॉक की कीमत का अनुमान लगाने वाले विश्लेषकों का यह भी अनुमान है कि अगले एक साल की अवधि में तेजी का रुख जारी रह सकता है। तदनुसार, 49 विश्लेषकों का आम सहमति पूर्वानुमान है कि शेयर की कीमत 642 डॉलर तक बढ़ सकती है।

Source: InvestingPro

इन्वेस्टिंगप्रो के उचित मूल्य विश्लेषण के अनुसार, वर्तमान वित्तीय मॉडल के साथ की गई गणना $403 तक सुधार की भविष्यवाणी करती है, जबकि वित्तीय परिणाम उम्मीदों से अधिक होने के बाद हम पिछली तिमाही के दौरान पूर्वानुमान में सुधार देख सकते हैं।

एनवीडिया स्टॉक: तकनीकी आउटलुक

जब एनवीडीए शेयर को तकनीकी दृष्टिकोण से देखते हैं, तो पहली हड़ताली उपस्थिति यह है कि दीर्घकालिक दृष्टिकोण के अनुसार शेयर की कीमत फाइबोनैचि विस्तार क्षेत्र में क्षैतिज रूप से बढ़ना शुरू हो गई है।

पिछले साल अक्टूबर में तेजी की प्रवृत्ति में प्रवेश करने वाले शेयर ने इस साल की पहली छमाही तक तेजी से मूल्य बढ़ाया और फिर अपनी प्रवृत्ति को बनाए रखने के साथ-साथ गति खोना शुरू कर दिया। पिछले डाउनट्रेंड के आधार पर, यह देखा गया है कि क्षैतिज दृष्टिकोण फाइबोनैचि 1,272 - फाइबोनैचि 1,618 की सीमा में महसूस किया गया था।

दूसरी ओर, एनवीडीए, जिसने इस सप्ताह $505 की नई रिकॉर्ड ऊंचाई दर्ज की, $470 के औसत पर अपने अंतिम प्रतिरोध को समर्थन में बदलने की प्रक्रिया में है। यदि खरीदार शेयर की कीमत को इस कीमत से ऊपर रखने में कामयाब होते हैं, तो हम देख सकते हैं कि प्रवृत्ति फिर से बढ़ सकती है और $700 की ओर बढ़ सकती है।

हालाँकि, यह तथ्य कि Q4 में निर्यात प्रतिबंधों के कारण राजस्व का नुकसान उम्मीदों से अधिक था, निवेशकों को परेशान कर सकता है और हम देख सकते हैं कि समाचार प्रवाह के अनुसार स्टॉक चैनल में अपने आंदोलन पर लौट सकता है जो वर्ष के अंत तक जारी रह सकता है। .

तदनुसार, यदि एनवीडीए को $470 से नीचे साप्ताहिक समापन का एहसास होता है, तो मध्यवर्ती समर्थन के रूप में $430 के औसत का पालन किया जा सकता है। यदि यह समर्थन टूट जाता है, तो कीमत $400 से नीचे उतार-चढ़ाव कर सकती है।

यह एनवीडीए में सुधार चरण की शुरुआत के बढ़ते जोखिम का संकेत देता है। हम देख सकते हैं कि संभावित मध्यम अवधि का सुधार 280-300 डॉलर के स्तर तक जारी रह सकता है।

हालाँकि, कंपनी के मजबूत दृष्टिकोण और तकनीकी दृष्टिकोण से पता चलता है कि सुधार की तुलना में ऊपर की ओर बढ़ने की अधिक संभावना है।

***

Missed the Last Market Winner? No Problem, Get a Second Chance This Black Friday!

We know how hard it can be to miss the boat on high-flying stocks that were just waiting to be scooped up.

That's why, this Black Friday, we're offering you an up to 55% discount on InvestingPro subscription plans. Know first, know better, and make sure to never miss out on a winner again.

अस्वीकरण: लेखक के पास इनमें से कोई भी शेयर नहीं है। यह सामग्री, जो पूरी तरह शैक्षिक उद्देश्यों के लिए तैयार की गई है, को निवेश सलाह नहीं माना जा सकता है।