ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

'कोई रोक नहीं' मौद्रिक नीति में बुलबुला (एलन ग्रीनस्पैन के तहत पैदा हुआ) और तेजी से बाजारों में इसका लाभ उनके तीसरे दशक में है

इस बीच, गोल्ड, "पोस्ट" बबल तक तैयार नहीं होगा

परिचय

यह एक ऐसे स्रोत का लेख है, जो वास्तव में आपका है, जो स्टॉक चुनने की कोशिश करने से पहले 'टॉप-डाउन' मैक्रो को परिभाषित करना अपना काम मानता है। दूसरे शब्दों में, स्टॉक और जिन क्षेत्रों में वे रहते हैं, उनका चयन करने से ठीक पहले बड़ी तस्वीर वाले मैक्रो के साथ-साथ इसकी छोटी अवधि के रोटेशन को प्राप्त करना महत्वपूर्ण है।

एक चरम उदाहरण में, सोने के खनन क्षेत्र को अक्सर 'बबल ऑन' मैक्रो द्वारा प्रभावित किया गया है, जिसमें इसके मुद्रास्फीति चरण भी शामिल हैं, इससे कोई मदद नहीं मिली है। "पोस्ट-बबल" एक अलग कहानी होगी। लेकिन आप 'चाहते' के कारण मैक्रो को नहीं बदल सकते। जब यह अच्छा और तैयार हो जाएगा तो इसमें बदलाव आएगा।

इतिहास

वर्ष 2001 में सर एलन ग्रीनस्पैन को अपने अधिक हताश, यहाँ तक कि भयभीत संस्करण के पक्ष में अपनी शानदार "उस्ताद" छवि को त्यागने के लिए मजबूर होना पड़ा। उस हताशा को क्रेडिट बुलबुले को जन्म देने और उड़ाने के लिए इस्तेमाल किए गए विभिन्न मुद्रास्फीतिकारी साधनों द्वारा प्रभाव में लाया गया था, जिसने रियल एस्टेट/बंधक बुलबुले को लॉन्च किया और अंततः, महान शेयर बाजार में तेजी आई जो आज तक कायम है।

यह प्राचीन इतिहास है (2003-2008), लेकिन यह एक महत्वपूर्ण समय था जब हम बाजार सहभागियों के रूप में खरगोश के बिल में फंस गए थे, चाहे हमें यह पसंद हो या नहीं। उपयुक्त रूप से, इस ऐतिहासिक चरण का अंत 2008 की चौथी तिमाही के उचित बाज़ार परिसमापन में हल हो गया था।

तब तक बेन 'हीरो' बर्नानके की बारी थी कि वह मुद्रास्फीतिकारी बुलबुला बनाने में अपना हाथ आजमाएं, और मुद्रास्फीतिकारी बुलबुला बनाने की कोशिश उन्होंने सुनिश्चित की। QE/बॉन्ड मैनिपुलेशन/ZIRP के नए और असामान्य तरीके और मैक्रो से मुद्रास्फीति संकेतों को "स्वच्छ" करने के लिए चीजों पर एक नया मोड़ (फेड द्वारा उस समय इस्तेमाल किया गया वास्तविक शब्द), जिसे उपयुक्त रूप से ऑपरेशन ट्विस्ट नाम दिया गया है।

क्या आपको लगता है कि यह कुछ हद तक सामान्य जैसा था? यह 'ट्विस्ट' आश्चर्यजनक रूप से तब नहीं आया जब बर्नानके फेड ने अपने स्वयं के मुद्रास्फीति संबंधी ऑपरेशन तैयार किए थे जो इन बड़े दिमाग वाले मौद्रिक/आर्थिक बुद्धिजीवियों पर उंगली उठाने की धमकी दे रहे थे जो 2001 के बाद से हर मुद्रास्फीति की समस्या पैदा करने में प्राथमिक थे।

मुद्रास्फीति की शुरुआत विभिन्न तरीकों से पैसा छापने से होती है। शुद्ध परिभाषा सीमित संपत्तियों का पीछा करते हुए धन आपूर्ति की मुद्रास्फीति है। हमारे रिमोट-नियंत्रित मौद्रिक प्रबंधक जब भी चाहते थे, मुद्रास्फीति को एक नल की तरह चालू कर दिया जाता था। बाद में, इसके प्रभाव में हाल के चक्र की तरह लागत-प्रेरित मुद्रास्फीति संबंधी समस्याएं आती हैं।

फेडरल रिजर्व ने वास्तव में अपने पिछले मुद्रास्फीति प्रकरणों (ग्रीनस्पैन युग से बर्नान्के युग) के नियंत्रण से बाहर जाने की संभावना देखी और मुद्रास्फीति को तस्वीर से बाहर करने के लिए एक बांड बाजार हेरफेर योजना बनाई। और क्या? बाजार ने इसे खरीद लिया. बाजार के खिलाड़ियों ने इसे खरीदा। इसे कुत्तों की तरह गोद में उठा लिया। उन्होंने 10वर्ष-2वर्ष उपज वक्र को एक सपाट चरण और गोल्डीलॉक्स-स्वाद वाले आर्थिक उछाल में धकेल दिया। यह आमतौर पर 2013 से 2019 का युग था जिसमें आम तौर पर एक मजबूत अमेरिकी डॉलर शामिल था।

कुत्ता खाओ, खाओ...

आज तक, कुत्ते अपने रास्ते में आने वाले हर निवाले को खा जाते हैं और परिभाषा के अनुसार, हमारे मौद्रिक नियामकों में उनका विश्वास बरकरार है। जब भी बाजार में कोई गर्म आर्थिक या मुद्रास्फीति संकेत आता है तो बाजार में भूचाल आ जाता है और इसमें एंटी-बबल सोना भी शामिल है। आत्मविश्वास=अक्षुण्ण। सोना तब के लिए है जब "अक्षुण्ण" "बिना चिपका हुआ" हो जाता है।

इसलिए, केवल एक चीज जो एक सही सोच वाला बाजार सहभागी कर सकता है (उस विशाल बहुमत को छोड़कर जो अभी भी इसे सामान्य मानते हैं क्योंकि उनके वित्तीय सलाहकार नकसीर वाले क्षेत्र में औसत लागत जारी रखते हैं) इसे प्रतिबद्ध तरीके से कम नहीं करना है, इसे लंबे समय से खेलना है जोखिम प्रबंधन का पक्ष लें या बैठें और नकद आय एकत्र करें जिसका लाभ उठाने के लिए फेड आपको भुगतान कर रहा है।

जहां तक लंबे समय से अटकलें लगाने का सवाल है, पिछले साल जो सबसे अच्छा काम कर रहा है वह वही है जो हमने मूल रूप से एक साल पहले पेश किया था, गोल्डीलॉक्स सामान, एक बाजार के रूप में जो अपने विभिन्न छिद्रों से फेड के हर कथन को पूरी तरह से प्रस्तुत करता है और 'लागत' को देखना जारी रखता है। जनवरी पेरोल रिपोर्ट में 'पुश' मुद्रास्फीति निहित है और यहां तक कि फेड के डर से विनिर्माण में मामूली वृद्धि (हम इस सप्ताहांत की एनएफटीआरएच रिपोर्ट में नवीनतम आईएसएम पर एक संक्षिप्त नज़र डालेंगे) जो बदले में अमेरिकी डॉलर को चला रहा है .

परिभाषा के अनुसार, आत्मविश्वास बरकरार है। बाजार में पूरी तेजी है। एआई हम सभी को अमीर बनाने जा रहा है (ठीक है, मैंने एसएमसीआई को बहुत जल्द बेच दिया, दो अलग-अलग ट्रेडों पर केवल +/- 70% का लाभ कमाया)। दरअसल, मुझे एसएमसीआई को उसी तरह बेचना पड़ा, जिस तरह मुझे इससे पहले एएनईटी को बेचना पड़ा था क्योंकि मेरा डीएनए मुझे निर्देश देता है कि मैं प्रचार का अनुयायी न बनूं और विस्तार से, एक प्रतिबद्ध बबल प्लेयर जैसा कुछ भी न बनूं।

एनएफटीआरएच संकेतक (प्लस हसमैन)

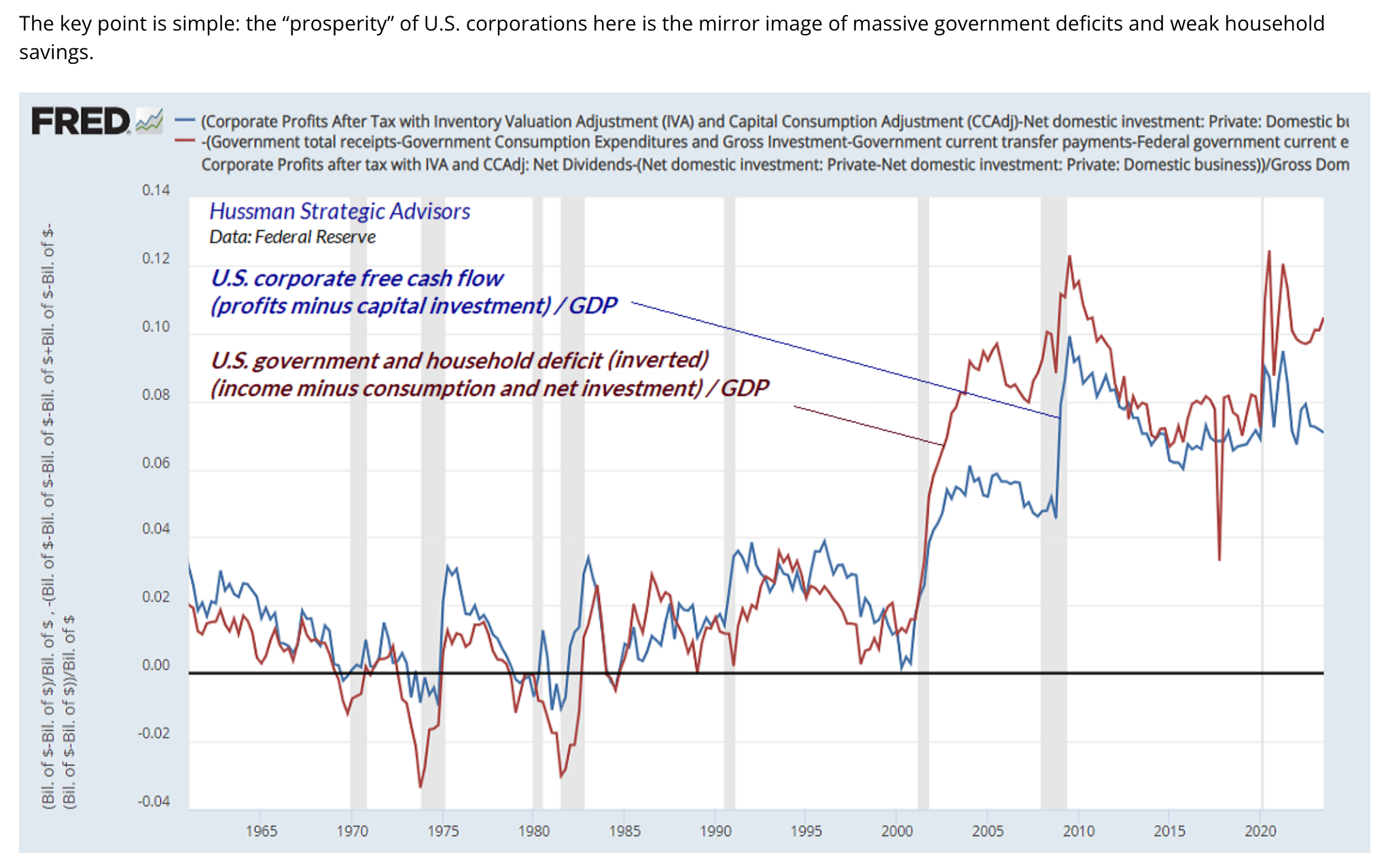

जॉन हसमैन द्वारा निर्मित यह ग्राफ़ एक अधिक व्यापक लेख से लिया गया था, जिसे आप देखना चाह सकते हैं। किसी भी समय एनएफटीआरएच लिंक पेज का संदर्भ लेने के लिए स्वतंत्र महसूस करें, क्योंकि आपको वहां डॉक हसमैन और कई अन्य सार्थक स्रोत मिलेंगे (बाजार उपकरण, आर्थिक डेटा, उद्योग समाचार/विश्लेषण, समान रूप से पक्षपाती और निष्पक्ष विश्लेषण, और भी बहुत कुछ)। मैंने वह लिंक पेज अपने संदर्भ के लिए बनाया है। इसे अपने लिए बुकमार्क क्यों न करें?

यहां हसमैन एक तस्वीर में दर्शाते हैं कि हमारे तेजी वाले बाजार और मजबूत अर्थव्यवस्था उत्तोलन के उत्पाद हैं। चालू बुलबुले में इससे कोई फर्क नहीं पड़ता। फूटते बुलबुले में? ख़ैर, यह मायने रखता है।

तो उपरोक्त उच्च जोखिम वाली एक तेजी की तस्वीर है क्योंकि यह बढ़ते ऋण ढेर और विस्तार से घाटे का लाभ उठाने का उत्पाद है। इसी पर अर्थव्यवस्था और संबंधित तेजी बाजार का निर्माण होता है। यदि आप चाहें तो इसे खेलें, लेकिन यह भी समझें कि यह क्या है।

उन लोगों के लिए जो फेड के हर कथन का पालन करते हैं (उनके मुख्यधारा के वित्तीय सलाहकारों के आश्वासन का जिक्र नहीं है कि वे पेशेवर रूप से परंपरा के तरीकों से अपने धन का प्रबंधन कर रहे हैं), जब तक नीति और संबंधित बाजारों में बुलबुला और इस प्रकार, आत्मविश्वास है, तब तक यह सब अच्छा है। अक्षुण्ण हैं.

एनएफटीआरएच में हमारे द्वारा उपयोग किए जाने वाले अन्य संकेतक वही दर्शाते हैं जो हम महीनों से नोट कर रहे हैं; कि बाज़ार में दो चीज़ें हैं 1) तेजी और 2) उच्च जोखिम। आगामी एनएफटीआरएच 796 में व्यक्तिगत इक्विटी और रणनीति के बारे में अधिक स्पष्ट चर्चा के लिए जगह बचाने के लिए, मैं इस सार्वजनिक लेख में ग्राहकों और जनता की समीक्षा के लिए हमारे संकेतकों का एक समूह छोड़ूंगा।

फिर से, मैं आपको याद दिलाना चाहता हूं कि उपरोक्त गोल्डीलॉक्स लिंक एक साल पहले का है जब कोई भी "गोल्डीलॉक्स" के बारे में बात नहीं कर रहा था और कुछ रिश्तेदार सामान्य तौर पर तेजी की बात कर रहे थे। मैं इसे इंगित करता हूं क्योंकि जब मैं अत्यधिक नकारात्मक लेख लिखता हूं जैसे कि मैं इसे मानता हूं, तो सिद्ध विश्वसनीयता (कि मैं इस बिंदु पर पर्मा-भालू, पर्मा-बग या पर्मा कुछ और नहीं रहा हूं) महत्वपूर्ण है। मुझे बस वही लिखना है जो मैं देखता हूं और मुझे इसकी परवाह नहीं है कि यह किसके एजेंडे को पूरा कर सकता है या नहीं।

उस नोट पर, जोखिम भावना के रूप में और अन्य संकेतकों के रूप में खेला जाता है, जैसे रक्षात्मक स्वास्थ्य सेवा क्षेत्र में अत्यधिक निम्न से व्यापक एसपीएक्स तक। एक्सएलवी/एसपीवाई अनुपात ऐतिहासिक और विश्वसनीय रूप से मंदी के बाजारों और कठिन सुधारों के दौरान ऊपर की ओर बढ़ा है। अपवाद 2012-2016 था जब तस्वीर में स्वास्थ्य देखभाल से संबंधित बहुत अधिक राजनीतिक शोर था। यह अनुपात इक्विटी के लिए उच्च जोखिम और फिर भी तेजी की स्थिति को दर्शाता है।

अभी भी तेजी की स्थिति की बात करें तो, सेमीकंडक्टर>टेक>ब्रॉड लीडरशिप चेन एनएफटीआरएच में एक प्रधान रही है, जो हमें एक सक्रिय मंदी की ओर उन्मुखीकरण का प्रयास करने से रोकती है और/या हमें एक तेजी के दृष्टिकोण (जोखिम और सभी) के साथ रखती है। SOX अग्रणी NDX और NDX अग्रणी SPX तेजी से नेतृत्व का नुस्खा है। यह बरकरार है, अगर अभी तक पूरी तरह से पका नहीं है।

जहां तक सोने की बात है, यह अभी मंदी के बाजार या स्टॉक के लिए नाजायज * तेजी के बाजार का संकेत नहीं दे रहा है। 2002 से 2011 तक की अप्रत्याशित अवधि के दौरान शेयर बाजार ने अधिकांश समय स्पष्ट तेजी के बाजार में बिताया। स्टॉक बढ़ रहे थे! सोना बेहतर हुआ। वर्तमान में, एसपीएक्स/गोल्ड स्टॉक बुल्स को गहरी नींद में सोते हुए दिखाता है।

* ख़ैर, इस लेख के अधिकांश चार्टों को देखते हुए यह बहस का विषय है। लेकिन यहां मेरे साथ काम करो.

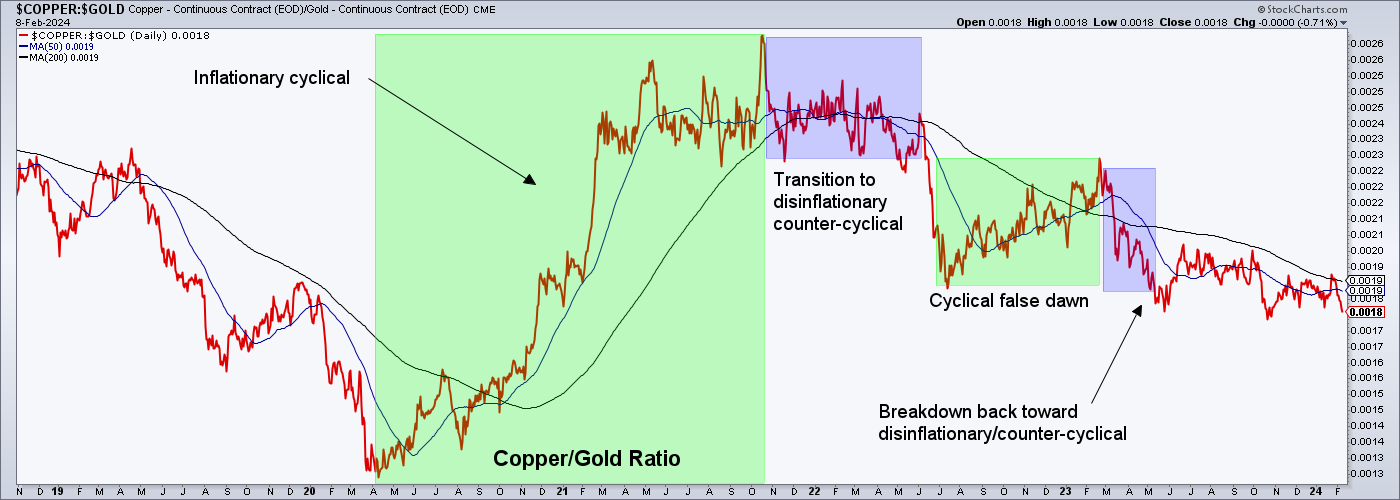

हालाँकि, कॉपर/गोल्ड अनुपात से पता चलता है कि 'मजबूत डॉलर'/गोल्डीलॉक्स चीजों के अलावा, एक डाउन आर्थिक चक्र और शेयर बाजार में मंदी अभी भी खेल में आने के लिए उत्सुक है। शायद चुनाव के बाद? क्या वे इसे इतने लंबे समय तक एक साथ रख सकते हैं? एनएफटीआरएच 795 ने पिछले सप्ताहांत अपनी टिन फ़ॉइल टोपी लगाई और उस प्रश्न पर, पक्ष और विपक्ष दोनों पर कड़ी नज़र डाली।

इस बीच, अभी भी तेजी की बाजार स्थिति के लिए एक और जोखिम संकेतक वीआईएक्स बनाम बुलिंग एसपीएक्स की वर्तमान स्थिति है। दृष्टिगत रूप से यह कोई बड़ी बात नहीं है। लेकिन ऐतिहासिक रूप से VIX ने SPX सुधारों से पहले सकारात्मक पूर्वाग्रह के साथ कम से कम सपाट यात्रा करने की प्रवृत्ति देखी है। आज? खैर, VIX SPX में बड़ी तेजी की चाल के विरोध में सकारात्मक पूर्वाग्रह के साथ यात्रा कर रहा है।

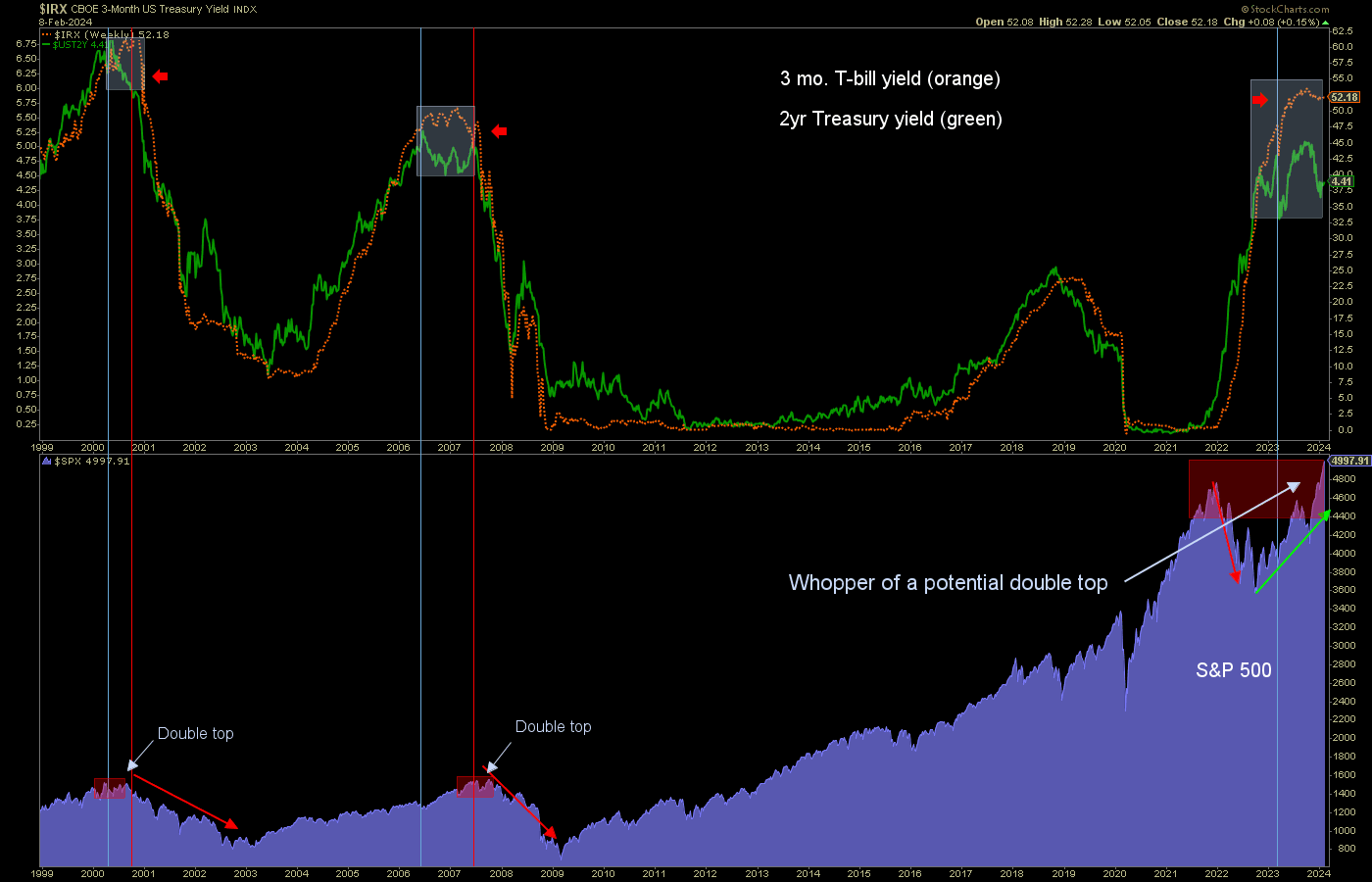

आख़िरकार, हमने अनुमान लगाया था, भले ही इसकी भविष्यवाणी नहीं की थी कि एसपीएक्स में तेजी आएगी। यहां एक चार्ट है जिसे मैंने कई मौकों पर सार्वजनिक रूप से दिखाया है क्योंकि 2023 एसपीएक्स में वास्तव में उच्च जोखिम वाली स्थिति को उच्च बनाने के लिए वांछित घटक के साथ उच्च जोखिम वाली स्थिति बनाने के अपने व्यवसाय के बारे में गया था। प्रत्याशा थोड़े ऊँचे डबल टॉप से लेकर उल्टा 'उन्हें चूसो' FOMO फ़ालतूगांजा और उल्टा ब्लो-ऑफ़ तक किसी भी चीज़ की थी। बाजार अब बाद के लिए आंदोलन कर रहा है।

उपरोक्त के संबंध में, विडंबना यह है कि फेड की आक्रामकता में हालिया उछाल तेजी को लंबे समय तक बनाए रख सकता है, अगर वे मार्च दर में कटौती के दृष्टिकोण पर कायम रहते। यह तब होता है जब फेड को अंततः घटती हुई 2-वर्षीय उपज के अनुरूप कटौती शुरू करने के लिए मजबूर होना पड़ता है, जिससे अधिकतम भालू क्षति हुई है। मैं ऐसा नहीं कहता. चार्ट और इतिहास ऐसा कहते हैं।

ऐसे कई और संकेतक हैं जिनका हम उपयोग करते हैं। लिबोर यील्ड से लेकर हाई यील्ड स्प्रेड तक यील्ड कर्व्स और बहुत कुछ जो वर्तमान में हमें बता रहे हैं…

निचली पंक्ति (पिछले वर्ष के अधिकांश समय के लिए एनएफटीआरएच के अनुसार)

शेयर बाज़ार - विशेष रूप से इसके प्रमुख क्षेत्रों में - तेजी है और

शेयर बाज़ार उच्च जोखिम में है।

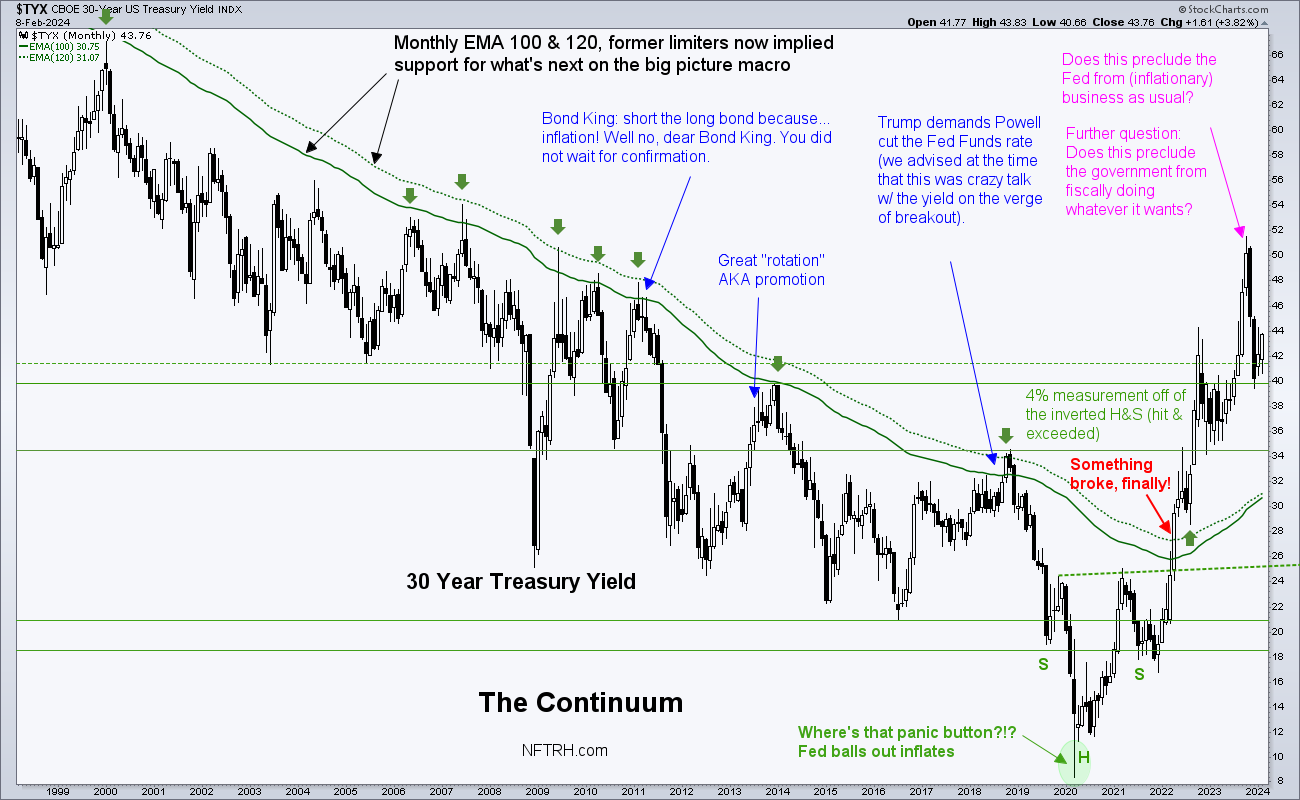

सोना, जिसका इस लेख में अधिक उल्लेख नहीं किया गया है, फिर भी बुलबुले के बाद * की प्रतीक्षा में है। मैं इस विचार का सम्मान करना जारी रखूंगा कि 2022 में एक प्रमुख पोस्ट-बबल संकेतक सामने आया। यह एनएफटीआरएच संकेतकों के राजा, कॉन्टिनम के रूप में होगा, जो वर्षों तक हमें जागरूक रखने के बाद मुद्रास्फीति नीति निर्माताओं में था। पूर्ण नियंत्रण (कॉन्टिनम ने आखिरकार सुखद अवस्फीति का संकेत दिया) ने इसकी सीमित चलती औसत को तोड़ दिया। और आपको आश्चर्य है कि आज का फेड मुद्रास्फीति से लड़ने के लिए इतना उत्साही क्यों है?

* "पोस्ट-बबल" एकमात्र मैक्रो होगा जो सोने के खनन उद्योग में एक विस्तारित और संभावित महाकाव्य कदम को बनाए रखेगा क्योंकि तब तक सोने के खनन उत्पाद का चक्रीय और परिसंपत्ति बाजारों पर जोखिम के साथ संबंध खनिकों की निचली रेखाओं का लाभ उठाएगा। उल्टा. यह बॉब होये प्लेबुक है, लेकिन यह बुलबुले के वर्षों (दशकों) से मायावी रही है और अभी भी काफी समय नहीं हुआ है।