ईरान युद्ध के जल्द खत्म होने की उम्मीद में वॉल स्ट्रीट के चढ़ने के बाद US स्टॉक फ्यूचर्स में गिरावट आई

लेख विशेष रूप से Investing.com के लिए लिखा गया था

निवेशक महंगाई दर को लेकर घबरा रहे हैं और उन्हें कौन दोषी ठहरा सकता है। आईएसएम की कीमतों में भुगतान किए गए इंडेक्स के नवीनतम आंकड़ों ने लागतों में एक महत्वपूर्ण वृद्धि देखी है - जो कि वर्षों में उनके उच्चतम स्तर पर है। इसके अतिरिक्त, तेल और तांबे जैसी वस्तुओं की कीमतें उनके वसंत 2020 के चढ़ाव से अधिक हो गई हैं। इसने बॉन्ड यील्ड सर्जिंग भेजा है और शेयर बाजार को अस्थिर कर दिया है।

चाहे मुद्रास्फीति लंबे समय तक रहने के लिए यहां हो, इस पर गर्मजोशी से बहस की जाती है। फिर भी, बहुत सारे संकेत हैं जो बताते हैं कि इनमें से कई प्रमुख मुद्रास्फीति सूचकांक में एक कील केवल अस्थायी होगी। पिछले वसंत में तेल की कीमतें इतनी कम थीं कि कमोडिटी के मालिक को सचमुच अपने हाथों से इसे लेने के लिए लगभग $ 40 प्रति बैरल की दर से भुगतान करना पड़ा।

उतना बुरा नहीं जितना लगता है

ये कम कीमत सिर्फ तेल में नहीं थे; कॉपर जैसी औद्योगिक धातुएं लगभग $ 2 के लिए कारोबार करती हैं, और अब धातु लगभग $ 4 पर ट्रेड करती है। कई कारण हैं कि कीमतें इतनी तेजी से गिर गईं और अब बड़े पैमाने पर पुनर्जन्म हुआ है; आपूर्ति में बाधा से लेकर वैश्विक मांग में तेजी आने से कोई फर्क नहीं पड़ता। हालांकि, साल-दर-साल मीट्रिक ऐसा प्रतीत होता है जैसे कि कीमतों में नाटकीय रूप से वृद्धि हुई है, और वे वास्तव में नहीं हैं। इसका मतलब है कि बांड बाजार बिना किसी कारण के सभी चिंतित हो सकता है।

जैसा कि 2020 के वसंत की कीमतें तुलनाओं को छोड़ना शुरू कर देती हैं, मुद्रास्फीति की गति सामान्य होने और महामारी से पहले देखी गई दर पर वापस लौटना चाहिए। उदाहरण के लिए, तेल की कीमतें जनवरी 2020 की शुरुआत में ठीक उसी कीमत पर थीं।

इस बीच, प्राकृतिक गैस 2017 और 2018 के दौरान देखी गई समान कीमतों के आसपास कारोबार करती दिखाई दे रही है। गैसोलीन की कीमतें 2019 के अपने स्तर पर वापस आ गई हैं।

सहसंबंध

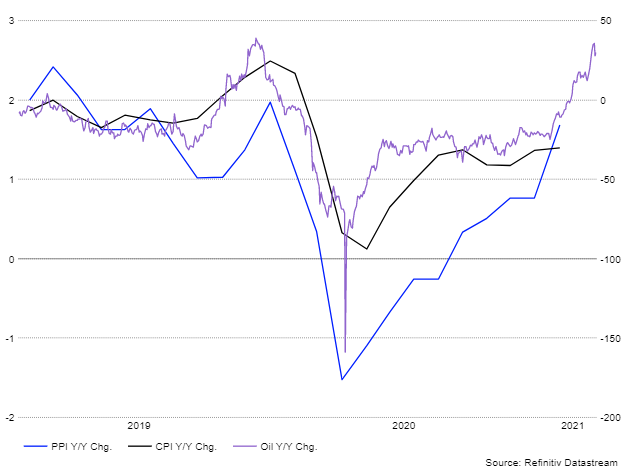

पीपीआई और सीपीआई में रीडिंग आने वाले महीनों में तेजी से बढ़ने की संभावना है। ऐसा इसलिए है क्योंकि कई वस्तुओं, जैसे तेल, सकारात्मक रूप से सूचकांक से सहसंबद्ध हैं। यह पूरी तरह से संभव है कि अगले कुछ महीनों में, पीपीआई और सीपीआई रीडिंग साल-दर-साल या महीने-दर-महीने के आधार पर नाटकीय रूप से चढ़ेंगे। लेकिन उन तीखे बदलावों को 2021 की गर्मियों में कुछ समय के लिए सामान्य करना शुरू करना चाहिए और समय के साथ गिरावट शुरू करनी चाहिए। कई वस्तुएं 2020 की गर्मियों के दौरान बस गईं, और उनकी परिवर्तन दर धीमी होने लगी।

क्या हमने इस शो को पहले देखा है?

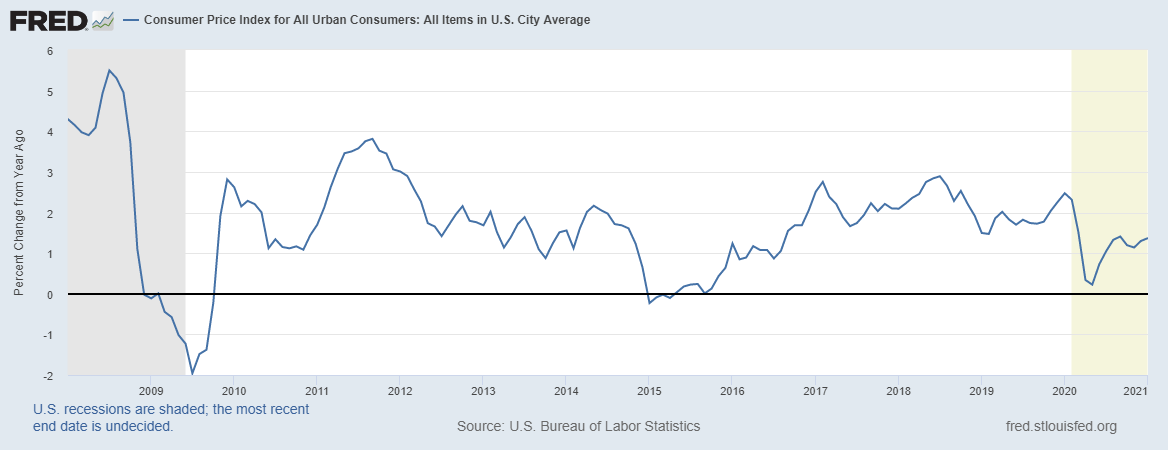

2008 की मंदी के बाद कुछ ऐसा ही हुआ जब कीमतें तेजी से गिरीं। फिर जैसे-जैसे अर्थव्यवस्था में सुधार हुआ, वस्तुओं के दाम बढ़ने लगे। इसने उपभोक्ता मूल्य सूचकांक को सितंबर 2011 तक तेजी से भेजा, जब यह 3.9% के एक साल से अधिक के परिवर्तन पर पहुंच गया। सीपीआई तब से अब तक घट गया है और अभी तक वापस 3% तक बढ़ गया है, अकेले 3.9% है।

शायद यह समय अलग होगा। 2008 की मंदी में, सीपीआई 2009 के मई से 2009 के अक्टूबर तक नकारात्मक हो गई। यह सुनिश्चित करने के लिए जानना असंभव है, लेकिन कुंजी कुछ वस्तुओं का पालन करने के लिए हो सकती है। यदि वे कीमतें बाहर समतल होने लगती हैं, तो इसका मतलब है कि मुद्रास्फीति की दर बढ़ जाएगी। कई लोग एम 2 के बढ़ते स्तर की ओर इशारा करेंगे क्योंकि एक निश्चित संकेत मुद्रास्फीति आएगी। लेकिन अकेले पैसे की छपाई मुद्रास्फीति का उत्पादन नहीं करती है; मांग में वृद्धि की आवश्यकता है।

इसका मतलब यह हो सकता है कि बांड बाजार बिना किसी कारण के लिए चिंतित है। कौन जानता है, यह शेयरों के लिए एक अविश्वसनीय खरीद अवसर भी बना सकता है।