ईरान संघर्ष के बीच तेल फिर से $100/बैरल के पार, एशिया के स्टॉक्स गिरे

वॉल स्ट्रीट की चौथी तिमाही की कमाई का मौसम इस सप्ताह शुरू हो गया है, जिसमें बैंकिंग जायंट्स JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) और Wells Fargo (NYSE:WFC) यूएस सेशन ओपन से पहले शुक्रवार की सुबह अपने नवीनतम वित्तीय परिणामों की रिपोर्ट करने के लिए तैयार हैं।

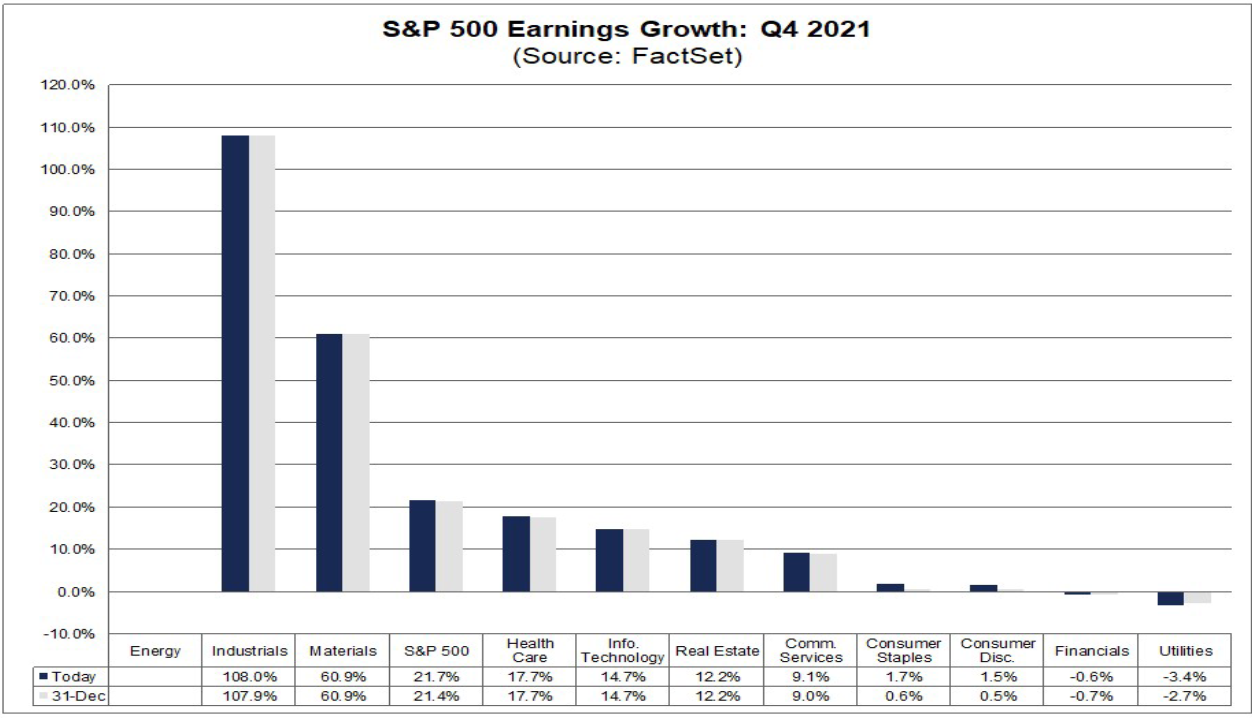

फैक्टसेट डेटा से पता चलता है कि विश्लेषकों का अनुमान है कि Q4 S&P 500 आय में पिछले साल की समान अवधि की तुलना में 21.7% की वृद्धि होगी, जिसका मुख्य कारण कई उद्योगों पर कोरोनावायरस महामारी का प्रभाव कम हो रहा है। यदि पुष्टि की जाती है, तो Q4 2021 20% से ऊपर की आय वृद्धि की चौथी सीधी तिमाही को चिह्नित करेगा।

क्षेत्र स्तर पर, ऊर्जा, सामग्री, उद्योग, और स्वास्थ्य देखभाल क्षेत्रों के नेतृत्व में, 11 क्षेत्रों में से नौ में वर्ष-दर-वर्ष आय वृद्धि की रिपोर्ट करने का अनुमान है।

नोट: ऊर्जा क्षेत्र ने चौथी तिमाही के लिए $28.1 बिलियन की आय की रिपोर्ट करने का अनुमान लगाया है, चुनौतीपूर्ण वर्ष-पूर्व अवधि में $0.1 बिलियन के नुकसान से एक महत्वपूर्ण सुधार, जब कोविड -19 स्वास्थ्य संकट ने अर्थव्यवस्था को बंद कर दिया। जैसे, कोई Y-o-Y तुलना उपलब्ध नहीं है।

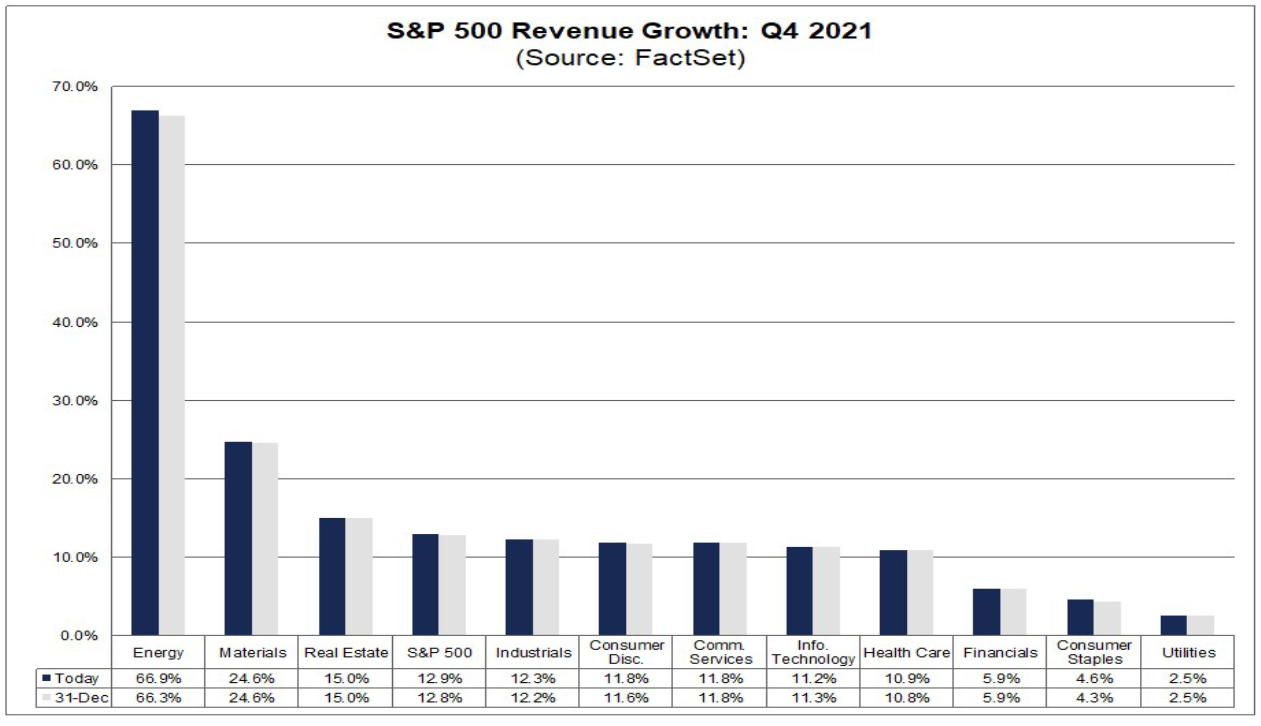

राजस्व की उम्मीदें भी आशाजनक हैं, बिक्री में वृद्धि एक साल पहले की समान अवधि से 12.9% बढ़ने की उम्मीद है। अगर पुष्टि की जाती है, तो यह इंडेक्स द्वारा रिपोर्ट की गई तीसरी सबसे बड़ी साल-दर-साल राजस्व वृद्धि दर को चिह्नित करेगा क्योंकि फैक्टसेट ने 2008 में इस मीट्रिक को ट्रैक करना शुरू किया था, केवल पिछली दो तिमाहियों को पीछे छोड़ते हुए। वर्तमान रिकॉर्ड 25.3% है, जो 2021 की दूसरी तिमाही में हुआ था।

ऊर्जा, सामग्री, रियल एस्टेट, और औद्योगिक क्षेत्रों के नेतृत्व में सभी 11 क्षेत्रों में वर्ष-दर-वर्ष राजस्व वृद्धि की रिपोर्ट करने का अनुमान है।

नीचे हम तीन क्षेत्रों को तोड़ते हैं जिनके वित्तीय परिणाम मौजूदा बाजार स्थितियों के बीच एक साल पहले की अवधि से घातीय वृद्धि दिखाने का अनुमान है।

1. ऊर्जा: तेल की कीमतों में उछाल परिणाम को बढ़ावा देगी

- अनुमानित Q4 EPS ग्रोथ: +28,200% Y-o-Y

- अनुमानित Q4 राजस्व वृद्धि: +66.9% Y-o-Y

ऊर्जा क्षेत्र ने चौथी तिमाही के लिए $28.1 बिलियन की आय की रिपोर्ट करने का अनुमान लगाया है, चुनौतीपूर्ण वर्ष-पूर्व अवधि में $0.1 बिलियन के नुकसान से एक महत्वपूर्ण सुधार, जब कोविड -19 स्वास्थ्य संकट ने अर्थव्यवस्था को बंद कर दिया।

उच्च तेल की कीमतों से इस क्षेत्र को लाभ हुआ है, Q4 2021 में WTI क्रूड की औसत कीमत $77.10 प्रति बैरल थी, जो 2020 की चौथी तिमाही में $42.70 के औसत मूल्य से 81% अधिक है, यह भी वर्ष-दर-वर्ष उच्चतम वृद्धि दर्ज करने का अनुमान है। फैक्टसेट के अनुसार, सभी 11 क्षेत्रों का राजस्व 66.9% है।

कंपनी स्तर पर, ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), और ConocoPhillips (NYSE:COP) इस क्षेत्र के लिए आय में वर्ष-दर-वर्ष वृद्धि में सबसे बड़ा योगदानकर्ता होने की उम्मीद है। संयुक्त रूप से, तीन ऑयल मेजर्स क्षेत्र के लिए आय में अनुमानित $ 28.3 बिलियन वर्ष-दर-वर्ष सुधार के $ 16.5 बिलियन के लिए जिम्मेदार हैं।

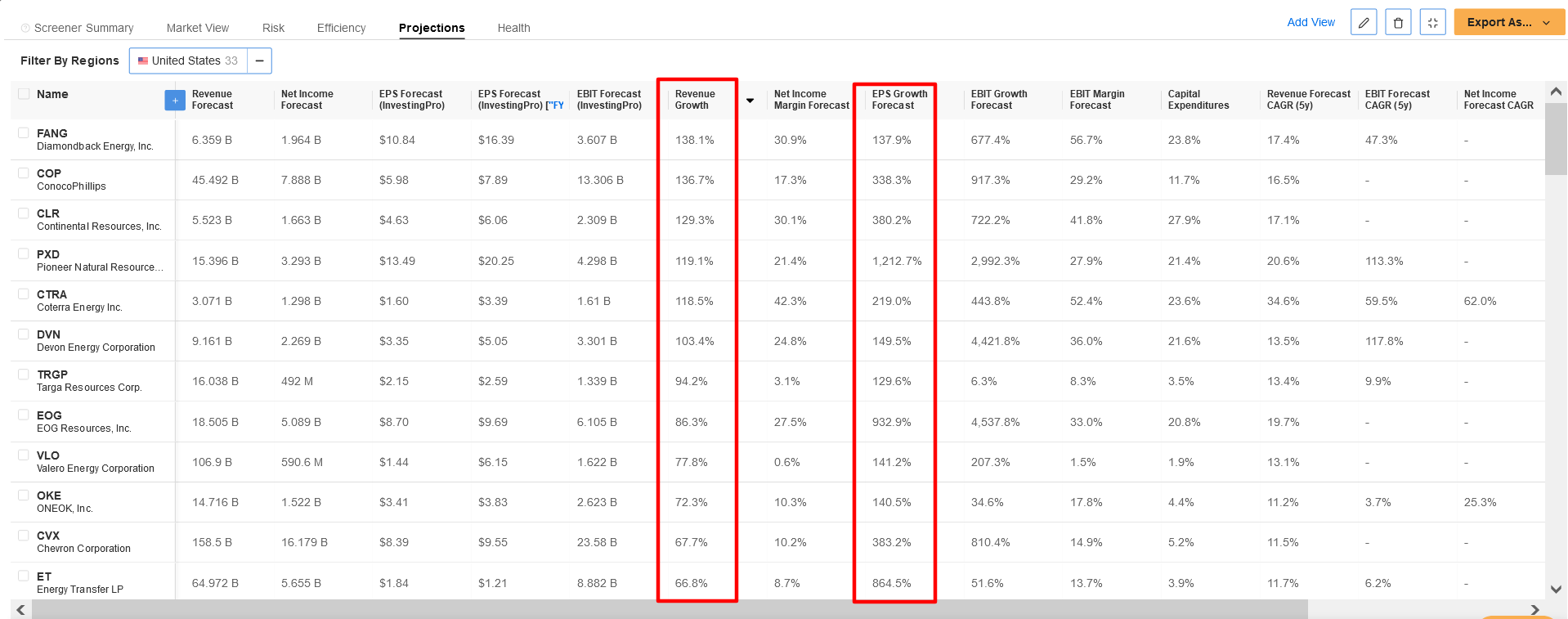

InvestingPro Energy Stock Screener के अनुसार, कुछ अन्य उल्लेखनीय नाम जो उनके Q4 वित्तीय परिणामों में महत्वपूर्ण सुधार का आनंद लेने के लिए निर्धारित हैं, वे हैं Diamondback Energy (NASDAQ:FANG), Continental Resources (NYSE:CLR), Pioneer Natural Resources (NYSE:PXD), Coterra Energy (NYSE:CTRA) और Devon Energy (NYSE:DVN) जिनके ईपीएस और राजस्व दोनों में 100% से अधिक की वृद्धि होने की उम्मीद है।

Source: InvestingPro

Energy Select Sector SPDR® Fund (NYSE:XLE) जो S&P 500 में यू.एस. एनर्जी कंपनियों के मार्केट-कैप-वेटेड इंडेक्स को ट्रैक करता है, उसी समय सीमा में एसएंडपी 500 के 24% लाभ की तुलना में पिछले 12 महीनों में 50.3% बढ़ा है।

Exxon, Chevron, और ConocoPhillips के अलावा, XLE की कुछ सबसे बड़ी होल्डिंग्स में EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), Schlumberger (NYSE:SLB), Marathon Petroleum (NYSE:MPC), Williams Companies (NYSE:WMB), Phillips 66 (NYSE:PSX), और Kinder Morgan (NYSE:KMI) शामिल हैं।

2. इंडस्ट्रियल्स: एयरोस्पेस और रक्षा, एयरलाइंस वर्ष-दर-वर्ष विकास का नेतृत्व करेंगी

- अनुमानित Q4 EPS ग्रोथ: +108% साल-दर-साल

- अनुमानित Q4 राजस्व वृद्धि: +12.3% YoY

पिछले साल इस बार कोविड से संबंधित बंदों से उद्योग जगत सबसे ज्यादा प्रभावित था। हालांकि, इस तिमाही में, फैक्टसेट के अनुसार, Q4 EPS में प्रभावशाली 108% वृद्धि के साथ, सभी 11 क्षेत्रों की आय में वर्ष-दर-वर्ष लाभ में दूसरी सबसे बड़ी वृद्धि दर्ज करने की उम्मीद है।

वास्तव में, इस क्षेत्र के 12 उद्योगों में से 11 ने एयरोस्पेस एंड डिफेंस, और एयरलाइंस समूहों के नेतृत्व में वर्ष-दर-वर्ष लाभ में उछाल की रिपोर्ट करने का अनुमान लगाया है, जिसके लिए सामूहिक ईपीएस क्रमशः 380% और 78% कूदने का अनुमान है। साल पहले।

वह क्षेत्र जो शायद आर्थिक परिस्थितियों के प्रति सबसे अधिक संवेदनशील है, चौथी सबसे बड़ी वर्ष-दर-वर्ष राजस्व वृद्धि की रिपोर्ट करने का भी अनुमान है, जिसमें Q4 बिक्री 12.3% बढ़ने के लिए निर्धारित है।

कंपनी के स्तर पर, Southwest Airlines (NYSE:LUV) और Delta Air Lines (NYSE:DAL) देखने के लिए दो इक्विटी हैं। दक्षिण-पश्चिम में $0.04 का Q4 EPS पोस्ट करने का अनुमान है, पिछले साल प्रति शेयर $ 1.29 के नुकसान से काफी सुधार हुआ है, जबकि डेल्टा को $8.85 बिलियन के राजस्व की रिपोर्ट करने की उम्मीद है, Q4 2020 में $ 3.97 बिलियन की बिक्री से लगभग 123% अधिक।

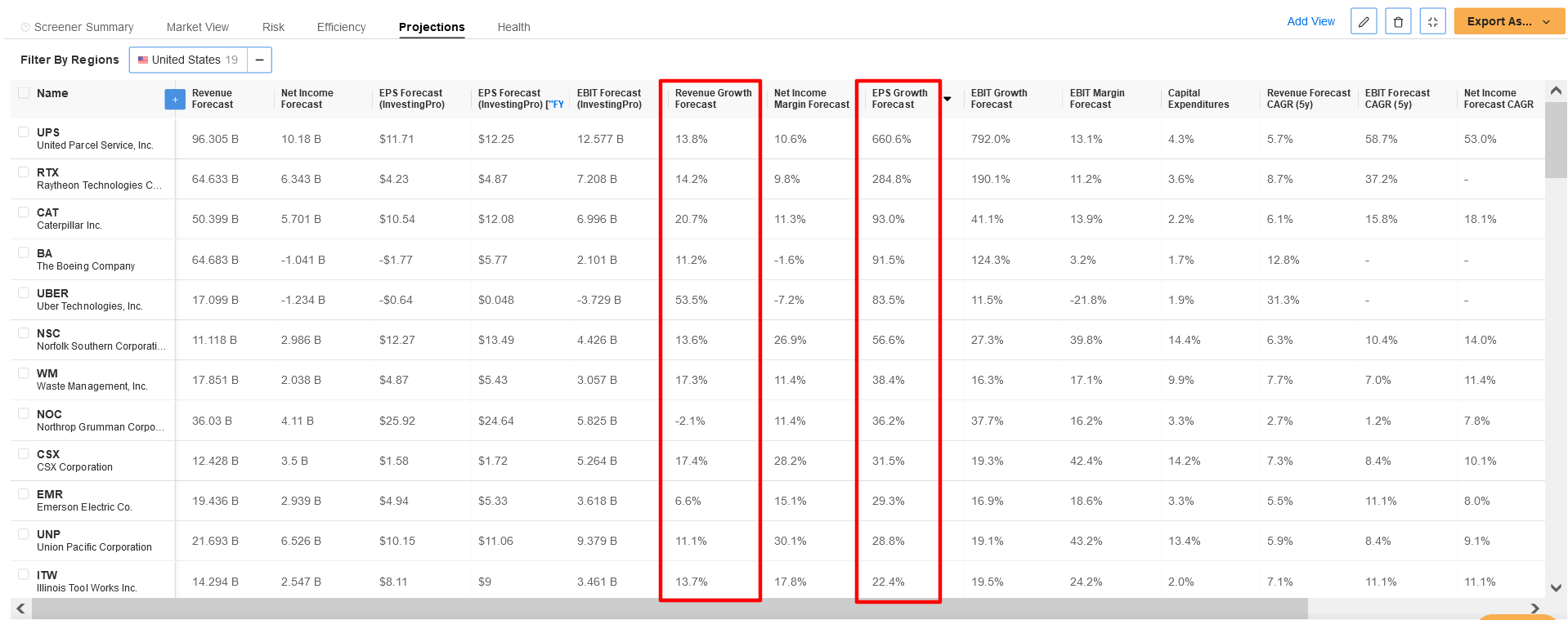

InvestingPro Industrials स्टॉक स्क्रीनर के अनुसार, United Parcel Service (NYSE:UPS), Raytheon Technologies (NYSE:RTX), Caterpillar (NYSE:CAT), और Boeing (NYSE:BA) कुछ अन्य उल्लेखनीय कंपनियां हैं, जिनके ठोस Q4 परिणामों की रिपोर्ट करने की उम्मीद है।

Source: InvestingPro

Industrial Select Sector SPDR® Fund (NYSE:XLI), जो S&P 500 से निकाले गए औद्योगिक क्षेत्र के शेयरों के मार्केट-कैप-वेटेड इंडेक्स को ट्रैक करता है, पिछले 12 महीनों में 18.2% बढ़ा है।

XLI की शीर्ष दस होल्डिंग्स में Union Pacific (NYSE:UNP), UPS, Honeywell International (NASDAQ:HON), Raytheon, Boeing, Caterpillar, General Electric (NYSE:GE), 3M (NYSE:MMM), Deere (NYSE:DE), और Lockheed Martin (NYSE:LMT) शामिल हैं।

3. सामग्री: धातु और खनन रैली लाभ और बिक्री में वृद्धि को बढ़ावा देगी

- अनुमानित Q4 EPS ग्रोथ: +60.9% साल-दर-साल

- अनुमानित Q4 राजस्व वृद्धि: +24.6% साल-दर-साल

फैक्टसेट के अनुसार, सामग्री क्षेत्र सभी 11 क्षेत्रों की तीसरी सबसे बड़ी वर्ष-दर-वर्ष आय छलांग को प्रिंट करने का अनुमान है, Q4 EPS अशांत वर्ष-पूर्व अवधि से लगभग 61% बढ़ने का अनुमान है।

कॉपर, लौह अयस्क, निकेल, प्लैटिनम, पैलेडियम, और सोना, इस क्षेत्र की मदद करते हुए, यह राजस्व में दूसरी सबसे बड़ी सालाना वृद्धि की रिपोर्ट करने की भी उम्मीद है, बिक्री पूर्वानुमान लगभग 25% बढ़ने का अनुमान है।

आश्चर्य की बात नहीं है, इस क्षेत्र के सभी चार उद्योगों को मजबूत Q4 वृद्धि की रिपोर्ट करने की भविष्यवाणी की गई है, धातु और खनन समूह ने लाभ और बिक्री में क्रमशः 132% और 56% की वृद्धि देखी है, जो कि एक साल पहले की अवधि से है।

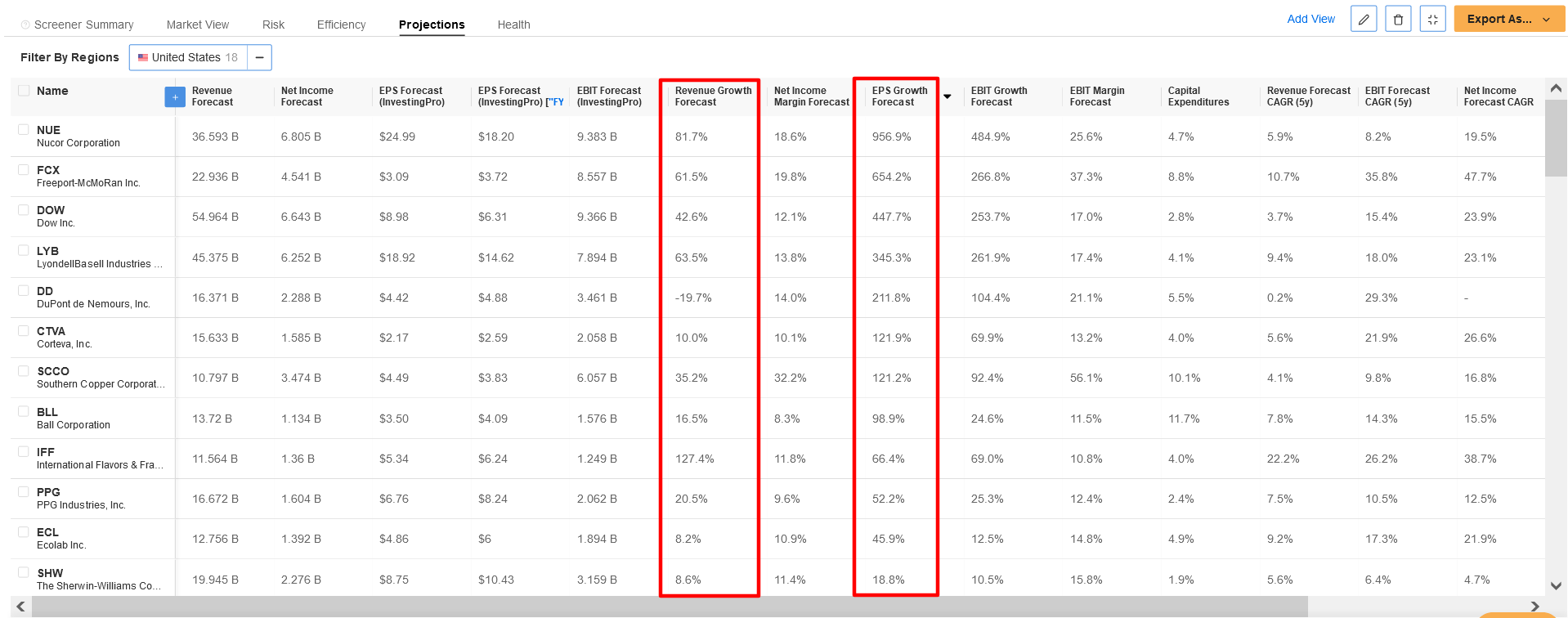

कंपनी के स्तर पर, इस क्षेत्र के लिए Y-o-Y आय वृद्धि में Nucor (NYSE:NUE) का सबसे बड़ा योगदानकर्ता होने की उम्मीद है, EPS और राजस्व में एक साल पहले की अवधि से क्रमशः 956% और 81.7% की वृद्धि हुई है।

इसके अतिरिक्त, Freeport-McMoRan (NYSE:FCX), Dow (NYSE:DOW), और LyondellBasell Industries (NYSE:LYB) समूह की अन्य उल्लेखनीय कंपनियां हैं जो इन्वेस्टिंगप्रो मैटेरियल्स स्टॉक स्क्रीनर के अनुसार प्रभावशाली Q4 परिणाम रिकॉर्ड करने की अपनी क्षमता रखती हैं।

Source: InvestingPro

मटेरियल सेलेक्ट सेक्टर SPDR® फंड (NYSE:XLB) S&P 500 में यू.एस. बेसिक मैटेरियल्स कंपनियों के मार्केट-कैप-वेटेड इंडेक्स को ट्रैक करता है और पिछले 12 महीनों में 16.8% बढ़ा है।

XLB की दस सबसे बड़ी स्टॉक होल्डिंग्स में Linde (NYSE:LIN), Sherwin-Williams (NYSE:SHW), Air Products & Chemicals (NYSE:APD), Ecolab (NYSE:ECL), Freeport-McMoRan, Newmont Mining (NYSE:NEM), Dow, DuPont de Nemours (NYSE:DD), PPG Industries (NYSE:PPG), और International Flavors & Fragrances (NYSE:IFF) शामिल हैं।