ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

दिसंबर के लिए मुद्रास्फीति की दर में कमी का कोई संकेत नहीं दिखा, उपभोक्ता मूल्य सूचकांक (सीपीआई) में साल दर साल 7% की वृद्धि हुई, जबकि उत्पादक मूल्य सूचकांक (पीपीआई) में 9.7% की वृद्धि हुई। सीपीआई और पीपीआई दोनों में बड़ी उछाल एक आश्चर्य के रूप में आती है, विशेष रूप से दिसंबर की तुलना में कमजोर आईएसएम विनिर्माण रिपोर्ट और कीमतों का भुगतान सूचकांक और तेल और नवंबर में गैसोलीन की कीमतों में बड़ी गिरावट के बाद।

ऐतिहासिक रूप से प्रवृत्तियों ने उन कारकों के आधार पर मुद्रास्फीति के दबाव में कुछ कमी का समर्थन किया, लेकिन अब तेल के वापस बढ़ने और कॉपर जैसी अन्य वस्तुओं के साथ एक बार फिर से बढ़ना शुरू हो गया है क्योंकि डॉलर कुछ को कमजोर करता है। इस अर्थव्यवस्था के लिए महत्वपूर्ण जोखिम यह है कि मुद्रास्फीति लगातार बढ़ती जा रही है, अंततः अमेरिकी अर्थव्यवस्था को मंदी की ओर धकेल रही है।

उच्च मुद्रास्फीति दर

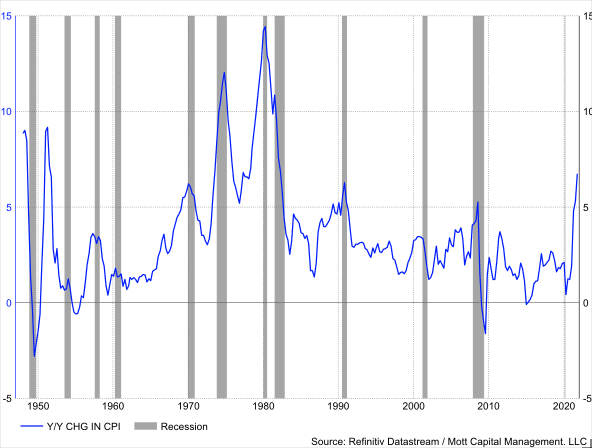

जबकि उच्च मुद्रास्फीति दर हमेशा अमेरिका में मंदी की ओर नहीं ले जाती है, 1940 के दशक के बाद से उपभोक्ता मूल्य सूचकांक में साल-दर-साल आधार पर लगभग हर महत्वपूर्ण वृद्धि एक महत्वपूर्ण अमेरिकी मंदी से जुड़ी हुई है। हालांकि यह समय अलग हो सकता है, लेकिन ऐसा लगता है कि ऐसा नहीं होगा।

सख्त मौद्रिक नीति

जबकि फेड अब मुद्रास्फीति दरों को कम करने के लिए कड़ी मेहनत कर रहा है, इसमें बहुत देर हो सकती है। फेड मौद्रिक नीति को कड़ा करने की कोशिश कर रहा है, जो अर्थव्यवस्था के मांग पक्ष को मारता है, जब अमेरिकी अर्थव्यवस्था को पहले से ही विकास दर धीमी होने की उम्मीद है। हाल ही में रॉयटर्स के एक सर्वेक्षण से पता चलता है कि 2022 में सकल घरेलू उत्पाद की वृद्धि 5.6% की अनुमानित वृद्धि दर से 3.9% तक धीमी होने की उम्मीद है और फिर 2023 में 2.5% तक धीमी हो जाएगी। फेड को अधिक कसने और संकुचन का कारण बनने में ज्यादा समय नहीं लगेगा।

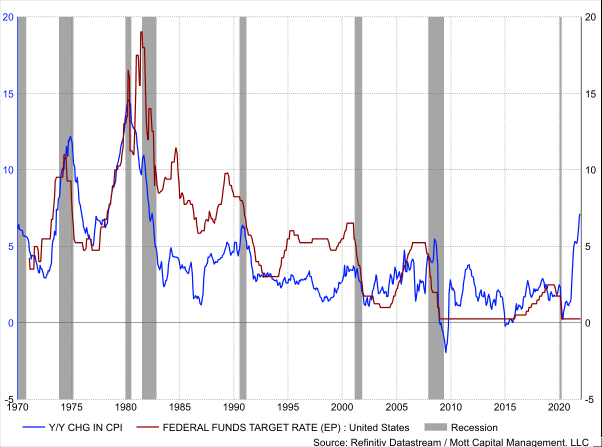

ठीक ऐसा ही पहले भी हुआ है। ऐतिहासिक रूप से, उच्च मुद्रास्फीति ने फेड को 1970 के दशक से शुरू होने वाले पूर्व चक्रों में फेडरल फंड्स रेट को आक्रामक रूप से बढ़ाने के लिए प्रेरित किया है। प्रत्येक मामले में, उच्च फेड फंड दर और उच्च मुद्रास्फीति दर के संयोजन ने अमेरिकी अर्थव्यवस्था को मंदी में गिरने के लिए प्रेरित किया है। इस बार ऐसा लगता है कि यह वही होगा, क्योंकि फेड अब 2022 में दरें बढ़ाने की तलाश में है और बाजार चार दरों में बढ़ोतरी के रूप में कीमतों की शुरुआत कर रहे हैं।

वेतन गति बनाए रखने में विफल

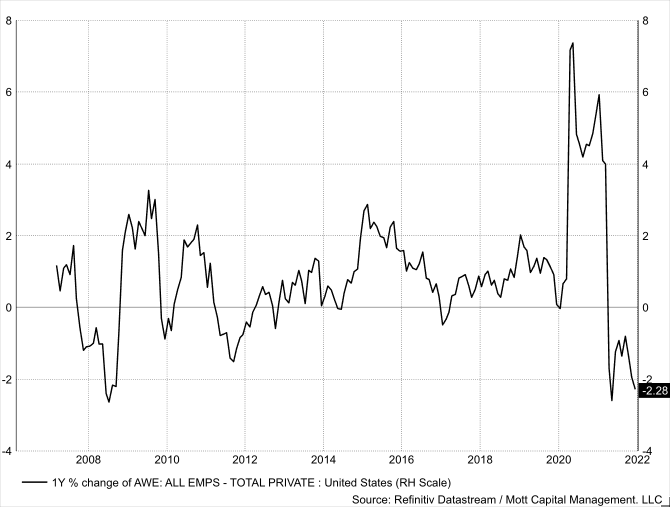

चिंता का एक अन्य क्षेत्र वास्तविक मजदूरी है। हाल के आंकड़ों से पता चलता है कि जब मुद्रास्फीति के लिए समायोजित किया गया, तो दिसंबर में मजदूरी में एक साल पहले की तुलना में 2.3% की गिरावट आई, जो इस बात का संकेत है कि उपभोक्ताओं की कमाई अर्थव्यवस्था की बदलती मुद्रास्फीति की गतिशीलता के साथ तालमेल नहीं रख रही है। मई 2021 से मुद्रास्फीति के लिए समायोजित किए जाने पर ये मजदूरी गिर रही है।

इन सभी उच्च मुद्रास्फीति और फेड द्वारा दरों को बढ़ाने और बैलेंस शीट को कम करने की धमकी के बावजूद, पैदावार नहीं बढ़ रही है, खासकर वक्र के लंबे छोर पर। 10-साल अभी भी 1.75% के आसपास कारोबार कर रहा है। उसके ऊपर, 2-साल के नोट अभी भी केवल 90 आधार अंकों के लिए ट्रेड करता है। यह वक्र के पार चपटा हो जाता है और यह बताता है कि बांड बाजार में अभी भी कठिन समय है, यह विश्वास करना कि फेड दरों को बढ़ाने पर उतना ही आक्रामक होगा जितना कि फेड का तात्पर्य है।

इसका मतलब केवल यह हो सकता है कि बांड बाजार यह नहीं सोचता है कि फेड को दरों में उतनी वृद्धि मिलेगी जितनी वह कहती है क्योंकि बांड बाजार में एक महत्वपूर्ण आर्थिक मंदी आ रही है। हालांकि प्रतिफल वक्र अभी तक मंदी की चेतावनी नहीं दिखा रहा है, 30-साल और 5-साल के बीच का प्रसार अब केवल 55 आधार अंकों पर कारोबार कर रहा है और मई के बाद से नाटकीय रूप से चपटा हो गया है। . वर्तमान में, एक उलटा सवाल से बाहर नहीं लगता है।

इसका इक्विटी बाजारों पर भार होगा, उच्च मूल्यांकन वाले शेयरों के साथ जो एक आक्रामक फेड की बाधाओं में पूरी तरह से कीमत नहीं रखते हैं और अगले बारह महीनों में 8% आय वृद्धि पर भरोसा कर रहे हैं। लेकिन, अगर मजदूरी बढ़ती मुद्रास्फीति के साथ नहीं रहती है, तो इससे कॉर्पोरेट आय पर दबाव पड़ सकता है, विकास धीमा हो सकता है और कई संकुचन हो सकते हैं, जिससे इक्विटी मूल्यों में और गिरावट आ सकती है।

ऐसा लगता है कि इतिहास फिर से खुद को दोहराने जा रहा है।