ईरान संघर्ष पर 2022 के बाद से वैश्विक गैस बाजारों को सबसे बड़ा झटका

- कंपनी द्वारा अपने मूल्य का एक तिहाई से अधिक खोने के बाद कुछ निवेशक मेटा में सौदेबाजी देख रहे हैं

- मौजूदा मेटा वैल्यूएशन ने कंपनी को पहली बार वैल्यू स्टॉक्स के बास्केट में रखा है।

- हालांकि, स्टॉक का उलटफेर अल्पकालिक साबित हो सकता है

इस साल भारी बिकवाली के बाद, Facebook की मूल कंपनी Meta Platforms (NASDAQ:FB) के शेयरों ने जीवन के संकेत दिखाना शुरू कर दिया है। पिछले 30 दिनों के दौरान स्टॉक में 12% से अधिक की वृद्धि हुई है, अन्य FAANG समूह टेक दिग्गज जैसे कि Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN) और Netflix (NASDAQ:NFLX) से बेहतर प्रदर्शन कर रहा है।

बुधवार को मेटा शेयर 223.30 डॉलर पर बंद हुआ।

टर्नअराउंड एक बेयरिश दौर के बाद आता है, जिसने पिछले साल सितंबर में स्टॉक के शिखर के बाद से मेटा के बाजार मूल्य में लगभग $ 500 बिलियन को मिटा दिया था। सेलऑफ़ के लिए मुख्य उत्प्रेरक फरवरी में एक विनाशकारी कमाई थी, जिसमें कंपनी ने बताया कि उसके उपयोगकर्ता आधार ने 2021 की चौथी तिमाही में बढ़ना बंद कर दिया था।

हालांकि, इस तेज गिरावट ने लाभ के सापेक्ष कीमत पर विचार करते समय मेटा के मूल्यांकन को कई मूल्य शेयरों की तुलना में सस्ता बना दिया है। कैलिफ़ोर्निया स्थित कंपनी मेनलो पार्क अब अनुमानित आय के 18 गुना पर बेचती है। तुलनात्मक रूप से, NASDAQ 100 इंडेक्स में औसत मूल्यांकन आय का लगभग 26 गुना है। एक सूचीबद्ध कंपनी के रूप में मेटा के कार्यकाल में ऐसा पहले कभी नहीं हुआ।

बाय सिग्नल?

अधिकांश विश्लेषकों के लिए, मौजूदा सेटअप मेटा शेयरों में गोता लगाने और स्कूप करने का एक संकेत है। संचार सेवा कंपनी, जो न केवल दुनिया के सबसे बड़े सोशल मीडिया प्लेटफॉर्म फेसबुक का मालिक है, बल्कि अन्य संपत्तियों के साथ इंस्टाग्राम और व्हाट्सएप की मूल कंपनी भी है, जिसने कई वर्षों तक बड़े पैमाने पर मुनाफा कमाया है और इसे दुनिया की सबसे अधिक आबादी वाले लोगों को चलाकर ऐसा करना जारी रखना चाहिए। सामाजिक माध्यम ठौर - ठिकाना।

इस सप्ताह एक नोट में, यूबीएस विश्लेषक लॉयड वाल्म्सली ने इंस्टाग्राम रील्स पर उपयोगकर्ता जुड़ाव में सुधार का हवाला देते हुए मेटा पर अपना मूल्य लक्ष्य $ 280 से बढ़ाकर $ 300 प्रति शेयर कर दिया। नया मूल्य लक्ष्य बुधवार को शेयरों के कारोबार की तुलना में लगभग 34% अधिक है।

उनके नोट में कहा गया है:

"हमारा मानना है कि Instagram न्यूज़फ़ीड में बदलाव और रील की सामग्री/एल्गो में सुधार से बेहतर जुड़ाव बढ़ सकता है, जिसकी हम बाद में 2022 और 2023 में मुद्रीकरण करने की उम्मीद करते हैं। हालांकि समय स्पष्ट नहीं है, हमें लगता है कि रीलों के मुद्रीकरण में एक रैंप, आसान COMP, और लक्ष्यीकरण में सुधार / माप गुणकों को एस एंड पी 500 के ~ 9% प्रीमियम के 3 साल के औसत की ओर वापस ले जा सकता है।"

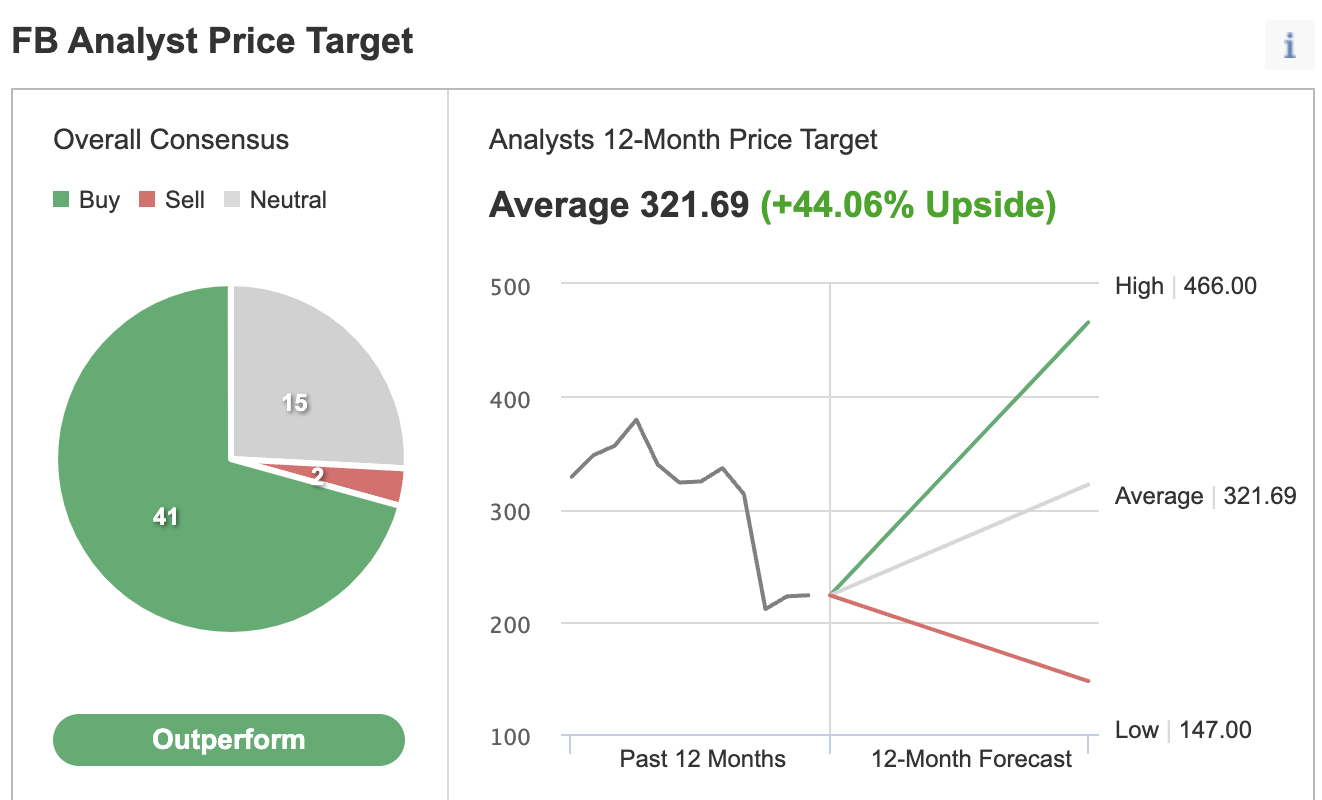

Walmsley का सकारात्मक दृष्टिकोण Investing.com के विश्लेषकों के सर्वेक्षण में भी दिखाई देता है। अधिकांश पूर्वानुमानकर्ता मेटा को एक आम सहमति मूल्य लक्ष्य के साथ खरीद के रूप में रेट करते हैं जिसका अर्थ है कि 44% उल्टा क्षमता।

Source: Investing.com

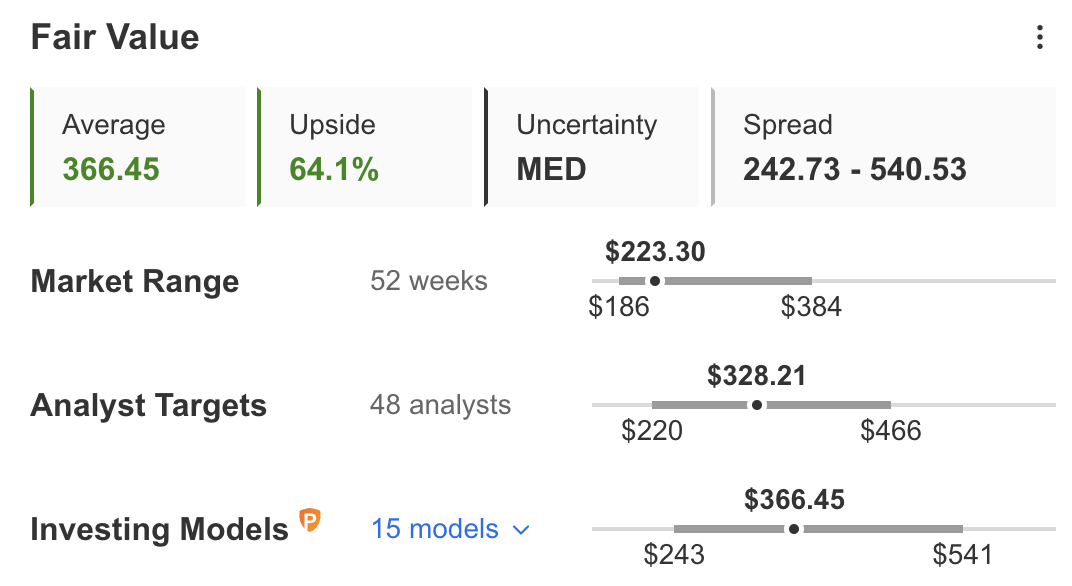

इसी तरह, कई वित्तीय मॉडलों के अनुसार, जो पी/ई या पी/एस गुणकों या टर्मिनल मूल्यों के आधार पर कंपनियों को महत्व देते हैं, इन्वेस्टिंगप्रो पर मेटा स्टॉक का औसत उचित मूल्य $366.45 है, जिसका अर्थ है कि 60% से अधिक अपसाइड पोटेंशियल।

Source: InvestingPro

इन बुलिश पूर्वानुमानों के बावजूद, हम निवेशकों को सावधान करते हैं कि कंपनी को विकास पथ पर वापस लाने के लिए सीईओ मार्क जुकरबर्ग और उनकी टीम के पास एक चुनौतीपूर्ण सड़क है।

कंपनी वर्तमान में जिस सबसे महत्वपूर्ण हेडविंड का सामना कर रही है, वह अपने मुख्य व्यवसाय में बढ़ती चुनौतियों से आती है, जिसमें बढ़ी हुई प्रतिस्पर्धा, एक शत्रुतापूर्ण नियामक वातावरण, और विज्ञापनदाता की अनिच्छा बड़ी खर्च करने के लिए होती है जब अर्थव्यवस्था एक कठिन पैच में प्रवेश करती दिखती है।

इसके अलावा, जुकरबर्ग के मेटावर्स शिफ्ट पर दृश्यता की कमी है। हम नहीं जानते कि इस बड़े उपक्रम को चुकाने में कितना समय लगेगा। मेटा की रियलिटी लैब्स, जो कंपनी की मेटावर्स महत्वाकांक्षाओं को आकार दे रही है, को 2021 में $ 10.2 बिलियन का नुकसान हुआ। ये चुनौतियाँ अल्पावधि में मेटा स्टॉक को उदास बनाए रख सकती हैं।

फिर भी, जुकरबर्ग के पास उम्मीदों से अधिक और अपने निवेशकों के लिए मजबूत रिटर्न देने का एक उत्कृष्ट ट्रैक रिकॉर्ड है। मेटा, हमारे विचार में, कंपनी की नई दिशा में विश्वास करने वाले बाय-एंड-होल्ड निवेशकों के लिए एक शर्त है, जो लंबे समय में भुगतान कर सकती है।