IEA ने किया अब तक का सबसे बड़ा, 400 मिलियन बैरल तेल भंडार जारी करने का ऐलान

- हाल के महीनों में बढ़ती मुद्रास्फीति, धीमी आर्थिक वृद्धि और बढ़ती ब्याज दरों पर चिंता बाजार की धारणा का प्राथमिक चालक रहा है।

- इस लेख में, हम तीन कंपनियों पर प्रकाश डालते हैं, जो मुद्रास्फीति के बढ़ते खतरे के बीच अपेक्षाकृत सुरक्षित हैं, उनके मजबूत बुनियादी सिद्धांतों, उचित मूल्यांकन और बढ़ते लाभांश भुगतान के लिए धन्यवाद।

- इसे ध्यान में रखते हुए, केलॉग, ड्यूक एनर्जी और डॉलर जनरल आपके रडार पर होने चाहिए।

- बेहतर निवेश निर्णय लेने में आपकी मदद करने के लिए टूल, डेटा और सामग्री के लिए, InvestingPro+ आज़माएं।

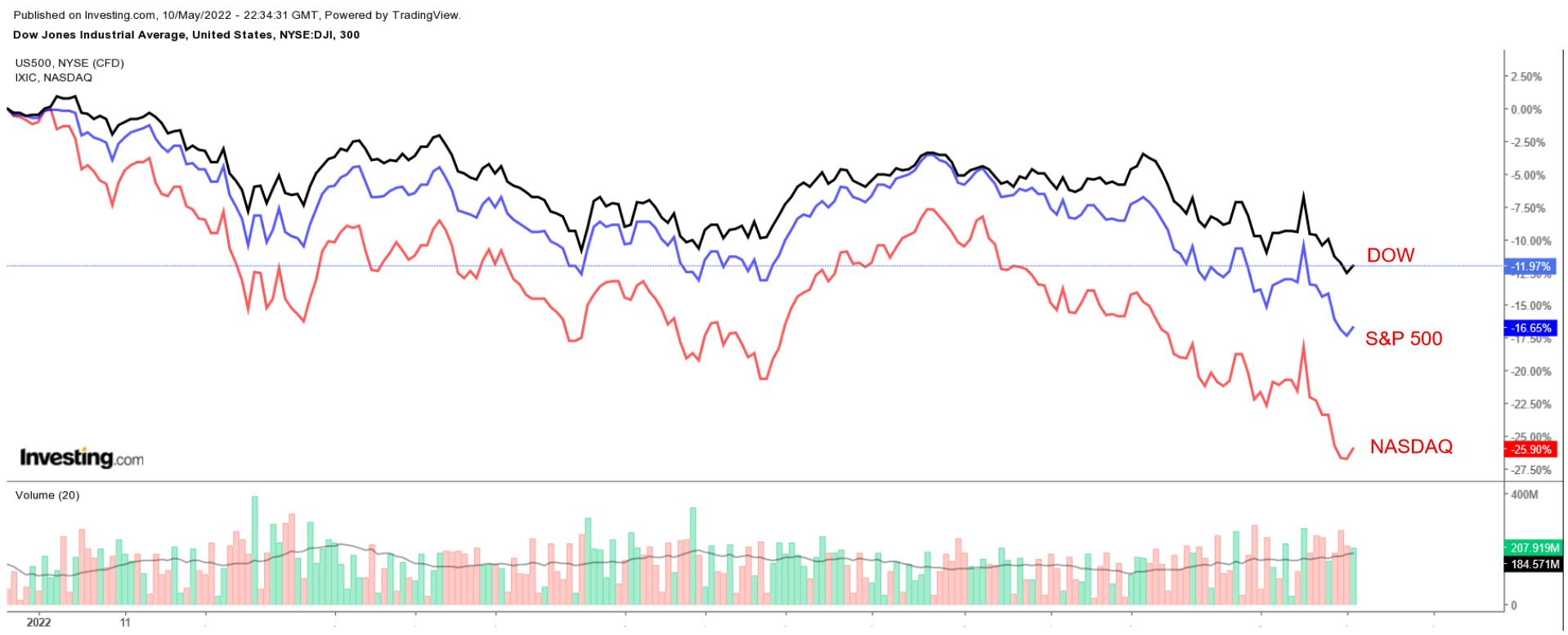

स्टैगफ्लेशन के बढ़ते जोखिम के कारण वॉल स्ट्रीट पर स्टॉक्स ने इतिहास में अपनी सबसे खराब शुरुआत में से एक को सहन किया है, जिसे व्यापक रूप से स्थिर आर्थिक विकास के साथ लगातार उच्च मुद्रास्फीति के रूप में परिभाषित किया गया है।

डॉव जोन्स इंडस्ट्रियल एवरेज साल-दर-साल 11.4% नीचे है, जबकि बेंचमार्क S&P 500 और टेक-हैवी NASDAQ कंपोजिट में क्रमशः16% और 24.4% की गिरावट आई है।

जैसा कि वॉल स्ट्रीट ने अपनी जंगली रोलरकोस्टर सवारी जारी रखी है, नीचे दिए गए तीन स्टॉक बाजार में चल रही उथल-पुथल से बाहर निकलने के लिए अच्छी तरह से तैनात हैं क्योंकि निवेशक कमजोर अर्थव्यवस्था की संभावना के खिलाफ खुद को बचाने के लिए दौड़ते हैं।

1. केलॉग

- पी/ई अनुपात: 16.6

- मार्केट कैप: $24.6 बिलियन

- साल-दर-साल प्रदर्शन: +13.2%

Kellogg Company (NYSE:K) दुनिया की सबसे बड़ी खाद्य निर्माण कंपनियों में से एक है, जो अनाज और सुविधाजनक खाद्य पदार्थ, जैसे आलू के चिप्स, क्रैकर्स और टोस्टर पेस्ट्री के उत्पादन के लिए जानी जाती है।

इसके कुछ सबसे अधिक पहचाने जाने वाले ब्रांडों में कॉर्न फ्लेक्स, फ्रूट लूप्स, राइस क्रिस्पी, फ्रॉस्टेड फ्लेक्स, प्रिंगल्स, चीज़-इट और एग्गो वेफल्स शामिल हैं।

वर्ष की शुरुआत से ही भारी गिरावट ने गैर-लाभकारी उच्च-विकास प्रौद्योगिकी कंपनियों को चौपट कर दिया है, कंज्यूमर स्टेपल्स क्षेत्र के रक्षात्मक क्षेत्रों में प्रभावशाली लाभ देखा जा रहा है क्योंकि निवेशक ऐसे शेयरों में ढेर हो जाते हैं जो एक स्थिर मुद्रास्फीति में अच्छा प्रदर्शन करते हैं। सेटिंग।

16.6 के पी/ई अनुपात के साथ, केलॉग, जिनके शेयरों में साल-दर-साल लगभग 13% की वृद्धि हुई है, Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS), और Hormel Foods (NYSE:HRL) जैसे अपने उल्लेखनीय साथियों की तुलना में अत्यधिक छूट पर आते हैं।

पैकेज्ड-फूड निर्माता भी एक गुणवत्ता लाभांश स्टॉक है। केलॉग वर्तमान में प्रति शेयर $0.58 का त्रैमासिक भुगतान प्रदान करता है, जिसका अर्थ है 3.11% की उपज पर $ 2.32 का वार्षिक लाभांश, जो इस क्षेत्र में सबसे अधिक है।

केलॉग के शेयर मंगलवार को बढ़कर 75.52 डॉलर हो गए, जो फरवरी 2017 के बाद से उनका सबसे अच्छा स्तर है, सत्र को 72.93 डॉलर पर समाप्त करने से पहले, मिशिगन स्थित कंपनी बैटल क्रीक को 24.6 अरब डॉलर का मूल्यांकन मिला।

मौजूदा माहौल के बीच इसके कारोबार ने कितना अच्छा प्रदर्शन किया है, इसके संकेत में, केलॉग ने पहली तिमाही के लाभ और बिक्री की सूचना दी, जिसने 6 मई को अपने विभिन्न प्रकार के स्नैक्स की मजबूत मांग के कारण आम सहमति की उम्मीदों को धराशायी कर दिया।

इसने अपने 2022 पूर्ण-वर्ष के जैविक बिक्री दृष्टिकोण को भी बढ़ाया और कहा कि यह कीमतों में बढ़ोतरी की गति को तेज करने की योजना बना रहा है, जो बढ़ती लागत और आपूर्ति की कमी के बीच उपभोक्ताओं को धक्का देता है।

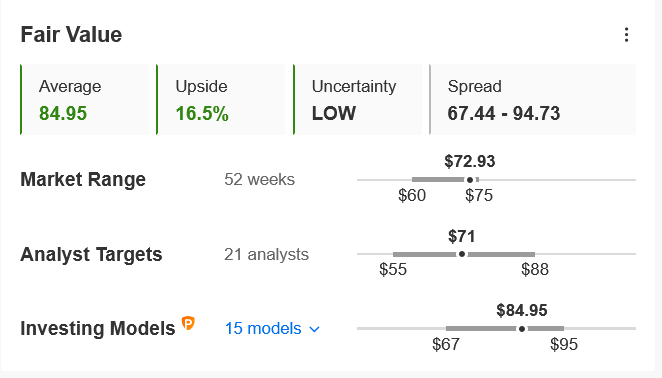

आश्चर्य नहीं कि केलॉग अगले 12 महीनों में लगभग 16.5% की वृद्धि देख सकता है, InvestingPro मॉडल के अनुसार, यह प्रति शेयर $84.95 के अपने उचित मूल्य के करीब लाता है।

Source: InvestingPro

2. ड्यूक एनर्जी

- पी/ई अनुपात: 22.4

- मार्केट कैप: $83.8 बिलियन

- साल-दर-साल प्रदर्शन: +3.8%

जैसा कि निवेशक मुद्रास्फीति में तेजी, आर्थिक विकास को धीमा करने और बढ़ती ब्याज दरों के जहरीले कॉकटेल के बारे में चिंतित हैं, Duke Energy (NYSE:DUK), यू.एस. में सबसे बड़ी इलेक्ट्रिक और प्राकृतिक गैस यूटिलिटीज में से एक है। आने वाले महीनों में मजबूत रिटर्न दें।

रक्षात्मक कंपनियों के स्टॉक जिनके उत्पाद और सेवाएं लोगों के दैनिक जीवन के लिए आवश्यक हैं, जैसे कि उपयोगिता प्रदाता, कम आर्थिक विकास और बढ़ती मुद्रास्फीति के वातावरण में बेहतर प्रदर्शन करते हैं।

इसके अलावा, ड्यूक वर्तमान में प्रति शेयर $0.9850 का अपेक्षाकृत उच्च तिमाही लाभांश प्रदान करता है। यह $3.94 के वार्षिक लाभांश और 3.56% की यील्ड का प्रतिनिधित्व करता है, जो इसे वर्तमान परिवेश में एक अत्यंत आकर्षक खेल बनाता है।

तुलना के लिए, बेंचमार्क यूएस 10-वर्षीय ट्रेजरी पर यील्ड लगभग 3% पर मँडरा रहा है, जबकि एसएंडपी 500 के लिए निहित उपज वर्तमान में 1.55% है।

DUK ने मंगलवार के सत्र को $ 108.91 पर समाप्त किया, जो कि हाल ही में $ 116.33 के अपने उच्चतम 21 अप्रैल को छुआ था। वर्तमान स्तरों पर, शार्लोट, उत्तरी कैरोलिना-स्थित निगम, जो कि लगभग 4% वर्ष-दर-वर्ष ऊपर है, का बाजार पूंजीकरण $83.8 बिलियन है।

ड्यूक एनर्जी ने 9 मई को पहली तिमाही में $ 1.30 प्रति शेयर की समायोजित आय की सूचना दी, जो कि $ 1.34 की प्रति शेयर आय के लिए आम सहमति के अनुमान से कम थी।

इसके गैस और इलेक्ट्रिक ट्रांसमिशन सेगमेंट और नवीकरणीय-ऊर्जा व्यवसाय से मजबूत बिक्री के कारण राजस्व लगभग 16% वर्ष-दर-वर्ष बढ़कर $ 7.1 बिलियन हो गया।

विश्लेषकों को 5.7 अरब डॉलर की पहली तिमाही की बिक्री की उम्मीद है।

उपयोगिता प्रदाता ने अपनी पूर्ण-वर्ष समायोजित आय मार्गदर्शन सीमा $ 5.30 से $ 5.60 प्रति शेयर की पुष्टि की, साथ ही 2026 के माध्यम से इसकी प्रति शेयर वृद्धि दर 5% से 7% के बीच लंबी अवधि की आय।

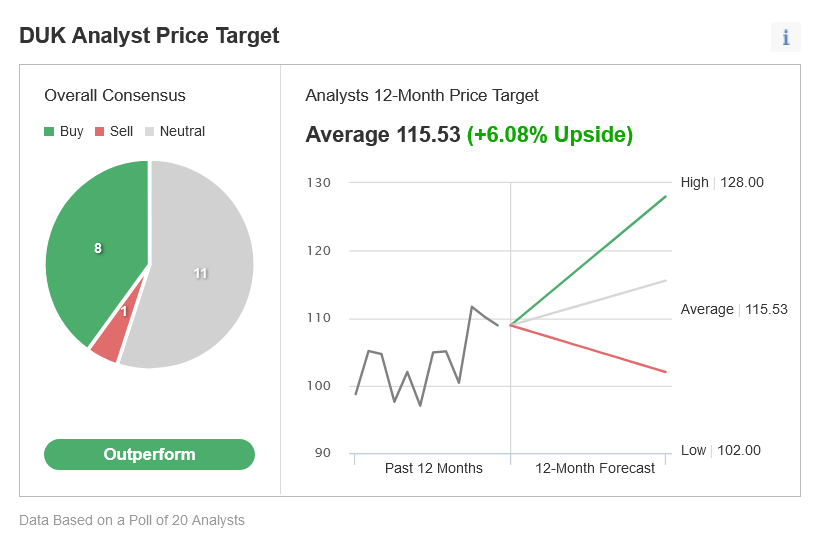

Investing.com द्वारा सर्वेक्षण किए गए विश्लेषकों के अनुसार, $ 110 से कम कीमत पर, DUK एक मध्यम छूट पर आता है, जो अगले 12 महीनों में ड्यूक के शेयरों में मौजूदा स्तरों से 6% से अधिक की वृद्धि की ओर इशारा करता है।

Source: Investing.com

3. डॉलर जनरल

- पी/ई अनुपात: 22.7

- मार्केट कैप: $52.04 बिलियन

- साल-दर-साल प्रदर्शन: -3.5%

जैसे-जैसे आशंकाएं बढ़ने लगती हैं कि अमेरिकी अर्थव्यवस्था आने वाले महीनों में खराब स्थिति में आ जाएगी, Dollar General (NYSE:DG), जो 44 राज्यों में 18,000 से अधिक स्टोर संचालित करता है, के लिए एक उत्कृष्ट मूल्य पिक के रूप में प्रकट होता है। निवेशक आगे की अस्थिरता का सामना करने के लिए बचाव की तलाश कर रहे हैं।

यू.एस. में सबसे बड़ा डिस्काउंट रिटेलर ज्यादातर किराने का सामान, घरेलू आपूर्ति और व्यक्तिगत देखभाल उत्पादों को रॉक-बॉटम कीमतों पर बेचता है। इसने सार्वजनिक रूप से अपने मुख्य ग्राहकों को कंपनी की मंदी-सबूत स्थिति को रेखांकित करते हुए $ 35,000 से कम आय वाले परिवारों के रूप में वर्णित किया है।

डीजी के शेयर, जो साल-दर-साल 3.5% नीचे हैं, 21 अप्रैल को $262.20 के सर्वकालिक उच्च स्तर पर पहुंच गए।

पिछली रात सत्र की समाप्ति पर, DG 227.50 डॉलर पर पहुंच गया, जिससे गुडलेट्सविले, टेनेसी स्थित डिस्काउंट रिटेलर को 52.04 बिलियन डॉलर का मार्केट कैप दिया गया।

उच्च लाभांश भुगतान और स्टॉक बायबैक के रूप में शेयरधारकों को अधिक नकद वापस करने के लिए डॉलर जनरल के निरंतर प्रयास इसे आने वाले महीनों में बेहतर प्रदर्शन के लिए एक संभावित उम्मीदवार बनाते हैं।

कंपनी ने हाल ही में अपने त्रैमासिक नकद लाभांश को 31% बढ़ाकर $0.55 प्रति शेयर कर दिया है। यह $ 2.20 के वार्षिक लाभांश और लगभग 1% की यील्ड का प्रतिनिधित्व करता है।

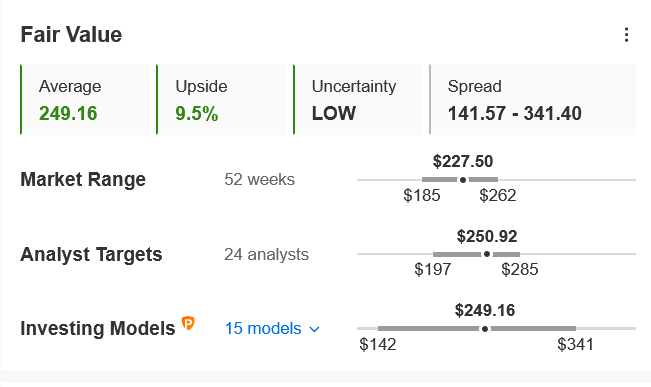

वास्तव में, InvestingPro मॉडल के अनुसार इस समय DG का कम मूल्यांकन किया गया है और अगले 12 महीनों में इसके उचित मूल्य $249.16 तक 9.5% की वृद्धि देखी जा सकती है।

Source: InvestingPro

डॉलर जनरल, जिसने पिछली तिमाही में मिश्रित आय और राजस्व की सूचना दी थी, लेकिन पूरे साल की बिक्री की उम्मीद से बेहतर भविष्यवाणी की, अगले वित्तीय परिणाम गुरुवार, 26 मई को शुरुआती घंटी से पहले रिपोर्ट करते हैं। प्रति शेयर पहली तिमाही आय के लिए आम सहमति कॉल $ 8.7 बिलियन के राजस्व पर $ 2.35।

शायद अधिक महत्वपूर्ण, 2022 के बाकी हिस्सों के लिए डॉलर जनरल का दृष्टिकोण फोकस में होगा क्योंकि यह एक त्वरित मुद्रास्फीति के माहौल के चल रहे प्रभाव, आपूर्ति श्रृंखला के मुद्दों, कच्चे माल की बढ़ती लागत, श्रम की कमी, साथ ही उपभोक्ता में संभावित परिवर्तनों से संबंधित है। व्यवहार।

मौजूदा बाजार सही निर्णय लेने के लिए पहले से कहीं ज्यादा कठिन बना देता है। चुनौतियों के बारे में सोचें:

- मुद्रा स्फ़ीति

- भू-राजनीतिक उथल-पुथल

- विघटनकारी प्रौद्योगिकियां

- ब्याज दरों में बढ़ोतरी

उन्हें संभालने के लिए, आपको डेटा के माध्यम से क्रमबद्ध करने के लिए अच्छे डेटा, प्रभावी टूल की आवश्यकता होती है, और इसका अर्थ क्या होता है, इसकी जानकारी होती है। आपको निवेश से भावनाओं को बाहर निकालने और बुनियादी बातों पर ध्यान देने की जरूरत है।

उसके लिए, InvestingPro+ है, जिसमें आपको बेहतर निवेश निर्णय लेने के लिए सभी पेशेवर डेटा और टूल की आवश्यकता होती है।