भारत का नई पीढ़ी का इक्विटास स्मॉल फाइनेंस बैंक (NS:EQUI) (इक्विटास SFB-EQUI) शुक्रवार (22 जुलाई) को लगभग 45.00 बजे बंद हुआ और जून के मध्य में 52-सप्ताह के निचले स्तर 37.45 से ऊपर था। इक्विटास एसएफबी ने जुलाई'21 में 33.00 के आईपीओ मूल्य (दूसरा नवंबर'20) के मुकाबले लगभग 76.80 का जीवन भर का उच्च स्तर बनाया; इसने 9 नवंबर'20 को जीवन भर का निचला स्तर 30.50 बना दिया। पिछले 1 साल में, इक्विटास एसएफबी ने कोविड के तनाव, प्रमुख प्रबंधन फेरबदल और होल्डिंग कंपनी (ईपीएस / ईक्यू डाइल्यूटिव) के साथ एक प्रतिकूल रिवर्स विलय योजना के बीच कमजोर रिपोर्ट कार्ड के बीच लगभग -51% खो दिया।

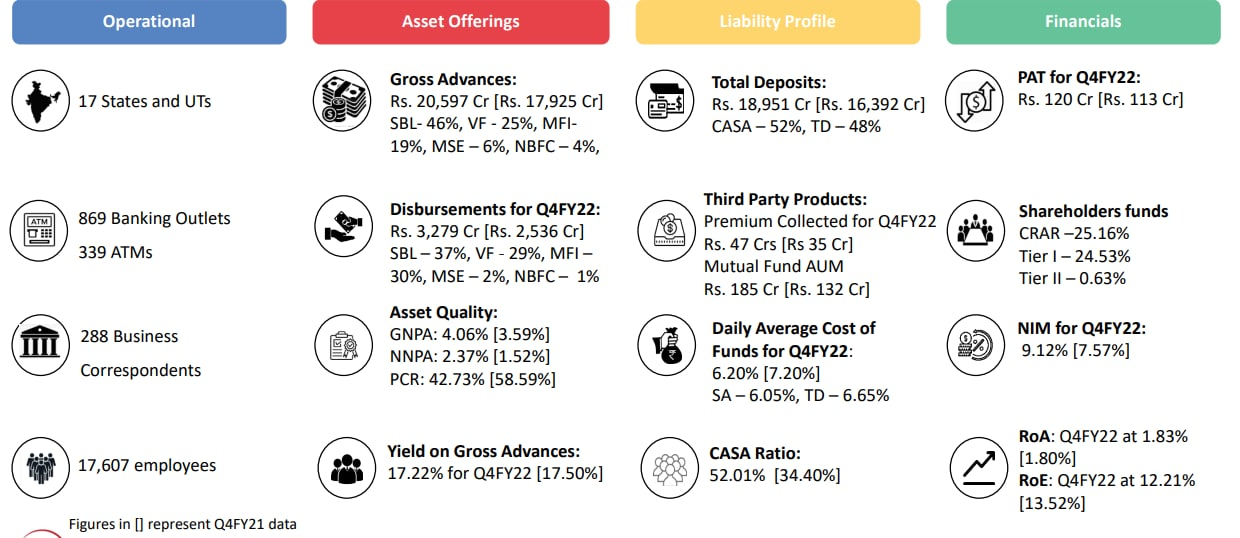

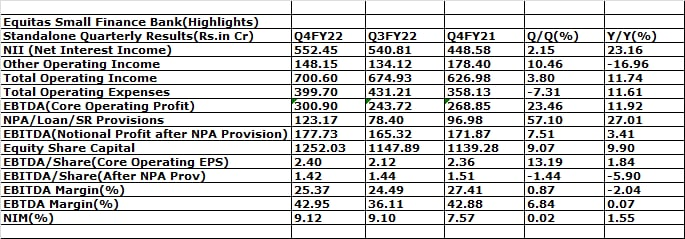

Q4FY22 रिपोर्ट कार्ड की मुख्य विशेषताएं:

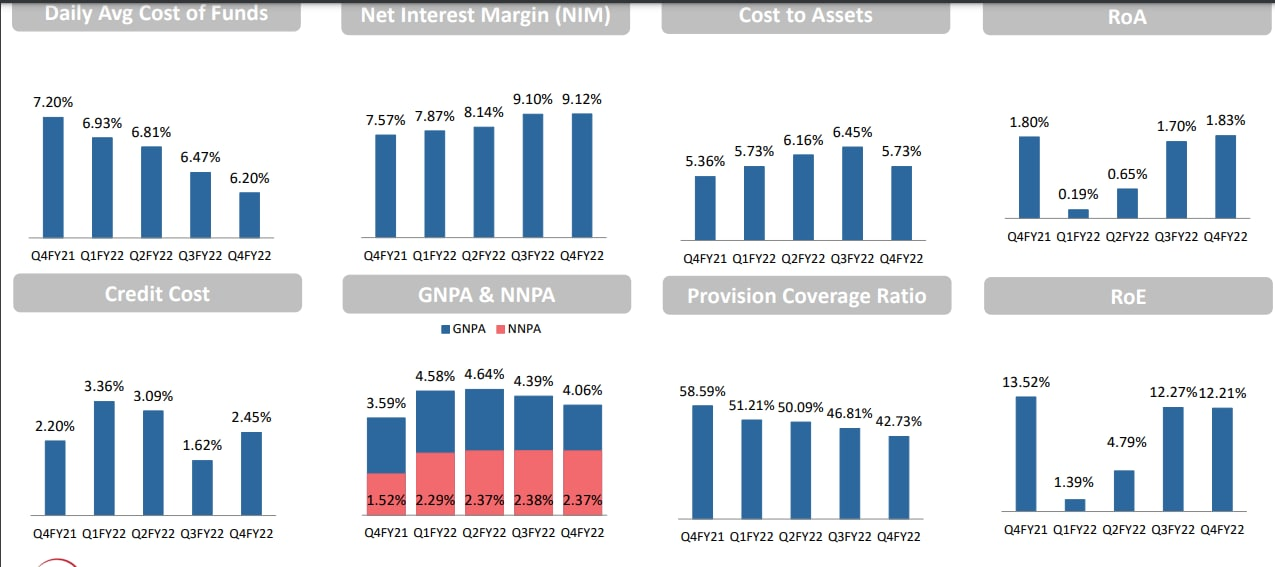

- NII (शुद्ध ब्याज आय) लगभग 0.552B बनाम 0.540B क्रमिक रूप से (+2.15%) और 0.449B वार्षिक (+23.16%)

- अन्य परिचालन आय लगभग 0.148B बनाम 0.134B क्रमिक रूप से (+10.46%) और 0.178B वार्षिक (-16.96%)

- कुल परिचालन आय लगभग रु 0.701B बनाम 0.675B क्रमिक रूप से (+3.80%) और 0.627B वार्षिक (+11.74%)

- कुल परिचालन व्यय लगभग 0.400B बनाम 0.431B क्रमिक रूप से (-7.31%) और 0.538B (+11.61%)

- कोर ऑपरेटिंग प्रॉफिट (EBTDA) लगभग 0.301B बनाम 0.244B क्रमिक रूप से (+23.46%) और 0.269B वार्षिक (+11.92%)

- एनपीए और अन्य प्रावधान लगभग 0.123B बनाम 0.078B क्रमिक रूप से (+57.10%) और 0.097B वार्षिक (+27.01%)

- EBITDA (एनपीए/अन्य प्रावधानों के बाद काल्पनिक लाभ) रुपये 0.178B बनाम 0.165B (+7.51%) और 0.172B (+3.41%)

- कोर ऑपरेटिंग ईपीएस (ईबीटीडीए/शेयर) 2.40 रुपये बनाम 2.12 (+13.19%) बनाम 2.36 (+1.84%)

- EBITDA/शेयर (एनपीए/अन्य प्रावधानों के बाद) 1.42 रुपये बनाम 1.44 क्रमिक रूप से (-1.44%) और 1.51 (-5.90%)

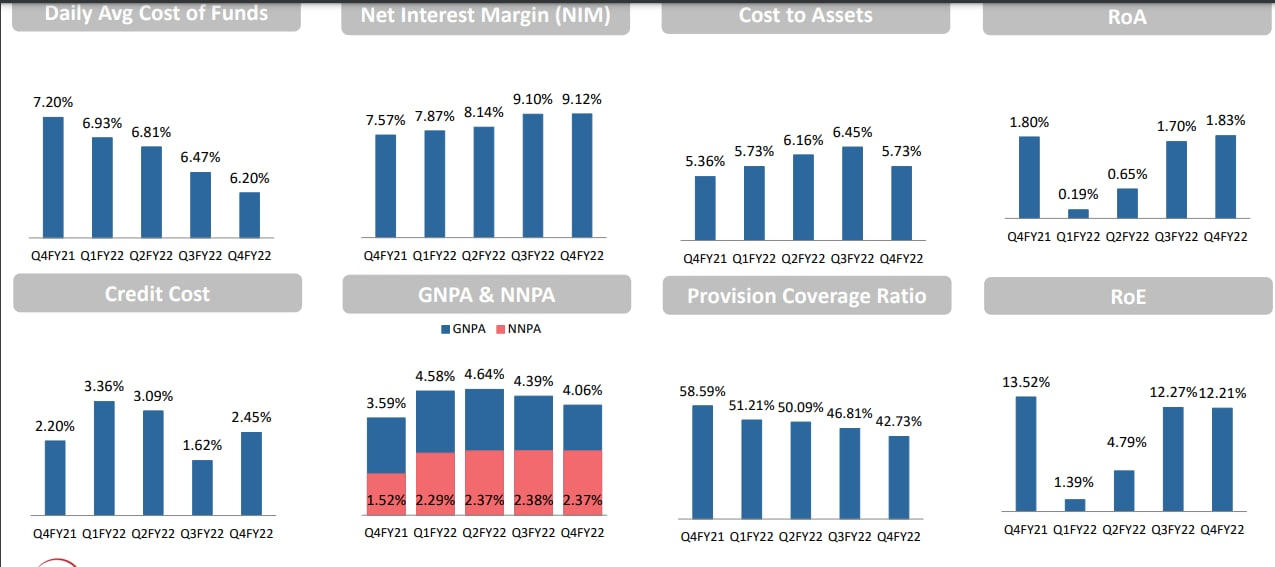

- रिपोर्ट किया गया एनआईएम +9.12% बनाम 9.10% क्रमिक रूप से (+0.2 बीपीएस) और 7.57% (+155 बीपीएस)

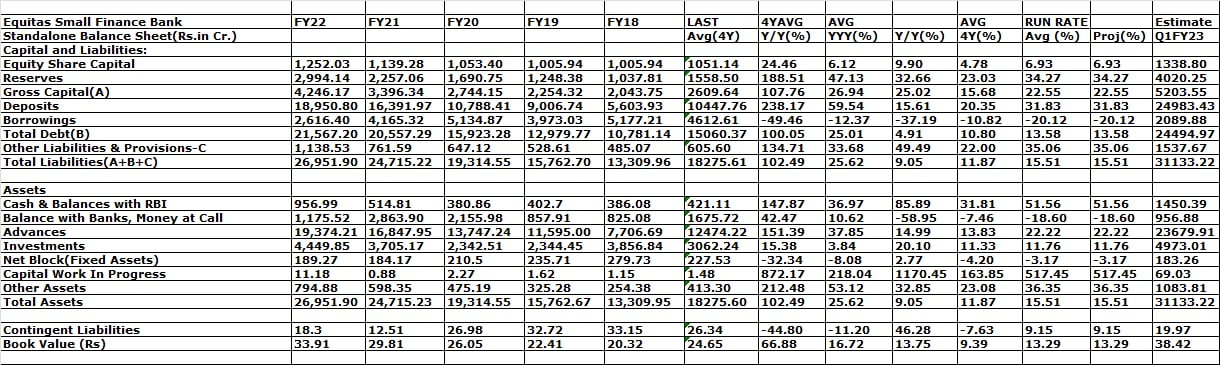

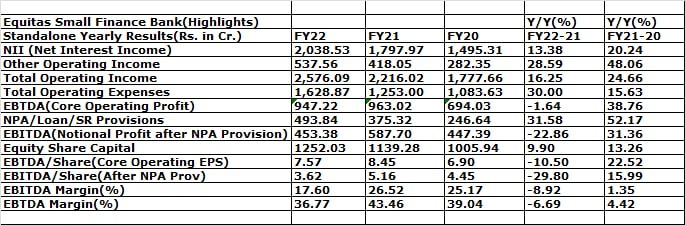

FY22 रिपोर्ट कार्ड की मुख्य विशेषताएं:

- एनआईआई रुपये 2.039बी बनाम 1.798बी (+13.38%) पिछले वित्त वर्ष 21 में +20.24% की वृद्धि के मुकाबले

- अन्य परिचालन आय रुपये 0.538B बनाम 0.418B (+28.59%) वित्त वर्ष 21 में +48.06% की वृद्धि के मुकाबले

- वित्त वर्ष 21 में 24.66% की वृद्धि के मुकाबले कुल परिचालन आय 2.576बी बनाम 2.216बी (+16.25%)

- वित्त वर्ष 21 में +15.63% की वृद्धि के मुकाबले कुल परिचालन व्यय 1.629B बनाम 1.253B (+30.00%)

- वित्त वर्ष 21 में +38.76% की वृद्धि के मुकाबले कोर ऑपरेटिंग प्रॉफिट (EBTDA) 0.947B बनाम 0.963B (-1.64%)

- एनपीए/अन्य प्रावधान 0.494बी बनाम 0.375बी (+31.58%) वित्त वर्ष 21 में +52.17% की वृद्धि के मुकाबले

- EBITDA (एनपीए प्रावधानों के बाद काल्पनिक लाभ) रुपये 0.453B बनाम 0.588B (-22.86%) वित्त वर्ष 21 में +31.36% की वृद्धि के खिलाफ

- वित्त वर्ष 21 में कोर ऑपरेटिंग ईपीएस (ईबीटीडीए/शेयर) 7.57 रुपये बनाम 8.45 रुपये (-10.50%) वित्त वर्ष 20 में 6.90 के मुकाबले (+22.52%)

- ईक्यू के रूप में फ्लैट कोर ऑपरेटिंग प्रॉफिट के बावजूद कोर ऑपरेटिंग ईपीएस में गिरावट आई। वित्त वर्ष 22 . में पूंजी +9.90% बढ़ी

- EBITDA/शेयर (एनपीए/अन्य प्रावधानों के बाद) रुपये 3.62 बनाम 5.16 (-29.80%) वित्त वर्ष 20 में 4.45 के मुकाबले

- EBTDA मार्जिन 36.77% बनाम वित्त वर्ष 21 में 43.46% और वित्त वर्ष 20 में 39.04%

Q4FY22 आय सम्मेलन की मुख्य विशेषताएं:

- वैश्विक भू-राजनीतिक तनाव, मांग और आपूर्ति असंतुलन के बीच उच्च मुद्रास्फीति के कारण, आरबीआई ने दरों में वृद्धि की और अधिक वृद्धि करेगा

- बैंक (इक्विटास एसएफबी) के पास मूल्य निर्धारण की शक्ति है और वह तदनुसार अपनी दर में वृद्धि करेगा

- पिछली दो तिमाहियों में समग्र परिसंपत्ति गुणवत्ता में सुधार हुआ; Q4FY 22 गैर-पुनर्गठन पुस्तकों की क्रेडिट लागत पूर्व-कोविड स्तरों पर वार्षिक आधार पर 1.25% थी

- मार्गदर्शन के अनुसार वित्त वर्ष 22 के लिए कुल क्रेडिट लागत 2.5% के बहुत करीब है

- FY23 क्रेडिट लागत के लिए मार्गदर्शन लगभग 1.5% और दीर्घकालिक मार्गदर्शन 1.1-1.2% होगा

- अनौपचारिक क्षेत्र, जहां आपूर्ति कम है, में ऋण की उच्च मांग के बीच मार्गदर्शन के अनुरूप वित्त वर्ष 22 की ऋण वृद्धि लगभग 15% थी

- FY23 क्रेडिट/अग्रिम वृद्धि के लिए मार्गदर्शन लगभग 30% है

- नियमित बैंकिंग कारोबार और क्रॉस-सेलिंग ग्रोथ के लिए डिजिटल बैंकिंग पर जोर जारी है

- स्थिर परिसंपत्ति गुणवत्ता, धन की घटती लागत और एक मजबूत CASA फ्रैंचाइज़ी के बीच बैंक एक मजबूत FY23 प्रदर्शन के लिए तैयार है

- Q4FY 22 में अग्रिमों में लगभग +15% (y/y) और +5% क्रमिक रूप से (q/q) की वृद्धि हुई

- दीर्घकालिक/ऐतिहासिक ऋण वृद्धि लक्ष्य +35% (वर्ष/वर्ष)

- मार्च22 को 1.390B रुपये का सर्वकालिक उच्च ऋण संवितरण-एक बहुत ही मजबूत वृद्धि

- संग्रह दक्षता में बहुत सुधार हुआ क्योंकि बैंकों ने संग्रह (तनावग्रस्त ऋण खातों) पर अतिरिक्त जोर दिया; संग्रह में तैनात बिक्री कर्मचारी

- Q4FY 22 में पुनर्रचित पुस्तकें लगभग 1.500B रुपये थीं; ऋण चुकौती की चूक कम हो गई और सभी सेल्सपर्सन को बिक्री में लगा दिया, जिसके मार्च में मजबूत परिणाम / संवितरण मिले

- मार्च में व्हीकल फाइनेंस लगभग 0.400B रुपये और Q4FY 22 . में 0.950B रुपये था

- स्थिर/उन्नत माल भाड़ा दरों के बीच वाणिज्यिक वाहन वित्त की अच्छी संभावना, बुनियादी ढांचे सहित उच्च आर्थिक गतिविधियों के बीच उच्च भार और एफएमसीजी, एफएमसीडी और लॉजिस्टिक क्षेत्रों से उच्च मांग; बसों की मांग भी अच्छी

- माइक्रोफाइनेंस ऋण चुकौती क्षमता लगभग 99% जारी है, लेकिन कुछ दक्षिणी राज्यों में भी कुछ कमजोरी थी

- किफायती आवास वित्त खंड पर जोर

- असुरक्षित उधार देने के बजाय सुरक्षित उधार पर समग्र दबाव

- लगभग 52% पर कासा; खुदरा पुस्तक लगभग 90%

- डिजिटल और आमने-सामने (भौतिक) मिश्रण के मिश्रण के माध्यम से ग्राहक सेवा रणनीति सहस्राब्दी और नई पीढ़ी के कॉर्पोरेट वेतन खातों और बाद के व्यापार के अवसरों को क्रॉस-सेलिंग और अन्य माध्यमों से प्राप्त करने के लिए

- पिछले वर्ष की तुलना में Q4FY 22 में कम अन्य आय PSLP शुल्क और ट्रेजरी आय में कमी के कारण थी

- एक साल पहले की तुलना में Q4FY22 में कम परिचालन व्यय मुख्य रूप से ग्रेच्युटी और छुट्टी वेतन के लिए अतिरिक्त प्रावधान के एकमुश्त उलटने के कारण थे।

- इस एकमुश्त समायोजन के बिना, Q4FY22 बनाम 56.85% क्रमिक रूप से आय की लागत 61.5% थी

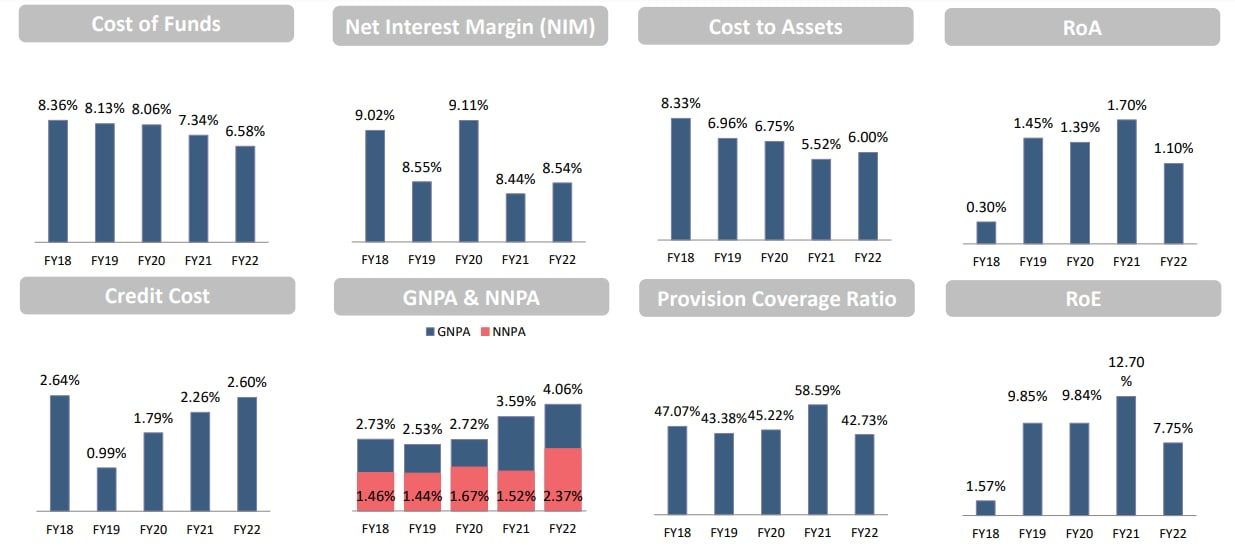

- Q4FY22 में फंड की लागत 6.2% थी, जबकि Q4FY21 में 7.2% थी

- Q4FY22 में PCR (प्रावधान कवरेज अनुपात) 42.73% था

- Q4FY22 . में क्रेडिट लागत 2.45%

- Q4FY 22 में QIP के माध्यम से 0.550B रुपये जुटाए

- यील्ड में मामूली गिरावट औपचारिक ग्राहकों को गृह ऋण, वाहन/कार ऋण आदि जैसे सुरक्षित ऋण उत्पादों में औपचारिक ऋण देने में विविधीकरण के कारण है।

- आगे चलकर बैंक व्यवसाय का विस्तार/विविधीकरण करते हुए उच्च एनआईएम के मौजूदा स्तरों को बनाए रखने के लिए औपचारिक और अनौपचारिक उधार का एक विवेकपूर्ण मिश्रण रखेगा; वित्त वर्ष 2013 में पैदावार लगभग 30-35% के लिए पूर्व-कोविड स्तरों पर वापस स्थिर हो जाएगी

- बैंक अगले कुछ वर्षों में पीसीआर को वर्तमान 43% से बढ़ाकर 60% से ऊपर कर देगा; 100% प्रदान करने के बाद राइट-ऑफ के कारण वर्तमान में पीसीआर निचले स्तर पर है। आगे देखते हुए, बैंक पीसीआर में सुधार के लिए लगभग 250-260 मिलियन रुपये का अतिरिक्त मानक प्रावधान भी बनाएगा

- FY23 में बैंक 2% से अधिक ROA के लिए प्रयास करेगा

- कोविड स्ट्रेस के चलते बैंकों ने नए कारोबार के बजाय वित्त वर्ष 22 में ऋण चुकौती संग्रह को उच्च प्राथमिकता दी, लेकिन वित्त वर्ष 23 में यह सामान्य रहेगा

- एमएफआई पोर्टफोलियो कुल अग्रिम का लगभग 15% होगा

- विभिन्न कोविड कठिनाइयों के बावजूद, अधिकांश अनौपचारिक ग्राहकों ने नियमित रूप से भुगतान किया और बैंक को अब विश्वास है कि कोविड का सबसे बुरा समय समाप्त हो गया है, और आने वाले दिनों में तनावग्रस्त ऋणों को नियमित किया जाएगा, जिसके परिणामस्वरूप कम क्रेडिट लागत पर कम फिसलन होगी

- Q4FY 22 में, बैंक ने 20.597B बनाम 19.687B के उच्च अग्रिमों के बावजूद लगभग 0.811B बनाम 0.819B पर अग्रिमों पर ब्याज अर्जित किया

- मुख्य ब्याज आय और अग्रिम वृद्धि के बीच स्पष्ट अंतर इसलिए है क्योंकि अधिकांश अग्रिम वृद्धि फरवरी और मार्च में हुई, विशेष रूप से कम उपज वाले औपचारिक उत्पादों में

- बैंक ने लागू नियमों और विनियमों के अनुसार सभी एनपीए/तनावग्रस्त खातों का प्रावधान और हिसाब किया है

- बैंक को वित्त वर्ष 2013 में लगभग 100 बीपीएस आरबीआई की बढ़ोतरी और उसके एनआईएम पर 10-15 बीपीएस के समग्र प्रभाव की उम्मीद है क्योंकि बैंकों के पास पर्याप्त मूल्य निर्धारण शक्ति और कासा कवरेज है।

- कुछ अतिरिक्त कर्मचारी खर्चों के साथ सामान्य निर्देशित ओपेक्स लगभग 0.220-0.230 अरब रुपये होगा

- उच्च डिजिटल व्यय के कारण कुल सकल परिचालन व्यय में वृद्धि होगी

- Q4FY 22 में, NPA प्रावधान लगभग 0.123B रुपये था; वास्तविक ऋण बट्टे खाते में डालने का प्रावधान रु.0.144बी था, जबकि 0.021बी पुनर्रचित से मानक परिसंपत्ति में परिवर्तन के लिए था

- बैंक जनशक्ति को बढ़ाए बिना सुरक्षा, निवेश या व्यापारिक उत्पाद, और अन्य क्रॉस-सेलिंग अवसरों को बेचने के लिए डेटा खनन / विज्ञान और एआई प्रौद्योगिकी को बड़े पैमाने पर नियोजित करेगा।

- बैंक ने अपने ग्राहकों के लिए HDFC बैंक (NS:HDBK) क्रेडिट कार्ड (व्हाइट लेवल कार्ड) के साथ करार किया है। एनआरआई एसए 236% बढ़ा

- मजबूत नियामक पूंजी बफर: 31 मार्च 22 को सीआरएआर 25.16% पर; टियर-I 24.53% पर और टियर-II 0.63% पर

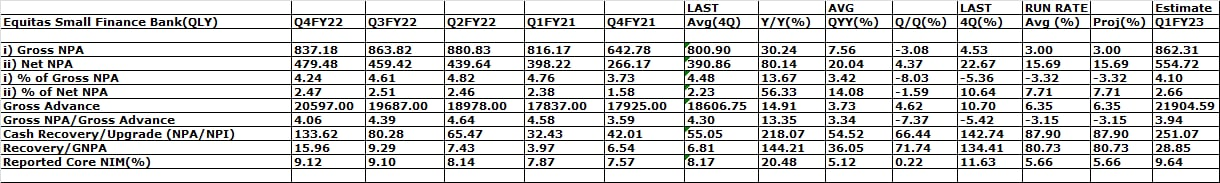

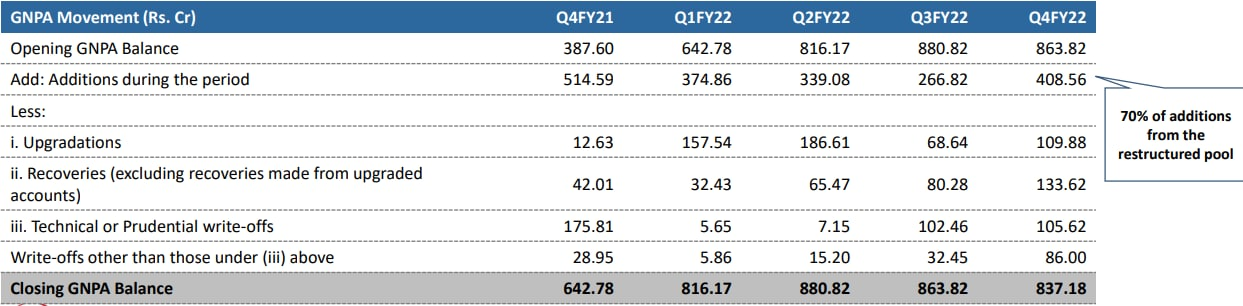

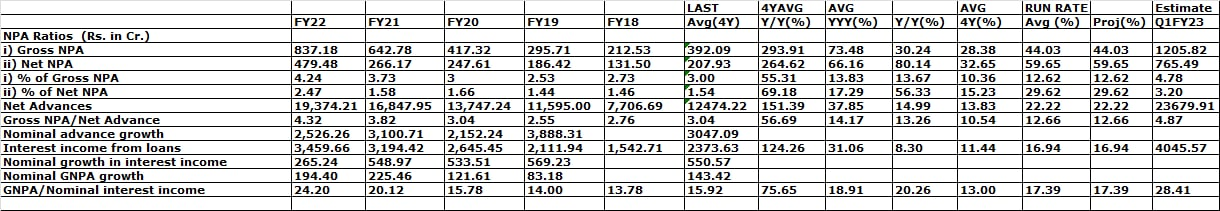

एनपीए स्नैपशॉट: इक्विटास एसएफबी

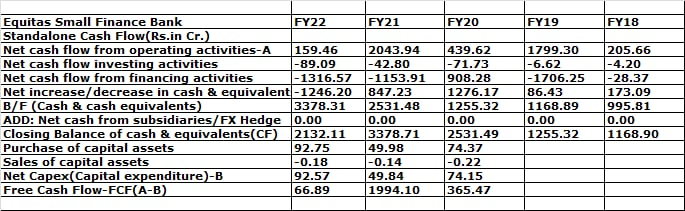

कैश-फ्लो: इक्विटास एसएफबी

कुल मिलाकर, इक्विटास एसएफबी ने स्वस्थ एनआईएम और कम परिचालन व्यय (आंशिक रूप से असाधारण) के बीच Q4FY22 में रिपोर्ट कार्ड का एक मिश्रित बैग का उत्पादन किया, लेकिन उच्च नकद वसूली के रूप में बैंक ने कोविड के तनाव के बीच व्यावसायिक विकास के बजाय वित्त वर्ष 22 में एनपीए प्रबंधन पर ध्यान केंद्रित किया। लेकिन अब वित्त वर्ष 2013 में, बैंक मार्च’22 से ही कारोबार पर ध्यान केंद्रित कर रहा है क्योंकि एनपीए की स्थिति अब लगभग सामान्य है और कोविड महामारी एक स्थानिकमारी में बदल गई है। बैंक वित्त वर्ष 23 की ऋण वृद्धि को लगभग 30% (वित्त वर्ष 22 में 15% बनाम) और वित्त वर्ष 23 में ऋण लागत लगभग 1.5% (वित्त वर्ष 22 में 2.5% बनाम) का मार्गदर्शन कर रहा है।

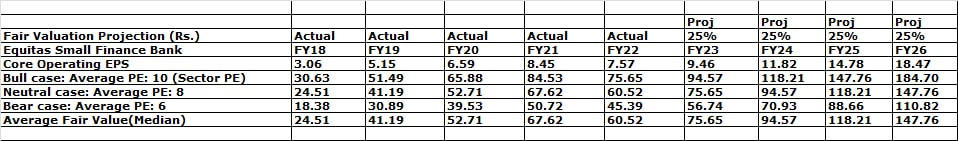

उचित मूल्यांकन: इक्विटास एसएफबी बैंक: वित्त वर्ष तक 76-95 रुपये: 23-24

इक्विटास एसएफबी ने वित्त वर्ष 22 में लगभग 7.57 रुपये का कोर ऑपरेटिंग ईपीएस (एनपीए / अन्य प्रावधानों के बिना) वित्त वर्ष 21 में 8.45 के मुकाबले 10.50% कम किया, क्योंकि बैंक ने अधिकांश वर्ष के लिए व्यवसाय / क्रेडिट वृद्धि के बजाय एनपीए प्रबंधन पर ध्यान केंद्रित किया। अब कोविड की स्थिति के सामान्य होने, अर्थव्यवस्था को पूरी तरह से फिर से खोलने, सरकार द्वारा भारी बुनियादी ढांचा प्रोत्साहन, बैंक के एमएफआई के प्रमुख क्षेत्र जहां प्रतिस्पर्धा कम है, औपचारिक ऋण देने में बैंक का प्रवेश, और सुरक्षित ऋण (घर, कार / वाणिज्यिक वाहन) पर ध्यान केंद्रित करने पर विचार करते हुए ) डिजिटल और भौतिक मोड के माध्यम से प्राप्त किए जा रहे अपने ब्लू-चिप ग्राहकों के लिए क्रॉस बेचे गए असुरक्षित उधार (क्रेडिट कार्ड, व्यक्तिगत ऋण) के साथ, पिछले औसत रन रेट और कंपनियों के मार्गदर्शन के साथ-साथ ऊपर चर्चा की गई विभिन्न पेशेवरों और विपक्षों के साथ, बैंक वित्त वर्ष 23 से वित्त वर्ष 26 तक कोर ऑपरेटिंग ईपीएस में औसतन 25% सीएजीआर का उत्पादन कर सकता है।

इस प्रकार कोर ऑपरेटिंग ईपीएस को लगभग 9.46-11.82-14.78-18.47 रुपये और 8 के पीई का उपयोग करने वाले औसत कोर (10 के क्षेत्रीय औसत के मुकाबले) को मानते हुए, वित्त वर्ष 23 - वित्त वर्ष 26 के बीच इक्विटास एसएफबी का उचित मूल्यांकन 76-95-118-148 के आसपास हो सकता है।

इक्विटास एसएफबी बोर्ड को मुरली वैद्यनाथन (कासा रैंप-अप में प्रमुख देयताएं और सहायक) और रोहित फड़के (वर्तमान प्रमुख खुदरा संपत्ति / पूर्व-चोलमंडलम फाइनेंस) को कार्यकारी निदेशक के रूप में पदोन्नत किया गया है। अन्य केएमपी परिवर्तनों में, नारायणन ईश्वरन का पदनाम सीटीओ से सीआईओ और विवेक धवले को डिप्टी सीटीओ से सीटीओ कर दिया गया है।

अपने Q4FY22 कॉन्कॉल एड्रेस में, इक्विटास एसएफबी के एमडी और सीईओ वासुदेवन ने कहा:

“मुझे आप सभी को यह बताते हुए बहुत खुशी हो रही है कि बोर्ड ने कल हमारे दो वरिष्ठ प्रबंधकों, रोहित और मुरली को कार्यकारी निदेशक के रूप में नियुक्त किया है, जो आरबीआई और शेयरधारक की मंजूरी के अधीन है। ये तो हम सभी जानते हैं कि इनके बीच ये बैंक का पूरा कारोबार चलाते हैं. इसके अलावा, बोर्ड ने नारायण की नियुक्ति को भी मंजूरी दे दी है, जो बैंक के सीआईओ के रूप में वर्तमान सीटीओ हैं, और विवेक, जो वर्तमान में डिप्टी सीटीओ हैं, को बैंक के सीटीओ के रूप में पदोन्नत किया गया है। बोर्ड का यह कदम प्रबंधन को और मजबूत करता है और हमें कई अन्य मोर्चों पर ध्यान केंद्रित करने में मदद करनी चाहिए जैसे कि हमारी डिजिटल पहल जो हमने अभी शुरू की है, हमारे डिजिटल लेंडिंग प्लेटफॉर्म जिन्हें हम वितरित करना चाहते हैं, और हमारे सभी उत्पादों और सेवाओं में ग्राहक यात्रा को भी देखें"।

इसके अलावा एक और महत्वपूर्ण प्रबंधन फेरबदल और आश्चर्यजनक कदम में, 19 मई को, वासुदेवन, इक्विटास एसएफबी के प्रमुख व्यक्ति और चेहरे ने बैंक के एमडी और सीईओ के रूप में इस्तीफा दे दिया। वासुदेवन ने उद्धृत किया कि वह अपने सार्वजनिक धर्मार्थ ट्रस्ट के माध्यम से अपना समय सामाजिक कल्याण (परोपकारी गतिविधियों) के लिए अधिक समर्पित करना चाहते हैं। इसके बाद, स्टॉक मई के अंत में 60 के स्तर से गिरकर जून के मध्य में लगभग 38 हो गया, जैसा कि परंपरागत रूप से उच्च एनपीए / तनावग्रस्त संपत्तियों के माध्यम से किया जाता है, जिसे लंबे समय तक प्रभावशाली एमडी के तहत कालीन (सदाबहार) के तहत रखा जा सकता है। / एक बैंक के सीईओ। यस बैंक (NS:YESB), ICICI बैंक (NS:ICBK), और कई अन्य निजी बैंकों के इतने लंबे सीईओ कार्यकाल के तहत NPA के बाद, RBI अब अनुमति नहीं दे रहा है किसी भी निजी बैंक के सीईओ को जोखिम प्रबंधन परिप्रेक्ष्य के एक भाग के रूप में एक निर्धारित अवधि के बाद बैंक में रहने के लिए।

अपना त्याग पत्र देने के बाद, वासुदेवन, एसएफबी के एमडी और सीईओ के रूप में तब तक बने रहेंगे जब तक कि उनके उत्तराधिकारी को अंतिम रूप नहीं दिया जाता। बोर्ड ने उनके प्रतिस्थापन को खोजने की प्रक्रिया शुरू करने के लिए एक खोज समिति का गठन किया है। इक्विटास एसएफबी बोर्ड ने उनके त्याग पत्र को स्वीकार कर लिया है और "वसुदेवन द्वारा वर्षों से किए गए योगदान की गहरी प्रशंसा" व्यक्त की है। बैंक ने आगे कहा: "संक्रमण के बाद, बोर्ड चाहता है कि वह (वासुदेवन) बैंक के साथ जुड़ा हो। कोई अन्य क्षमता, जैसा कि लागू क़ानून और विनियमों के तहत अनुमत है"। इसके बाद, आरबीआई ने वासुदेवन को 23 जुलाई'22 से इक्विटास एसएफबी के एमडी और सीईओ के रूप में 1 साल के लिए विस्तार को मंजूरी दी।

वासुदेवन इक्विटास के संस्थापक हैं और 2007 से एक माइक्रोफाइनेंस संस्थान (एमएफआई) के रूप में अपनी यात्रा से जुड़े हुए हैं। उनके नेतृत्व में, एमएफआई इकाई को 2016 में एक छोटे वित्त बैंक में परिवर्तित किया गया था।

वासुदेवन ने अपने त्याग पत्र में कहा:

"हमने 2007 में इक्विटास की शुरुआत अपने सभी हितधारकों के लिए सबसे निष्पक्ष और पारदर्शी संगठन बनाने के जुनून के साथ की थी ---- मुझे यह कहते हुए गर्व हो रहा है कि हमने एक ऐसा संगठन बनाया है जहां निष्पक्षता एक ऐसा मूल्य है जो बैंक के अंतिम कर्मचारी के अधिकार में आ गया है। . हमारे शासन मानक एक बेंचमार्क हैं और मुझे यह कहते हुए विश्वास है कि हमारा प्रत्येक हितधारक हमें शासन पर बहुत अधिक दर देता है। प्रदर्शन पर, पिछले 5 वर्षों में दो घटनाओं के कारण हमारे बैंक के असमान वित्तीय परिणामों का हिस्सा रहा है। विमुद्रीकरण (कुछ राज्यों में माइक्रोफाइनेंस को प्रभावित करना) और कोविद- लेकिन भविष्य बैंक के लिए उज्ज्वल दिखता है।"

हमारी असुरक्षित ऋण पुस्तिका को कम करने के एक केंद्रित दृष्टिकोण के साथ (यह अब लगभग 53% से लगभग 18% है जब हम 2016 में बैंक बन गए थे), अनौपचारिक क्षेत्र से उधारकर्ताओं को उधार देने के आसपास एक मजबूत दायित्व के निर्माण में सिर शुरू होता है फ्रैंचाइज़ी, फंड की लागत को कम करना, सोर्सिंग ग्राहकों के लिए डिजिटल को अपनाना और अनुपालन और जोखिम प्रबंधन की एक मजबूत भावना न केवल नियंत्रण कार्यों में, बल्कि व्यावसायिक कार्यों में भी, मुझे विश्वास है कि बैंक अपने सर्वोत्तम के लिए तैयार है। आने वाले वर्षों में"।

कुछ सूत्रों के अनुसार, मुरली वैद्यनाथन, वरिष्ठ अध्यक्ष और कंट्री हेड (ब्रांच बैंकिंग, लायबिलिटीज, प्रोडक्ट्स एंड वेल्थ) भी नामित कार्यकारी निदेशक बैंक के अगले एमडी और सीईओ होने की कतार में हैं। लेकिन एक अन्य सूत्र ने यह भी बताया कि रोहित फड़के, वरिष्ठ अध्यक्ष और प्रमुख (संपत्ति) और नामित कार्यकारी निदेशक भी मैदान में हैं।

बैंक के सूत्र संकेत दे रहे हैं कि वैद्यनाथन और फड़के दोनों ही बैंक के ऊपर से नीचे तक लोकप्रिय और परिचित हैं, बोर्ड इनमें से किसी को लाने के बजाय अगले एमडी और सीईओ या उनमें से एक को एमडी और दूसरे को सीईओ के रूप में नियुक्त कर सकता है। संगठन के बाहर से (बाहरी उम्मीदवार)-जैसा कि हमने हाल ही में HDFC (NS:HDFC) बैंक के साथ देखा है। संयोग से, वैद्यनाथन और फड़के दोनों निवर्तमान एमडी और सीईओ वासुदेवन के पसंदीदा हैं और उन्होंने बैंक के पूरे व्यवसाय को चलाने में उनके दोहरे नेतृत्व को स्वीकार किया। वैद्यनाथनंद फड़के के नेतृत्व वाली अविश्वसनीय नेतृत्व टीम की बदौलत इक्विटास एसएफबी की समेकित/ऋण वृद्धि अब लगभग 30% (वर्ष/वर्ष) होने की उम्मीद है।

इस बीच, 22 मार्च को, इक्विटास एसएफबी ने मूल इक्विटास होल्डिंग्स (एनएस:ईक्यूएचएल) के साथ एक रिवर्स मर्जर योजना की घोषणा की, जिसके शेयरधारकों को प्रत्येक 100 शेयरों के लिए एसएफबी के लिए 231 शेयर मिलेंगे (226 शेयरों के पहले के प्रस्तावों के खिलाफ) . रिवर्स विलय/समामेलन प्रक्रिया के बाद, होल्डिंग कंपनी (इक्विटास) का अस्तित्व समाप्त हो जाएगा और इक्विटास एसएफबी के पास 100% सार्वजनिक शेयरधारिता होगी। यह और अन्य सामान्य ईएसओपी/धन उगाहने की प्रक्रियाओं के परिणामस्वरूप इक्विटास एसएफबी के लिए लगभग 0.100 अरब रुपये (सभी नियामक अनुमोदन के बाद) की इक्विटी कमजोर पड़ सकती है और इस प्रकार ईपीएस को अभिवृद्धि के बजाय कुछ हद तक पतला माना जा सकता है। इस प्रकार इक्विटास एसएफबी शेयर पर शुरुआती सकारात्मक धारणा के बाद भी फिसल जाता है।

वासुदेवन ने कहा कि अंतिम लक्ष्य वित्त वर्ष 23 (अपेक्षित) तक रिवर्स मर्जर पूरा होने के बाद एक सार्वभौमिक बैंकिंग लाइसेंस प्राप्त करना है। अगर इक्विटास एसएफबी को एक सार्वभौमिक बैंकिंग लाइसेंस मिलेगा, तो फंड की लागत काफी कम हो जाएगी और यह अधिक प्रतिस्पर्धात्मक रूप से ऋण की पेशकश कर सकती है। यह स्क्रिप्ट के लिए एक बड़ा प्रोत्साहन होगा।

इक्विटास एसएफबी जैसे बैंक आमतौर पर कम आय वाले समूह या उन संस्थाओं को उधार देते हैं जिनका क्रेडिट स्कोर खराब होता है और वे मुख्यधारा के बैंकों (सब-प्राइम अनौपचारिक/औपचारिक उधारकर्ता) से क्रेडिट प्राप्त करने में असमर्थ होते हैं। हालांकि सब-प्राइम लेंडिंग हमेशा जोखिम भरा होता है, इक्विटास/एमएफआई बिजनेस मॉडल तुलनात्मक रूप से उच्च ब्याज दर के साथ बहुत अच्छी रिकवरी सुनिश्चित करता है क्योंकि सामान्य सब-प्राइम उधारकर्ता अपेक्षाकृत कम ब्याज दरों पर मुख्यधारा के उधारदाताओं तक नहीं पहुंच पाते हैं। इक्विटास एसएफबी के मामले में, एमएफआई संग्रह दक्षता लगभग 99% है; यानी मजबूत संग्रह तंत्र।

इक्विटास एसएफबी लिमिटेड भारत में लघु वित्त बैंक (एसएफबी) के क्षेत्र में अग्रणी खिलाड़ियों में से एक है, जो बड़े पैमाने पर बाजार की पूर्ति करता है और मुख्य रूप से 'वित्तीय रूप से असेवित/अंडरसर्व्ड सेगमेंट' पर ध्यान केंद्रित कर रहा है और देश में 'वित्तीय समावेशन' को बढ़ावा देने के लिए प्रतिबद्ध है। . इक्विटास एसएफबी उत्पादों का एक विविध पोर्टफोलियो प्रदान करता है जिसमें एमएसएमई ऋण, माइक्रोफाइनेंस, वाहन वित्त, कॉर्पोरेट ऋण, आवास वित्त / गृह ऋण, और अन्य तीसरे पक्ष के उत्पाद जैसे एमएफ, बीमा और फास्टैग एक बहुत अच्छे वितरण नेटवर्क के साथ शामिल हैं। इक्विटास एसएफबी के पास मजबूत खुदरा जमा (सीएएसए + एसटीडीआर) और एनआरई उपस्थिति भी है। अन्य विश्वसनीय एसएफबी के साथ, इक्विटास बैंक को भी आने वाले दिनों में कोविड के आर्थिक सुधार के बाद अपने कारोबार में वृद्धि की उम्मीद है।

अन्य एमएफआई की तरह, पूर्ववर्ती इक्विटास भी 2016 के अंत में विमुद्रीकरण की चपेट में आ गया था, लेकिन इसने एक डिजिटल जोर और बाद में एनबीएफसी से एक पूर्ण बैंक में रूपांतरण के साथ समस्या पर काबू पा लिया; यह पूर्व एमएफआई ऋणदाता के लिए एक महत्वपूर्ण विकास था।

एमएफआई व्यवसाय का इक्विटास एसएफबी नेटवर्क, जिसके पास ग्रामीण और शहरी भारत दोनों में सब-प्राइम लेंडिंग का मेन स्ट्रीट (वास्तविक) अनुभव है, बैंक के लिए नया व्यवसाय (ऋण वृद्धि) प्राप्त करने में बहुत मदद कर रहा है। इक्विटास एसएफबी ग्राहकों की आय प्रोफ़ाइल, उपलब्ध सुरक्षा के प्रकार, व्यवसाय की प्रकृति और अंतिम मुक्त नकदी प्रवाह के अनुसार ऋण और अन्य वित्तीय उत्पाद प्रदान करता है।

और इक्विटास एसएफबी भारत के सब-प्राइम मार्केट (असेवित/अंडरसर्व्ड सेगमेंट) पर ध्यान देने के साथ एक मजबूत जोखिम प्रबंधन प्रणाली के माध्यम से एक केंद्रीकृत मजबूत क्रेडिट मूल्यांकन प्रक्रिया संचालित करता है। इक्विटास एसएफबी के पास खुदरा देयता (घरेलू/एसएमई ऋण) पर ध्यान देने के साथ एक अच्छी तरह से विविध परिसंपत्ति पोर्टफोलियो है। सब-प्राइम सेगमेंट के लिए, जिनका औपचारिक लेखा/वित्तीय/पिछले क्रेडिट रिकॉर्ड कम है, इक्विटास एसएफबी क्रेडिट अधिकारी आम तौर पर किसी भी ऋण का विस्तार करने से पहले अंतर्निहित वास्तविक नकदी प्रवाह का आकलन करने के लिए व्यापार/राजस्व मॉडल को समझने के लिए संभावित उधारकर्ता की दुकान/कार्यस्थल पर कई बार जाते हैं।

निष्कर्ष:

इक्विटास एसएफबी को जल्द ही दक्षिण भारत में एक एमएफआई पृष्ठभूमि (अनुभव/नेटवर्क) के साथ एक प्रमुख पूर्ण बैंक/ऋणदाता होने का अनुमान है, जैसे पूर्वी भारत में बंधन बैंक (एनएस:BANH)। इक्विटास एसएफबी ग्रामीण और शहरी दोनों तरह के ग्राहकों के लिए अपनी डिजिटल बैंकिंग का तेजी से विस्तार कर रहा है आकर्षक जमा/बचत दर और विश्वसनीय प्रबंधन के कारण, इक्विटास एसएफबी को अब तक कासा के साथ कोई बड़ी समस्या नहीं है।

कुछ भारतीय निजी बैंक जैसे यस बैंक और एलवीबी (लक्ष्मी विलास बैंक) अपेक्षाकृत बड़े पैमाने पर कॉर्पोरेट ऋण पर अत्यधिक तनाव के कारण बुरी तरह विफल रहे। बहुत बार ये ऋण दबावग्रस्त कॉर्पोरेट उधारकर्ताओं को पर्याप्त और ठोस संपार्श्विक सुरक्षा के बिना जारी किए गए थे (अपने पुराने एनपीए को कवर करने के लिए); इसने एक महान पोंजी योजना का अनुकरण किया। भारत के कुछ सबसे बड़े सार्वजनिक क्षेत्र के बैंक भी इस तरह के कपटपूर्ण कॉर्पोरेट ऋण में शामिल हैं। लेकिन इक्विटास एसएफबी जैसे छोटे वित्त बैंकों ने इस तरह के गैर-जिम्मेदार कॉर्पोरेट उधार में लिप्त नहीं है और केवल छोटे-टिकट और विवेकपूर्ण खुदरा/व्यावसायिक उधार पर ध्यान केंद्रित किया है जो कम जोखिम भरा साबित हुआ है। इस प्रकार, इक्विटास एसएफबी में ग्राहक का विश्वास महत्वपूर्ण और बेजोड़ है।

सारांश:

इक्विटास एसएफबी दक्षिण भारत में 'बंधन' (एमएफआई/बिजनेस मॉडल) फ्लेवर के साथ भारत के स्मॉल फाइनेंस बैंक स्पेस में 'एचडीएफसी' बैंक (नेता) हो सकता है।

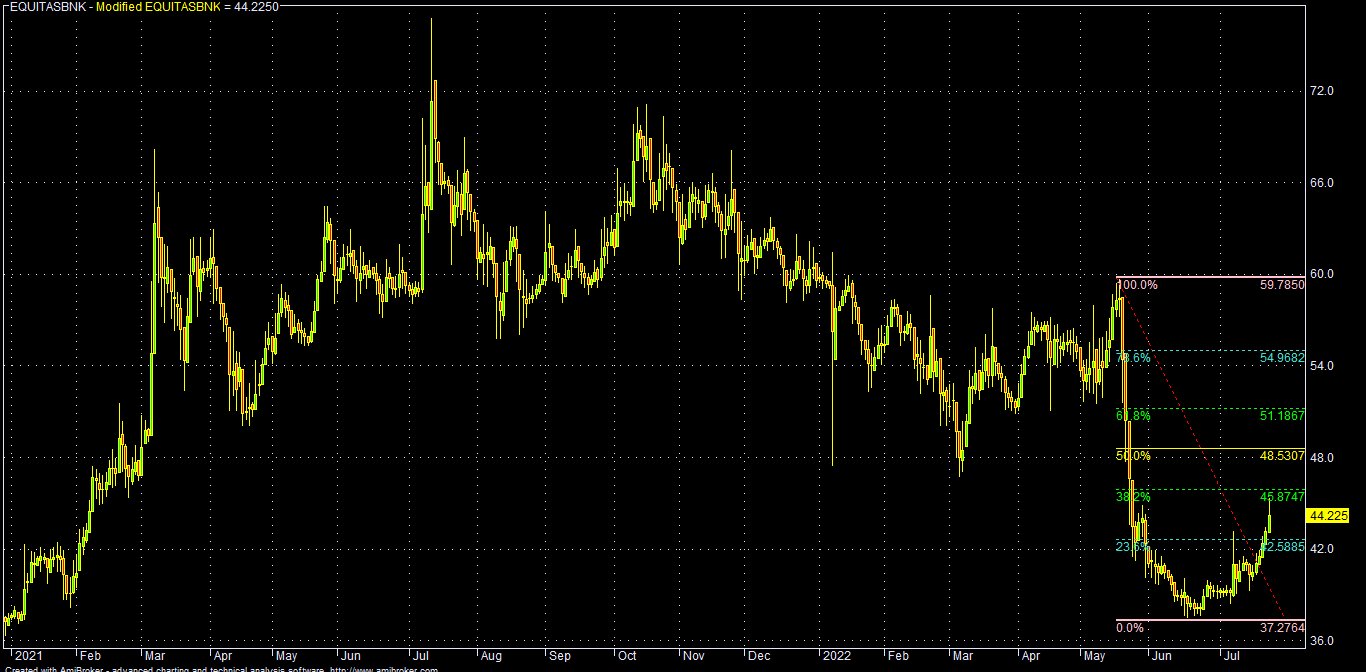

आगे देखते हुए, तकनीकी रूप से, इक्विटास एसएफबी, 37 और 32-30 के लिए जो भी कहानी हो, अब शेयर के लिए एक मजबूत समर्थन क्षेत्र है, और 46/50-60 ज़ोन से ऊपर बने रहने पर, यह मध्यम अवधि में 75 को लक्षित कर सकता है।

इक्विटास एसएफबी का पी एंड एल और बी/एस विश्लेषण/स्नैपशॉट: