ईरान युद्ध बढ़ने से डॉलर में हफ़्ते में भारी बढ़त की उम्मीद; पेरोल बाद में आएंगे

- फेडरल रिजर्व कल एक और .75 अंक ब्याज दर वृद्धि देने के लिए तैयार है और साल के अंत से पहले कुछ और

- ऐसे परिदृश्य में सबसे बड़ा लाभार्थी अमेरिकी डॉलर है

- प्रवृत्ति का लाभ उठाने के लिए यहां 3 रणनीतियां दी गई हैं

कल फेडरल रिजर्व अपने बहुप्रतीक्षित जुलाई ब्याज दर निर्णय को जारी करेगा। जेरोम पॉवेल की संबंधित प्रेस कॉन्फ्रेंस शीघ्र ही होगी, जिससे निवेशकों को अमेरिकी अर्थव्यवस्था के लिए फेड की योजनाओं पर अधिक सुराग मिलेगा।

अगर सब कुछ उम्मीद के मुताबिक रहा, तो फेड पिछली बैठक की 0.75 अंकों की बढ़ोतरी को दोहराएगा, जिससे दर 2.25-2.50% हो जाएगी।

यह शायद आखिरी बार नहीं है जब हम हॉकिश फेड को देखते हैं, क्योंकि दरों में बढ़ोतरी निम्नलिखित बैठकों के माध्यम से आगे बढ़नी चाहिए। अगले एफओएमसी में, सितंबर में, हम एक और 0.50 या 0.75 अंक की वृद्धि देख सकते हैं, और चालू वित्त वर्ष के अंत तक, हम संघीय निधि दर 3.5% से अधिक देख सकते हैं।

यह अमेरिकी अर्थव्यवस्था के लिए एक जटिल परिदृश्य है, क्योंकि फेड को यह सुनिश्चित करने के लिए सावधान रहना होगा कि इलाज बीमारी से भी बदतर नहीं है।

पिछले 8 भालू बाजारों के दौरान, फेड ने ब्याज दरों को कम करके स्टॉक की कीमतों में गिरावट का जवाब दिया। फिर भी, इस बार, यह उन्हें लंबी पैदल यात्रा करके ऐसा कर रहा है - एक ऐसी पृष्ठभूमि जो 1980 के दशक के बाद से 12 वें फेड अध्यक्ष पॉल वोल्कर के अधीन नहीं देखी गई थी।

ऐसे परिदृश्य में डॉलर सबसे बड़े लाभार्थियों में से एक है। इसे ध्यान में रखते हुए, हमने इस तथ्य का लाभ उठाने के लिए 3 रणनीतियाँ तैयार कीं।

1. डॉलर इंडेक्स (DXY) में निवेश

यूएस डॉलर इंडेक्स मुद्राओं की एक टोकरी के मूल्य के संबंध में डॉलर के मूल्य का एक उपाय है, जिनमें से सबसे महत्वपूर्ण हैं, इस क्रम में, यूरो, { {3|जापानी येन}}, पाउंड स्टर्लिंग, कैनेडियन डॉलर, स्वीडिश क्रोना, और स्विस फ़्रैंक।

डॉलर इंडेक्स 1973 में 100 की कीमत के साथ बनाया गया था। इसलिए, अगर इंडेक्स 130 पर ट्रेड करता है, तो ग्रीनबैक ने मुद्राओं की टोकरी के मुकाबले 30% की सराहना की है। इसके विपरीत, यदि सूचकांक 70 पर है, तो मुद्राओं की टोकरी के मुकाबले डॉलर में -30% की गिरावट आई है।

फेड की मौद्रिक सख्ती के कारण यह वर्तमान में 20 साल के उच्च स्तर के करीब है। यदि फेड निम्नलिखित बैठकों में अपने कठोर रुख को बनाए रखता है तो इसकी तेजी की ताकत जारी रहनी चाहिए।

2. ईटीएफ में निवेश

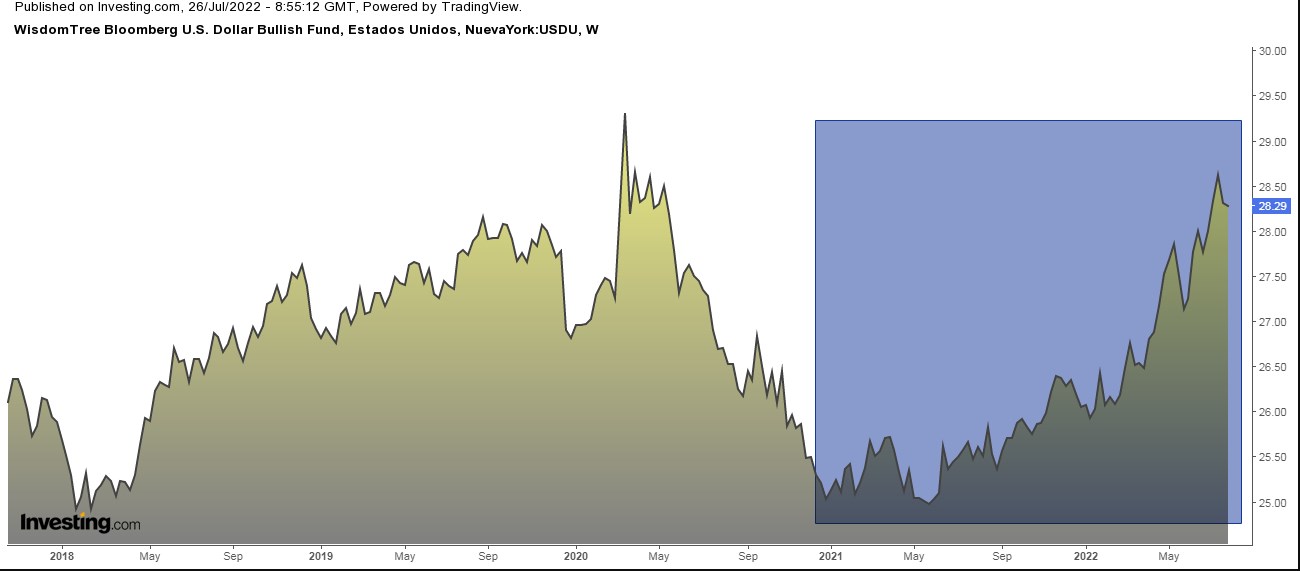

WisdomTree Bloomberg U.S. Dollar Bullish Fund (NYSE:USDU): शुल्क और व्यय से पहले, जो ब्लूमबर्ग डॉलर के कुल रिटर्न के प्रदर्शन से अधिक है, एक रिटर्न प्रदान करना चाहता है।

सूचकांक को वैश्विक मुद्राओं की एक टोकरी के सापेक्ष अमेरिकी डॉलर की सराहना से संभावित रूप से लाभान्वित करने के लिए संरचित किया गया है जिसमें विकसित और उभरती बाजार मुद्राएं शामिल हैं।

साल-दर-साल प्रदर्शन +8.56% है, और पिछले 12 महीनों में, यह +10.21% है।

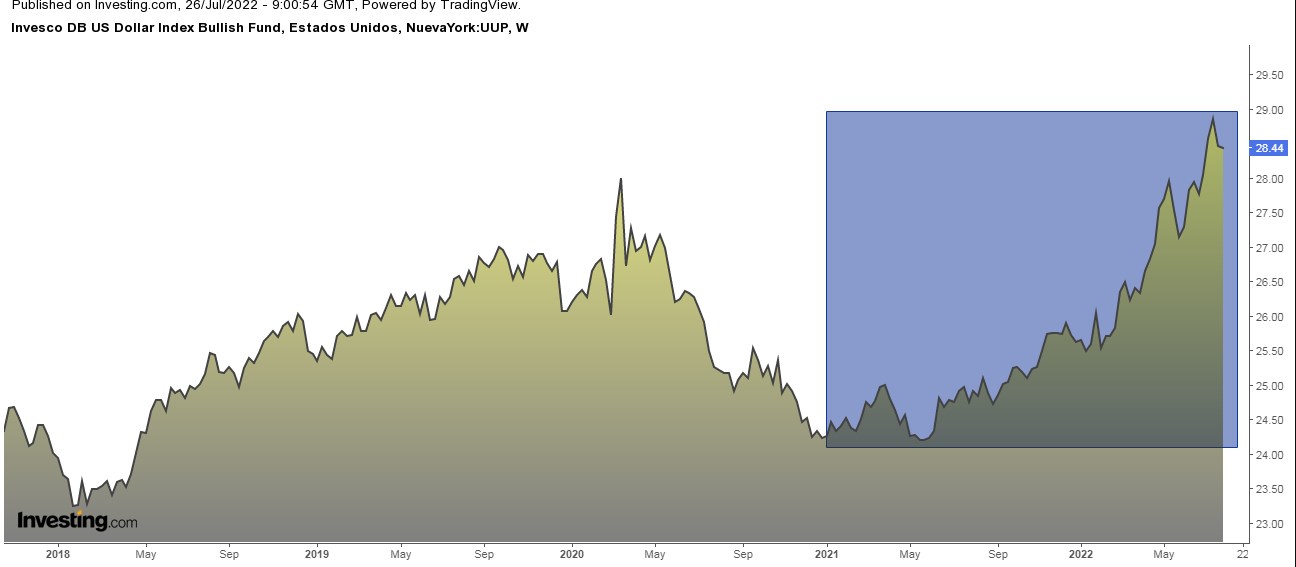

- Invesco DB US Dollar Index Bullish Fund (NYSE:UUP): फंड ड्यूश बैंक यूएस डॉलर इंडेक्स के प्रदर्शन को ट्रैक करना चाहता है।

साल-दर-साल प्रदर्शन +10.96% है और पिछले 12 महीनों में +13.85% है।

3. महत्वपूर्ण अमेरिकी एक्सपोजर वाली यूरोपीय कंपनियों में निवेश

STOXX 600 इंडेक्स में सूचीबद्ध यूरोपीय कंपनियों का संयुक्त राज्य अमेरिका में महत्वपूर्ण निवेश है। वास्तव में, उनकी बिक्री का 23% दुनिया की सबसे बड़ी अर्थव्यवस्था से आता है। यह महत्वपूर्ण है क्योंकि एक मजबूत डॉलर उनके मुनाफे के लिए अनुकूल है।

आइए वर्तमान परिवेश के लिए कुछ बेहतरीन पिक्स पर एक नज़र डालें:

- Grifols (NASDAQ:GRFS): इसकी बिक्री का लगभग 60% संयुक्त राज्य अमेरिका से आता है। ठोस मांग से प्रेरित होकर, लघु और दीर्घकालिक विकास की उम्मीद है। इसके अलावा, अधिक प्लाज्मा संग्रह होगा, शायद कम लागत पर, जिससे यह अपने लाभ मार्जिन में सुधार कर सके।

- Sanofi (EPA:SASY) (NASDAQ:SNY): यह अपने उच्च नकदी उत्पादन, न्यूनतम ऋण स्तर और महत्वपूर्ण डॉलर को देखते हुए वर्तमान परिवेश में एक सुरक्षित आश्रय स्थल के रूप में कार्य करना जारी रख सकता है। बिक्री।

- Roche (OTC:RHHVF): नए पेटेंट और अगली पीढ़ी के उत्पाद दीर्घकालिक विकास संभावनाओं का पक्ष लेते हैं। यह भी प्रासंगिक है कि सकारात्मक आय आने वाले वर्षों में मौजूदा स्तरों पर निवेशित पूंजी पर मजबूत रिटर्न बनाए रखने में मदद करे।

- ACS (OTC:ACSAY): आधा दर्जन से अधिक सहायक कंपनियों के साथ, संयुक्त राज्य अमेरिका में सबसे बड़ा सार्वजनिक और निजी कार्य ठेकेदार है। इसका अमेरिका में लगभग 16,000 मिलियन यूरो का कारोबार है, जो इसके वार्षिक कारोबार के आधे से अधिक का प्रतिनिधित्व करता है।

- Ferrovial (OTC:FRRVY): कंपनी में 1,000 मिलियन डॉलर की नियंत्रण हिस्सेदारी की खरीद के साथ एक मेगा सार्वजनिक निवेश परियोजना में डूबा हुआ है जो न्यूयॉर्क में JFK हवाई अड्डे के टर्मिनल 1 का निर्माण करेगी। साथ ही इसके पक्ष में यातायात की वसूली और इसकी ठोस वित्तीय स्थिति है।

- Anheuser Busch Inbev (EBR:ABI) (NYSE:BUD): ब्रूइंग ग्रुप का बडवाइज़र और अन्य ब्रांडों के माध्यम से संयुक्त राज्य में महत्वपूर्ण प्रदर्शन है।

प्रकटीकरण: लेखक वर्तमान में इस लेख में उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।

***

अपने अगले महान विचार को खोजने के इच्छुक हैं? InvestingPro+ आपको पेशेवर डेटा, टूल और अंतर्दृष्टि के साथ दुनिया में सबसे तेजी से बढ़ते या सबसे कम मूल्य वाले शेयरों को खोजने के लिए 135K+ शेयरों के माध्यम से स्क्रीन करने का मौका देता है।