ईरान में तेल के झटके से डॉलर में उछाल से एशिया FX में गिरावट

- दो साल की महामारी से प्रेरित खरीदारी के बाद, उपभोक्ता व्यवहार में बदलाव ने खुदरा विक्रेताओं को अरबों डॉलर के बिना बिके माल के साथ छोड़ दिया है

- वॉलमार्ट की बिक्री मजबूत बैक-टू-स्कूल बिक्री, ईंधन की कम कीमतों और सस्ते दामों की तलाश करने वाले ग्राहकों द्वारा खरीदारी के कारण बेहतर हो रही है

- टारगेट, जो विवेकाधीन वस्तुओं से अधिक बिक्री उत्पन्न करता है, सबसे कठिन खुदरा विक्रेता है, जिसका मार्जिन घट रहा है

Target (NYSE:TGT) और Walmart (NYSE:WMT) की नवीनतम कमाई रिपोर्ट से संकेत मिलता है कि दो सबसे बड़े अमेरिकी खुदरा विक्रेताओं के लिए सबसे खराब स्थिति खत्म हो सकती है। इन्वेंट्री की बढ़ती कठिनाइयों के बावजूद, पिछली तिमाही के चुनौतीपूर्ण व्यापक आर्थिक माहौल के बीच बिक्री लचीली रही।

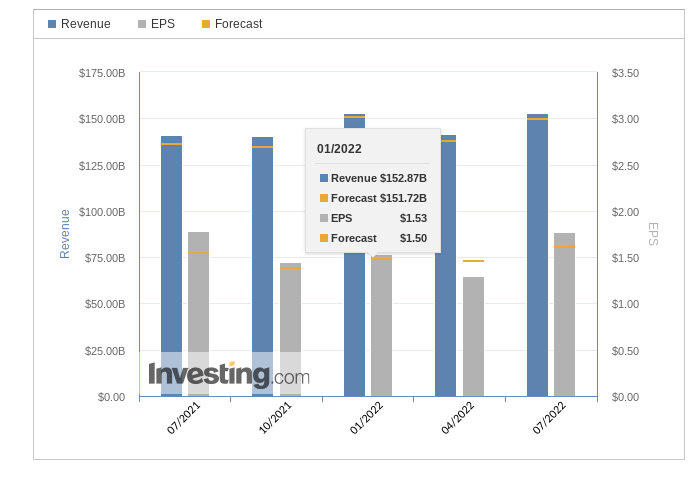

वॉलमार्ट, दुनिया का सबसे बड़ा रिटेलर, ने उम्मीद से बेहतर ईपीएस पोस्ट किया है, जो कि स्कूल में मजबूत बिक्री, ईंधन की कम कीमतों और मोलभाव करने वाले धनी ग्राहकों द्वारा अधिक खरीदारी के लिए धन्यवाद।

अर्निंग कॉल के दौरान, अर्कांसस स्थित कंपनी बेंटनविले ने भी निवेशकों से कहा कि उसका वार्षिक लाभ उतना कम नहीं होगा जितना कि तीन सप्ताह पहले जब उसने लाभ चेतावनी जारी की थी।

Source: Investing.com

मिनियापोलिस, मिनेसोटा स्थित टारगेट ने पूरे साल के राजस्व वृद्धि के लिए निम्न-मध्य-एकल अंकों की सीमा में और वर्ष की दूसरी छमाही में लगभग 6% के ऑपरेटिंग मार्जिन के लिए अपना दृष्टिकोण बनाए रखा।

इन्वेंटरी ग्लूट

दो साल की महामारी से प्रेरित खरीदारी के बाद, चार दशक की उच्च मुद्रास्फीति के कारण उपभोक्ता व्यवहार में अचानक बदलाव ने वॉलमार्ट और टारगेट अरबों डॉलर के अनसोल्ड इन्वेंट्री को छोड़ दिया है, जिससे उनके मार्जिन और शेयर की कीमतों को नुकसान पहुंचा है।

टारगेट इस उपभोक्ता पुनर्संतुलन अधिनियम का सबसे बड़ा शिकार प्रतीत होता है। 30 जुलाई को समाप्त तिमाही में कंपनी की शुद्ध कमाई 90% गिर गई, जबकि इसका ऑपरेटिंग मार्जिन घटकर 1.2% हो गया।

मिनेसोटा स्थित जायंट, जो वॉलमार्ट की तुलना में विवेकाधीन वस्तुओं से अधिक बिक्री उत्पन्न करता है, को अधिक नुकसान से बचने के लिए इस इन्वेंट्री दलदल से बाहर निकलने के लिए रसोई के उपकरण, आँगन के फर्नीचर और बाइक जैसे क्षेत्रों में अपनी अतिरिक्त सूची को आक्रामक रूप से छूट देने के लिए मजबूर किया गया था।

आशा की एक किरण

जैसा कि मंदी के जोखिम अधिक हैं, जोखिम से बचने वाले निवेशकों को इन खुदरा दिग्गजों में अपना पैसा लगाने से बचना चाहिए।

लेकिन अगर आपके पास उच्च जोखिम सहनशीलता है, तो मुझे टारगेट के बीटेन-डाउन स्टॉक में सौदा दिखाई देता है, जिसने पिछले एक साल में अपने मूल्य का लगभग एक तिहाई खो दिया है। वॉलमार्ट ने ज्यादातर अपने पहले के नुकसान की वसूली की है, और इसी अवधि के दौरान इसके शेयरों में केवल 8% की गिरावट आई है।

इसके अलावा, जब टारगेट की बात आती है तो आशावाद के कई आधार होते हैं। सबसे पहले, खुदरा विक्रेता अपने साथियों की तुलना में अपने इन्वेंट्री मुद्दे के साथ अधिक आक्रामक तरीके से निपट रहा है। टारगेट के सीएफओ के अनुसार:

"अगर हम अपनी अतिरिक्त इन्वेंट्री हेड-ऑन से नहीं निपटते, तो हम लाभ लाइन पर कुछ अल्पकालिक दर्द से बच सकते थे, लेकिन इससे हमारी लंबी अवधि की क्षमता में बाधा आती।"

यह आक्रामक कार्रवाई टारगेट को रिकवरी की राह पर ले जाती है क्योंकि रिटेलर मार्जिन रिकवरी का अनुभव करने वाले पहले लोगों में से एक हो सकता है, यह देखते हुए कि उसने इतनी निर्णायक कार्रवाई की।

अपने मूल्य टारगेट को लगभग 25% बढ़ाकर $ 195 करते हुए, वेल्स फ़ार्गो ने हाल के एक नोट में कहा कि निवेशक स्टॉक के बारे में बहुत निराशावादी हैं। इसका नोट जोड़ता है:

“टीजीटी ने खुदरा क्षेत्र में सबसे पहले और सबसे बड़े मार्जिन को प्रभावित किया, जो यहां से अपेक्षाकृत कम जोखिम और तेजी से वसूली का सुझाव देता है।"

रिकवरी अर्निंग्स को लेकर निवेशक काफी निराशावादी नजर आ रहे हैं। जब 2023 में धूल जम जाती है तो हम $12.70 का ईपीएस देखते हैं।

मैक्रो मोर्चे पर, सकारात्मक घटनाक्रम भी हैं। यू.एस. मुद्रास्फीति धीमी होने के साथ, विवेकाधीन खर्च पर कुछ दबाव कम होना चाहिए, टारगेट को वॉलमार्ट से अधिक लाभ होगा क्योंकि यह अपनी बिक्री का लगभग 80% गैर-खाद्य वस्तुओं से उत्पन्न करता है। टारगेट ने निवेशकों को बताया कि इसका बैक-टू-स्कूल सीजन, जो अक्सर गिरावट और सर्दियों के कारोबार का संकेतक होता है, उत्साहजनक रहा है।

टारगेट के शेयरों को खरीदने का एक और बड़ा कारण अब कंपनी की प्रभावशाली लाभांश अपील है। रिटेलर ने पिछले 50 वर्षों से हर साल अपने लाभांश में लगातार वृद्धि की है, जिसमें 2000 के दशक की शुरुआत में डॉट-कॉम का पतन, 2008-2009 की वित्तीय दुर्घटना और कोविड -19 महामारी जैसे संकट शामिल हैं।

प्रत्येक तिमाही में निवेशकों को नकद वितरित करते हुए, डिस्काउंट स्टोर ने लगभग 30% का रूढ़िवादी भुगतान अनुपात बनाए रखा है, जो अधिक नकद-वितरण रनवे दिखा रहा है।

पिछले साल जून में, टारगेट ने अपने भुगतान में 32% की बढ़ोतरी की घोषणा की, इसके लाभांश को 0.9 डॉलर प्रति शेयर तिमाही में 2.3% की वार्षिक उपज के साथ बढ़ाया।

निष्कर्ष

टारगेट अपनी अल्पकालिक चुनौतियों को दूर करने और अपने सामान्य मार्जिन विस्तार को फिर से शुरू करने के लिए ट्रैक पर बना हुआ है। मौजूदा कमजोरी लंबी अवधि के निवेशकों को आकर्षक प्रवेश बिंदु प्रदान करती है।

प्रकटीकरण: इस लेख में उल्लिखित शेयरों में लेखक की कोई स्थिति नहीं है।