ईरान में तेल के झटके से डॉलर में उछाल से एशिया FX में गिरावट

- NVIDIA स्टॉक ने हाल ही में AI स्पेस में प्रवेश करने के बाद निवेशकों के बीच लोकप्रियता हासिल की है।

- कंपनी पिछले कुछ वर्षों में अपने मार्जिन को प्रभावित किए बिना बढ़ने में सफल रही है।

- जबकि आने वाली आय रिपोर्ट एआई प्रचार के कारण बढ़ावा दे सकती है, निवेशकों को सतर्क रहना चाहिए क्योंकि मौजूदा मूल्यांकन अधिक हैं।

हाल ही में, NVIDIA Corporation (NASDAQ:NVDA) आर्टिफिशियल इंटेलिजेंस स्पेस में अपने प्रवेश के लिए अत्यधिक मांग वाला स्टॉक रहा है।

जैसा कि हम मई के अंत में आय जारी होने की प्रतीक्षा कर रहे हैं, आइए InvestingPro टूल का उपयोग करके इसके मूल सिद्धांतों पर करीब से नज़र डालें।

कंपनी क्या करती है?

NVIDIA पर्सनल कंप्यूटर (पीसी) ग्राफिक्स, ग्राफिक्स प्रोसेसिंग यूनिट (जीपीयू) और आर्टिफिशियल इंटेलिजेंस (एआई) पर केंद्रित है। यह दो खंडों के माध्यम से संचालित होता है: जीपीयू और टेग्रा प्रोसेसर।

GPU सेगमेंट के तहत, NVIDIA के उत्पाद ब्रांड बाजार की विशिष्ट मांगों को पूरा करने के लिए तैयार किए गए हैं। GeForce ब्रांड गेमर्स को पूरा करता है, जबकि Quadro ब्रांड को डिजाइन के क्षेत्र में पेशेवरों के लिए डिज़ाइन किया गया है।

Tesla और DGX ब्रांड AI कंप्यूटर वैज्ञानिकों और बड़े डेटा शोधकर्ताओं के लिए हैं। इस बीच, GRID ब्रांड क्लाउड-आधारित विज़ुअल डेटा प्रोसेसिंग उपयोगकर्ताओं को सेवा प्रदान करता है।

टेग्रा ब्रांड एक ही चिप पर पूरे कंप्यूटर को एकीकृत करता है। इसमें मोबाइल गेमिंग और मनोरंजन उपकरणों के साथ-साथ स्वायत्त रोबोट, ड्रोन और कारों के लिए सुपरकंप्यूटर को पावर देने के लिए ग्राफिक्स प्रोसेसिंग यूनिट (जीपीयू) और मल्टी-कोर सेंट्रल प्रोसेसिंग यूनिट (सीपीयू) शामिल हैं।

NVIDIA के उत्पादों को चार प्राथमिक बाजारों के लिए डिज़ाइन किया गया है: गेमिंग, प्रोफेशनल विज़ुअलाइज़ेशन, डेटा सेंटर और ऑटोमोटिव।

कंपनी NVIDIA DGX AI सुपरकंप्यूटर, NVIDIA DRIVE AI ऑटोमोटिव कंप्यूटिंग प्लेटफॉर्म और GeForce Now क्लाउड गेमिंग सर्विस सहित कई तरह के समाधान पेश करती है।

NVIDIA के मूल सिद्धांत एक नज़र में

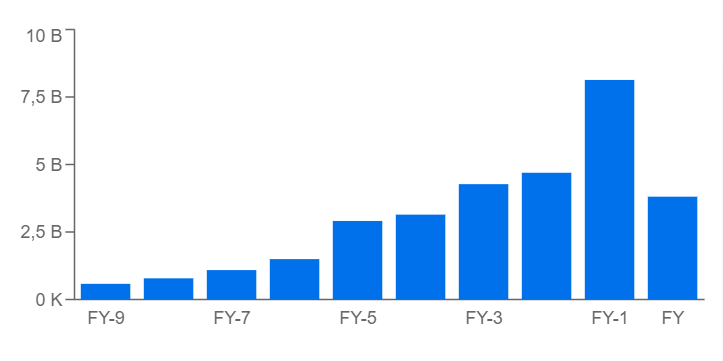

आइए, InvestingPro टूल का उपयोग करके वित्तीय विवरण के इतिहास के माध्यम से शुरुआत करें। इससे हमें कई उपयोगी जानकारियां मिलती हैं।

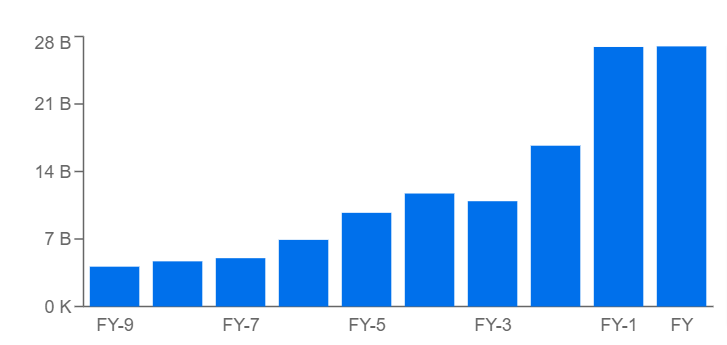

समय के साथ राजस्व और मुनाफे में लगातार वृद्धि सकारात्मक है। पिछला साल एक अपवाद था, क्योंकि यह पूरे टेक उद्योग के लिए चुनौतीपूर्ण था। यह देखना दिलचस्प होगा कि कंपनी इस साल कैसा प्रदर्शन करती है, खासकर अगर इसका एआई सेगमेंट रेवेन्यू बढ़ाने में कामयाब रहा है।

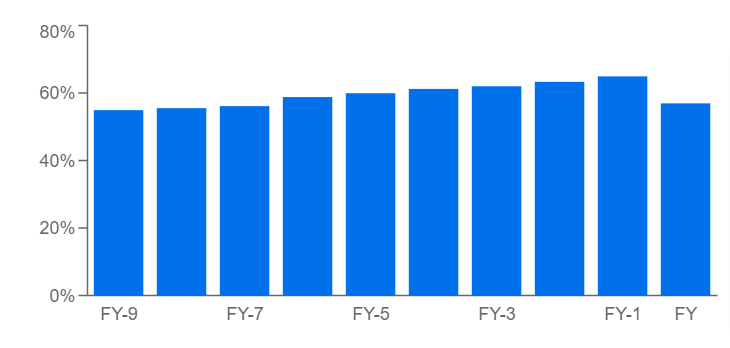

मार्जिन औसतन लगभग 60% है, पिछले एक के अपवाद के साथ भी वर्षों से स्थिर है, यह एक संकेत है कि कंपनी मार्जिन पर किसी भी प्रभाव के बिना अपने राजस्व में वृद्धि करने का प्रबंध कर रही है।

Source: InvestingPro

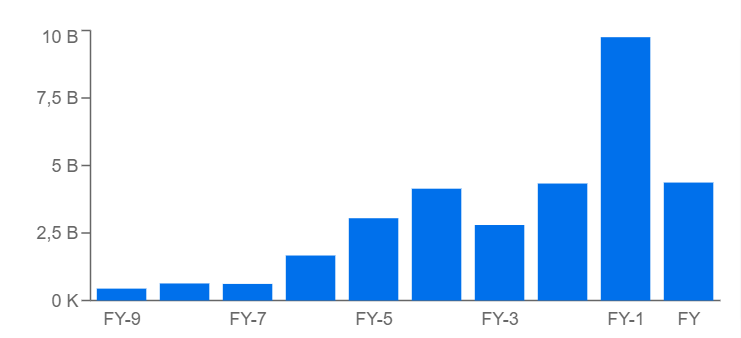

Source: InvestingPro

Source: InvestingPro

पिछले 10 वर्षों में प्रति शेयर डाइल्यूटेड आय (ईपीएसडी) की वार्षिक वृद्धि दर प्रभावशाली 29% रही है। हालांकि, यह ध्यान देने योग्य है कि कंपनी ने पिछले वर्ष में काफी गिरावट का अनुभव किया। इससे यह सवाल उठता है कि क्या ये विकास दर लंबी अवधि में अभी भी टिकाऊ हैं।

पिछले 5 सालों पर नजर डालें तो सबसे ज्यादा ग्रोथ शुरुआती सालों में हुई है।

Source: InvestingPro

बैलेंस शीट और कैश फ्लो

नकद और अल्पकालिक निवेश के बीच, NVIDIA के पास मौजूदा संपत्तियों में लगभग $23 बिलियन के लिए $13 बिलियन से अधिक है। यह वर्तमान देनदारियों (लगभग $6.5 बिलियन) की तुलना में एक उत्कृष्ट अल्पकालिक संतुलन दर्शाता है।

ऋण-से-इक्विटी अनुपात नियंत्रण में है (0.86)। यह इक्विटी पक्ष पर एक अच्छा संतुलन देता है।

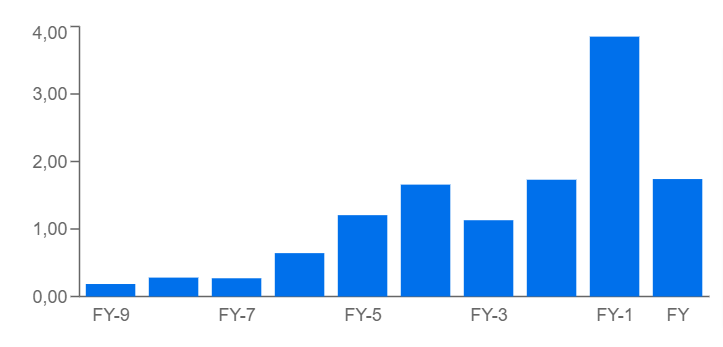

ऑपरेटिंग कैश फ्लो और फ्री कैश फ्लो ट्रेंड में पिछले साल तक लगातार वृद्धि के साथ उतार-चढ़ाव रहा है। 2022 में इनमें तेजी से गिरावट आई।

Source: InvestingPro

$3.8 बिलियन (नवीनतम उपलब्ध) के FCF के साथ, FCF से रिटर्न लगभग 0.5 प्रतिशत है, जो बहुत कम है। औसतन, लाभप्रदता का एक अच्छा स्तर 8-10% के बीच होता है, इसलिए कंपनी को इस मीट्रिक में सुधार करने की आवश्यकता है।

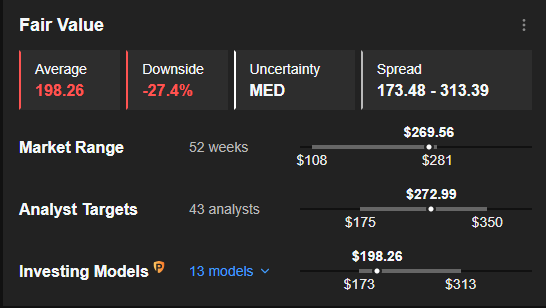

उचित मूल्य अनुमान

वर्तमान में, शेयर $269 के पास कारोबार कर रहा है, जो $198 के उचित मूल्य की तुलना में काफी महंगा मूल्य दर्शाता है। उचित मूल्य का अनुमान InvestingPro पर उपलब्ध 13 विभिन्न गणितीय मॉडलों के औसत पर आधारित है।

इसके अलावा, यहां तक कि विश्लेषकों के अनुमानों को ध्यान में रखते हुए, जो कंपनी की एआई पहलों से बढ़ावा देने का कारक हो सकता है, औसत लक्ष्य मूल्य $272 है। यह मौजूदा स्टॉक मूल्य से थोड़ा ही अधिक है और रैली के लिए बहुत कम जगह छोड़ता है।

Source: InvestingPro

जनवरी से स्टॉक की कीमत में 90% से अधिक की वृद्धि हुई है, जो बाजारों में पलटाव और एआई कथा से प्रेरित है। हालांकि, मौजूदा मूल्यांकन लंबी अवधि के क्षितिज वाले निवेशकों के लिए उच्च स्तर का जोखिम पैदा करते हैं।

जबकि आगामी तिमाही रिपोर्ट में वृद्धि हो सकती है, सावधानी बरतने की सलाह दी जाती है। निवेशकों को कोई भी निर्णय लेने से पहले अपने निवेश लक्ष्यों और जोखिम सहनशीलता का सावधानीपूर्वक मूल्यांकन करना चाहिए।

विश्लेषण InvestingPro का उपयोग करके किया गया था, छवि पर क्लिक करके टूल तक पहुंचें।

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए अनुरोध, प्रस्ताव, सलाह, सलाह या सिफारिश नहीं है क्योंकि इसका उद्देश्य किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करना नहीं है। मैं आपको याद दिलाना चाहूंगा कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और यह अत्यधिक जोखिम भरा होता है, और इसलिए, कोई भी निवेश निर्णय और संबंधित जोखिम निवेशक के पास रहता है।