ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

इस सप्ताह, स्पॉटलाइट मुद्रास्फीति पर होगी, जिसमें प्रमुख संकेतक जैसे कि उपभोक्ता मूल्य सूचकांक (CPI), निर्माता मूल्य सूचकांक (PPI), आयात/निर्यात कीमतें, और मिशिगन विश्वविद्यालय की 5-10 साल की मुद्रास्फीति अपेक्षाएं रिलीज के लिए निर्धारित। जून CPI के अनुमान जून में 3.1% की साल-दर-साल वृद्धि दर्शाते हैं, जबकि मई में यह 4.0% थी। हालाँकि, प्राथमिक ध्यान कोर सीपीआई पर केंद्रित रहेगा, जिसमें मई में रिपोर्ट की गई 5.3% वृद्धि के मुकाबले 5% की वृद्धि होने का अनुमान है।

जून का सीपीआई आंकड़ा आने वाले महीनों में सूचकांक के लिए सबसे कम प्रिंट होने का अनुमान है। मुद्रास्फीति की अदला-बदली से जुलाई और अगस्त के दौरान हेडलाइन मुद्रास्फीति में वृद्धि का अनुमान है, जिसके बाद शेष वर्ष के लिए यह लगभग 3% पर स्थिर हो जाएगी। यह केवल यह मानते हुए सच है कि कमोडिटी की कीमतें स्थिर रहेंगी और फिर से बढ़ने से बचेंगी, क्योंकि कोई भी वृद्धि संभावित रूप से इस मुद्रास्फीति स्वैप प्रक्षेपण को उलट सकती है।

वर्तमान में, बाजार लगभग 90% संभावना पर विचार कर रहा है कि फेडरल रिजर्व जुलाई फेडरल ओपन मार्केट कमेटी (एफओएमसी) की बैठक में दरें बढ़ाएगा। हाल के श्रम बाजार के आंकड़ों को देखते हुए, जब तक सीपीआई रिपोर्ट उम्मीदों से काफी कम प्रदर्शन नहीं करती, जुलाई एफओएमसी बैठक में दर वृद्धि सबसे प्रशंसनीय परिदृश्य प्रतीत होती है।

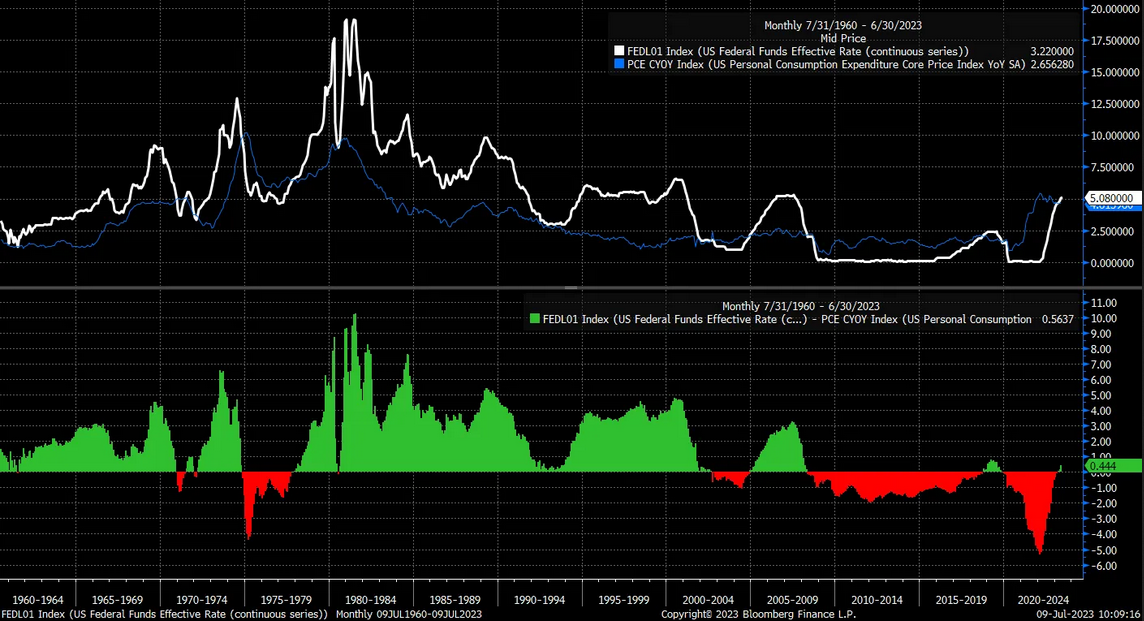

फेडरल रिजर्व का जून डॉट प्लॉट दो और दरों में बढ़ोतरी की संभावना का संकेत देता है। हालाँकि, मेरा मानना है कि ऐसी संभावना है कि हम दो से अधिक अतिरिक्त वृद्धि देख सकते हैं, टर्मिनल दर संभावित रूप से लगभग 6% तक पहुंच सकती है। 1970 के दशक के मध्य से लगभग हर दर-वृद्धि चक्र में, मुद्रास्फीति को प्रभावी ढंग से दबाने के लिए संघीय निधि दर को मुख्य व्यक्तिगत उपभोग व्यय (PCE) दर से अधिक करना पड़ा।

ज्यादातर मामलों में, फेडरल फंड दर को कोर पीसीई दर से लगभग दो प्रतिशत अंक अधिक होना पड़ा। यह मानते हुए कि कोर पीसीई दर में कुछ हद तक और गिरावट आती है, 6% फेडरल फंड दर अत्यधिक महत्वाकांक्षी नहीं लगती है।

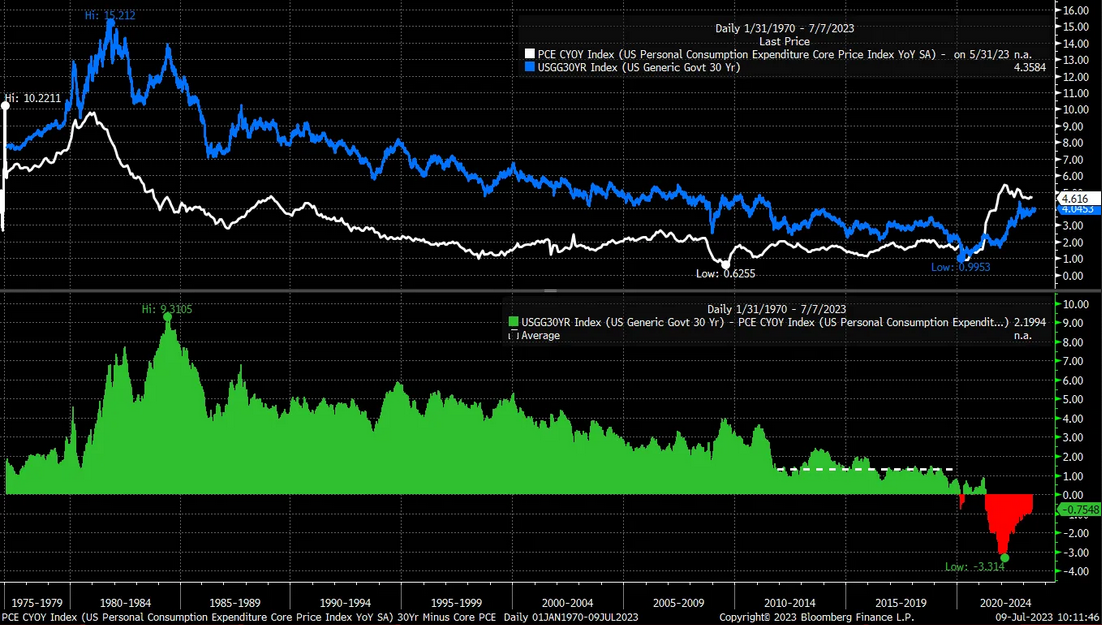

इसके अलावा, 30-वर्ष दर वर्तमान में कोर पीसीई मुद्रास्फीति दर से काफी नीचे कारोबार कर रही है। मेरे विचार में, उच्च मुद्रास्फीति दर के इस माहौल का सटीक प्रतिनिधित्व करने के लिए, 30-वर्ष को भी संभावित रूप से 5% की सीमा में बढ़ाने की आवश्यकता है।

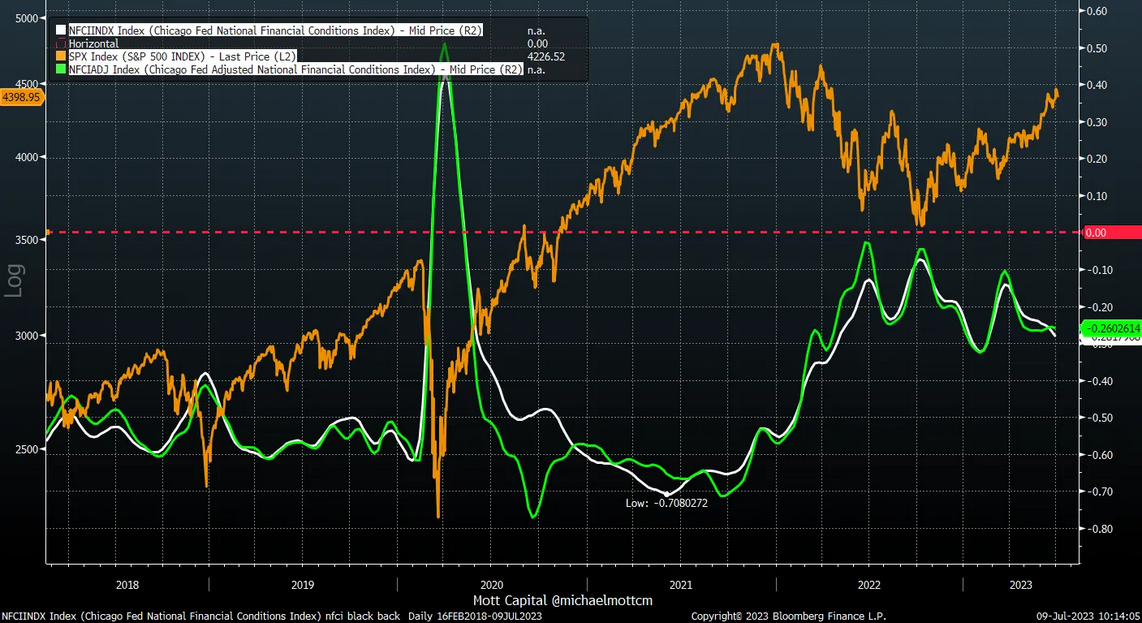

वर्तमान में, दरें पर्याप्त रूप से प्रतिबंधात्मक नहीं हैं, और वित्तीय स्थितियाँ अनुकूल हैं, जो अर्थव्यवस्था पर पर्याप्त दबाव डालने में विफल हो रही हैं। मार्च के मध्य से शिकागो फेड के राष्ट्रीय वित्तीय स्थिति सूचकांक में काफी ढील दी गई है, जिसने इक्विटी बाजार में उछाल में महत्वपूर्ण योगदान दिया है।

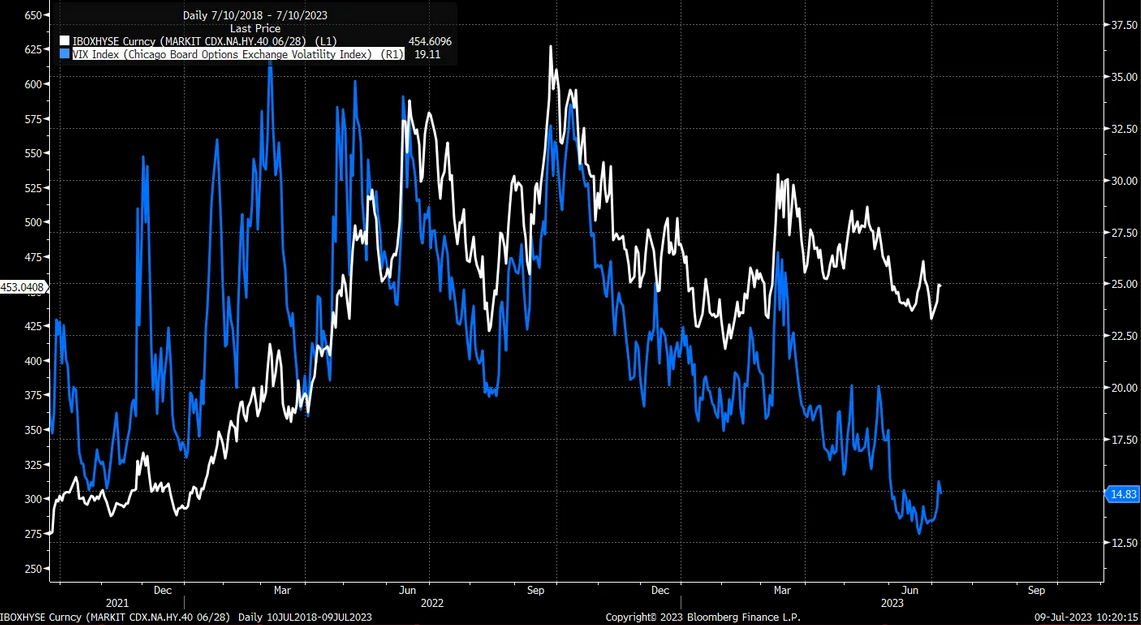

फेडरल रिजर्व को वास्तव में बांड बाजार से सहायता की आवश्यकता है। विशेष रूप से, इसे उपज वक्र के पिछले सिरे पर दरों को बढ़ाने और प्रसार को चौड़ा करने की आवश्यकता है। इन परिवर्तनों से आर्थिक विकास को रोकने और मुद्रास्फीति को कम करने में सहायता मिलेगी। हालाँकि, व्यापक प्रसार के परिणामस्वरूप उच्च निहित अस्थिरता होगी, जिससे इक्विटी कीमतों में कमी आएगी। इस सप्ताह ऐसा होने के शुरुआती संकेत मिले, उच्च उपज प्रसार बढ़ने लगा और उसके बाद अस्थिरता सूचकांक (VIX) में वृद्धि हुई।

स्वाभाविक रूप से, इन कारकों ने सप्ताह के शेयर बाजार में बिकवाली में योगदान दिया, जिसकी परिणति शुक्रवार को निचले स्तर पर हुई। एस&पी 500 ने इस सप्ताह अपने नीचे एक अंतर बनाकर दीर्घकालिक तेजी की प्रवृत्ति को तोड़ दिया। एक अल्पकालिक अपट्रेंड के नीचे एक अंतर भी बना था। आम तौर पर, ट्रेंड लाइनों के नीचे इस तरह की गैपिंग एक मंदी का संकेतक है, और ट्रेंड लाइन का असफल पुन: परीक्षण आम तौर पर ट्रेंड रिवर्सल का संकेत देता है। एसएंडपी 500 में पर्याप्त गिरावट देखने के लिए जो इसे 4,200 अंक से नीचे खींचती है, हमें सूचकांक को 4,320 से नीचे लाने की आवश्यकता होगी।

कीमतें बढ़ने के कारण S&P 500 की आय उपज पिछले कई हफ्तों से कम होती जा रही है। यह दर के विपरीत है, जो बढ़ रही है। S&P 500 की कमाई उपज और 2-वर्ष दर के बीच का प्रसार अब नकारात्मक है। इसका मतलब यह है कि 2-वर्षीय ट्रेजरी की उपज इस समय एसएंडपी 500 की तुलना में बेहतर है।

अधिक महत्वपूर्ण बात यह है कि इक्विटी बाजार कॉरपोरेट या जंक बॉन्ड के समान व्यवहार कर रहा है, जिसमें प्रसार कम हो रहा है। यदि क्रेडिट स्प्रेड फिर से बढ़ना शुरू हो जाता है, तो हम इक्विटी स्प्रेड के लिए भी यही उम्मीद कर सकते हैं, जिसका अर्थ है कम कीमतें।

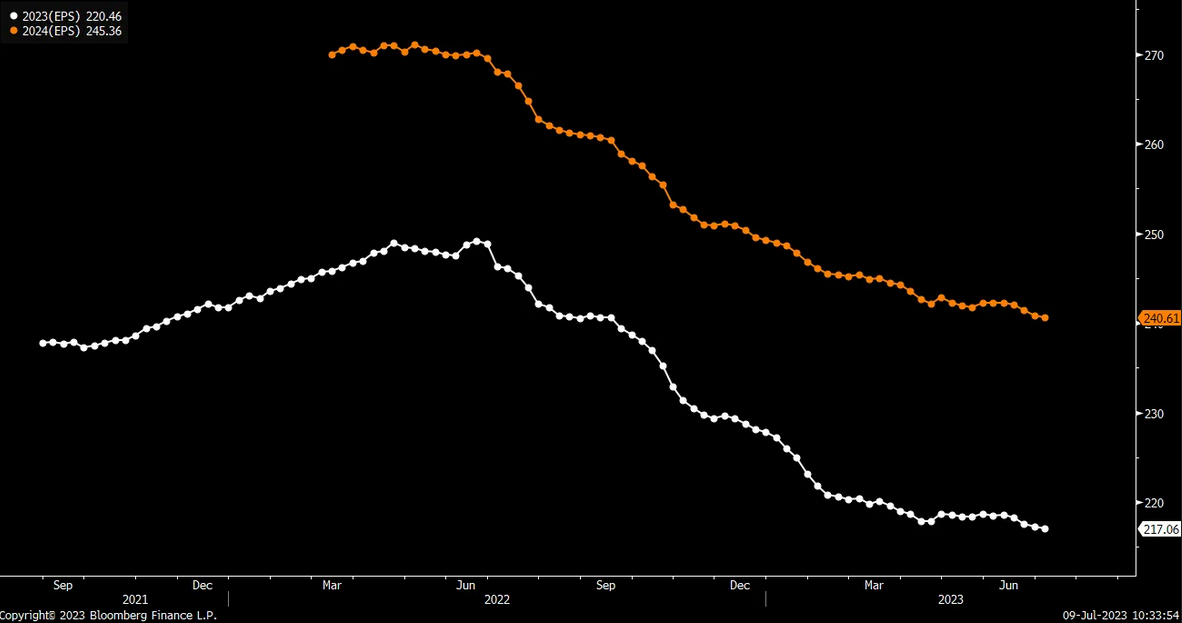

संक्षेप में, स्टॉक गिरती दरों और संभावित फेडरल रिजर्व दर-कटौती चक्र पर भरोसा कर रहे हैं। इस बिंदु पर, यह स्पष्ट प्रतीत होता है कि यह एक गलत अनुमान था। हालिया बाजार रैली को सही ठहराने के लिए कमाई के अनुमानों में सुधार नहीं हुआ है, लेकिन वे खराब भी नहीं हुए हैं, जिसका अर्थ है कि ऐसा कोई कारण नहीं है कि स्टॉक मार्च की शुरुआत से अपने स्तर पर वापस नहीं आ सके।

वैश्विक स्तर पर बाज़ार लुढ़कने लगे हैं और अचानक बहुत कमज़ोर दिखने लगे हैं। बस DAX सूचकांक को देखें, जो पिछले सप्ताह टूट रहा है और हीरे के पैटर्न से बाहर गिर रहा है।

इसके अलावा, सेमीकंडक्टर ईटीएफ कमजोर होने के संकेत भी प्रदर्शित करता है, जो संभावित सिर और कंधों के पैटर्न से संकेत मिलता है। लगभग $130 के निशान को भरने के लिए पर्याप्त अंतर है, जो आगामी हफ्तों में VanEck सेमीकंडक्टर ETF (NASDAQ:SMH) तक पहुंचने का स्तर हो सकता है।

यह सप्ताह बैंकों की कमाई पर भी प्रकाश डालेगा। दिलचस्प बात यह है कि, ऐसा प्रतीत होता है कि KBW बैंक ने एक उलटा सिर और कंधे का पैटर्न बनाया है। क्या इससे पता चलता है कि बैंकिंग "संकट" ख़त्म हो रहा है? हालाँकि, जब हेड एंड शोल्डर पैटर्न विफल हो जाता है, तो यह आम तौर पर एक निरंतरता पैटर्न के रूप में कार्य करता है, जो बैंकों के लिए एक जटिल स्थिति है। तो वास्तव में, बीकेएक्स को उस उलट पैटर्न की पुष्टि करने के लिए यहां से आगे बढ़ने की जरूरत है।

इस सप्ताह का निःशुल्क YouTube वीडियो: