ईरान संघर्ष पर 2022 के बाद से वैश्विक गैस बाजारों को सबसे बड़ा झटका

- फेड अधिकारी इस सप्ताह जैक्सन होल, व्योमिंग में अपने वार्षिक संगोष्ठी के लिए एकत्रित हुए।

- सभी की निगाहें फेड चेयरमैन पॉवेल के मुख्य भाषण पर होंगी जिसमें वह ब्याज दरों, अर्थव्यवस्था और मुद्रास्फीति पर अपने नवीनतम विचार देंगे।

- मैं उम्मीद करता हूं कि पॉवेल इस अवसर का उपयोग अपने कठोर रुख को दोहराने और नीति में नरम रुख की बढ़ती उम्मीदों के खिलाफ कदम उठाने के लिए करेंगे।

जब वैश्विक केंद्रीय बैंकर इस सप्ताह जैक्सन होल इकोनॉमिक सिम्पोजियम में मिलेंगे तो फेडरल रिजर्व वित्तीय बाजारों को एक कठोर संदेश भेज सकता है।

मुख्य आकर्षण तब होने की उम्मीद है जब फेड अध्यक्ष जेरोम पॉवेल शुक्रवार की सुबह एक बहुप्रतीक्षित भाषण देंगे जिसमें वह मौद्रिक नीति, अर्थव्यवस्था और {{ecl-733) के दृष्टिकोण पर बात करेंगे। ||उपभोक्ता कीमतें}}।

मेरे विचार में, पॉवेल कड़ा रुख अपनाएंगे और संकेत देंगे कि मुद्रास्फीति को बढ़ने से रोकने के लिए अतिरिक्त दरों में बढ़ोतरी की आवश्यकता होगी। मेरा यह भी मानना है कि फेड प्रमुख अपने मुख्य भाषण का उपयोग यह संकेत देने के लिए करेंगे कि दरें लंबे समय तक ऊंची रहेंगी और दरों में कटौती के विचार का विरोध करेंगे।

दरअसल, ऐसा प्रतीत होता है कि बांड बाजार आगे और अधिक कठोर मौद्रिक नीति की तैयारी कर रहा है, क्योंकि अमेरिकी बेंचमार्क 10-वर्षीय ट्रेजरी यील्ड पिछले सप्ताह मंगलवार को 15 साल से अधिक के उच्चतम 4.366% पर चढ़ गया।

इस बीच, शेयर बाजार में साल-दर-साल की तेजी ने गति खो दी है, अगस्त में अब तक एसएंडपी 500 4.4% नीचे आ गया है।

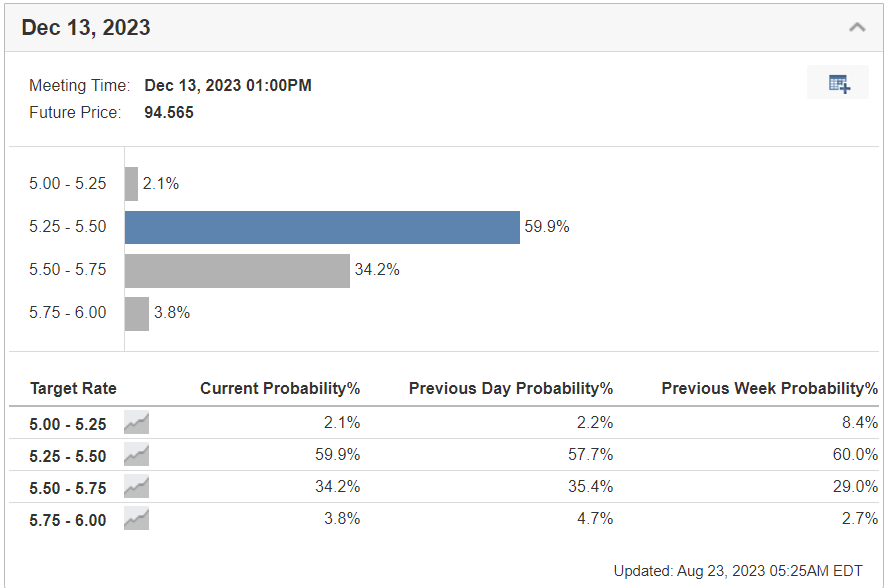

फेड की नीति दर से बंधे अनुबंधों के व्यापारियों को अब इस वर्ष के अंत तक दरों में एक और बढ़ोतरी की लगभग 40% संभावना है, जो पिछले सप्ताह में लगभग 30% थी।

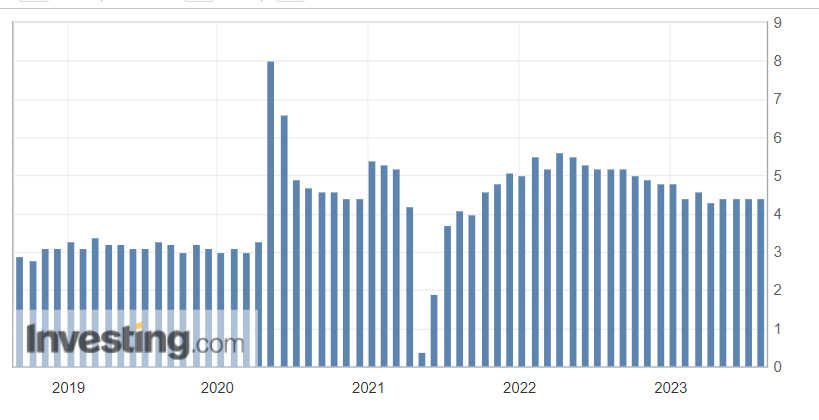

Source: Investing.com

साथ ही, अगले साल की शुरुआत में दरों में कटौती की उम्मीदें धूमिल हो गई हैं, निवेशकों को यह एहसास हो रहा है कि दरें उतनी जल्दी नीचे नहीं जाएंगी जितनी उन्होंने सोचा था।

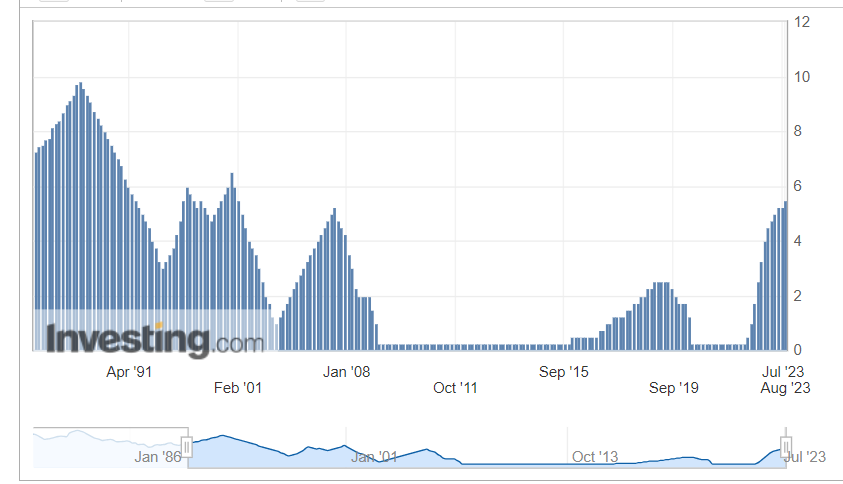

फेड ने अपनी पिछली 12 नीति बैठकों में से 11 में अपनी बेंचमार्क ब्याज दर बढ़ा दी है, मार्च 2022 से इसे 525 आधार अंक बढ़ाकर वर्तमान 5.25% -5.50% सीमा तक बढ़ा दिया है।

यहां तीन प्राथमिक कारण दिए गए हैं कि क्यों फेड जल्द ही मौद्रिक नीति को सख्त करना बंद नहीं करेगा।

1. मजबूत अर्थव्यवस्था

पॉवेल का जैक्सन होल भाषण आर्थिक आंकड़ों के एक और मजबूत बैच के बाद आएगा, जिसमें दिखाया गया है कि जुलाई में उपभोक्ता खर्च लचीला रहा, जिसमें फरवरी के बाद से खुदरा बिक्री ने अपना सबसे बड़ा मासिक लाभ दर्ज किया।

एक साल पहले, बाजार में कई लोग आश्वस्त थे कि अमेरिकी अर्थव्यवस्था एक गहरी और गंभीर मंदी की ओर बढ़ रही थी क्योंकि फेड ने मुद्रास्फीति से निपटने के लिए अपने ऐतिहासिक सख्ती चक्र को शुरू किया था।

आज तेजी से आगे बढ़ते हुए, और अर्थव्यवस्था उम्मीद से कहीं बेहतर बनी हुई है, जिससे कई FOMC सदस्यों को आसन्न मंदी के अपने पूर्वानुमानों को रद्द करने के लिए प्रेरित किया गया है।

पिछले सप्ताह फेड की 25-26 जुलाई की बैठक के मिनट्स से पता चला, "कर्मचारियों ने अब यह अनुमान नहीं लगाया कि अर्थव्यवस्था साल के अंत में हल्की मंदी में प्रवेश करेगी।"

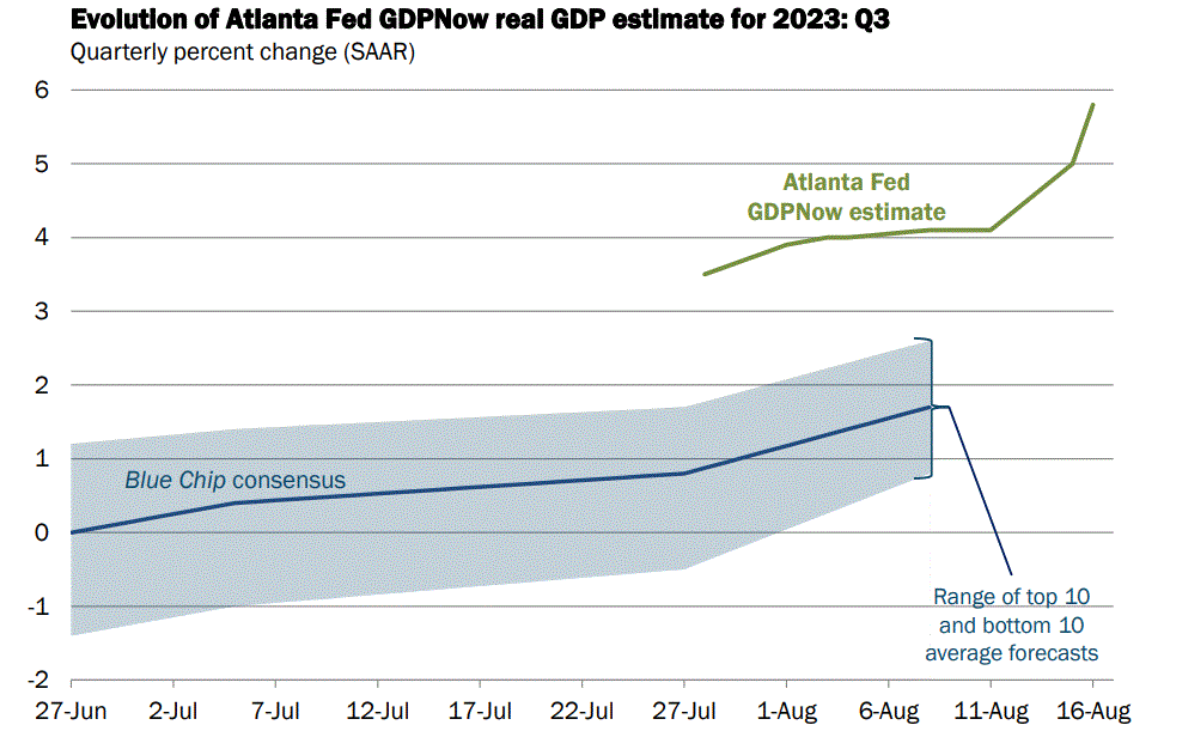

अर्थव्यवस्था न केवल धीमी नहीं हो रही है, बल्कि वास्तव में इसमें तेजी आने के संकेत भी दिख रहे हैं।

अटलांटा फेड जीडीपी नाउ ट्रैकर चालू जुलाई-सितंबर अवधि के लिए सकल घरेलू उत्पाद की वृद्धि दर को 5.8% पर रखता है, जो उपभोग से निरंतर मजबूत गति और औद्योगिक उत्पादन और घरेलू शुरुआत में आश्चर्यजनक उछाल को उजागर करता है।

Source: Atlanta Fed

सभी बातों पर विचार करने पर, एक मजबूत अर्थव्यवस्था और मजबूत उपभोक्ता खर्च से संकेत मिलता है कि पॉवेल के लिए जैक्सन होल में और अधिक नरम होने का कोई औचित्य नहीं है।

2. गर्म श्रम बाजार

उम्मीदों के विपरीत, अमेरिकी श्रम बाजार लगातार गर्म चल रहा है क्योंकि हालिया आंकड़ों में ठोस वेतन वृद्धि और जुलाई में बेरोजगारी दर में 3.5% की गिरावट देखी गई है।

चीजों को संदर्भ में रखने के लिए, बेरोजगारी दर ठीक एक साल पहले अगस्त 2022 में 3.7% थी, जो बताती है कि फेड के पास अभी भी दरें बढ़ाने की गुंजाइश है।

फेड अधिकारियों ने अतीत में संकेत दिया है कि मुद्रास्फीति को धीमा करने के लिए बेरोजगारी दर कम से कम 4.0% होनी चाहिए।

तंग श्रम बाज़ार का एक और संकेत यह तथ्य है कि नियोक्ताओं ने पिछले महीने तेज़ गति से वेतन बढ़ाना जारी रखा। औसत प्रति घंटा आय जून में इतनी ही वृद्धि के बाद जुलाई में 0.4% बढ़ी, जो फेड के लिए अभी भी बहुत गर्म है।

साल-दर-साल दर में 4.4% की वृद्धि देखी गई, जिससे चिंताजनक मुद्रास्फीति के दृष्टिकोण में और अधिक ईंधन जुड़ गया, जिससे फेड को अपने सख्त रास्ते पर बने रहने के लिए पर्याप्त सहारा मिला।

पॉवेल ने पिछले महीने फेड की बैठक के बाद प्रेस कॉन्फ्रेंस में कहा, "श्रम बाजार की स्थितियां मोटे तौर पर मुद्रास्फीति को वापस लाने का एक महत्वपूर्ण हिस्सा बनने जा रही हैं और यही कारण है कि हमें लगता है कि हमें श्रम बाजार की स्थितियों में कुछ और नरमी की जरूरत है।"

3. मुद्रास्फीति का पुनः तेज होना

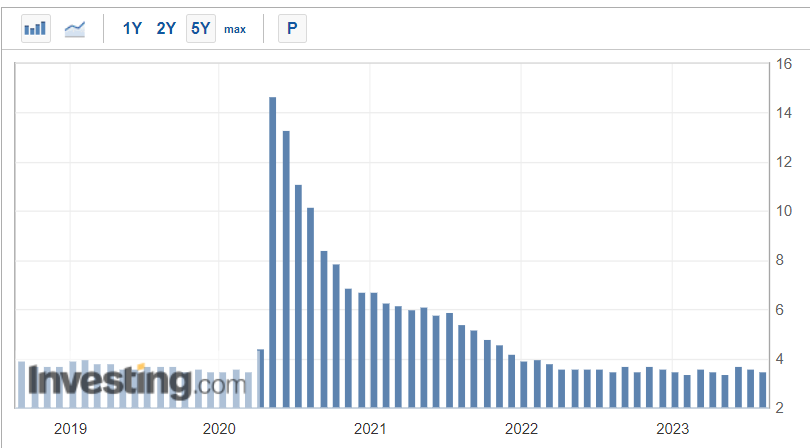

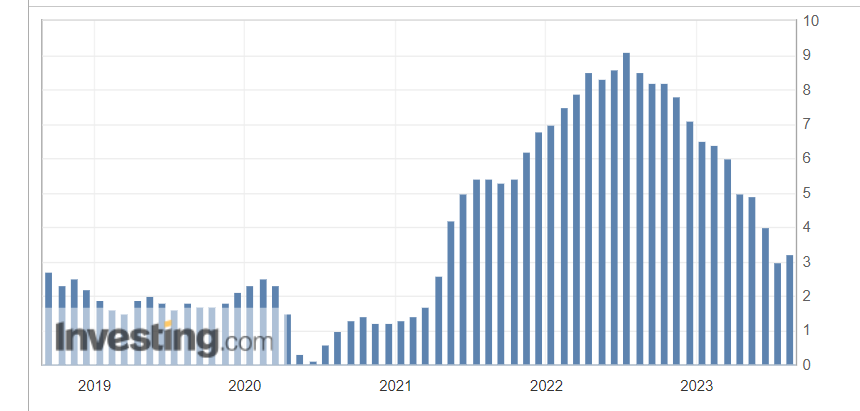

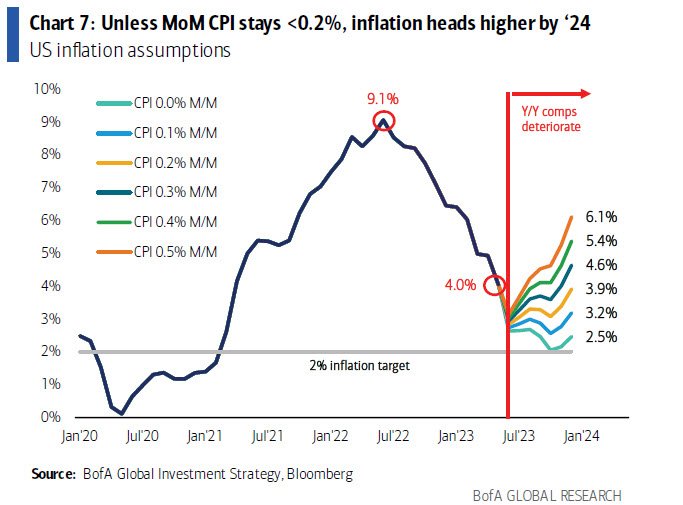

कुल मिलाकर, जबकि सीपीआई में प्रवृत्ति कम रही है, नवीनतम आंकड़ों से मुद्रास्फीति में नए सिरे से वृद्धि का खतरा बढ़ गया है, जो पहले से ही फेड द्वारा अपने 2% लक्ष्य सीमा के अनुरूप मानी जाने वाली तुलना में कहीं अधिक तेजी से चल रही है।

जुलाई में उपभोक्ता कीमतें 3.2% बढ़ीं, जो 13 महीनों में पहली बार है जब वार्षिक सीपीआई दर पिछले महीने से बढ़ी है। इसके बाद जून में 3.0% की वृद्धि हुई।

ऊर्जा और खाद्य कीमतों दोनों में हाल ही में उल्लेखनीय वृद्धि के आलोक में, मेरी उम्मीद है कि आने वाले महीनों में मुद्रास्फीति का दबाव फिर से बढ़ेगा।

यह प्रवृत्ति 2024 की शुरुआत तक जारी रहने की संभावना है, सीपीआई संभावित रूप से 4.6% से 5.4% की सीमा तक बढ़ सकती है।

इस प्रकार, मेरा मानना है कि मुद्रास्फीति का स्तर वर्तमान वित्तीय बाजारों की अपेक्षा से अधिक लंबी अवधि तक ऊंचा बना रह सकता है।

पिछले महीने की एफओएमसी बैठक के बाद प्रेस कॉन्फ्रेंस के दौरान, पॉवेल ने चेतावनी दी थी कि पिछले साल के मध्य से मुद्रास्फीति कुछ हद तक कम हो गई है, लेकिन फेड के 2% लक्ष्य को हासिल करने के लिए अभी भी "लंबा रास्ता तय करना बाकी है।" इसके अलावा, उन्होंने कहा कि उन्हें 2025 तक मुद्रास्फीति 2% के लक्ष्य तक गिरते हुए नहीं दिख रही है।

सभी बातों पर विचार करने पर, मौजूदा माहौल फेड का संकेत नहीं है जिसे नीति पर ध्यान केंद्रित करने की आवश्यकता होगी, और मेरा मानना है कि नीति निर्माताओं को मुद्रास्फीति के मोर्चे पर मिशन पूरा होने की घोषणा करने के लिए तैयार होने से पहले अभी भी कुछ रास्ता तय करना है।

***

प्रकटीकरण: लेखन के समय, मैं एसपीडीआर डॉव ईटीएफ (डीआईए) के माध्यम से डॉव जोन्स इंडस्ट्रियल एवरेज पर हूं। एनर्जी सेलेक्ट सेक्टर एसपीडीआर ईटीएफ (एनवाईएसई:एक्सएलई) और हेल्थ केयर सेलेक्ट सेक्टर एसपीडीआर ईटीएफ (एनवाईएसई:एक्सएलवी) पर भी मेरी लंबी स्थिति है। इसके अतिरिक्त, मेरे पास ProShares शॉर्ट S&P 500 ETF (SH), ProShares शॉर्ट QQQ ETF (PSQ), और ProShares शॉर्ट के माध्यम से S&P 500, Nasdaq 100, और रसेल 2000 की कमी है। रसेल 2000 ईटीएफ (आरडब्ल्यूएम)।

मैं व्यापक आर्थिक माहौल और कंपनियों की वित्तीय स्थिति दोनों के चल रहे जोखिम मूल्यांकन के आधार पर व्यक्तिगत स्टॉक और ईटीएफ के अपने पोर्टफोलियो को नियमित रूप से पुनर्संतुलित करता हूं।

इस लेख में चर्चा किए गए विचार पूरी तरह से लेखक की राय हैं और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।