ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

स्टॉक और बॉन्ड बाजारों में सोमवार की रिकवरी और कीमती धातुओं और तेल बाजारों में बिकवाली की वापसी के बाद, मंगलवार के सत्र के दौरान धारणा थोड़ी अधिक उत्साहित थी। यूरोपीय सूचकांक और अमेरिकी वायदा उच्च स्तर पर कारोबार कर रहे थे क्योंकि सोमवार को यूएस 10-वर्षीय के प्रमुख 5% स्तर से ऊपर नहीं टिक पाने के बाद पैदावार और कम हो गई।

"जोखिम-पर" भावना को प्रतिध्वनित करते हुए, बिटकॉइन ने लेखन के समय अपनी साप्ताहिक बढ़त को 15% से अधिक तक बढ़ा दिया था, जो मई 2022 के बाद पहली बार $35K से ऊपर पहुंच गया, और आसन्न अनुमोदन की उम्मीदें बढ़ गई थीं एसईसी द्वारा एक बिटकॉइन ईटीएफ का।

निवेशक अधिक तकनीकी आय, प्रमुख आर्थिक संकेतकों और ईसीबी की दर से पहले आज माइक्रोसॉफ्ट (NASDAQ:MSFT) और अल्फाबेट (NASDAQ:GOOGL) से कमाई जारी होने की भी उम्मीद कर रहे थे। सप्ताह के अंत में निर्णय.

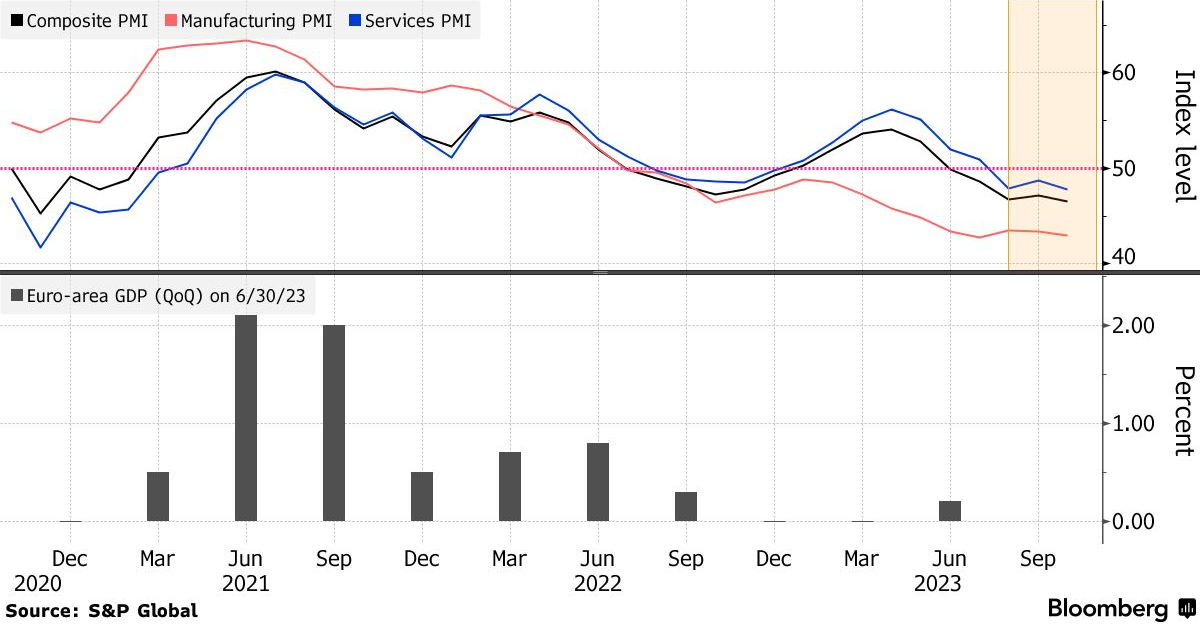

पीएमआई यूरोजोन में मंदी की ओर इशारा करते हैं

वैश्विक पीएमआई डेटा इस वर्ष के अधिकांश समय में लगातार बहुत खराब रहा है, जो विकसित अर्थव्यवस्थाओं, विशेष रूप से यूरोज़ोन को पीछे धकेलने वाली मुद्रास्फीतिजनित मंदी और उच्च ब्याज दरों के साथ एक चुनौतीपूर्ण मैक्रो पृष्ठभूमि को सही ढंग से उजागर करता है। समीकरण में बढ़े हुए भू-राजनीतिक जोखिमों को जोड़ें, तो सेवा क्षेत्र में भावना में कभी भी भौतिक सुधार नहीं होने वाला था।

और इसलिए, यह साबित हुआ।

यूरोज़ोन सेवा पीएमआई पिछले और अपेक्षित 48.7 के मुकाबले 47.8 गिर गया। विनिर्माण पीएमआई पहले के 43.4 से घटकर 43.0 पर आ गया। देश के स्तर पर, जर्मन सेवा पीएमआई एक महीने पहले के 50.3 से तेजी से गिरकर 48.0 पर आ गया, जबकि विनिर्माण पीएमआई 40.7 पर बना रहा, हालांकि 39.6 से थोड़ा सा सुधार हुआ। फ्रांसीसी पीएमआई 50.0 की विस्तार सीमा से काफी नीचे रहे।

पीएमआई आर्थिक स्वास्थ्य का एक प्रमुख संकेतक है क्योंकि क्रय प्रबंधक संभवतः अर्थव्यवस्था के बारे में कंपनी के दृष्टिकोण में सबसे वर्तमान और प्रासंगिक अंतर्दृष्टि रखते हैं। यह तथ्य कि हमने इन पीएमआई में कोई महत्वपूर्ण सुधार नहीं देखा है, शेयर बाजार में बड़े सुधार के खिलाफ तर्क देता है, लेकिन यह उम्मीदों को पुख्ता करता है कि ईसीबी दरों को अपरिवर्तित रखेगा।

फोकस अमेरिकी तकनीकी आय पर केंद्रित है

अमेरिकी आय कैलेंडर व्यस्त होता जा रहा है, टेस्ला (NASDAQ:TSLA) और नेटफ्लिक्स (NASDAQ:NFLX) जैसे मिश्रित आंकड़ों के बाद अधिक प्रौद्योगिकी कंपनियां अपने परिणाम प्रकाशित करने के लिए तैयार हैं। पिछले सप्ताह। इस सप्ताह, हमारे पास निम्नलिखित कंपनियाँ अपने परिणाम रिपोर्ट कर रही हैं:

- माइक्रोसॉफ्ट, मंगलवार

- अल्फाबेट, मंगलवार

- मेटा (NASDAQ:META), बुधवार

- अमेज़न (NASDAQ:AMZN), गुरुवार

- ऐप्पल (NASDAQ:AAPL), गुरुवार

इन बड़े तकनीकी दिग्गजों की कमाई बढ़ने की उम्मीद है, जो बताता है कि क्यों नैस्डेक ने कुछ अन्य प्रमुख सूचकांकों से बेहतर प्रदर्शन किया है। लागत में कटौती, लचीली वृद्धि और एआई संभावनाओं की बदौलत तकनीकी दिग्गजों से बेहतर मुनाफा देने की उम्मीद है। हालाँकि, स्तर ऊँचा रखा गया है, और उम्मीदों को निराश करने में ज्यादा समय नहीं लगेगा। यह भी उतना ही महत्वपूर्ण होगा कि ये कंपनियां भविष्य के विकास के बारे में क्या कहेंगी। बाजार हमेशा आगे की ओर देखता है। यदि वे भविष्य की तिमाहियों के लिए कमाई में मंदी का अनुमान लगाते हैं, तो इससे तकनीकी शेयरों को बने रहने के लिए संघर्ष करना पड़ सकता है।

ईसीबी नीति को अपरिवर्तित रखने के लिए तैयार है

गुरुवार विशेष रूप से व्यस्त दिन होगा। उन अमेरिकी तकनीकी आय के साथ-साथ, हमारे पास यूएस जीडीपी (नीचे देखें) और यूरोपीय सेंट्रल बैंक से दर निर्णय की प्रतीक्षा रहेगी। ईसीबी की सितंबर की बैठक के बाद, केंद्रीय बैंक ने यह स्पष्ट कर दिया कि वे अक्टूबर में दरों में बढ़ोतरी नहीं करेंगे, क्योंकि केंद्रीय बैंक बैंक ऋण सर्वेक्षण, Q3 जीडीपी और स्टाफ अनुमानों के एक नए दौर पर ताज़ा जानकारी प्राप्त करना चाहेगा।

लेकिन जैसा कि हमने देखा है, नरम डेटा का चलन जारी है जबकि मध्य पूर्व में तनाव बढ़ने से ईसीबी के लिए अपनी पदयात्रा को रोकना और भी आसान हो गया है। इसलिए, ध्यान ईसीबी की दिसंबर बैठक और उससे आगे के सुरागों पर होगा। सभी ने कहा, मुझे इस बैठक से यूरो के लिए कोई समर्थन मिलने की उम्मीद नहीं है, लेकिन अगर लेगार्ड एंड कंपनी आश्चर्यजनक रूप से नरम रुख अपनाती है तो शेयरों को कम से कम कुछ अल्पकालिक समर्थन मिल सकता है।

दुनिया की सबसे बड़ी अर्थव्यवस्था के आंकड़ों में अमेरिकी जीडीपी प्रमुख है

इस सप्ताह हमारे पास अमेरिकी आर्थिक कैलेंडर में बहुत सारे महत्वपूर्ण डेटा होंगे, जिनमें विनिर्माण और सेवा क्षेत्रों के पीएमआई (आज देर से), जीडीपी (गुरुवार) और कोर पीसीई मूल्य सूचकांक (शुक्रवार) शामिल हैं। इनमें से, जीडीपी पर सबसे अधिक ध्यान आकर्षित होने की संभावना है क्योंकि निवेशक फेड की ओर से एक और दर वृद्धि की संभावना का आकलन कर रहे हैं।

वार्षिक प्रारूप पर अर्थव्यवस्था में 4.5% की वृद्धि होने की उम्मीद है। यदि सकल घरेलू उत्पाद (और इस सप्ताह अधिकांश अन्य अमेरिकी मैक्रो पॉइंटर्स) उच्चतर आते हैं, तो कम से कम यह "लंबे समय तक उच्च" कथा को बढ़ावा देगा, जबकि डेटा निराशा सोमवार को गिरावट के बाद अमेरिकी बांड पैदावार को और कमजोर कर सकती है जब इनमें से कुछ बाज़ार के सबसे प्रमुख बांड बियर, विशेष रूप से बिल एकमैन, ने कहा कि अमेरिकी ट्रेजरी में पराजय बहुत दूर तक पहुँच गई है।

एकमैन ने कहा कि उन्होंने बांड में अपनी छोटी स्थिति को छोड़ दिया है और वह छोटी अवधि वाले ब्याज दर वायदा खरीदेंगे। मेरी दिलचस्पी यह देखने में होगी कि क्या शेयर बाज़ार बांड बाज़ारों से अलग हो जाएंगे या नहीं।

क्या अमेरिकी बांड बाजारों में तेजी के बावजूद शेयरों में गिरावट आ सकती है?