ईरान संकट के बीच IEA ने अब तक की सबसे बड़ी आपातकालीन तेल रिजर्व रिलीज का प्रस्ताव दिया- WSJ

- वॉल स्ट्रीट का Q4 आय सीज़न अगले सप्ताह गति पकड़ रहा है क्योंकि दुनिया के सबसे बड़े नाम अपने नवीनतम परिणामों की रिपोर्ट करने के लिए तैयार हैं।

- जबकि अधिकांश ध्यान मेगा-कैप तकनीकी शेयरों पर होगा, कई कंपनियां कृत्रिम बुद्धिमत्ता में अपने नवाचारों की बदौलत अपनी कमाई की उम्मीदों को पार करने के लिए तैयार हैं।

- निवेशक अपने संबंधित नतीजों से पहले इन शेयरों को अपने पोर्टफोलियो में जोड़ने पर विचार कर सकते हैं।

Looking for more actionable trade ideas to navigate the current market volatility? Members of InvestingPro get exclusive ideas and guidance to navigate any climate. Learn More »

चौथी तिमाही की कमाई का मौसम अगले सप्ताह गति पकड़ रहा है, जिसमें दुनिया के कुछ सबसे बड़े नाम अपने नवीनतम वित्तीय परिणामों की रिपोर्ट करने के लिए तैयार हैं।

बड़ी कंपनियों की सूची में अल्फाबेट (NASDAQ:GOOGL), माइक्रोसॉफ्ट (NASDAQ:MSFT), मेटा प्लेटफॉर्म्स (NASDAQ:META), Amazon (NASDAQ:) शामिल हैं। AMZN), और एप्पल (NASDAQ:AAPL)।

जबकि अधिकांश ध्यान प्रौद्योगिकी शेयरों के मेगा-कैप समूह पर होगा, ऐसे कई तेजी से बढ़ते नाम हैं जो अपने अभिनव उत्पादों और सेवाओं की बढ़ती मांग के कारण मजबूत आय और बिक्री वृद्धि का आनंद लेने के लिए तैयार हैं।

यहां आने वाले हफ्तों में अपनी तिमाही रिपोर्ट से पहले खरीदने लायक पांच स्टॉक हैं क्योंकि कृत्रिम बुद्धिमत्ता और मशीन लर्निंग में विकास की संभावनाएं मजबूत बनी हुई हैं।

1. पलान्टिर

- कमाई की तारीख: सोमवार, 5 फ़रवरी

- ईपीएस वृद्धि अनुमान: +75% वर्ष-दर-वर्ष

- राजस्व वृद्धि का अनुमान: +18.6% वर्ष-दर-वर्ष

पलान्टिर (एनवाईएसई:पीएलटीआर) एआई-संचालित समाधानों से इसकी भविष्य की बिक्री वृद्धि के पीछे एक प्रेरक शक्ति होने की उम्मीद है, खासकर जब दुनिया भर के व्यवसाय और सरकारें परिष्कृत डेटा-संचालित निर्णय लेने पर तेजी से भरोसा कर रही हैं।

डेनवर, कोलोराडो स्थित कंपनी सोमवार, 5 फरवरी को अपनी चौथी तिमाही की आय और राजस्व अपडेट देने वाली है और इसके नए जेनरेटिव एआई प्लेटफॉर्म - जिसे वह एआईपी कहती है, की बढ़ती मांग से नतीजों को बढ़ावा मिलने की उम्मीद है।

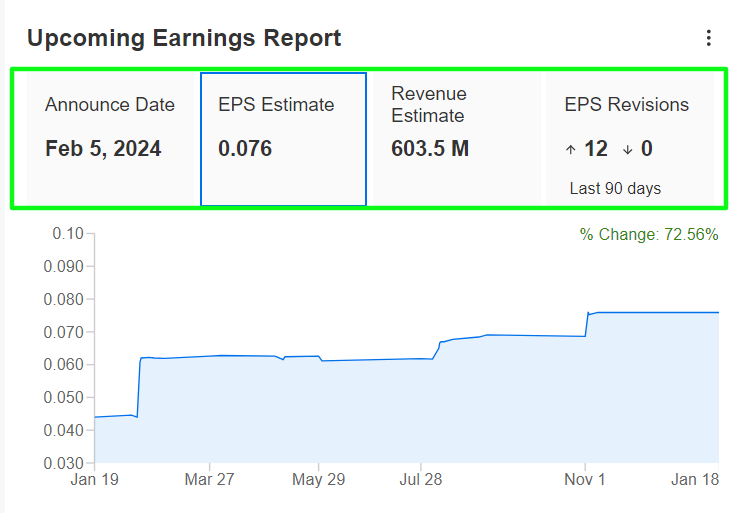

प्रिंट से पहले विश्लेषक डेटा-माइनिंग विशेषज्ञ पर तेजी से उत्साहित हो गए हैं।

इन्वेस्टिंगप्रो सर्वेक्षण के अनुसार: पिछले 90 दिनों में सर्वेक्षण में शामिल सभी 12 विश्लेषकों ने अपने शुरुआती अनुमानों से 72% की बढ़त दर्शाते हुए अपनी कमाई के पूर्वानुमान को संशोधित किया।

Source: InvestingPro

सर्वसम्मति से पलान्टिर को चौथी तिमाही में $0.07 की प्रति शेयर आय रिपोर्ट करने के लिए कहा गया, जो एक साल पहले की समान तिमाही में $0.04 के ईपीएस से 75% अधिक है।

राजस्व एक साल पहले की अवधि से 18.6% बढ़कर 603.5 मिलियन डॉलर होने का अनुमान है, क्योंकि पलान्टिर को मौजूदा माहौल के बीच सरकारी और वाणिज्यिक ग्राहकों दोनों से अपने डेटा एनालिटिक्स टूल और सेवाओं की मजबूत मांग से लाभ हुआ है।

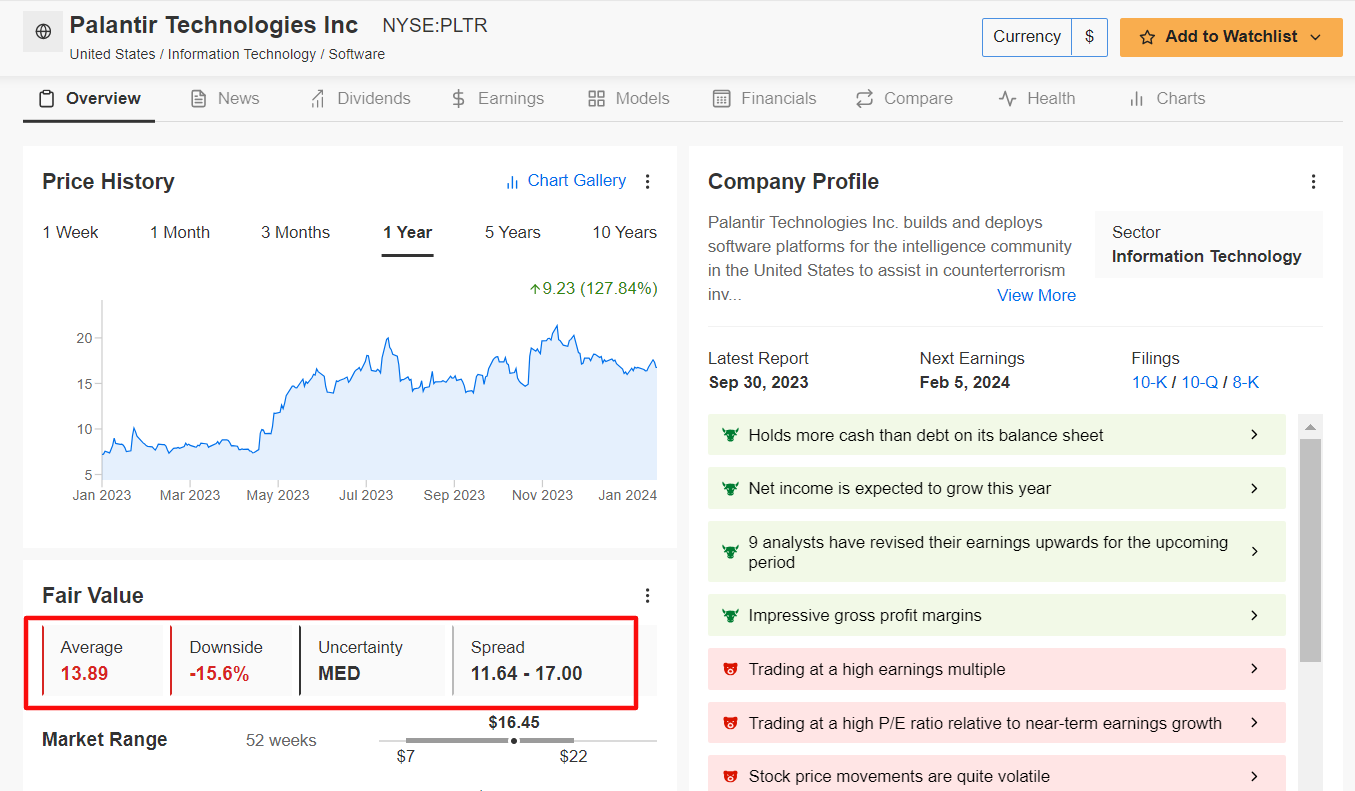

जैसा कि प्रोटिप्स बताते हैं, अपने प्रभावशाली सकल लाभ मार्जिन, बढ़ती शुद्ध आय और मजबूत कमाई की संभावनाओं के कारण, पलान्टिर ठोस वित्तीय स्वास्थ्य स्थिति में है।

नकारात्मक पक्ष पर, प्रोटिप्स इस बात पर प्रकाश डालता है कि पलान्टिर उच्च आय और राजस्व गुणकों पर व्यापार करता है, जो ओवरवैल्यूएशन से जुड़े जोखिमों को रेखांकित करता है।

Source: InvestingPro

इस बात पर ध्यान देने के साथ, इन्वेस्टिंगप्रो पर कई मूल्यांकन मॉडल के अनुसार पीएलटीआर स्टॉक प्रीमियम पर कारोबार करता हुआ प्रतीत होता है।

पलान्टिर का औसत 'उचित मूल्य' $13.89 है, जो मौजूदा स्तरों से -15.6% की संभावित गिरावट दर्शाता है।

2. AppLovin

- कमाई की तारीख: बुधवार, 14 फरवरी

- ईपीएस वृद्धि अनुमान: +457.1% वर्ष-दर-वर्ष

- राजस्व वृद्धि का अनुमान: +32.1% वर्ष-दर-वर्ष

Applovin (NASDAQ:APP), एक मोबाइल ऐप तकनीक और मार्केटिंग प्लेटफ़ॉर्म जो डेवलपर्स को उनके ऐप्स से कमाई करने में मदद करता है, उपयोगकर्ता सहभागिता और विज्ञापन लक्ष्यीकरण को अनुकूलित करने के लिए AI को एकीकृत करता है।

यह वैयक्तिकृत दृष्टिकोण उपयोगकर्ता की संतुष्टि को बढ़ाता है और विज्ञापन प्रभावशीलता को बढ़ाता है, जिससे AppLovin को पर्याप्त बिक्री वृद्धि की स्थिति मिलती है क्योंकि यह अत्यधिक प्रतिस्पर्धी मोबाइल ऐप पारिस्थितिकी तंत्र में AI का लाभ उठाना जारी रखता है।

कैलिफ़ोर्निया स्थित टेक फर्म पालो ऑल्टो को बुधवार, 14 फरवरी को अपनी चौथी तिमाही का अपडेट जारी करने पर तीन अंकों की लाभ वृद्धि की उम्मीद है।

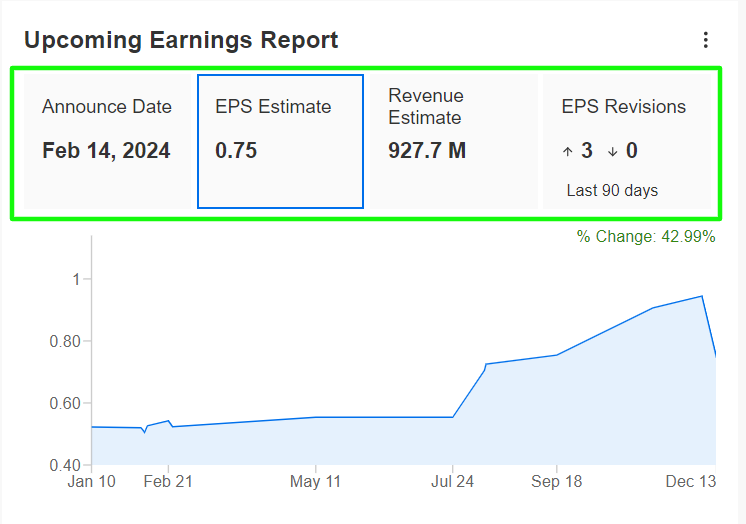

आश्चर्य की बात नहीं है, विश्लेषक आय संशोधन का इन्वेस्टिंगप्रो सर्वेक्षण प्रिंट से पहले बढ़ते आशावाद की ओर इशारा करता है, वॉल स्ट्रीट मोबाइल ऐप प्रौद्योगिकी कंपनी पर तेजी से आशावादी बढ़ रहा है।

विश्लेषकों के पिछले तीन ईपीएस संशोधन ऊपर की ओर रहे हैं और 13 विश्लेषकों ने स्टॉक पर खरीदें-समतुल्य रेटिंग दी है, जबकि छह होल्ड-समतुल्य रेटिंग और एक ने बेच-समकक्ष रेटिंग दी है।

Source: InvestingPro

वॉल स्ट्रीट का मानना है कि ऐपलोविन प्रति शेयर $0.75 का मुनाफ़ा कमा रहा है, जो एक साल पहले की चुनौतीपूर्ण अवधि में -$0.21 के नुकसान से 457% बेहतर है। यदि यह वास्तविकता है, तो यह कंपनी के 12 साल के इतिहास में सबसे अधिक लाभदायक तिमाही होगी।

इस बीच, सॉफ्टवेयर निर्माता का राजस्व साल-दर-साल 32.1% बढ़कर 927.7 मिलियन डॉलर होने की उम्मीद है, जो मुख्य रूप से इसके नवीनतम एआई-आधारित विज्ञापन इंजन के सफल रोल-आउट से प्रेरित है।

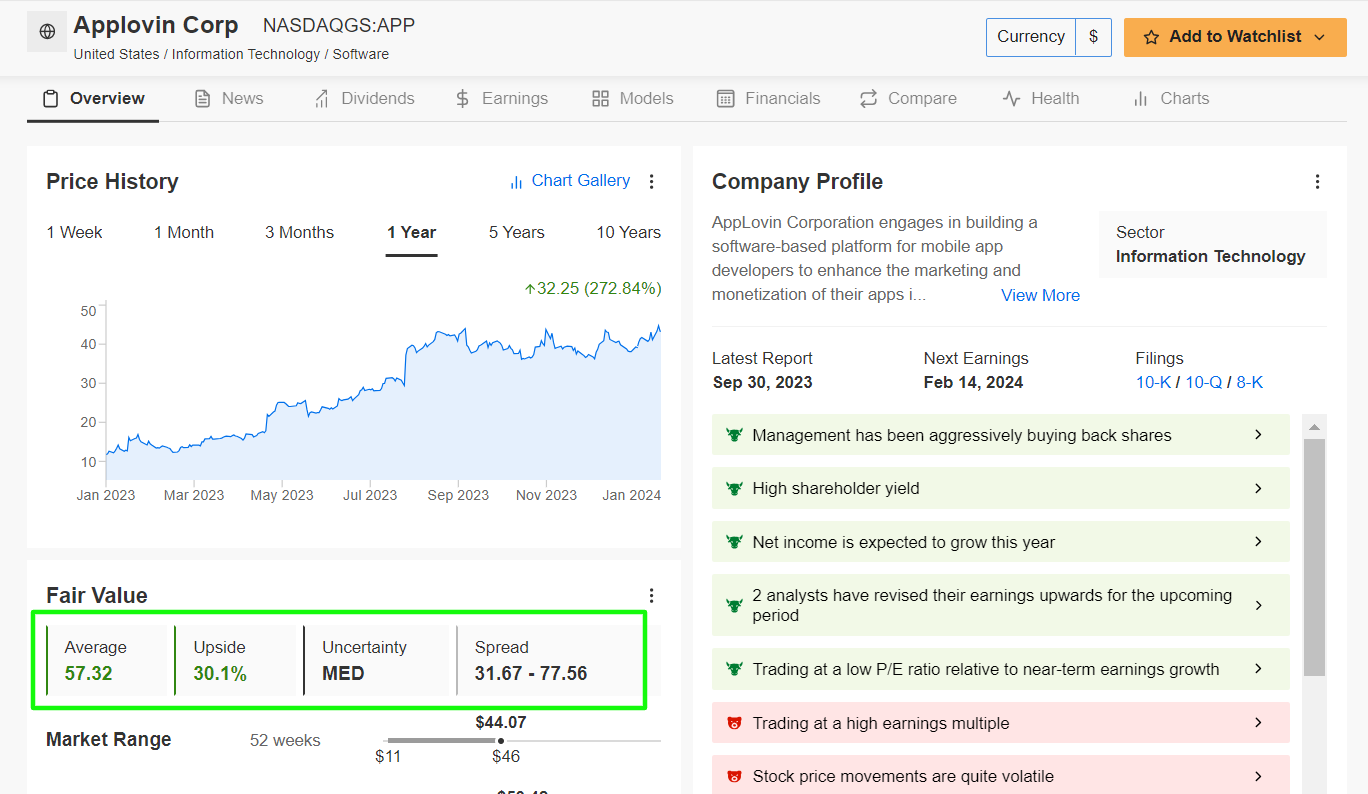

अपने व्यवसाय की ताकत और लचीलेपन का प्रदर्शन करते हुए, प्रोटिप्स बताते हैं कि AppLovin अपने आकर्षक मूल्यांकन के साथ मजबूत कमाई और राजस्व वृद्धि की संभावनाओं के कारण शानदार वित्तीय स्वास्थ्य स्थिति में है।

इसके अलावा, यह नोट किया गया है कि प्रबंधन आक्रामक रूप से शेयर वापस खरीद रहा है।

Source: InvestingPro

दरअसल, एपीपी स्टॉक का वर्तमान मूल्यांकन बताता है कि यह एक सौदा है, जैसा कि इन्वेस्टिंगप्रो मॉडल से संकेत मिलता है। पिछली रात के समापन मूल्य से +30.1% की वृद्धि की संभावना है, जो इसे $57.32 प्रति शेयर पर निर्धारित 'उचित मूल्य' के करीब ले जाएगी।

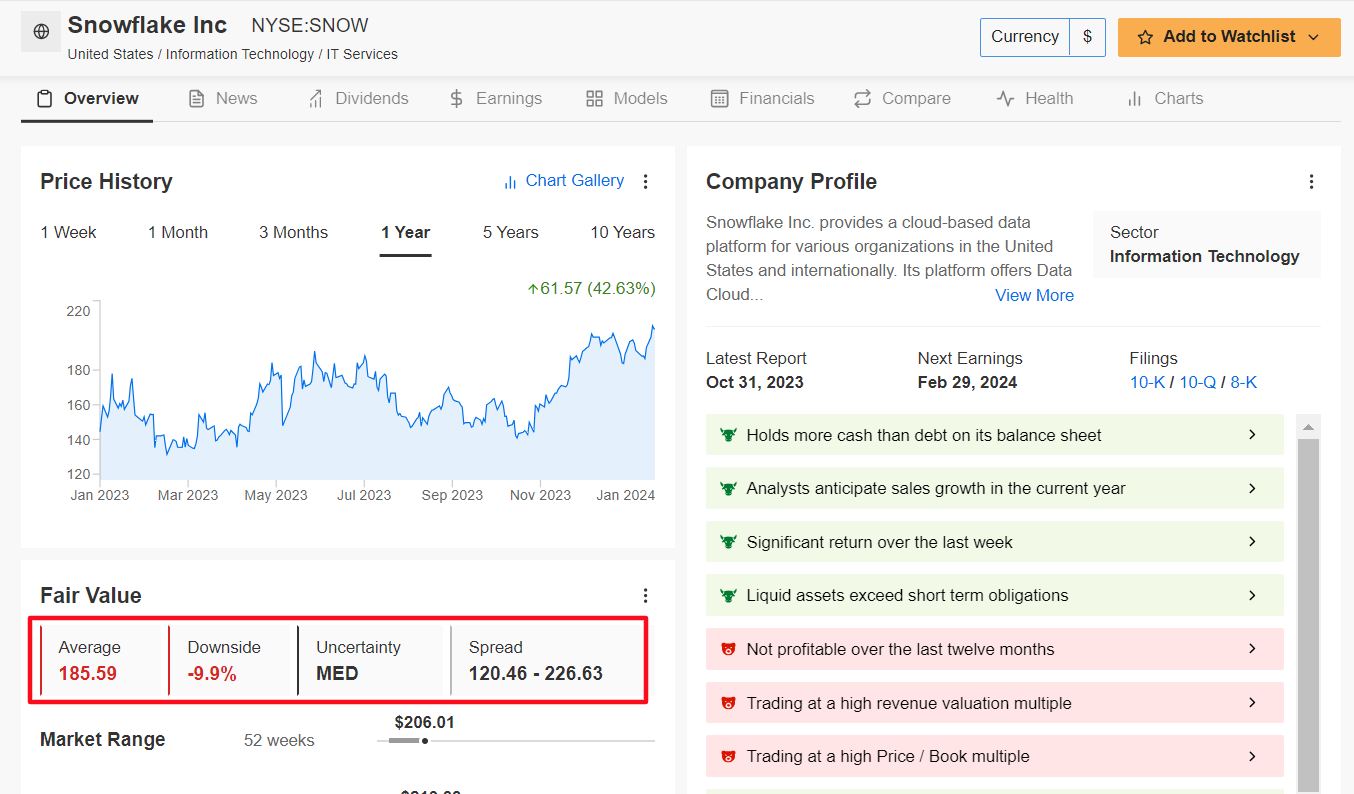

3. स्नोफ्लेक

- कमाई की तारीख: गुरुवार, 29 फरवरी

- ईपीएस वृद्धि अनुमान: +21.4% वर्ष-दर-वर्ष

- राजस्व वृद्धि का अनुमान: +28.8% वर्ष-दर-वर्ष

स्नोफ्लेक (NYSE:SNOW), एक क्लाउड डेटा प्लेटफ़ॉर्म, डेटा प्रोसेसिंग को स्वचालित करने, मूल्यवान अंतर्दृष्टि को उजागर करने और निर्णय लेने को बढ़ाने के लिए एआई और मशीन लर्निंग का लाभ उठाता है।

जैसे-जैसे संगठन क्लाउड-आधारित समाधानों को तेजी से अपना रहे हैं, स्नोफ्लेक की एआई-संचालित क्षमताओं से इसकी बिक्री में वृद्धि होने की उम्मीद है, जो स्केलेबल और कुशल डेटा प्रबंधन समाधानों की बढ़ती मांग को पूरा करेगी।

बोज़मैन, मोंटाना स्थित डेटा क्लाउड कंपनी को गुरुवार, 29 फरवरी को चौथी तिमाही के वित्तीय परिणामों की रिपोर्ट करते समय विस्फोटक आय और राजस्व वृद्धि देने का अनुमान है।

इन्वेस्टिंगप्रो सर्वेक्षण के अनुसार, पिछले तीन महीनों में कमाई के अनुमानों को 24 बार ऊपर की ओर संशोधित किया गया है, जबकि वॉल स्ट्रीट में डेटा वेयरहाउसिंग विशेषज्ञ पर केवल पांच बार गिरावट आई है।

Source: InvestingPro

Investing.com के आम सहमति अनुमान के अनुसार, 2023 के अंतिम तीन महीनों के लिए स्नोफ्लेक की प्रति शेयर आय $0.17 होने की उम्मीद है, जो एक साल पहले के $0.14 के ईपीएस से 21.4% का सुधार है।

क्लाउड-आधारित डेटा वेयरहाउस सॉफ़्टवेयर के लिए बड़े उद्यमों की खपत में अपेक्षित वृद्धि के कारण, राजस्व साल-दर-साल 28.8% बढ़कर $758.5 मिलियन होने का अनुमान है।

यदि इसकी पुष्टि हो जाती है, तो यह स्नोफ्लेक के इतिहास में सबसे अधिक तिमाही बिक्री होगी।

इन्वेस्टिंगप्रो के प्रोटिप्स ने अपनी प्राचीन बैलेंस शीट और मजबूत बिक्री वृद्धि के दृष्टिकोण का हवाला देते हुए स्नोफ्लेक की ज्यादातर सकारात्मक तस्वीर पेश की है।

फिर भी, जैसा कि प्रोटिप्स बताते हैं, मूल्यांकन को लेकर चिंताएं हैं और स्टॉक के अधिक मूल्य होने की चिंता ने निवेशकों का ध्यान आकर्षित किया है।

Source: InvestingPro

दरअसल, इन्वेस्टिंगप्रो के अनुसार, SNOW स्टॉक अपने मौजूदा बाजार मूल्य से -9.9% की गिरावट देख सकता है, जिससे शेयर $185.59 के अपने 'उचित मूल्य' के करीब आ जाएंगे।

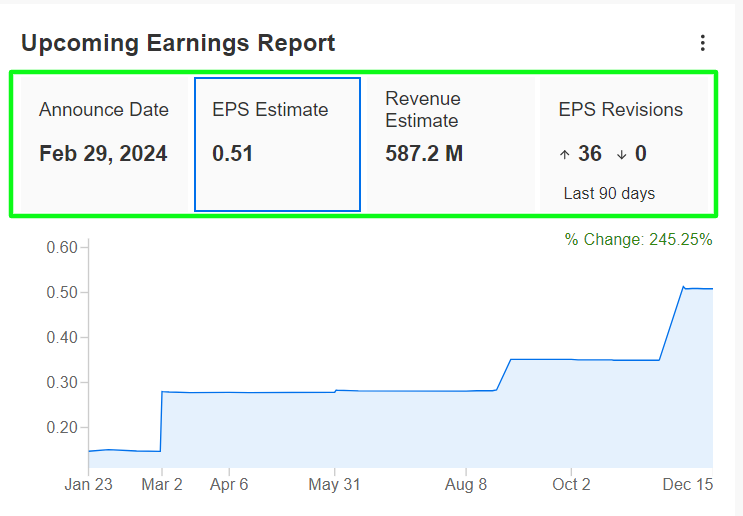

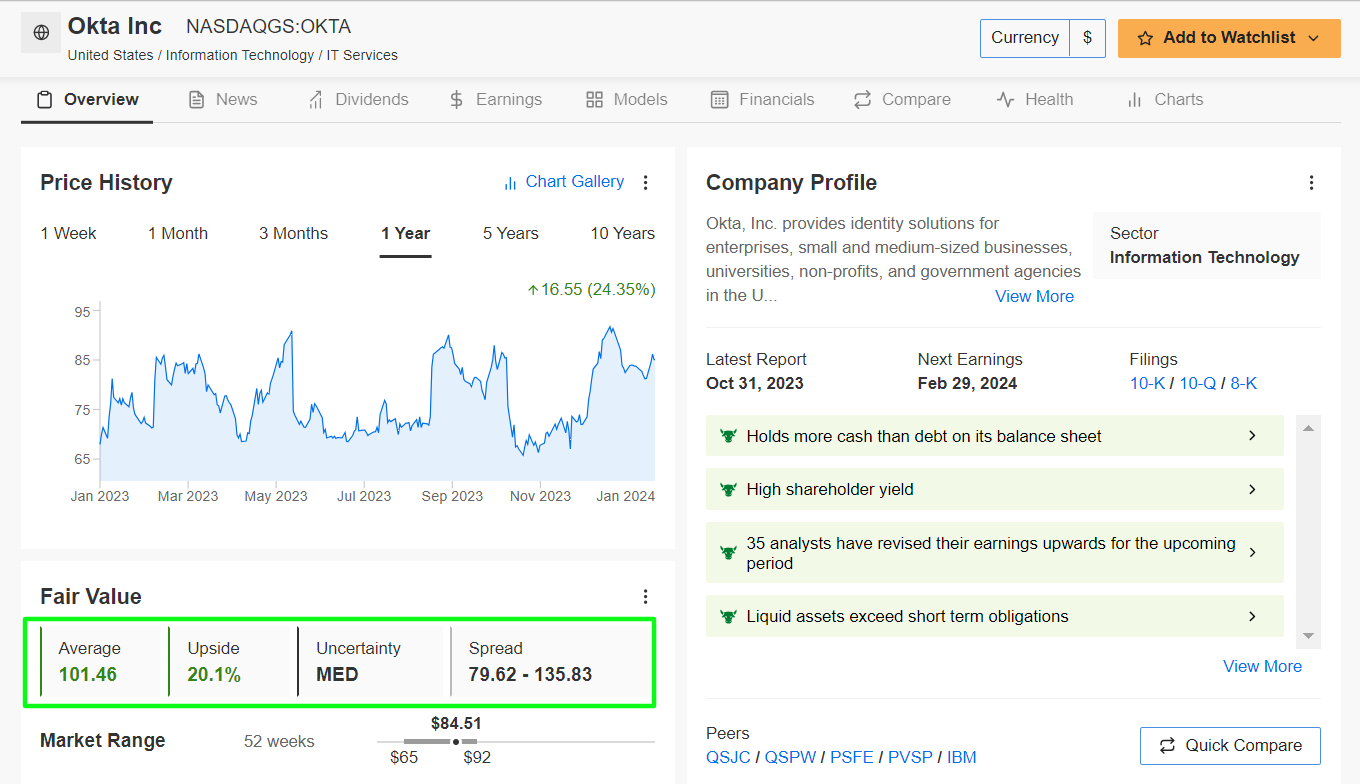

4. ओक्टा

- कमाई की तारीख: गुरुवार, 29 फरवरी

- ईपीएस वृद्धि अनुमान: +70% वर्ष-दर-वर्ष

- राजस्व वृद्धि का अनुमान: +15.1% वर्ष-दर-वर्ष

पहचान और पहुंच प्रबंधन में अग्रणी ओक्टा (NASDAQ:OKTA), सुरक्षा प्रोटोकॉल को बढ़ाने और उपयोगकर्ता प्रमाणीकरण को सुव्यवस्थित करने के लिए एआई का लाभ उठा रहा है।

यह एआई-संचालित दृष्टिकोण न केवल ओक्टा की सेवाओं को मजबूत करता है बल्कि कंपनी को उन्नत पहचान प्रबंधन समाधानों की बढ़ती मांग को पूरा करने में भी सक्षम बनाता है।

सैन फ्रांसिस्को, कैलिफोर्निया स्थित पहचान-और-पहुंच प्रबंधन विशेषज्ञ का अनुमान है कि जब वह गुरुवार, 29 फरवरी को चौथी तिमाही के नतीजे देगा तो मजबूत दोहरे अंकों के लाभ और बिक्री वृद्धि की रिपोर्ट करेगा।

इन्वेस्टिंगप्रो सर्वेक्षण के अनुसार, वॉल स्ट्रीट Q4 अपडेट से पहले बेहद आशावादी है, विश्लेषकों ने पिछले तीन महीनों में अपने ईपीएस अनुमानों को 36 गुना बढ़ा दिया है, जो उनकी शुरुआती उम्मीदों से लगभग 250% की बढ़त दर्शाता है।

Source: InvestingPro

ओक्टा को प्रति शेयर $0.51 कमाने का अनुमान है, जो एक साल पहले की अवधि में $0.30 प्रति शेयर के लाभ से 70% अधिक है। यदि इसकी पुष्टि हो जाती है, तो यह अप्रैल 2017 में सार्वजनिक होने के बाद से ओक्टा के इतिहास में सबसे अधिक लाभदायक तिमाही होगी।

इस बीच, राजस्व में साल-दर-साल 15.1% की वृद्धि देखी गई है और यह $587.2 मिलियन हो गया है क्योंकि कंपनी को अपने क्लाउड-आधारित पहचान और एक्सेस प्रबंधन सॉफ़्टवेयर के लिए बड़े उद्यमों की मजबूत मांग से लाभ होता है।

इन्वेस्टिंगप्रो के ProTips के अनुसार, ओक्टा का शेयर प्रोफाइल काफी सकारात्मक है, जिसमें कई तेजी वाली टेलविंड इसके पक्ष में काम कर रही हैं, जिसमें एक स्वस्थ बैलेंस शीट, मजबूत फ्री कैश फ्लो और एक मजबूत लाभप्रदता दृष्टिकोण शामिल है।

Source: InvestingPro

इसके अतिरिक्त, यह ध्यान देने योग्य है कि इन्वेस्टिंगप्रो में मात्रात्मक मॉडल अगले 12 महीनों में ओकेटीए स्टॉक में +20.1% की बढ़त की ओर इशारा करते हैं, जो शेयरों को 101.46 डॉलर के उनके 'उचित मूल्य' मूल्य लक्ष्य के करीब लाता है।

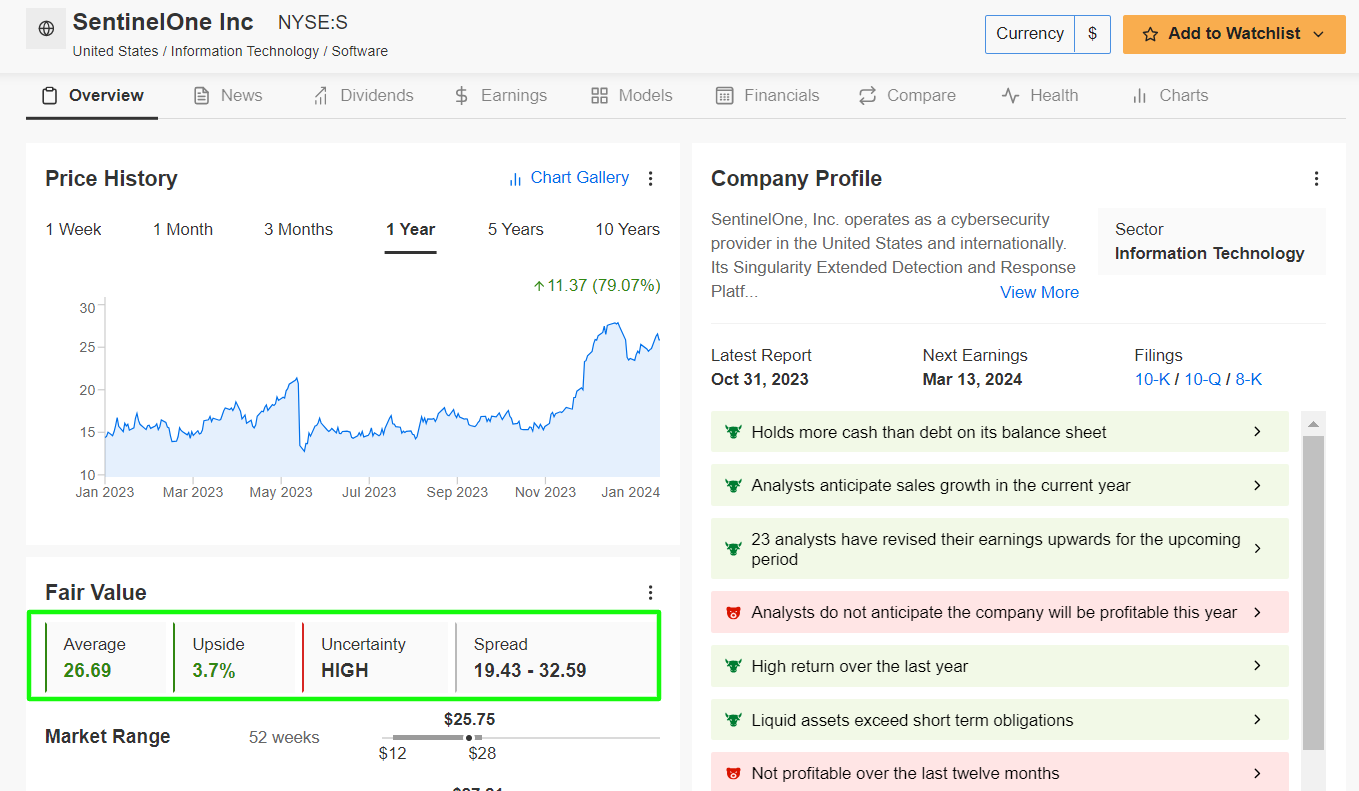

5. सेंटिनलवन

- कमाई की तारीख: बुधवार, 13 मार्च

- ईपीएस वृद्धि अनुमान: +70% वर्ष-दर-वर्ष

- राजस्व वृद्धि का अनुमान: +15.1% वर्ष-दर-वर्ष

एक साइबर सुरक्षा नवप्रवर्तक के रूप में, सेंटिनलवन (NYSE:S) उन्नत खतरे का पता लगाने और प्रतिक्रिया क्षमताओं को प्रदान करने के लिए एआई को अपने प्लेटफॉर्म में एकीकृत करता है।

साइबर सुरक्षा परिदृश्य तेजी से विकसित होने के साथ, सेंटिनलवन का एआई-केंद्रित दृष्टिकोण अत्याधुनिक समाधान प्रदान करने की क्षमता को बढ़ाता है, जिससे इसकी अनुमानित बिक्री वृद्धि को बढ़ावा मिलता है।

माउंटेन व्यू, कैलिफ़ोर्निया स्थित साइबर सुरक्षा फर्म बुधवार, 13 मार्च को अपने चौथी तिमाही के वित्तीय नतीजे जारी करने का अनुमान लगा रही है और बिक्री पक्ष का विश्वास भरपूर है।

बढ़ते आशावाद के संकेत में, InvestingPro के अनुसार, ईपीएस अनुमानों में पिछले 90 दिनों में 22 बार बढ़ोतरी देखी गई है, क्योंकि साइबर हमलों में बड़े पैमाने पर वृद्धि के बीच साइबर सुरक्षा खर्च में वृद्धि से इसे लाभ होता है।

Source: InvestingPro

आम सहमति का अनुमान है कि चौथी तिमाही के लिए प्रति शेयर -$0.04 का नुकसान होगा, जो एक साल पहले की अवधि में -$0.13 के प्रति शेयर नुकसान से काफी कम है, क्योंकि सुरक्षा सॉफ्टवेयर प्रदाता लाभप्रदता की दिशा में प्रगति कर रहा है।

जटिल भू-राजनीतिक माहौल के कारण मजबूत सुरक्षा खर्च के बीच, राजस्व साल-दर-साल 34.3% बढ़कर 169.4 मिलियन डॉलर होने की उम्मीद है।

इन्वेस्टिंगप्रो के ProTips कई सकारात्मक रुझानों पर प्रकाश डालते हैं जो सेंटिनलवन ने इसके पक्ष में काम किया है, जिसमें एक स्वस्थ विकास दृष्टिकोण और बेहतर लाभप्रदता रुझान शामिल हैं।

फिर भी, चिंताएं बनी हुई हैं क्योंकि प्रोटिप्स साइबर सुरक्षा कंपनी के ऊंचे बिक्री मूल्यांकन गुणक की ओर इशारा करता है।

Source: InvestingPro

यह उल्लेखनीय है कि इन्वेस्टिंगप्रो में मात्रात्मक मॉडल के अनुसार, सेंटिनलवन के शेयर इस समय काफी मूल्यवान प्रतीत होते हैं, जो उनके मौजूदा बाजार मूल्य से केवल +3.7% की संभावित वृद्धि की ओर इशारा करते हैं।

बाजार के रुझान के साथ तालमेल बनाए रखने और आपके व्यापार के लिए इसका क्या अर्थ है, इसके लिए इन्वेस्टिंगप्रो को अवश्य देखें। किसी भी निवेश की तरह, कोई भी निर्णय लेने से पहले व्यापक शोध करना महत्वपूर्ण है।

InvestingPro निवेशकों को बाजार में महत्वपूर्ण उछाल की संभावना वाले कम मूल्य वाले शेयरों का व्यापक विश्लेषण प्रदान करके सूचित निर्णय लेने का अधिकार देता है।

प्रकटीकरण: लेखन के समय, मैं एसपीडीआर एसएंडपी 500 ईटीएफ (एसपीवाई), और इनवेस्को क्यूक्यूक्यू ट्रस्ट ईटीएफ (क्यूक्यूक्यू) के माध्यम से एसएंडपी 500, और नैस्डेक 100 पर निर्भर हूं। मैं टेक्नोलॉजी सेलेक्ट सेक्टर एसपीडीआर ईटीएफ (एनवाईएसई:एक्सएलके) पर भी लंबे समय से विचार कर रहा हूं।

मैं व्यापक आर्थिक माहौल और कंपनियों की वित्तीय स्थिति दोनों के चल रहे जोखिम मूल्यांकन के आधार पर व्यक्तिगत स्टॉक और ईटीएफ के अपने पोर्टफोलियो को नियमित रूप से पुनर्संतुलित करता हूं।

इस लेख में चर्चा किए गए विचार पूरी तरह से लेखक की राय हैं और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए